|

Тема Анализ деловой и рыночной активности. Оценка эффективности деятельности организации

|

|

|

|

Анализ эффективности использования трудовых ресурсов, материальных ресурсов и основных средств. Определение характера развития предприятия, расчет относительной экономии ресурсов.

Анализ устойчивости экономического роста.

Анализ доходности, ликвидности и стоимости акций организации на рынке.

1 Анализ эффективности использования трудовых ресурсов, материальных ресурсов и основных средств. Определение характера развития предприятия, расчет относительной экономии ресурсов.

1. Составляется аналитическая таблица, в которой указывают следующие показатели: объем товарной продукции, среднегодовая стоимость основных фондов, среднесписочная численность промышленно-производственного персонала, материальные затраты, фондоотдача, производительность труда, материалоотдача.

По каждому показателю таблицы рассчитывают абсолютные отклонения, темпы роста и темпы прироста.

2. Определяют и количественно измеряют факторы, влияющие на товарную продукцию. Анализ проводится в разрезе каждого фактора – ресурса.

ТП=Соф*Фо,

ТП=Мз*Мо,

ТП=Ч*Пт

Так как исходные формулы двухфакторные, мультипликативные, то их анализ проводится индексным или интегральным методом.

На данном этапе следует получить следующие результаты: ∆ТПобщ, ∆ТП∆Соф, ∆ТП∆Фо, ∆ТП∆Мз, ∆ТП∆Мо, ∆ТП∆Ч, ∆ТП∆Пт.

3. Определяется характер развития предприятия. Для этого определяется доля прироста за счет каждого фактора в общем приросте обобщающего показателя.

Дкач=(∆ТП∆кач : ∆ТПобщ)*100

Дкол=(∆ТП∆кол : ∆ТПобщ)*100

По полученным долям определяют характер развития предприятия. Он может быть: смешанным с преобладанием экстенсивного или интенсивного фактора, чисто экстенсивным или чисто интенсивным.

|

|

|

| Смешанный с преобладанием экстенсивного фактора | Смешанный с преобладанием интенсивного фактора | Чисто экстенсивный | Чисто интенсивный |

| Дкол>0 Дкач>0 Дкол+Дкач=100 Дкол>50% | Дкол>0 Дкач>0 Дкол+Дкач=100 Дкач>50% | Дкол>100 Дкач<0 | Дкач>100 Дкол<0 |

4. Определяется относительная экономия или перерасход каждого ресурса (численность работников, материальные затраты, основные фонды):

Эр = Ротч – Рбаз*ТПотч/ТПбаз,

где Р – ресурс.

Если в результате расчета получают положительное число, то это означает перерасход ресурса; а если отрицательное – экономию ресурсов.

5. Определяется соотношение между темпами прироста ресурса и темпами прироста товарной продукции:

К = ТпрР/ТпрТП

Экономический смысл формулы заключается в том, что она показывает, сколько необходимо привлечь ресурсов, чтобы получить 1% прироста товарной продукции.

По значению коэффициента К можно судить о характере развития предприятия:

-если 0<К<0,5 смешанный с преобладанием интенсивного фактора

-если 0,51<К<1 смешанный с преобладанием экстенсивного фактора

-если К<0 чисто интенсивный

-если К>1 чисто экстенсивный

6. Выявляют негативные факторы работы предприятия и разрабатывают рекомендации по их устранению.

Анализ коэффициента устойчивости экономического роста

Деловая активность акционерных предприятий характеризуется в мировой практике степенью устойчивости экономического развития или роста. Устойчивость экономического роста позволяет предположить, что предприятию не грозит банкротство.

Темпы экономического развития предприятия в первую очередь определяются темпами увеличения реинвестированных собственных средств. Они зависят от многих факторов, отражающих эффективность текущей (рентабельность реализованной продукции, оборачиваемость собственных средств) и финансовой (дивидендная политика, финансовая стратегия, выбор структуры капитала) деятельности.

|

|

|

В учетно-аналитической практике возможности предприятия по расширению основной деятельности за счет реинвестирования собственных средств определяется с помощью коэффициента устойчивости роста (Кур), который выражается в процентах и исчисляется по формуле:

Куэр = (PR – Д): СК ×100% = РПР: ИС × 100%,

где PR – чистая прибыль, оставшаяся в распоряжении предприятия;

Д – дивиденды, выплачиваемые акционерам;

РПР –прибыль, направленная на развитие производств (реинвестированная прибыль);

ИС – собственный капитал (капитал и резерв).

Коэффициент устойчивости экономического роста показывает, какими в среднем темпами может развиваться коммерческая организация в дальнейшем, не меняя уже сложившиеся соотношения между различными источниками финансирования, фондоотдачей, рентабельностью производства, дивидендной политикой и т.п. Связь коэффициента с этими показателями может быть описана жестко детерминированной факторной моделью:

Курэ= (PR:Pn)×(Pn:S)×(S:A)×(A:E),

гдеPR - величина чистой прибыли, не выплачиваемая в виде дивидендов а реинвестируемая в развитие коммерческой организации;

Pn - чистая прибыль коммерческой организации, т.е. прибыль, доступная к распределению среди ее владельцев;

S - объем производства (выручка от реализации);

А - сумма активов коммерческой организации (баланс нетто), или, то же самое, величина капитала, авансированного в ее деятельность;

Е - собственный капитал.

Первый фактор модели характеризует дивидендную политику в коммерческой организации, выражающуюся в выборе экономически

целесообразного соотношения между выплачиваемыми дивидендами и аккумулируемой частью прибыли;

Второй фактор характеризует рентабельность продаж;

Третий фактор характеризует ресурсоотдачу (аналог показателя «фондоотдача»);

Четвертый фактор, которым является коэффициент финансовой зависимости, характеризует соотношение между заемными и собственными источниками средств.

Поучили четырехфакторную мультипликативную модель. Методом экономического анализа, соответствующей модели, является метод абсолютных разниц. По установленным правилам рассмотрим данный метод. В таблице представлены исходные данные для анализа.

|

|

|

Т а б л и ц а - Анализ коэффициента устойчивости экономического роста

| Показатели | 2009 г. | 2010 г. | 2011 г. | Абсолютное отклонение | Темп роста, % |

| 2011 от 2009 гг. | 2011 от 2009 гг. | ||||

| Чистая прибыль, реинвестируемая в развитие предприятия, тыс. руб | |||||

| Чистая прибыль, тыс. руб | |||||

| Выручка от продажи, тыс.руб | |||||

| Сумма активов, тыс.руб | |||||

| Собственный капитал, тыс. руб |

Рассчитаем коэффициент устойчивости экономического роста в базовом и отчетном периоде:

Куэр=Кдп×Крп× Кф×Кфз

Определим изменение обобщающего показателя за счет изменения каждого фактора

Куэр

Куэр  Кдп =(Кдп отч –Кдп баз)×Кпр баз×Кф баз×Кфз баз

Кдп =(Кдп отч –Кдп баз)×Кпр баз×Кф баз×Кфз баз

Куэр

Куэр  Кпр=Кдп отч ×(Кпр отч-Кпр баз)×Кф баз×Кфз баз

Кпр=Кдп отч ×(Кпр отч-Кпр баз)×Кф баз×Кфз баз

Куэр

Куэр  Кф = Кдп отч × Кпр отч×(Кф отч-Кф баз)× Кфз баз

Кф = Кдп отч × Кпр отч×(Кф отч-Кф баз)× Кфз баз

Куэр

Куэр  Кфз = Кдп отч × Кпр отч × Кф отч ×(Кфз отч-Кфз баз)

Кфз = Кдп отч × Кпр отч × Кф отч ×(Кфз отч-Кфз баз)

Для того чтобы определить, как изменился обобщающий показатель за счет влияния сразу четырех факторов, необходимо сложить величины изменения каждого из них:

=

=  Куэр

Куэр  Кдп +

Кдп +  Куэр

Куэр  Кпр +

Кпр +  Куэр

Куэр  Кф +

Кф +  Куэр

Куэр  Кфз

Кфз

• Показатели рыночной активности:

- Коэффициенты, характеризующие стоимость акций

- Коэффициенты, характеризующие доходность акций

- Коэффициенты, характеризующие ликвидность акций

Коэффициенты, характеризующие стоимость акций

1. Балансовая (книжная) стоимость (расчетная цена) одной простой акции в обращении.

К = стоимость акционерного капитала - стоимость привилегированных акций / количество простых акций в обращении.

Данный коэффициент показывает долю чистых активов предприятия, приходящихся на одну простую акцию в обращении в соответствии с данными бухгалтерского учета, подтверждает обеспеченность каждой выпущенной акции соответствующим имуществом предприятия. Допустимые значения: чем выше значение коэффициента, тем лучше.

|

|

|

2. Отношение рыночной и балансовой (книжной) цены одной простой акции в обращении (коэффициент котировки).

Для оценки инвестиционных качеств акций используется показатель соотношения рыночной и балансовой (книжной) цены, который также называется коэффициентом котировки.

К = рыночная стоимость одной простой акции в обращении /балансовая (книжная) стоимость одной простой акции в обращении.

Данный коэффициент показывает рыночную стоимость акции в сравнении с ее бухгалтерской стоимостью. Так, балансовая (книжная) цена определяет долю собственного капитала акционерного предприятия, приходящуюся на одну простую акцию в обращении. При этом следует обратить внимание на составляющие собственного капитала акционерного предприятия, в том числе номинальную стоимость акционерного капитала, эмиссионную прибыль, накопленную прибыль, резервы и фонды. Значение данного показателя может оказаться выше у предприятия с изношенными активами, так как к концу срока использования оборудования в амортизационном фонде предприятия должны быть накоплены средства, достаточные для полной замены изношенного оборудования. Увеличение амортизационного фонда приводит к увеличению собственного капитала предприятия.

3. Коэффициент чистой прибыли на одну простую акцию в обращении.

Основной характеристикой благополучия предприятия является показатель прибыли, одной из главных характеристик акций на рынке ценных бумаг является показатель прибыли на одну простую акцию в обращении.

К = Чистая прибыль - дивиденды по привилегированным акциям / Количества просты акций в обращении

Данный коэффициент показывает, какая доля чистой прибыли приходится на одну простую акцию в обращении. При этом количество простых акций в обращении определяется следующим образом:

Количество простых акций в обращении = общее количество выпущенных в обращение простых акций - собственные простые акции в портфеле предприятия.

Коэффициент прибыли на одну простую акцию в обращении, без сомнения, является одним из наиболее важных показателей, влияющих на рыночную стоимость акций предприятия. Однако при этом необходимо помнить о том, что:

1) прибыль является объектом манипулирования и в зависимости от применяемых методов бухгалтерского учета может быть искусственно завышена (метод ФИФО) или занижена (метод ЛИФО);

2) непосредственным источником выплаты дивидендов является не прибыль, а денежные средства;

3) скупая собственные акции, предприятие уменьшает их количество в обращении, а следовательно, увеличивает величину прибыли на одну акцию.

|

|

|

4. Отношение рыночной цены и чистой прибыли на одну простую акцию (коэффициент «курс/прибыль»).

Важным коэффициентом, характеризующим движение акций на рынке ценных бумаг, является отношение рыночной стоимости и прибыли на одну простую акцию в обращении, который получил название «курс/прибыль».

К = Рыночная стоимость простой акции / Чистая прибыль на одну простую акцию в обращении

Данный коэффициент отражает отношения между предприятием и его собственниками и показывает, сколько долларов (рублей) согласны заплатить акционеры за один доллар (рубль) прибыли. Коэффициент «курс/прибыль» можно рассчитать не только для акций отдельного эмитента, но и для всех обращающихся на рынке акций. В этом случае значение коэффициента будет представлять среднюю величину, являющуюся базой сравнения для значений коэффициентов, рассчитанных для акций отдельных эмитентов:

1) если значение частного коэффициента ниже среднерыночного, то курс акций данного эмитента признается низким;

2) если значение частного коэффициента находится на уровне среднерыночного, то курс акций данного эмитента признается средним;

3) если значение частного коэффициента выше среднерыночного, то курс акций данного эмитента признается высоким.

Чем выше значение данного коэффициента, тем выше курс акций, тем лучше положение предприятия на рынке ценных бумаг. При вхождении экономики в фазу подъема отмечается повышение значений как частных коэффициентов, так и коэффициента, рассчитанного для всего рынка акций. Высокий рост значений коэффициента наблюдается при выпуске акций молодых перспективных предприятий (предприятий — пионеров в какой-либо отрасли).

Рассмотрим пример расчета коэффициента «курс/прибыль» на примере акционерного предприятия, являющегося эмитентом только простых акций (для облегчения расчетов), финансовая отчетность которого включает следующие данные:

1) акционерный капитал, представленный собственными средствами, составляет 81 430 тыс. руб.;

2) количество простых акций в обращении — 81 430 штук;

3) чистая прибыль — 43 414 руб.;

4) стоимость активов составляет 252 774 тыс. руб.;

5) рыночная цена акции на момент расчета коэффициента составляет 1500 руб.

Расчет коэффициента «курс/прибыль» включает следующие этапы:

1) прибыль на одну простую акцию в обращении составляет: 43 414 руб. / 81 430 шт. = 533 руб. 15 коп.;

2) коэффициент «курс/прибыль» составляет: 1500 руб. / 533 руб. 15 коп. = 2,81.

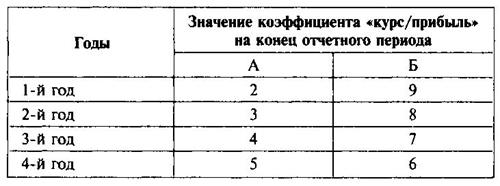

Важной характеристикой коэффициента «курс/прибыль» является не столько его уровень на определенную дату, сколько динамика в сравнении с динамикой аналогичного показателя других компаний (таблица).

Изменение показателя «курс/прибыль» в динамике

Если учитывать значение показателей на конец 4-го года, то значение коэффициента у предприятия «Б» лучше, чем у предприятия «А». Если проследить изменения коэффициента в динамике, то значение коэффициента у предприятия «А» из года в год повышается, а у предприятия «Б», напротив, снижается.

5. Отношение чистой прибыли к величине акционерного капитала (коэффициент отдачи акционерного капитала, коэффициент рентабельности акционерного капитала).

К = Чистая прибыль / Величина акционерного капитала

Данный коэффициент характеризует уровень прибыли, приходящейся на акционерный капитал. Допустимые значения показателя индивидуальны для каждого предприятия и зависят от направлений дивидендной политики, проводимой в анализируемом периоде. Целесообразно проследить динамику данного показателя в сравнении с динамикой показателей других предприятий. Исходя из числового примера при расчете предыдущего коэффициента:

1) акционерный капитал, представленный собственными средствами, составляет 81 430 тыс. руб.;

2) чистая прибыль — 43 414 руб.

В этом случае значение коэффициента чистой прибыли к величине акционерного капитала составит: 43 414 руб. / 81 430 руб. = 0,53, или 53%.

6. Коэффициент обеспеченности акционерного капитала чистыми активами предприятия.

К = Стоимость акционерного капитала / Чистые активы

Данный коэффициент характеризует долю акционерного капитала в чистых активах предприятия на определенную дату. Допустимые значения: чем выше значение коэффициента, тем лучше.

Коэффициенты, характеризующие доходность акций

1. Отношение дивиденда на одну простую акцию в обращении к ее номинальной стоимости (номинальная или объявленная норма дивиденда).

К = дивиденд на одну простую акцию в обращении / номинальная стоимость одной простой акции в обращении.

2. Отношение дивиденда на одну простую акцию в обращении к ее рыночной стоимости (фактическая или текущая норма дивиденда).

К = дивиденд на одну простую акцию в обращении / рыночная стоимость одной простой акции в обращении.

Данный коэффициент отражает текущую доходность, под которой понимаются дивиденды, полученные акционером в текущем периоде. Значение данного показателя полезно сравнить:

1) с аналогичными показателями других предприятий;

2) с показателем номинальной нормы дивиденда.

3. Коэффициент совокупной доходности акции.

Под совокупной доходностью акции понимается отношение совокупного дохода к вложенным средствам. Под совокупным доходом акции понимается сумма дивидендного и курсового дохода. Под курсовым доходом акции понимается разница между ценой продажи и ценой покупки акции. Под вложенными средствами понимается сумма, уплаченная при приобретении данной акции. Таким образом, коэффициент совокупной доходности акции имеет следующий вид:

К = Дивиденды + (цена продажи акции - цена покупки акции) / Цена покупки акции х 100%

Коэффициент совокупной доходности акции может быть рассчитан по формуле текущей стоимости, под которой понимается дисконтированный поток денежных средств, которые акционер получит в виде дивидендов за период владения акцией. В этом случае коэффициент совокупной доходности акции имеет следующий вид:

4. Доля выплачиваемых дивидендов (dividend payout ratio). Данный коэффициент отражает долю чистой прибыли, направленной на выплату дивидендов.

К = дивиденд на одну акцию/ чистая прибыль на одну акцию.

Значение показателя не должно превышать единицы. Значение коэффициента выше единицы означает, что прибыли предприятия недостаточно для выплаты дивидендов. Значение коэффициента, равное единице, означает направление на выплату дивидендов всей прибыли предприятия, что свидетельствует о нерациональной дивидендной политике. Доля чистой прибыли, направленной на выплату дивидендов, характеризует дивидендную политику предприятия. Значение данного коэффициента целесообразно сравнить с аналогичными показателями других предприятий.

5. Соотношение чистой прибыли и дивидендов по привилегированным акциям (коэффициент покрытия дивидендов по привилегированным акциям).

К = чистая прибыль / дивиденды по привилегированным акциям.

Данный коэффициент показывает, насколько чистая прибыль обеспечивает выплату дивидендов по привилегированным акциям.

б. Коэффициент соотношения рыночной цены и совокупного дохода одной простой акции в обращении.

Данный показатель характеризует соотношение рыночной цены и совокупного дохода одной простой акции в обращении.

К = рыночная цена одной простой акции в обращении / совокупный доход, полученный за период владения акцией.

Данный коэффициент отражает соотношение рыночной цены и совокупного дохода, который акционер получает от владения акцией. Соотношение параметров «цена/доход» зависит от рыночной конъюнктуры (курса акций). Поэтому ориентироваться на него следует осторожно, с учетом прогноза рыночных колебаний курса ценных бумаг, который составляется на основе фундаментального и технического анализа состояния рынка ценных бумаг.

Коэффициенты, характеризующие ликвидность акций

Под ликвидностью ценных бумаг понимается их способность быстро и без особых потерь в стоимости обратиться в деньги. Другими словами, ликвидность акций означает возможность их быстрой реализации (продажи). При этом подразумевается, что цена реализации (продажи) будет выше (или хотя бы равна) цене приобретения.

1. Коэффициент ликвидности простых акций в обращении.

К = объем предложения / объем спроса (продаж).

Коэффициент может рассчитываться по результатам отдельных торгов или биржевой сессии в целом. Чем выше значение коэффициента, тем больше объем продаж.

2. Коэффициент соотношения котируемых цен предложения и спроса на простые акции в обращении.

Данный коэффициент характеризует соотношение среднего уровня цен предложения и спроса.

К = средний уровень цен предложения / средний уровень цен спроса

Экономический анализ

|

|

|