|

Используйте брокеров с умом!. Выводы. 5.9. Стоп-лоссы придумали тру́сы? Тейк-профиты тоже. (Курс «Аспирантура»). Как используются стоп-лоссы и тейк-профиты?

|

|

|

|

Используйте брокеров с умом!

Брокер предоставляет вам «прекрасный ассортимент». Семинарами, «плечами» и «шортами» он более чем в 10 раз может увеличить свой доход. Чем больше вы проводите сделок, тем больше ваших денег переходит брокеру.

Не воспринимайте этот материал как антиброкерскую пропаганду. Позитивная функция брокера в том, чтобы обеспечить доступ инвесторов к фондовому рынку. Тем не менее, всегда будут люди, которые хотят поиграть на колебаниях ценных бумаг. Точно также казино никогда не останутся без клиентов. Но клиенты казино, как правило, хорошо знают, как зарабатывает казино. Клиенты брокеров тоже должны понимать, для чего нужны различные услуги брокеров.

В разговоре с дружественным нам брокером он сетовал: «Жалко, хорошие клиенты так быстро «умирают», а на «инвестиционных бакланах», которые купят и сидят, много не заработаешь».

По нашему мнению, квалификация инвестора выражается не в частоте совершения сделок, не в использовании разнообразных возможностей, предлагаемых брокером, не в операциях со сложными финансовыми инструментами. Квалификация инвестора определяется умением сравнивать акции между собой и находить лучшие.

Выводы

· Помните: рынок акций – не казино. Вы приходите туда не играть, а удобно и технологично становиться владельцем эффективного бизнеса.

· Не используйте «плечо» и не совершайте коротких продаж (не играйте на понижение). Это игра, а не инвестиции. Если вы покупаете акции без «плеча», никто и никогда не сможет продать их без вашего разрешения.

· Помните слова У. Баффета: «Лучшее время для продажи акций – никогда». Мы в УК Арсагера добавляем к этому: «Акции стоит продавать только тогда, когда вы нашли другие, более хорошие».

|

|

|

Вернуться к Оглавлению > >

Вернуться к навигации по курсу «Университет» > >

Следующий материал курса «Университет»: 5. 10. Использование инсайда.

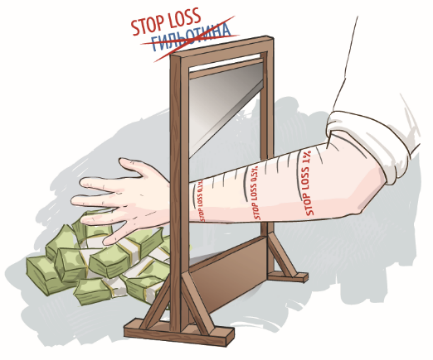

5. 9. Стоп-лоссы придумали тру́ сы? Тейк-профиты тоже... (Курс «Аспирантура»)

Стоп-лосс (stop-loss) – это способ ограничения убытков при управлении портфелем. Фактически это поручение закрыть позицию (продать ценные бумаги) при неблагоприятном движении цен. Наоборот, тейк-профит (take-profit) – поручение закрыть позицию при благоприятном изменении цен. В этом материале мы обсудим практику применения стоп-лоссов и тейк-профитов, а также дадим некоторые рекомендации об их использовании.

Наиболее широко такой прием как стоп-лосс используется в торговых системах на основе технического анализа. Не путайте торговую систему и систему управления капиталом – названия похожие, а суть разная.

Торговая система – это, как правило, определенный набор индикаторов технического анализа. Создатели торговых систем для каждого инструмента финансового рынка (например, для каждой акции) пытаются подобрать такой набор индикаторов и так настроить их параметры, чтобы повысить вероятность угадать движение цен.

Как используются стоп-лоссы и тейк-профиты?

На случай, если сигнал о совершении сделки при использовании торговой системы не оправдал себя, используется страховка – стоп-лосс. Если размер стоп-лосса устанавливают на уровне 5%, а вы купили акцию за 100 ₽, то при снижении цены до 95 ₽ она продается. Противоположностью стоп-лосса является тейк-профит – закрытие позиции при благоприятном изменении цен. Например, если тейк-профит устанавливается на уровне 15%, наша акция продается при росте цены до 115 ₽.

Возможно, применение стоп-лоссов (равно как и тейк-профитов) вполне обоснованный прием при использовании торговых систем. НЕРАЦИОНАЛЬНЫМ поведением, на наш взгляд, является использование самих торговых систем. Как правило, торговая система – это один из способов игры на колебаниях. Почему мы считаем это НЕПРАВИЛЬНЫМ, читайте в материалах «Рынок акций - рулетка или... » и «Кто выигрывает на фондовом рынке».

|

|

|

Однако вернемся к стоп-лоссам. Один из девяти постулатов, на которых базируется наша система управления капиталом, гласит: «Потенциальная доходность – главный критерий инвестирования». Механизм использования потенциальной доходности при управлении портфелем подробно изложен в материале «Как инвестировать в акции, используя потенциальную доходность? ».

Стоп-лосс, тейк-профит и теория потенциальной доходности

При таком подходе стоп-лосс теряет свой смысл. Если нет оснований для изменения прогноза будущей стоимости актива, то снижение текущей цены ведет к росту потенциальной доходности актива (акции). В этой ситуации актив становится еще более интересным, и его надо докупать, а стоп-лосс требует его продавать. Именно по этой причине мы выбрали для этого материала такое ироничное название.

Кто-то скажет – это «стратегия разбавления». Купил одну акцию за 100 ₽. Потом, когда она упала до 50 ₽, купил еще одну, в итоге имеешь две акции по 75 ₽. Но «разбавление» здесь совсем не главное, тем более что дополнительное приобретение актива строго ограничено лимитом, установленным в инвестиционной декларации, и увеличения установленной меры риска по портфелю при этом не происходит. Главное – не бояться! Не бояться держать и дополнительно приобретать актив (акции), имеющий потенциал для роста. Потенциал, который основан на прогнозе будущих показателей деятельности эмитента.

Интересную трансформацию при использовании потенциальной доходности получает идея тейк-профита. Когда стоимость акции растет – падает потенциальная доходность. При сильном росте цен актив «падает» в хит-параде относительно других и при достаточно сильном движении будет продан (если не будет скорректирован прогноз его будущей стоимости). Нелепость тейк-профита в этом случае выражается в его «механистичности», которая может привести к «ранней продаже». С помощью тейк-профита, установленного «механически», невозможно определить, исчерпал ли актив свой потенциал. В этом случае актив может быть продан не потому, что это экономически обосновано, и весь его последующий рост пройдет мимо.

|

|

|

Еще одно нелепое свойство стоп-лосса. Например, стоп-лосс сработал – актив продан. Что дальше? Когда его можно снова купить? Если тут же с таким же новым стоп-лоссом, то для чего тогда был нужен первый стоп-лосс? Так можно сколько угодно падать, да еще и на брокера тратиться. А если не тут же, то когда? Через неделю? Через месяц? Кто знает ответ на этот вопрос? Особенно, если актив обладает высоким потенциалом.

Еще одно нелепое свойство стоп-лосса. Например, стоп-лосс сработал – актив продан. Что дальше? Когда его можно снова купить? Если тут же с таким же новым стоп-лоссом, то для чего тогда был нужен первый стоп-лосс? Так можно сколько угодно падать, да еще и на брокера тратиться. А если не тут же, то когда? Через неделю? Через месяц? Кто знает ответ на этот вопрос? Особенно, если актив обладает высоким потенциалом.

Может реализоваться и другое. Трейдер установил стоп-лосс, тейк-профит, открыл позицию. Допустим, ситуация развивается таким образом, что ни стоп-лосс, ни тейк-профит не срабатывают. Акция «стоит» на месте, и это может продолжаться достаточно долго. В это время, например, может произойти снижение стоимости ряда акций, что сделает их более привлекательными для инвестиций. Но если трейдер ориентируется при совершении операций на стоп-лоссы и тейк-профиты, он упустит эту возможность.

|

|

|