|

Анализ сегментов рынка по видам продукции

|

|

|

|

Анализ регионального рынка по фармако-терапевтическим группам ГЛС

В таблице приведены результаты ранжирования сегментов регионального фармацевтического рынка по ФТГ ЛС, полученные при анализе прогнозируемых объемов этих сегментов. Наименьшее значение ранга соответствует наибольшему прогнозному объему сегмента регионального рынка.

| Наименование ФТГ ЛС | Ранг привлекательности ФТГ ЛС |

| Анальгезирующие, жаропонижающие, противоревматические ЛС | |

| Антибиотики | |

| Средства для лечения заболеваний органов ЖКТ | |

| Средства для лечения сердечно-сосудистых заболеваний | |

| Средства для лечения респираторных заболеваний | |

| Антисептические и дезинфицирующие средства | |

| Витамины | |

| Средства, действующие на ЦНС | |

| Антигистаминные средства |

Анализ регионального рынка по виду ГЛС

На диаграмме представлены прогнозные значения емкости сегментов регионального фармацевтического рынка по виду ГЛС.

Анализ регионального рынка по группам твердых ГЛС

На диаграмме представлены результаты прогнозных значений емкости сегментов регионального фармацевтического рынка по группам твердых ГЛС.

На диаграмме представлены результаты прогнозных значений емкости сегментов регионального фармацевтического рынка по группам твердых ГЛС.

Доля продукции в общем объеме рынка

Рынок сбыта продукции Предприятия обладает достаточным потенциалом для обеспечения платежеспособного спроса на его продукцию. Потенциальный объем доли регионального фармацевтического рынка, которую может занять Предприятие, составляет около 150 млн. $US/год, что составляет 25% от общего объема рынка региона.

Объемы выпуска продукции Предприятия, во-первых, должны быть обоснованы анализом текущей и прогнозом будущей потенциальной емкости регионального фармацевтического рынка, и, во-вторых, соответствовать типичным значениям крупных российских фармацевтических предприятий. В этом случае действия Предприятия, скорее всего, не спровоцируют агрессивные действия со стороны крупных мировых производителей по недопущению конкурента на уже освоенный ими рынок, и продукция Предприятия сможет постепенно вытеснять ввозимые импортные препараты без острой конкурентной борьбы.

|

|

|

Ниже на диаграммах дана оценка минимального и максимального значений потенциальной доли проектируемого Предприятия на региональном фармацевтическом рынке для различных фармако-терпевтических групп препаратов.

Конкурентный анализ

Предприятия-конкуренты

Приведенный в Приложениях №1 и №2 конкурентный анализ позволил выделить следующих основных конкурентов Предприятия:

1. Крупные и средние фармацевтические предприятия региона, выпускающие аналогичную продукцию.

2. Дилерские фирмы, осуществляющие в регион поставку мелкооптовым фирмам ГЛС непосредственно от производителей (российских и зарубежных).

В настоящее время в рассматриваемом регионе действуют 5 крупных и средних фармацевтических предприятий российского значения.

Компания "Нижфарм" (г. Нижний Новгород)

Основные показатели деятельности компании "Нижфарм" в 2001 году:

Основные показатели деятельности компании "Нижфарм" в 2001 году:

· Объем продаж - 75547 тыс. упаковок (753,744 млн рублей, в иностранной валюте 25792 тыс. долларов).

· Доля компании "Нижфарм" на российском рынке фармпрепаратов - 0,86%.

· Ассортимент - более 90 наименований (доля брэндов - 38,9%).

· Брэнды - лидеры продаж: Бетаникомилон, Витапрост, Левомеколь, Осарбон, Хондроксид, Цефекон, Эссливер Форте, Эспол, Эфкамон.

Фармацевтическая компания "Нижфарм" - входит в группу десяти крупнейших фармацевтических компаний России. В настоящее время компания оснащена современным высокоэффективным отечественным и импортным оборудованием. Производственные мощности позволяют ежегодно выпускать до 150 млн. упаковок готовых лекарственных средств. Компания традиционно лидирует в производстве и продажах мазей и других мягких лекарственных форм.

|

|

|

В 1998 году освоено производство лекарственных средств твердых форм - таблеток по международным правилам GMP. В настоящее время в на предприятии завершается реконструкция производства.

В конце декабря 2000г. производство таблеток было признано соответствующим требованиям международных правил GMP и Стандарта отрасли ОСТ 42-510-98 "Правила организации производства и контроля качества лекарственных средств (GMP)". В апреле 2001г. "Нижфарм" получил сертификаты соответствия системы качества международным стандартам ИСО 9001:1994 и ГОСТ Р ИСО 9001:1996. Стратегией развития "Нижфарм" предусмотрена полная модернизация предприятия в соответствии с международными правилами GMP, что позволит добиться отличного качества выпускаемых препаратов, а также успешно конкурировать с мировыми производителями фармацевтической продукции. "Нижфарм" выпускает готовые лекарственные препараты более 90 наименований 32 фармакотерапевтических групп.

С 1995 года компания выпустила на рынок более 40 новых препаратов.

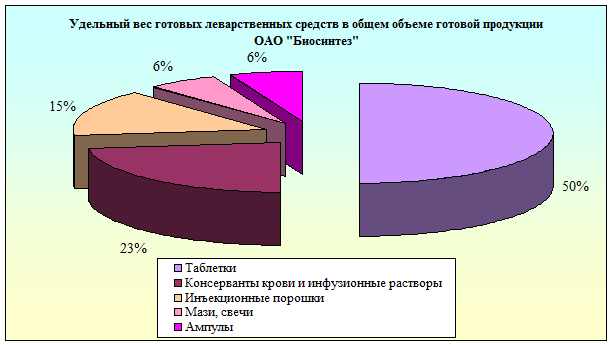

ОАО "Биосинтез"

Территориально наиболее близко к месту предполагаемого строительства расположен ОАО "Биосинтез" (г. Пенза). По итогам 2001 года данное предприятие вошло в пятерку крупнейших производителей фармацевтической продукции России.

Производственная деятельность на предприятии началась более 40 лет назад, в 1959 г. Основной продукцией предприятия тогда стали субстанции, получаемые микробиологическим методом - антибиотик биомицин и витамин B12. Впоследствии список производимой продукции пополнялся за счет субстанций антибиотиков олеандомицина, тетрациклина, нистатина, гелиомицина, фузидина, леворина, а так же других препаратов.

Производственная деятельность на предприятии началась более 40 лет назад, в 1959 г. Основной продукцией предприятия тогда стали субстанции, получаемые микробиологическим методом - антибиотик биомицин и витамин B12. Впоследствии список производимой продукции пополнялся за счет субстанций антибиотиков олеандомицина, тетрациклина, нистатина, гелиомицина, фузидина, леворина, а так же других препаратов.

В дальнейшем завод начал производство готовых лекарственных средств: в 1961 г. освоен выпуск таблеток, в 1971 - инфузионных растворов и расфасованных инъекционных порошков. В 1986 г. начато производство инсулина, в 1989 - гепарина.

|

|

|

В настоящее время предприятие производит ГЛС и субстанции. Номенклатура выпускаемой продукции составляет более 120 наименований лекарственных средств девяти фармакотерапевтических групп. 30% препаратов входит в перечень жизненно-важных лекарственных средств. Объем товарной продукции за первое полугодие 2001 г. составил 377 млн. рублей, выручка от реализации - 350 млн. рублей, а прибыль от реализации - 66 млн. рублей. На предприятии занято более четырех тысяч человек.

В настоящее время предприятие производит ГЛС и субстанции. Номенклатура выпускаемой продукции составляет более 120 наименований лекарственных средств девяти фармакотерапевтических групп. 30% препаратов входит в перечень жизненно-важных лекарственных средств. Объем товарной продукции за первое полугодие 2001 г. составил 377 млн. рублей, выручка от реализации - 350 млн. рублей, а прибыль от реализации - 66 млн. рублей. На предприятии занято более четырех тысяч человек.

Оборудование, которым располагает предприятие, включает таблетпресса "Kilian" и "Fette", установки для покрытия таблеток пленкой из водных растворов и органических растворителей. Расфасовка, упаковка и укладка таблеток осуществляется автоматической линией "Zanazi". Общая мощность цеха по производству таблеток составляет более 100 млн. упаковок №15 в год.

Помимо препаратов в форме таблеток, на ОАО "Биосинтез" производятся инъекционные препараты в виде порошков и растворов. Комплекс по производству порошков включает в себя оборудование фирм "Zanazi", "Huber" и др. Мощности по выпуску инфузионных растворов включают все виды оборудования для приготовления растворов, мойки, стерилизации, розливу и упаковке бутылок с соблюдением стерильных условий производства, что делает возможным выпуск около 18 млн. бутылок кровезаменителей, консервантов крови, солевых и дезинтоксикационных растворов в год. В 1999 г. было освоено производство ампул. Три линии шприцевого наполнения ампул позволяют выпускать около 100 млн. ампул емкостью 2 мл, 5 мл и 10 мл ежегодно. Производство мягких лекарственных форм включает в себя участки производства мазей и

суппозиториев.

Производственные мощности позволяют производить около 700 условных тонн субстанций методом микробиологического синтеза. За первое полугодие 2001 г. объем выпуска субстанций антибиотиков составил 100 условных тонн, т.е. мощности загружены приблизительно на 28%, что является достаточно высоким показателем для российских производителей субстанций.

|

|

|

В настоящее время основной субстанцией является бензилпенициллина натриевая соль. ОАО "Биосинтез" является единственным в России производителем субстанций противогрибковых антибиотиков нистатина, леворина, гризеовулифина. Помимо антибиотиков, номенклатура субстанций включает сердечно-сосудистое средство рибоксин. Предприятие располагает также комплексом по производству эндокринных препаратов, на котором выпускаются различные ферменты медицинского назначения: инсулин, гепарин, панкреатин, лидаза, тиреодин, а также иммуномодулирующее средство нуклеинат натрия.

Дальнейшее развитие предприятия связывается с техническим перевооружением и повышением эффективности действующего производства. Большая роль при этом отводится научному центру ОАО "Биосинтез". Он включает в себя микробиологический, химический, химико-технологический и аналитический секторы, а также сектор готовых лекарственных форм.

В настоящее время ОАО "Биосинтез" ставит перед собой задачу освоения и производства доступных по цене импортозамещающих препаратов, а также создания собственных оригинальных лекарственных средств. С этой целью предприятие активно развивает сотрудничество с ведущими научными центрами страны - ГНЦА, ВНЦ БАВ, Гематологическим Центром РАМН.

ОАО "Официна"

Открытое акционерное общество "Официна" расположено в г. Миллерово Ростовской области. Компания является крупнейшим дистрибьютером лекарственных препаратов на Юге России и специализируется на предоставлении широкого спектра сервисных и информационных услуг в сфере дистрибьюции фармацевтической продукции аптекам и лечебно-профилактическим учреждениям. Компания работает на фармацевтическом рынке России с 1989 года.

В структуре ОАО "Официна" находятся центральный оптовый фармацевтический склад, таможенный склад, филиалы и представительства в других городах и регионах (Ростове-на-Дону, Краснодаре, Пятигорске, Волгограде), девять аптек, при которых открыты пять аптечных пунктов и два аптечных киоска, магазин оптики, а также ремонтно-строительный участок, автозаправочная станция, объединение продовольственных и промышленных магазинов.

На оптовую торговлю лекарственными средствами и изделиями медицинского назначения приходится 85 % товарооборота компании. В прайс-листе компании представлено более 2000 наименований лекарственных препаратов практически всех фармакологических групп, Предлагаемый ассортимент постоянно расширяется и обновляется.

На протяжении многих лет ОАО "Официна" осуществляет прямое сотрудничество с более чем ста ведущими отечественными и с 60 зарубежными производителями лекарственных средств и изделий медицинского назначения. Со всеми поставщиками налажены устойчивые связи. Большие объемы закупок способствуют получению значительных скидок, что в свою очередь позволяет компании устанавливать низкие цены и применять минимальные торговые наценки на предлагаемые товары. Для клиентов ОАО "Официна" это дает возможность иметь у себя конкурентные цены на закупаемые товары.

|

|

|

Организация продаж в ОАО "Официна" построена по региональному принципу, т.е. все существующие и потенциальные клиенты компании - аптеки - разбиты на географические регионы, с каждым из которых ведут работу конкретные менеджеры отдела продаж или филиала.

Информационное взаимодействие со своими клиентами, а также непосредственное их обслуживание по осуществлению заказов ОАО "Официна" осуществляет как из центрального офиса в Миллерово, так и через филиалы и представительства компании. Наличие собственного автомобильного парка, который постоянно обновляется и расширяется, позволяет клиентам, размещающим заказ в ОАО "Официна", иметь бесплатную доставку товара точно в оговоренный срок. Отработаны регулярные графики поставки товаров в различные регионы.

Специалисты ОАО "Официна" проводят регулярный мониторинг потребностей клиентов. Таким образом, руководство компании четко представляет себе ожидания клиентов. Для максимально полного удовлетворения потребностей клиентов, ОАО "Официна" закупает товары напрямую у производителей и, в основном, на условиях полной предоплаты, чтобы обеспечить более низкие цены.

Основной стратегической задачей ОАО "Официна" остается максимально полное удовлетворение спроса на рынке фармацевтических товаров и услуг Юга России.

Анализ конкурентных сил

Анализ конкурентных сил проводится с целью определить благоприятные возможности и опасности, с которыми может встретиться Предприятие в отрасли.

В таблице приведены обобщенные результаты конкурентного анализа по М. Портеру (модель воздействия пяти сил, влияющих на возможность увеличения цены и прибыли):

| 1. Риск входа потенциальных конкурентов | Пока умеренный, с течением времени будет увеличиваться. Барьеры входа: абсолютное преимущество по издержкам (более низкие издержки производства обеспечивают современным предприятиям, соответствующим стандартам GMP, существенные преимущества, которые трудно достичь старым предприятиям); |

| 2. Соперничество среди конкурирующих фирм (производителей ГЛС и поставщиков импортных ГЛС) | Пока слабое. Российские компании вкладывают значительные средства в переоборудование предприятий. С переходом предприятий отрасли к стандарту GMP (к 2005 г.) будет усиливаться. Влияние отечественных производителей ГЛС будет возрастать, доля импорта постепенно сократится. |

| 3. Способность "торговаться" покупателей. | Слабая. Поставляющая отрасль состоит, в основном, из крупных и средних предприятий. Покупателей ГЛС много, ощущается нехватка отечественной фармацевтической продукции. |

| 4. Способность "торговаться" поставщиков. | Слабая. На фармацевтическом рынке представлено достаточно много компаний, занимающихся поставкой субстанций для производства ГЛС. Перед Предприятием всегда имеется выбор поставщика. |

| 5. Конкуренция заменяющих продуктов. | Пока умеренная. Со временем будет увеличиваться. Так как постоянно увеличивается ассортимент импортозамещающих препаратов, выпускаемых отечественными предприятиями. |

SWOT-анализ

SWOT - анализ является важнейшей составной частью ситуационного анализа, и должен ответить на следующие вопросы:

- что является для Предприятия сильными, слабыми сторонами, благоприятными возможностями и угрозами;

- насколько сильны конкурентные позиции Предприятия.

Качественно на основании экспертных оценок определяем перечень сильных и слабых сторон Предприятия, их взаимосвязь с возможностями и угрозами и составляем матрицу SWOT - анализа.

| Возможности | Угрозы | |||||

| Наличие прогноза и текущего анализа российского и регионального фармацевтического рынка | Развитие неблагоприятной политической и экономической ситуации в стране, приводящее к снижению платежеспособного спроса, уменьшению численности населения региона | |||||

| Положительные тенденции и особенности регионального фармацевтического рынка (большой потенциальный объем платежеспособного спроса, развитая инфраструктура и наличие сетей для сбыта продукции) | Рост потерь из-за неправильного выбора стратегии строительства и технологии производства продукции | |||||

| Большой потенциал импортозамещения | Потеря ликвидности из-за неправильного выбора ассортимента продукции | |||||

| Умеренная конкуренция на рынке | Недостаток финансовых ресурсов для реализации проекта | |||||

| Большой научно-исследовательский потенциал региона | Снижение ликвидности из-за недостатков организации сбыта и рекламы | |||||

| Снижение издержек и затрат за счет строительства и эксплуатации нового современного предприятия, использования прогрессивных методов продвижения продукции | Реализация проектов конкурентами | |||||

| Внедрение передовых технологий производства, в том числе гибких технологических схем | Изменение потребностей и предпочтений потенциальных потребителей, появление новой продукции | |||||

| Поддержка со стороны федеральных и региональных структур | Крупные аварии, пожары | |||||

| Сильные стороны | Си®В | Си®У | ||||

| Репутация, имидж и опыт Инициаторов проекта | 1® 1,2,3,5,6,7,8 | 1® 4,8 | ||||

| Учет при реализации проекта прогноза и результатов анализа основных тенденций на региональном фармацевтическом рынке | 2® 1,2,3,4,7,8 | 2® 1,2,3,6,7 | ||||

| Эффективная поддержка на федеральном и региональном уровне | 3® 2,8 | 3® 1,4,8 | ||||

| Оптимальный выбор стратегии строительства | 4® 1,6 | 4® 2 | ||||

| Оптимальный выбор ассортимента производимой продукции | 5® 1,2,3,5 | 5® 3,6 | ||||

| Оптимальный выбор технологии производства | 6® 1,5,7 | 6® 2,6 | ||||

| Ориентация на выпуск импортозамещающей продукции | 7® 1,2,3 | 7® 3,5,6,7 | ||||

| Опыт, квалификация управленцев и персонала | 8® 2,6,7 | 8® 1,2,3,4,5,6,7,8 | ||||

| Договоренность о выделении земельного участка для строительства Предприятия | 9®8 | 9® 1 | ||||

| Актуальность и значимость проекта для региона | 10® 1,2,3,4,8 | 10® 1,4,8 | ||||

| Сравнительно широкий целевой сегмент потенциальных потребителей продукции | 11® 1,2,3,4 | 11® 1,3,5,6,7 | ||||

| Слабые стороны | СлВ | Сл-У | ||||

| Эксклюзивность проекта | 1 1,2,3,5,6,7,8 | 1-1,2,3,4,5,6,7,8 | ||||

| Потребность привлечения больших финансовых ресурсов для реализации проекта | 2 2,3,8 | 2-4 | ||||

| Зависимость успешной реализации проекта от развития экономической и политической ситуации в стране | 3 1,2,3,4,5,6,7,8 | 3-1,4 | ||||

| Отсутствие у Инициаторов проекта опыта реализации крупных проектов в фармацевтической отрасли | 4 5 | 4-3,4,5,6,7 | ||||

| Длительный срок реализации проекта | 5 1,2,5,6,7,8 | 5-1,4,6,7,8 | ||||

Ключевые факторы успеха

Результаты расчета взвешенной оценки стратегической силы Предприятия относительно конкурентов приведены в таблице.

(Шкала рейтинга: слабейший - 1, сильнейший - 10, в скобках - произведение веса на рейтинговую оценку).

| КФУ | Вес КФУ | П | ||

| Использование гибких технологических схем производства | 0,135 | 9(1,215) | 7(0,945) | |

| Создание среднетоннажного производства новых видов высокоэффективных субстанций в соответствии с требованиями GMP | 0,114 | 9(1,026) | 8(0,912) | |

| Соответствие качества производимых ГЛС и субстанций стандартам GMP и ISO 9000 | 0,12 | 9(1,08) | 7(0,84) | 9(1,08) |

| Использование новейшего технологического оборудования | 0,098 | 8(0,784) | 5(0,49) | |

| Внедрение новых технологий, собственных разработок | 0,095 | 8(0,76) | 9,5(0,903) | 1(0,095) |

| Способность быстро реагировать на изменяющиеся рыночные условия | 0,105 | 7(0,735) | 7,5(0,788) | 9(0,945) |

| Привлекательность ценовой политики | 0,1 | 9(0,9) | 9(0,9) | 7(0,7) |

| Опыт, квалификация управленцев и персонала | 0,068 | 8(0,544) | 9(0,612) | 10(0,68) |

| Точное удовлетворение покупательских запросов | 0,052 | 8(0,416) | 7(0,364) | 10(0,52) |

| Удобное расположение | 0,067 | 7(0,469) | 8(0,536) | 9(0,603) |

| Доступ к финансовому капиталу | 0,046 | 5(0,23) | 7(0,322) | 9(0,414) |

| Взвешенный рейтинг силы | 1,00 | 8,159 | 7,612 | 5,037 |

Принятые обозначения: П – Предприятие; 1 - ОАО "Биосинтез"; 2 - ОАО "Официна".

Ниже на диаграмме представлены выделенные ключевые факторы успеха Предприятия (КФУ) и полученные экспертным путем оценки весов каждого КФУ.

Выводы

1. Большая емкость рынка фармпрепаратов делает бизнес в этом секторе экономики привлекательным и стабильным.

2. Планы государства и некоторых компаний по развертыванию производства лекарственных средств оставляют от 3-х до 5-ти лет на относительно легкое вхождение в рынок.

3. В выбранном географическом сегменте наблюдается острый дефицит недорогих и качественных отечественных ГЛС. Основные потребности в ГЛС удовлетворяется за счет импорта, что создает благоприятные предпосылки для импортозамещения.

4. Рынок сбыта продукции Предприятия обладает достаточным потенциалом для обеспечения платежеспособного спроса на его продукцию. Потенциальный объем доли регионального фармацевтического рынка, которую может занять Предприятие, составляет 150 млн. $US/год.

5. Проведенный анализ регионального фармацевтического рынка позволяет выделить следующий ассортимент продукции, производство которой целесообразно организовать на создаваемом Предприятии:

субстанции:

§ инсулин;

§ природные антибиотики;

§ полусинтетические и синтетические антибиотики;

§ сердечно-сосудистые средства;

лекарственные препараты по фармако-терапевтическим группам:

§ средства, действующие на ЦНС;

§ средства для лечения заболеваний органов ЖКТ;

§ анальгезирующие, жаропонижающие, противоревматические ЛС;

§ антибиотики;

§ средства для лечения сердечно-сосудистых заболеваний;

в том числе по отдельным видам ГЛС:

§ таблетированные препараты (без оболочки, в оболочке, капсулы);

§ ампульные формы;

§ мази, суспензии, присыпки;

§ стерильные порошки антибиотиков фасованные;

§ эндокринные препараты (инсулин).

6. На основании приведенных выше данных и расчетов, проведенных в Приложении №2, можно сделать вывод о том, что Предприятие потенциально обладает большей конкурентной силой по сравнению с ближайшими конкурентами. Конкурентное преимущество Предприятия достигается за счет следующих ключевых факторов:

§ использование гибких технологических схем производства;

§ соответствие качества производимых ГЛС и субстанций стандартам GMP и ISO 9000;

§ создание среднетоннажного производства новых видов высокоэффективных субстанций в соответствии с требованиями GMP;

§ способность быстро реагировать на изменяющиеся рыночные условия;

§ привлекательность ценовой политики;

§ использование новейшего технологического оборудования;

§ внедрение новых технологий, собственных разработок.

Описание Предприятия

|

|

|