|

Бухгалтерский учет наличных денежных средств в кассе. Типовые проводки

|

|

|

|

Задачи бухгалтерского учета денежных средств в организации

Рассмотрим основные задачи учета денежных средств в бухгалтерии организации:

· документирование движения денежных средств в кассе;

· осуществление контроля за целевым направлением использования денежных средств;

· проведение платежей с поставщиками, подрядчиками, персоналом;

· осуществление платежей по финансовым обязательствам перед кредиторами и инвесторами;

· обеспечение сохранности денежных средств и документов;

· анализ направлений использования денежных средств.

Бухгалтерский учет денежных средств в кассе организации

Движение денежных средств, денежных документов и иностранной валюты отражается в бухгалтерском балансе на счета 50 «Касса».

| Дебет | Кредит | |

| Счет 50 «Касса» | Поступление денежных средств в кассу предприятия | Выбытие, выплата денежных средств |

К счету 50 могут быть дополнительно открыты субсчета:

· 50/1 – «Касса организации». На субсчете отражается движение денежных средств в иностранной валюте.

· 50/2 – «Операционная касса». На данном субсчете отражается движение денежных средств организаций транспорта и связи: пристаней, вокзалов, речных переправ, билетных касс и т.д.

· 50/3 – «Денежные документы». Отражаются денежные документы такие как: гос. пошлины, вексельные документы, авиабилеты и т.д.

Бухгалтерский учет наличных денежных средств в кассе. Типовые проводки

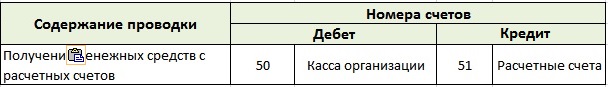

Одной из самых распространенных проводок является «Поступление денежных средств в кассу предприятия с расчетного счета». Для отражения данной операции используют следующую проводку.

Для отражения выручки от реализации (продажи) товаров или оказания услуг используют следующую типовую проводку. Данная проводка используется для розничной торговли.

|

|

|

Поступление денежных средств от оптовой продажи товаров, оформляется в виде двух следующих проводок. Первым делом покупателю предъявляется счет для оплаты продукции, который отражается в первой проводке, при отгрузке товара осуществляется вторая проводка, отражающая получение денежных средств от покупателя.

Если товар был плачен покупателем заранее (до отгрузки), то получение денежных средств отражается на субсчете 62.1 («Расчеты по предварительной оплате»). Более подробно про расчеты с покупателями читайте в статье: → «Как вести бухгалтерский учет расчетов с покупателями?«.

Главными задачами бухгалтерского учета денежных средств являются:

·своевременное и полное отражение операций в учете;

·проверка правильности оформления, законности документов;

·обеспечение своевременности, полноты и правильности расчетов по всем видам платежей;

·обеспечение сохранности денежных средств, денежных документов в кассе предприятия и других местах хранения;

·своевременное проведение инвентаризации денежных средств и отражение ее результатов в учете;

·изыскание возможностей наиболее рационального вложения свободных денежных средств как источника финансовых инвестиций, приносящих доход.

Для учета кассовых операций используются такие типовые межведомственные формы, как формы первичных документов и учетных регистров: приходный кассовый ордер (форма N КО-1), расходный кассовый ордер (форма N КО-2), журнал регистрации приходных и расходных кассовых ордеров (форма N КО-3), кассовая книга (форма N КО-4), книга учета принятых и выданных кассиром денежных средств (форма N КО-5). Эти формы утверждены постановлением Госкомстата России от 18 августа 1998г. N 88 по согласованию с Министерством финансов России и введены в действие с 1 января 1999г.

|

|

|

Основными задачами учета денежных средств и расчетов являются:

·верное и своевременное составление документов для операций по движению денежных средств и расчетов;

·проверка сохранность и денежных средств и ценных бумаг в кассе предприятия; применение денежных средств по их целевому назначению, своевременность расчетов с поставщиками, покупателями, банками, органами социального страхования, рабочими и служащими; своевременный контроль расчетов с дебиторами и кредиторами для предупреждения просроченной задолженности.

Огромную роль для предприятий играет и учетная политика. Учетная политика - это совокупность способов ведения бухгалтерского учета, которая включает в себя начальное наблюдение, стоимостное измерение, данную группировку и итоговый результат фактов хозяйственной деятельности. При составлении учетной политики предприятия имеют право выбирать один определенный элемент из каждого способа ведения бухгалтерского учета, допускаемый нормативной документацией о бухгалтерском учете в РФ.

Способы ведения учета разделяют на:

·группировки и оценки фактов хозяйственной деятельности,

·погашение стоимости активов,

·ведение документооборота,

·инвентаризацию,

·способы применения счетов бухгалтерского учета,

·системы регистров,

·обработку информации и другие способы и приемы.

42. Система учета «Директ-костинг»: принципы построения, содержание и информационные возможности.

Директ-костинг - это система учета себестоимости, базирующаяся на разделении общих издержек предприятия на постоянные, т.е. не зависящие от количества продукции, произведенной за единицу времени, и переменные, т.е. изменяющиеся расходы, прямо связанные с количеством продукции, произведенной за единицу времени. Только последняя группа издержек - прямые затраты и переменные косвенные расходы - вовлекается в исчисление себестоимости изделий. Это касается как оценки запасов полуфабрикатов и готовых изделий при составлении заключительного годового баланса, так и оценки затрат, вносящихся к реализованным за отчетный период товарам. Постоянныe расходы при директ-костинге учитываются на счете прибылей и убытков. Российские нормативные акты по бухгалтерскому учету разрешают относить их на себестоимость реализованной продукции, работ, услуг, минуя счета затрат на производство.

|

|

|

Понятие директ-костинга можно использовать, с одной стороны, для характеристики варианта производственного учета с позиций полноты включаемых в себестоимость затрат, а с другой, более важной, - директ-костинг является системой управленческого (производственного) учета, основанной на классификации затрат на постоянные и переменные в зависимости от объема производства, деятельности или загрузки мощностей и включающей в себя учет и анализ затрат и результатов, а также принятие управленческих решений.

Главной особенностью директ-костинга является то, что себестоимость промышленной продукции учитывается и планируется только в части переменных затрат. Постоянные расходы собираются на отдельном счете и с заданной периодичностью списываются непосредственно на дебет счета финансовых результатов, например «Прибыли и убытки».

Директ-костинг позволяет руководству организации:

- обратить особое внимание на изменение маржинального дохода как по предприятию в целом, так и по различным изделиям, работам услугам, секторам рынка их продажи;

- выявить изделия и услуги с большей рентабельностью, чтобы перейти в основном на их выпуск, так как разница между продажной ценой и суммой переменных расходов не затушевывается в результате списания постоянных расходов на себестоимость конкретных изделий и видов работ;

- быстро переориентировать производство в ответ на меняющиеся условия рынка.

В отчете о финансовых результатах, составляемом при системе директ-костинга, видно изменение прибыли вследствие изменения переменных расходов, цен реализации и структуры выпускаемой продукции.

Еще одно важное достоинство системы состоит в том, что ограничение себестоимости продукции лишь переменными расходами позволяет упростить нормирование, планирование, учет и контроль резко уменьшившегося числа статей затрат: себестоимость становится «более обозримой», а отдельные затраты - лучше контролируемыми. Чем больше контролируемых объектов, тем сильнее рассеивается внимание между ними, тем слабее становится контроль.

|

|

|

Директ-костинг дает возможность оперативнее контролировать постоянные расходы, так как часто в процессе контроля за себестоимостью используются нормативные (стандартные) затраты или гибкие сметы, т.е. директ-костинг организуется в сочетании со стандарт-костом.

Применение системы директ-костинга с большей точностью и обоснованностью позволяет оценить степень рентабельности изделий, полуфабрикатов, работ и услуг, чем при системе учета полной себестоимости. При исчислении полных затрат по видам продукции неизбежно усреднение их себестоимости за счет применения средних или средневзвешенных процентов накладных расходов, затрат будущих периодов, резервов предстоящих платежей, отклонений и т.п.

Используя систему директ-коста, предприятию не составляет труда определить, какие изделия или виды услуг вносят или могут внести наибольший вклад в маржинальный доход и соответственно в прибыль от реализации продукции.

2. Противники системы "Директ-костинг" утверждают, что в практической деятельности возникают трудности при разделении затрат на постоянные и переменные. Во многом оно зависит от длительности рассматриваемого периода времени и от анализируемого диапазона объемов выпуска. Кроме того, утверждается, что постоянные затраты также участвуют при производстве продукции и, следовательно, должны быть включены в ее себестоимость. По их мнению,"Директ-костинг" не дает ответа на вопрос, сколько стоит произведенный продукт и какова его полная себестоимость. Поэтому требуется дополнительное распределение условно-постоянных затрат, когда необходимо знать полную себестоимость готовой продукции или незавершенного производства. В противном случае их стоимость занижается.

3. Ведение учета в разрезе только производственной себестоимости, т. е. по сокращенной номенклатуре статей, не отвечает требованиям отечественной системы учета, так как отсутствует расчет полной себестоимости продукции, необходимы согласно законодательству.

* Маржинальный доход – это разница между ценой изделия и переменными затратами на его изготовление.

43. Система учета «Стандарт-костинг»: принципы построения, содержание и информационные возможности.

Стандарт-костинг – система калькулирования себестоимости и управления затратами путем утверждения стандартов по отдельным их видам и анализа отклонений между фактическими и стандартными затратами.

|

|

|

Термин «Стандарт-костинг» состоит из двух слов: «стандарт», который означает количество необходимых производственных затрат (материальных и трудовых) для выпуска единицы продукции, или заранее исчисленные затраты на производство единицы продукции или оказания услуг, «костинг» – это денежное выражение производственных затрат, приходящихся на единицу продукции.

Таким образом, «Стандарт-костинг» в полном смысле слова означает стандартные стоимости затрат. Эта система направлена, прежде всего, на контроль за использованием прямых издержек производства, а смежные калькуляции – для контроля накладных расходов.

Основной задачей системы «Стандарт-костинг» является учет потерь и отклонений в прибыли предприятия.

Особенности системы состоят в следующем:

- информационной базой для анализа отклонений от стандартов являются бухгалтерские записи на специальных синтетических счетах, на их основе анализируются отклонения по составляющим прямых затрат, определяется, насколько существенны эти отклонения;

- осуществляется регулирование прямых затрат производства путем составления до начала производства стандартных калькуляций и учета фактических затрат, анализа выявленных отклонений от стандартов;

- данная система является системой управления прямыми затратами (затраты, которые можно напрямую отнести на себестоимость определенного вида продукции)

Система «Стандарт-костинг» позволяет:

1) выявлять потери, снижающие прибыль предприятия;

2) прогнозировать затраты на будущее;

3) предоставлять менеджерам предприятия объективную информацию о себестоимости производства с целью более рационального планирования цены на продукцию и объем продаж;

4) минимизировать учетную работу, связанную с калькулированием.

Где используется: Широко применяется в Западных странах с развитой рыночной экономикой, в России на его основе был разработан и удачно используется метод нормативного учета затрат на производство. Незаменим в отраслях, где цены на ресурсы относительно стабильны, а сами изделия не изменяются в течение длительного времени - на предприятиях обрабатывающих отраслей, швейного, обувного, мебельного производства и ряда других.

В основу системы Стандарт-костинг положены следующие принципы:

1. предварительное нормирование затрат по элементам и статьям затрат;

2. составление нормативных калькуляций на изделие и его составные части;

3. раздельный учет нормативных затрат и отклонений;

4. анализ отклонений;

5. уточнение калькуляций при изменении норм.

Нормирование затрат осуществляется предварительно (до начала отчетного периода) по статьям расходов: основные материалы; оплата труда производственных рабочих; общепроизводственные расходы (амортизация оборудования, арендные платежи, зарплата вспомогательных рабочих, вспомогательные материалы и другие); коммерческие расходы (расходы по реализации продукции).

Нормативные затраты базируется на ожидаемых затратах ресурсов, необходимых для производства продукции. Нормы расхода ресурсов устанавливаются в расчете на одно изделие. По общепроизводственным расходам, которые состоят из нескольких разнородных статей, нормы разрабатываются на определенный период в денежной оценке и в расчете на запланированный объем производства.

В течение отчетного периода ведется учет отклонений фактических расходов от нормированных затрат. Суммы отклонений фиксируются на специальных счетах. В конце отчетного периода отклонения списываются на финансовые результаты. Производится анализ отклонений. Далее принимается решение относительно корректировки установленных норм и нормативов.

60.Порядок ведения организациями налогового учета при уплате земельного налога.

Земельный налог уплачивается владельцами земельных участков тех или иных видов: земельных участков под дачи, под ИЖС, садоводческих и огороднических участков и т.д. Одним словом, всеми теми, кто является собственниками таких участков земли, либо владеет участком на праве постоянного (бессрочного) пользования или праве пожизненного наследуемого владения. При этом, следует помнить, что не признаются налогоплательщиками такого налога физические лица в отношении земельных участков, находящихся у них на праве безвозмездного срочного пользования или переданных им по договору аренды - в данных случаях плата, взимаемая за пользование землей, не относится к налогам

Установление налоговых ставок по земельному налогу относятся к ведению представительных органов муниципальных образований. Налоговые ставки не могут превышать:

-0,3 процента в отношении земельных участков:

----отнесенных к землям сельскохозяйственного назначения или к землям в составе зон сельскохозяйственного использования в населенных пунктах и используемых для сельскохозяйственного производства

----занятых жилищным фондом и объектами инженерной инфраструктуры жилищно-коммунального комплекса или предоставленных для жилищного строительства

----предоставленных для личного подсобного хозяйства, садоводства, огородничества или животноводства, а также дачного хозяйства

-1,5 процента в отношении прочих земельных участков.

При этом, законом допускается установление дифференцированных налоговых ставок в зависимости от категорий земель и (или) разрешенного использования земельного участка.

Земельный налог уплачивается один раз в год.

В отношении данного налога, законом устанавливаются определенные налоговые льготы, для отдельных категорий граждан. Так, в соответствии со ст.391 НК РФ налоговая база уменьшается на не облагаемую налогом сумму в размере 10 000 рублей на одного налогоплательщика на территории одного муниципального образования в отношении земельного участка, находящегося в собственности, постоянном (бессрочном) пользовании или пожизненном наследуемом владении следующих категорий налогоплательщиков:

-героев Советского Союза, Героев РФ, полных кавалеров ордена Славы;

-инвалидов, имеющих III степень ограничения способности к трудовой деятельности, а также лиц, которые имеют I и II группу инвалидности, установленную до 1 января 2004 года без вынесения заключения о степени ограничения способности к трудовой деятельности;

-инвалидов с детства;

-ветеранов и инвалидов ВО войны, а также ветеранов и инвалидов боевых действий

-физических лиц, имеющих право на получение социальной поддержки в соответствии с Законом РФ «О социальной защите граждан, подвергшихся воздействию радиации вследствие катастрофы на Чернобыльской АЭС», в соответствии с Федеральным законом от 26.11.1998 № 175-ФЗ "О социальной защите граждан РФ, подвергшихся воздействию радиации вследствие аварии в 1957 году на производственном объединении «Маяк» и сбросов радиоактивных отходов в реку Теча» и в соответствии с Федеральным законом от 10.01.2002 № 2-ФЗ «О социальных гарантиях гражданам, подвергшимся радиационному воздействию вследствие ядерных испытаний на Семипалатинском полигоне»;

-физических лиц, принимавших в составе подразделений особого риска непосредственное участие в испытаниях ядерного и термоядерного оружия, ликвидации аварий ядерных установок на средствах вооружения и военных объектах;

-физических лиц, получивших или перенесших лучевую болезнь или ставших инвалидами в результате испытаний, учений и иных работ, связанных с любыми видами ядерных установок, включая ядерное оружие и космическую технику.

53 Налоговый учет доходов организации при формировании налоговой базы по налогу на прибыль.

ПОНЯТИЕ НАЛОГА НА ПРИБЫЛЬ

– это прямой налог, его величина прямо зависит от конечных финансовых результатов деятельности организации.

Налог начисляется на прибыль, которую получила организация, то есть на разницу между доходами и расходами.

Прибыль – результат вычитания суммы расходов из суммы доходов организации – является объектом налогообложения.

Правила налогообложения налогом на прибыль определены в главе 25 Налогового кодекса РФ.

ПЛАТЕЛЬЩИКИ НАЛОГА

Кто платит налоги

(ст. 246, ст. 246.2, 247 НК РФ)

· Все российские юридические лица (ООО, ЗАО, ОАО и пр.)

· Иностранные юридические лица, которые работают в России через постоянные представительства или просто получают доход от источника в РФ

· Иностранные организации, признаваемые налоговыми резидентами Российской Федерации в соответствии с международным договором по вопросам налогообложения, - для целей применения этого международного договора

· Иностранные организации, местом фактического управления которыми является Российская Федерация, если иное не предусмотрено международным договором по вопросам налогообложения

Кто не платит налоги

(ст. 246.1, 346.1, 346.11, 346.26 НК РФ)

· Налогоплательщики, применяющие специальные налоговые режимы (ЕСХН, УСН, ЕНВД) или являющиеся плательщиком налога на игорный бизнес

Основная ставка

20%

2% в федеральный бюджет (3% в 2017 - 2020 годах); 0% для отдельных категорий налогоплательщиков, перечень которых приведен ниже.

18% в бюджет субъекта РФ (17 % в 2017 - 2020 годах). Законодательные органы субъектов РФ могут понижать ставку налога для отдельных категорий налогоплательщиков, но не более чем до 13,5% (12,5 % в 2017 - 2020 годах).

Ставка может быть еще ниже:

· для резидентов (участников) особых экономических зон и свободных экономических зон (п. 1, п. 1.7 ст. 284 НК РФ);

· для участников региональных инвестиционных проектов (п. 3 ст. 284.1 НК РФ; п. 3 ст. 284.3 НК РФ);

· для организаций, получивших статус резидента территории опережающего социально-экономического развития или свободного порта Владивостока (п. 1.8 ст. 284 НК РФ, ст. 284.4 НК РФ).

· НАЛОГОВЫЙ ПЕРИОД. ОТЧЕТНЫЙ ПЕРИОД

·

· ^К началу страницы

· Налоговый период – это период, по окончании которого завершается процесс формирования налоговой базы, окончательно определяется сумма налога к уплате. (cт. 285 НК РФ)

· По налогу на прибыль организаций налоговым периодом признается календарный год.

· Отчетный период

· Квартал

· Полугодие

· 9 месяцев

· Налоговый период

· Год

66. Основные показатели анализа состояния и использования трудовых ресурсов.

Под трудовыми ресурсами организации понимают численность и состав её персонала. От обеспеченности организации трудовыми ресурсами и эффективности их использования зависят объём, качество и своевременность выполнения производственных задач, эффективность использования машин, механизмов, оборудования, которые, в свою очередь, влияют на объём производства продукции, её себестоимость, прибыль и ряд других финансово-экономических показателей.

Основными задачами анализа являются:

изучение и оценка обеспеченности предприятия и его структурных подразделений трудовыми ресурсами в целом, а также по категориям и профессиям;

определение и изучение показателей текучести кадров;

анализ данных об использовании трудовых ресурсов;

выявление резервов трудовых ресурсов, более полного и эффективного их использования.

Источниками информации для анализа служат план по труду, статистическая отчетность «Отчет по труду», данные табельного учета и отдела кадров.

Обеспеченность предприятия трудовыми ресурсами определяется сравнением фактического количества работников по категориям и профессиям с плановой потребностью. Особое внимание уделяется анализу обеспеченности предприятия кадрами наиболее важных профессий. Необходимо анализировать и качественный состав трудовых ресурсов по квалификации.

Для характеристики движения рабочей силы рассчитывают и анализируют динамику следующих показателей:

| Формулы расчета показателей средней численности | |

| Показатель | Формула расчета |

| Среднесписочная численность, RCC |

|

| |

| Среднеявочная численность, RCЯ |

|

| |

| Среднее число фактически работающих, RCФ |

|

|

При исчислении среднесписочной численности списочный состав за праздничные и выходные дни принимается равным списочному числу работников за предшествующий день.

Анализ трудовых ресурсов следует начинать с изучения их структуры и укомплектованности организации необходимыми кадрами работников соответствующей специальности и квалификации (Таблица 6.21).

Таблица 6.21

| Состав и структура работников организации | ||||||

| Показатель | Отчет, чел | Структура, % | Темп роста, % | |||

| Предыдущий период | Текущий период | Предыдущий период | Текущий период | |||

| Среднесписочная численность работников | 100,0 | 100,0 | 102,9 | |||

| Основной вид деятельности, в том числе: | 100,0 | 100,0 | 102,9 | |||

| рабочие | 88,0 | 86,0 | 100,5 | |||

| служащие | 12,0 | 14,0 | 120,2 |

Общая численность работников организации возросла на 31 человека (1108 – 1077) по сравнению с предыдущим периодом. Увеличение численности произошло по категории рабочих на 5 человек или 0,5 %, численность служащих возросла на 26 человек.

Вертикальный анализ структуры работников показывает, что 88,0 % и 86,0 % приходится на категорию рабочих и 12,0% и 14,0% на категорию служащих в предыдущем и текущем периодах соответственно.

Известно, что если в организации наблюдается рост категории служащих, то это оправдано только при росте объемов выпуска продукции.

Важной составляющей анализа трудовых ресурсов организации является изучение движения рабочей силы. Рассматривая движение рабочей силы, следует иметь в виду, что частая смена работников сдерживает рост производительности труда. Необходимо проанализировать причины текучести кадров (состояние социального обеспечения, прогулы, уход по собственному желанию и др.), динамику состава увольнений: индивидуальное и коллективное, перемена служебного положения, число переводов на другие должности, уход на пенсию, истечение срока контракта и др.

Анализ осуществляется в динамике за ряд лет на основе следующих коэффициентов:

· коэффициент оборота по приему (КП) - это отношение численности всех принятых работников за отчетный период (RП)к среднесписочной численности работников за тот же период(RСС):

КП = RП / RСС, (6.48)

· коэффициент оборота по выбытию (КВ) - это отношение всех уволившихся работников (RУ) в отчетном периоде к среднесписочной численности работников:

КВ = RУ / RСС, (6.49)

сумма значений коэффициентов по приему и выбытию характеризует общий оборот рабочей силы:

КОБЩ = КП + КВ. (6.50)

Оборот рабочей силы делится на излишний и нормальный. Нормальный – это оборот, который не зависит от организации, обусловлен такими причинами как призыв в армию, уход на пенсию и на учебу, переход на выборные должности и др. Увольнение по собственному желанию, за прогулы относят к излишнему обороту рабочей силы.

Коэффициент текучести кадров (КТ) - это отношение излишнего оборота рабочей силы (RУ*) за определенный период к среднесписочной численности:

КТ = RУ* / RСС . (6.51)

Коэффициент постоянства состава (КПОСТ) – это отношение количества работников, проработавших весь периода (RР ) к среднесписочной численности:

КПОСТ = RР / RСС. (6.52)

Уровень трудовой дисциплины (КД) определяется по расчету.

КД = 1 – RП / RСС, (6.53)

где RП - количество работников, уволенных за прогулы.

Общий оборот рабочей силы по организации можно считать нормальным, однако увеличение оборота по выбытию является отрицательным моментом, и целесообразно изыскать возможности по созданию дополнительных рабочих мест увеличению выпуска продукции с целью сокращения показателя по выбытию. Коэффициент текучести кадров (17,4%) достаточно высок (желаемое значение - 8%). Уровень трудовой дисциплины высокий – 99,2%.

В ходе анализа тщательному изучению подвергают причины выбытия работников за нарушение трудовой дисциплины, т. к. это часто связано с нерешёнными социальными проблемами.

Изменения в объемах производства, технике и технологии, в ассортименте продукции влияют не только на общую численность, но и на профессионально-квалификационную структуру рабочих. Оценка квалификации работников делается на основе их аттестации в порядке, установленном в организации, это могут быть коэффициенты квалификационного уровня или тарифные разряды и др.

Анализ профессионального и квалификационного уровня работающих производится путём сопоставления наличной численности по специальностям и разрядам с необходимой для выполнения каждого вида работ по подразделениям и организации в целом. При этом выявляется излишек или недостаток рабочих по каждой профессии.

Для планирования профессионально-квалификационную структуры используются различные подходы и методы. Так, можно рассчитать численность по каждой профессии (профессиональной группе), и на основании этого путем суммирования определяется общая численность рабочих, а затем доля каждой профессиональной группы в общей численности. Расчет может быть выполнен и по-другому: вначале определяется общая численность рабочих, а затем она распределяется в соответствии с существующей (или заданной, или прогнозируемой) структурой по профессиям (профессиональным группам).

Для оценки соответствия квалификации рабочих сложности выполняемых работ по участку, цеху, организации сравнивают средние тарифные разряды рабочих и объем работ, соответствующих данному уровню квалификации рабочих (Таблица 6.23):

· средний тарифный разряд рабочих:

; (6.54)

; (6.54)

· средний тарифный разряд работ:

; (6.55)

; (6.55)

где Тр – тарифный разряд;

Rр – общая численность рабочих;

Rрi – численность рабочих i-го разряда;

Vi – объём работ i-го вида;

V - общий объем работ.

Для оценки соответствия квалификационного уровня рабочих и работ определяем:

- средний тарифный разряд работ: Тр = 491404 / 1262992 = 4,128,

- средний тарифный разряд рабочих: Тр = 4567 / 1115 = 4,096.

Как видно из расчетов, в данной организации средний тарифный разряд работ (4,128) выше, чем у рабочих (4,096). Это говорит о том, что фактический квалификационный уровень рабочих ниже требуемого по плану. Администрации организации в плане подготовки и переподготовки рабочих кадров необходимо предусмотреть повышение квалификации рабочих нужных специальностей, которая определяется сравнением фактической численности рабочих соответствующих разрядов по специальности с плановой.

В ходе анализа квалификации служащих проверяют соответствие уровня образования каждого работника занимаемой должности, изучают вопросы, связанные с подбором кадров, их подготовкой и повышением квалификации. Квалификационный уровень работников зависит во многом также от возраста, стажа работы и т. д., поэтому в процессе анализа изучают изменения в составе рабочих по возрасту, стажу работы, образованию.

76. Понятие, цели и задачи аудиторской деятельности. Виды аудита и аудиторских услуг.

Аудит представляет из себя предпринимательскую деятельность, представляющую из себя независимую проверку финансовых отчетов, бухгалтерского учета.

Целью аудита является предоставление доказательств о достоверности финансовой отчетности и соответствия ведения бухгалтерии согласно закону.

Достоверность финансовых отчетов, можно понять как степень точности показателей. Эти отчеты позволяют делать правильные, достоверные выводы о финансовом, имущественном положении, где на основе этих отчетов принимаются обоснованные и грамотные решения.

Во время аудиторской проверки, проверяется правильность составления баланса, отчетов о прибыли, расходах, убытках и пояснений к ним. При этом аудитор выясняет все ли активы и пассивы были отражены в отчете, все ли документы были задействованы. Для того, чтобы установить правильность бухгалтерской и налогооблагаемой прибыли, аудитор проверяет отчет о прибылях и убытках.

Для того, чтобы сформулировать аудиторское заключение, аудитор проверяет соблюдение принятой на предприятии учетной политики отражения хозяйственных операций и оценки имущества, а так же правильно ли были отнесены к отчетным периодам расходы и доходы.

Аудитор- это физическое лицо, которое отвечает квалификационным требованиям, и имеющее аттестат аудитора. Данное лицо вправе осуществлять аудиторскую деятельность, либо являясь работником аудиторской организации, либо в качестве лица, привлекаемого к работе на основании специального договора, либо в качестве индивидуального предпринимателя, который осуществляет свою деятельность без образования юридического лица.

Аудит подразделяют на несколько видов: внешний, внутренний, инициативный, обязательный.

Внешний аудит производится согласно договору аудиторскими фирмами или индивидуальными аудиторами, с целью объективной оценки достоверности информации в бухгалтерском учете и в финансовом отчете.

Таким образом, внешний аудит направлен в первую очередь на защиту интересов предприятий, организаций, контрагентов. Внешний аудит представляет из себя независимый контроль, который проводится самыми квалифицированными специалистами. Проводится аудит только на основании договора и подготовки специального заключения. Внешний аудит может так же давать рекомендации и советы своему клиенту

основные задачи внешней аудиторской деятельности:

- проверка и заключение о правильности бухгалтерских отчетов предприятия;

- оценка хозяйственных операций, которые были совершены, и их соответствие закону;

- качество бухгалтерского учета на предприятии;

- проверка того, правильно ли были сделаны экономические расчеты;

- анализ финансового состояния организации;

- оценка ликвидности, платежеспособности, состоятельности;

- оказание консультаций по интересующим вопросам;

- рекомендации и советы по усовершенствованию учета и хозяйственной деятельности.

Внутренняя аудиторская деятельность это своего рода независимая деятельность по проверке и оценки работы организации. Основной целью внутреннего аудита является помощь сотрудникам организации эффективно выполнять свои функции. Внутренний аудит проводят только те специалисты, которые работают в данной организации. Если на предприятии нет аудитора, то приглашается специалист на договорной основе. Внутренний аудитор подготавливает соответствующую и нужную информацию о финансовой деятельности предприятия, о счетах, о хозяйственной деятельности.

Особенности отличий внутренней аудиторской деятельности от внешней, представлены ниже в таблице.

Инициативный аудит, а иными словами добровольный, представляет из себя своего рода проверку финансово- хозяйственной деятельности клиента по его желанию, по причине текучести кадров в организации, а так же низкой квалификации бухгалтеров. Инициативный аудит может быть как тематическим, а проверка может быть выборочная и сплошная.

Обязательная аудиторская деятельность проводится в соответствии с актами закона. Она является комплексной, и может проводиться по поручению государственных органов. Если предприятие уклоняется от обязательно аудита, то на него может быть начислен штраф или иные взыскания. Главной целью обязательной аудиторской деятельности является подтверждение достоверности бухгалтерского учета. Следует учесть, что если аудиторская фирма оказывала ранее одному и тому же предприятию услуги, то она не может проводить обязательный аудит.

|

|

|