|

Расчет тарифных ставок по рисковым видам страхования

|

|

|

|

Под рисковыми понимаются виды страхования, относящиеся к видам страховой деятельности иным, чем страхование жизни:

§ не предусматривающие обязательства страховщика по выплате страховой суммы при окончании срока действия договора страхования;

§ не связанные с накоплением страховой суммы в течение срока действия договора страхования.

Данная методика пригодна для расчета тарифных ставок для рисковых видов страхования и применима при следующих условиях:

1. существует статистика либо какая-то другая информация по рассматриваемому виду страхования, что позволяет оценить следующие величины:

§ q — вероятность наступления страхового случая по одному договору страхования;

§ S — среднюю страховую сумму по одному договору страхования;

§ Sв — среднее возмещение по одному договору страхования при наступлении страхового случая;

2. предполагается, что не будет опустошительных событий, когда одно событие влечет за собой несколько страховых случаев;

3. расчет тарифов проводится при заранее известном количестве договоров n, которые предполагается заключить со страхователями.

При наличии статистики по рассматриваемому виду страхования за величины q, S, Sв принимаются оценки их значений:

§ N — общее количество договоров, заключенных за некоторый период времени в прошлом;

§ М — количество страховых случаев в N договорах;

§ Si — страховая сумма при заключении i -го договора; i = 1, 2,..., N;

§ Sвk — страховое возмещение при k -м страховом случае; k = 1, 2,..., М.

При страховании по новым видам рисков при отсутствии фактических данных о результатах проведения страховых операций, т. е. статистики по величинам q, S и Sв эти величины могут оцениваться экспертным методом либо в качестве них могут использоваться значения показателей-аналогов. В этом случае должны быть представлены мнения экспертов либо пояснения по обоснованности выбора показателей-аналогов q, S, Sв. В отношение средней выплаты к средней страховой сумме (Sв/S) рекомендуется принимать не ниже:

|

|

|

§ 0,3 — при страховании от несчастных случаев и болезней, в медицинском страховании;

§ 0,4 — при страховании средств наземного транспорта;

§ 0,6 — при страховании средств воздушного и водного транспорта;

§ 0,5 — при страховании грузов и имущества, кроме средств транспорта;

§ 0,7 — при страховании ответственности владельцев автотранспортных средств и других видов ответственности и страховании финансовых рисков.

Нетто-ставка состоит из двух частей — основной части  и рисковой надбавки

и рисковой надбавки  :

:

Основная часть нетто-ставки  соответствует средним выплатам страховщика, зависящим от вероятности наступления страхового случая

соответствует средним выплатам страховщика, зависящим от вероятности наступления страхового случая  , средней страховой суммы

, средней страховой суммы  и среднего возмещения

и среднего возмещения  . Основная часть нетто-ставки со 100 руб. страховой суммы рассчитывается по формуле

. Основная часть нетто-ставки со 100 руб. страховой суммы рассчитывается по формуле

Рисковая надбавка  вводится для того, чтобы учесть вероятные превышения количества страховых случаев относительно их среднего значения. Кроме

вводится для того, чтобы учесть вероятные превышения количества страховых случаев относительно их среднего значения. Кроме  ,

,  и

и  рисковая надбавка зависит еще от трех параметров:

рисковая надбавка зависит еще от трех параметров:  — количества договоров, отнесенных к периоду времени, на который проводится страхование, среднего разброса возмещений

— количества договоров, отнесенных к периоду времени, на который проводится страхование, среднего разброса возмещений  и гарантии

и гарантии  - требуемой вероятности, с которой собранных взносов должно хватить на выплату возмещения по страховым случаям.

- требуемой вероятности, с которой собранных взносов должно хватить на выплату возмещения по страховым случаям.

Возможны два варианта расчета рисковой надбавки.

1. Рисковая надбавка может быть рассчитана для каждого риска. В этом случае

где  — коэффициент, который зависит от гарантии безопасности

— коэффициент, который зависит от гарантии безопасности  . Его значение может быть взято из таблицы

. Его значение может быть взято из таблицы

Коэффициент

гарантии ( ) )

| 0,84 | 0,9 | 0,95 | 0,98 | 0,9986 |

| 1,0 | 1,3 | 1,645 | 2,0 | 3,0 |

Например, при значении коэффициента  , коэффициент

, коэффициент  = 1.

= 1.

|

|

|

— среднеквадратическое отклонение возмещений при наступлении страховых случаев.

— среднеквадратическое отклонение возмещений при наступлении страховых случаев.

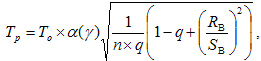

Если у страховой организации нет данных о величине  , допускается вычисление рисковой надбавки по формуле

, допускается вычисление рисковой надбавки по формуле

Брутто-ставка Tб рассчитывается по формуле

§  нетто-ставка,

нетто-ставка,

§  — доля нагрузки в общей тарифной ставке.

— доля нагрузки в общей тарифной ставке.

|

|

|