|

Проблемы развития и функционирования кредитного рынка

|

|

|

|

Созданию современной кредитной системы России предшествовал длительный исторический период, который определялся специфическими социально экономическими условиями развития нашей страны.

За более чем семидесятилетнюю историю кредитная система России прошла несколько этапов своего развития, но главными особенностями всего прошедшего периода была ориентация на административные методы руководства экономикой, максимальная концентрация финансовых ресурсов и властных функций у государственных органов и полное несоответствие кредитным системам промышленно развитых стран.

На последнем этапе административно-командного функционирования кредитная система СССР выглядела следующим образом:

• Госбанк СССР;

• Стройбанк СССР;

• Банк для внешней торговли;

• Система Гострудсберкасс;

• Госстрах и Ингосстрах.

То есть мы видим, что на кредитном рынке СССР господствовало шесть абсолютных монополистов, поделивших этот рынок между собой.

Необходимо отметить, что длительное командно-административное функционирование кредитной системы показало ее низкую эффективность. Большая часть кредитов предприятиями не возвращалась, и банки практически выполняли функцию не кредитования, а финансирования предприятий.

В этих условиях в середине 80-х гг. была предпринята попытка сформировать в стране двухуровневую кредитную систему, правда, довольно специфическую.

На верхнем уровне находился Госбанк СССР, освобожденный от несвойственных ему функций. На втором уровне находилось пять специализированных банков. Система небанковских кредитных институтов опять практически отсутствовала.

В качестве ответа на негативные последствия этой банковской реформы в стране стали создаваться коммерческие и кооперативные банки в основном на базе денежных накоплений различных отраслей промышленности и населения.

|

|

|

В конце 1990 г. Верховный Совет СССР принял Закон, который окончательно установил двухъярусную банковскую систему в виде ЦБ РФ, Сберегательного банка и коммерческих банков, которые получили самостоятельный статус в области привлечения вкладов, кредитной и процентной политики.

В настоящее время структура кредитной системы России выглядит следующим образом:

1. Центральный банк России.

2. Банковская система:

• коммерческие банки;

• Сберегательный банк России;

• иные специализированные банки.

3. Специализированные кредитно-финансовые институты:

• страховые компании;

• негосударственные пенсионные фонды;

• инвестиционные компании;

• финансово-строительные компании.

Безусловно, новая структура кредитной системы в большей степени отражает потребности цивилизованного рыночного хозяйства.

В то же время процесс становления кредитной системы выявил определенные проблемы и недостатки во всех ее структурных звеньях. К основным можно отнести следующие:

• продолжают существовать мелкие коммерческие банки, которые из-за слабой финансовой базы не могут справиться с потребностями клиентов;

• монопольное, ничем не ограниченное положение на банковском рынке продолжает занимать Сберегательный банк;

• отсутствие Закона о собственности на землю в качестве основы для создания ипотечных банков;

• отсутствие реальных условий для развития рынка корпоративных ценных бумаг в качестве основы для функционирования инвестиционных банков;

• отсутствие реальной законодательной базы для регламентации рынка специализированных небанковских институтов.

Все эти проблемы существенным образом тормозят развитие кредитной системы России на пути ее скорейшего приближения к состоянию кредитных систем промышленно развитых стран.

|

|

|

Развитие рыночной экономики нашей страны показало, что экономические интересы предпринимателей ориентированы на сферу обращения. Современная торговля - самая кредитуемая отрасль народного хозяйства. Это объясняется быстрой оборачиваемостью товаров, высокой рентабельностью товарооборота и уплатой основной массы процентных денег, поступающих от клиентов. Поэтому в этой сфере сосредоточена основная часть краткосрочных кредитов коммерческих банков. Удельный вес банковских ссуд в оборотном капитале характеризует роль кредита в организации предпринимательской деятельности рыночных хозяйственных структур.

Таким образом, кредитные операции составляют основу активной деятельности коммерческих банков, поскольку их успешное осуществление ведет к получению основных доходов, способствует повышению надежности и устойчивости банков. Кроме того, эта деятельность при ее успешном осуществлении приносит прибыль всем ее участникам: кредитным организациям, заемщикам и обществу в целом.

Кроме того, в настоящее время, одной из наиболее актуальных задач является дальнейшее расширение участия банков в стимулировании экономического роста, при этом наиболее действенным рычагом здесь служит кредитование банками реального сектора экономики.

Однако дальнейшему развитию кредитования экономики препятствует ряд таких факторов, как высокие риски не возврата кредитов из-за неплатежеспособности многих предприятий, не способность предоставления многими потенциальными заемщиками обоснованных проектов, под которые хотят получить кредит, недостаточность у современных российских банков ресурсов для долгосрочного кредитования реального сектора экономики.

Кроме того, в России пока нет хорошего опыта кредитования инвестиционных проектов развития производства. Инвестиционные проекты существуют, но в их реализации делается ставка на финансировании, а не на кредитовании, при котором предусматривает четкие сроки возврата средств и обязательную плату за кредит. Банки в основном кредитуют предприятия либо на пополнение оборотных средств, либо для проведения разовых коммерческих сделок.

|

|

|

Что касается серьезных инвестиционных кредитов, то они могут даваться лишь предприятиям, наладившим эффективное управление и достигшим высокой инвестиционной кредитоспособности. Кроме того, возвратность инвестиционных средств, ссужаемых предприятиям, обеспечивается в полной мере лишь успешной реализацией инвестиционных проектов. Это означает, что сегодня большинству российских предприятий практически нельзя давать серьезные кредиты на длительный срок, поскольку они не будут возвращены. [10, с.22]

Специфика современной практики кредитования состоит в том, что российские банки в ряде случаев не обладают единой методической и нормативной базой организации кредитного процесса. Старые банковские инструкции, регламентирующие кредитные операции и сориентированные на распределительную систему, оказались неприемлемыми для условий рынка. Нынешняя ситуация такова, что каждый коммерческий банк, исходя из своего опыта, вырабатывает свои подходы, свою систему кредитования, хотя очевидно, что есть непреложные общие организационные основы, отражающие международный и отечественный опыт и позволяющие банкам существенно упорядочить свои кредитные отношения с клиентом, улучшить возвратность ссуд. [8, с.10]

Таким образом, нежелание банков кредитовать экономику, обусловлено как недостаточностью ресурсов для долгосрочного кредитования, довольно низким уровнем доходности этого вида операций, отсутствием опыта кредитования ток и его крайней рискованностью, то есть большой вероятностью не возврата кредита. Кроме того, экономическая нестабильность, неопределенность ближайшего будущего, обесценивание банковских ресурсов, отсутствие поддержки государства - все это создает ситуацию, когда самой предпочтительной сферой деятельности для банков становятся краткосрочные кредиты. Иными словами, в России еще предстоит сформировать жизнеспособную систему коммерческих банков.

Кредитное регулирование

|

|

|

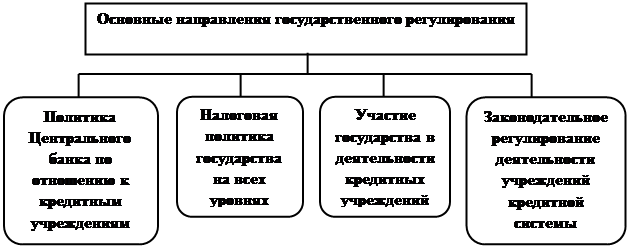

Учитывая огромное влияние кредитных учреждений на развитие экономики, государство осуществляет регулирование их деятельности на всех стадиях становления и развития (рис. 1).

Рис. 1 Основные направления государственного регулирования кредитной системы

Регулирование деятельности кредитных учреждений - это система мер, посредством которых государство через Центральный банк обеспечивает стабильность их функционирования, предотвращает кризисные явления.

Налоговая политика заключается в изменении налоговых ставок прибыли коммерческих банков. Их увеличение способствует уменьшению объема кредитных операций и повышению процентных ставок. Кроме того, для претворения в жизнь отдельных государственных программ банкам, принимающим участие в их осуществлении, могут быть предоставлены налоговые льготы на государственном и местном уровне.

В отдельных случаях регулирование кредитной системы государством может осуществляться через механизм его вмешательства в кредитную систему.

Участие государства в деятельности кредитных учреждений (банков) выражается:

- в превращении частных и смешанных кредитных учреждений в государственные путем их национализации;

- в долевом участии государства в уставном капитале кредитных учреждений путем приобретений части акций;

- в организации новых государственных банков.

Наличие государственных, смешанных и негосударственных (частных) банков оказывает влияние на спрос и предложение ссудного капитала, размеры его рынка и величину ссудного процента.

Законодательное регулирование банковской системы проводится правительством, местными органами исполнительной и законодательной власти путем разработки законов и подзаконных актов, инструкций и т. д.

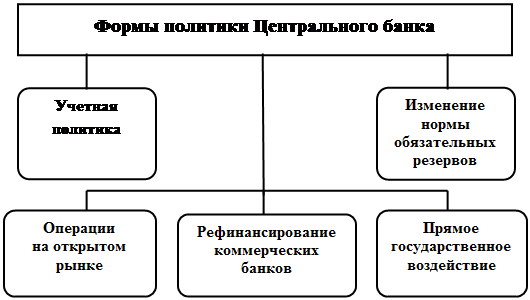

Политика Центрального банка по отношению к кредитным учреждениям. Регулирование кредитной системы выражается в различных формах политики Центрального банка по отношению к коммерческим банкам (рис. 2).

|

Рис. 2 Формы политики Центрального банка

Все направления государственного регулирования банковской системы взаимно связаны. На определенных этапах государство может усиливать влияние отдельных направлений в зависимости от целей экономической политики.

В недавнем прошлом коммерческие банки занимали особое положение в экономике западных стран. Государственные органы всегда поддерживали банки в случае кризиса ликвидности или при угрозе банкротства, чтобы гарантировать стабильность финансовой системы. Финансовое законодательство ограничивало сферу деятельности коммерческих банков, точно определив, что и как они могут делать, и одновременно предохраняло банки от появления конкурентов. Банки играли традиционную роль посредника между вкладчиками и заемщиками и обеспечивали функционирование платежной системы, практически не заботясь о применении новых методов и технологий.

|

|

|

Однако последние четверть века характеризуются большими изменениями, происходящими в банковском деле, введением многочисленных новшеств в организации и методах управления банками и в формах обслуживания корпоративных и индивидуальных клиентов. Эти процессы в разной степени затронули все страны, включая Россию. Подчеркивая значимость происходящих перемен, эксперты нередко называют их «финансовой революцией». Складывавшиеся веками приемы и методы банковской деятельности, усложняясь, приобретают новые черты. В то же время возникают совершенно новые, оригинальные виды операций и услуг, не имевшие аналогов в мировой практике и ставшие возможными благодаря сложному сочетанию причин, влияющих на спрос и предложение денежного капитала. Прогрессивные изменения в банковском деле одновременно сопровождаются существенным возрастанием рисков, связанных с банковской деятельностью, что ставит проблему «риск - ликвидность» в центр управления банковскими операциями.

Рыночная модель экономики предполагает, что прибыльность является важнейшим стимулом работы банков. Однако развитие рыночных отношений всегда связано с некоторой нестабильностью различных экономических параметров, что, соответственно, порождает серию банковских рисков при осуществлении коммерческими банками активных и пассивных операций. Постоянно меняются спрос и предложение, финансовые условия заключения сделок, платежеспособность клиентов и т.п. Поэтому коммерческий банк при совершении определенной сделки никогда не может быть до конца уверен в ее результате, или, другими словами, несет риск финансового результата сделки.

Наиболее распространенными финансовыми рисками являются:

- риски неплатежеспособности заемщика;

- кредитный, процентный, валютный, несбалансированной ликвидности, технологический, законодательный, инфляции, финансового рычага.

Риски в банковской практике - это опасность (возможность) потерь банка при наступлении определенных событий.

Важнейшим способом преодоления или минимизации рисков является их регулирование, то есть поддержание оптимальных соотношений ликвидности и платежеспособности банка в процессе управления его активами и пассивами.

Государственное регулирование путем принятия законодательных ограничений банковской деятельности на разных исторических этапах имело целью оградить банковское дело от чрезмерного риска, разрушительной конкуренции, опасности лавинообразного развития банкротств, чреватых серьезными потерями как для клиентов банков, так и для народного хозяйства в целом.

Однако с начала 70-х гг. начался процесс дерегулирования банковской деятельности, то есть либерализации банковского законодательства и снятия отдельных ограничений.

Основные причины дерегулирования:

1. Усиление конкуренции со стороны небанковских финансовых посредников и как результат - снижение прибыли коммерческих банков.

2. Инфляция, сделавшая нетерпимой дальнейшую фиксацию цены банковских услуг.

3. Рост финансовых инноваций в виде новых долговых инструментов и услуг.

4. Развитие международной торговли.

5. Компьютеризация банковских операций.

6. Глобализация финансовых рынков.

7. Интернационализация банковской деятельности.

В России процесс дерегулирования проходил в форме резкого перехода от централизованной «монобанковской» системы к децентрализованной двухуровневой банковской системе, в которой были четко разграничены функции центрального и коммерческих банков. Однако, по нашему мнению, дерегулирование и либерализация банковского законодательства в России не получили должного развития и являются тем потенциалом, который может способствовать росту доходов и прибыли коммерческих банков.

Интернационализация, или глобализация, представляет собой один из важнейших аспектов банковских перемен. Речь идет о бурном процессе расширения сферы деятельности крупных банков за пределы национальных границ, сопровождающемся созданием сети зарубежных филиалов, с одной стороны, и ростом числа иностранных банков на данной территории, с другой.

В результате интернационализации финансовых рынков банки сталкиваются с дополнительными рисками (внешними и внутренними), связанными с изменениями конъюнктуры рынков не только национальных, но и мировых, что еще более усложняет управление банковским портфелем и требует постоянного пересмотра направлений государственного регулирования банковской сферы.

Регулирование банковской деятельности представлено двумя взаимосвязанными направлениями:

первое направление - внутренний контроль (внутренний аудит) банка за своей деятельностью;

второе направление - внешний контроль (надзор) за деятельностью банков со стороны государственных органов, Центрального банка, аудиторских фирм и др.

С точки зрения государства, под государственным регулированием (контролем и надзором) понимается система мер, с помощью которых Центральный банк обеспечивает стабильное, безопасное функционирование банков, предотвращая дестабилизирующие тенденции.

Основная цель банковского надзора заключается в своевременном реагировании на нарушения и негативные тенденции в деятельности банков для нормализации, укрепления их финансового положения и поддержания стабильности и надежности как каждого из них, так и банковской системы в целом.

Банковское кредитование претерпело за последнее время существенные изменения.

За период с 1990-1994 год число коммерческих банков на территории России возросло более чем в 21 раз. В последнее время темпы роста банков значительно снижаются, данные представлены в таблице 1:

Таблица 1

КРЕДИТНЫЕ ОРГАНИЗАЦИИ1

(на начало года)

| 1999 | 2001 | 2003 | 2004 | 2005 | 2006 | 2007 | 2008 | |

| Число кредитных организаций, зарегистрированных Банком России | 2483 | 2126 | 1828 | 1668 | 1518 | 1409 | 1345 | 1296 |

| Число филиалов действующих кредитных организаций на территории Российской Федерации | 4453 | 3793 | 3326 | 3219 | 3238 | 3295 | 3281 | 3455 |

| Зарегистрированный уставный капитал действующих кредитных организаций, млрд. руб. | 52,5 | 207,4 | 300,4 | 362,0 | 380,5 | 444,4 | 566,5 | 731,7 |

| Число кредитных организаций, имеющих лицензии (разрешения), предоставляющие право: | ||||||||

| на привлечение вкладов населения | 1372 | 1239 | 1202 | 1190 | 1165 | 1045 | 921 | 906 |

| на осуществление операций в иностранной валюте | 634 | 764 | 839 | 845 | 839 | 827 | 803 | 754 |

| на генеральные лицензии | 263 | 244 | 293 | 310 | 311 | 301 | 287 | 300 |

| на проведение операций с драгоценными металлами | 136 | 163 | 175 | 181 | 182 | 184 | 192 | 199 |

Из таблицы видно, что за последнее время приходит сокращение количества действующих кредитных организаций.

Под воздействием мер, предпринимаемых Банком России для повышения надежности и стабильности банковской системы, идет процесс укрупнения банковского капитала, в частности, путем ужесточения процедур регистрации и лицензирования, а также отзыва лицензии у финансово несостоятельных банков.

Сложившаяся в России ситуация уникальна: на фоне общего становления рыночной экономики идет небывалый в истории страны процесс развития банковской системы. В рамках этого процесса российские банки за считанные годы проходят путь, который банки ведущих стран Запада преодолевали в течение столетий своего развития. Несмотря на кажущуюся «похожесть» банковских систем развитых стран, каждая из них имеет свою, веками нарабатывающуюся практику банковского дела. Российские банки сегодня имеют возможность использовать этот накопленный опыт, адаптировать его к российским условиям и на этой основе создавать

_______________________

[1] Источник: Федеральная служба государственной статистики (Информация информационного электронного сервера, http://www.gks.ru).

собственные приемы и методы работы, включая анализ финансового состояния коммерческого банка.

Контроль за деятельностью кредитных учреждений проводится с целью обеспечения устойчивости отдельных банков и предусматривает целостный и непрерывный надзор за осуществлением банковских операций в соответствии с действующим законодательством.

Банковский надзор преследует две цели:

1. Защита вкладчиков банка от возможных потерь.

2. Поддержание стабильности на финансовом рынке посредством предотвращения системных рисков.

Одной из актуальных задач, стоящих в настоящее время перед Центральным банком России, является выявление на ранней стадии проблемных банков и поиск эффективных методов их оздоровления. Своевременное выявление и санация таких банков позволят защитить средства их клиентов и предотвратить переход проблем отдельных банков в массовые, способные привести к возникновению банковского кризиса. Банковский надзор рассматривается как одна из важнейших функций Центрального банка Российской Федерации. Особенно велико его значение в период нестабильного развития финансовых рынков и кризисного состояния экономики.

ЗАКЛЮЧЕНИЕ

Влияние кредита на развитие экономики выражается в следующем:

1. Перераспределение материальных ресурсов в интересах развития производства и реализации продукции с помощью операций по предоставлению ссуд и привлечению средств юридических и физических лиц.

2. Влияние на бесперебойность процессов воспроизводства путем предоставления ссуд, обеспечивающих устранение задержек в осуществлении таких процессов.

3. Участие в расширении производства, в том числе с помощью выдачи заемных средств на увеличение основных фондов, выполнение лизинговых операций и др.

4. Экономное использование заемщиками как собственных, так и заемных средств.

5. Ускорение получения потребителями товаров, услуг и жилья (за счет предоставления заемных средств).

6. Регулирование выпуска в обращение и изъятия из обращения наличных денег на основе применения кредита и обеспечение безналичного денежного оборота платежными средствами.

В условиях перехода России к рынку роль и значение кредитных отношений возрастают. Развитие рыночных отношений предполагает максимальное сокращение централизованного перераспределения денежных ресурсов и переход преимущественно к горизонтальному их движению на финансовом рынке. Изменяется роль кредитных институтов в управлении народным хозяйством, повышается роль кредита в системе экономических отношений.

С помощью кредита в рыночной экономике, прежде всего, облегчается и становится реальным процесс перелива капитала из одних отраслей в другие. При этом кредит теряет ограниченность индивидуального капитала. Ссудный капитал перераспределяется между отраслями с учетом рыночной конъюнктуры в те сферы, которые обеспечивают получение более высокой прибыли или являются приоритетными с точки зрения общенациональных интересов России. Эта способность кредита носит общественных характер и активно используется государством в регулировании производственных пропорций.

Новая структура кредитной системы России стала в большей степени отражать потребности рыночного хозяйства, она строится на тех же принципах, что и в странах с развитой рыночной экономикой, все больше приспосабливается к процессу проводимых экономических реформ. В то же время процесс становления новой кредитной системы пока развивается сложно и противоречиво, он выявил определенные недостатки во всех ее звеньях. В связи с этим особое значение приобрела проблема образования четкого правового регулирования финансово - кредитных отношений субъектов предпринимательской деятельности, последовательное осуществление государственной денежно-кредитной политики. Такая политика в современных условиях, особенно в связи с инфляцией, состоит главным образом в проведении жестких мер по регулированию объема кредитных и денежных операций. Здесь важное значение имеют поддержание устойчивости денежной единицы и защита интересов вкладчиков и кредиторов банка.

Переход России к рыночной экономике, преодоление кризиса и возобновление экономического роста, повышение эффективности функционирования экономики, создание необходимой инфраструктуры невозможно обеспечить без использования и дальнейшего развития кредитных отношений.

ЛИТЕРАТУРА

1. Бекетов, Н. В. Черная, А. И. Денежно – кредитное регулирование в России: основные ориентиры / Н. В. Бекетов, А. И. Черная // Финансы и кредит. – 2008. - № 2. – С. 2 - 6.

2. Деньги. Кредит. Банки [Текст]: Учебник / под ред. В. В. Иванова, Б. И. Соколова. — М.: Проспект, 2003. - 624 с.

3. Лаврушин, О. И. О денежно – кредитной и банковской политике / О. И. Лаврушин // Банковское дело. – 2008. - № 2. – С. 10 - 14.

4. Леонтьев, В. Е. Финансы, деньги, кредит и банки [Текст]: Учебное пособие / В. Е. Леонтьев, Н. П. Радковская. - СПб.: ИВЭСЭП, 2003.- 384 с.

5. Магомедов, Г. И. Анализ современного состояния и перспективы развития кредитования в РФ / Г. И. Магомедов // Финансы и кредит. – 2008. - № 8. – С. 32 - 39.

6. Назарова, Л. Два взгляда на процентные ставки / Л. Назарова // Экономика и жизнь. – 2005. - № 8. – С. 5.

7. Общая теория денег и кредита [Текст]: Учебник для вузов / под ред. Е.Ф. Жукова. — М.: ЮНИТИ, 1998. — 359 с.

8. Парамонова, Т. В. Принципы регулирования кредитных отношений / Т. В. Парамонова // Деньги и кредит. - 2002.- № 6. - С. 10.

9. Свиридов, О. Ю. Деньги, кредит, банки [Текст]: Учебное пособие / О. Ю. Свиридов. – М.: МарТ, 2004. — 480 с.

10. Сухов, П. А. Некоторые аспекты развития кредитных отношений / П. А. Сухов // Деньги и кредит. - 2003. - № 1. - С. 19.

|

|

|