|

Основные средства и нематериальные активы: учетная политика на 2009 год

|

|

|

|

Содержание

Введение

1. Основные средства и нематериальные активы (учетная политика на 2009 год)

2. Учет вложений в основные средства

3. Принятие к учету ОС

4. Амортизация основных средств

5. Перемещение основных средств

6. Изменение первоначальной стоимости

7. Выбытие основных средств

8. Инвентаризация основных средств

Заключение

Список используемой литературы

Введение

Бухгалтерский учет - прикладная экономическая дисциплина, приобретающая в условиях переходной экономики первостепенное значение для предприятий всех форм собственности и размеров. Бухгалтерский учет обеспечивает регистрацию, сохранение и обработку информации о финансово-хозяйственной деятельности предприятия. В условиях частой смены нормативных актов государства и местных органов власти, регулирующих правила бухгалтерского учета, отчетности и налогообложения предприятий, профессия бухгалтера становится все более престижной, а ее роль в управлении предприятием - ключевой.

Использование персональных компьютеров для автоматизации бухгалтерского учета на предприятиях является важной составной частью всей системы информационного обеспечения офисной деятельности. Сам по себе бухгалтерский учет состоит из множества рутинных операций, связанных с многократным выполнением одних и тех же арифметических действий, подготовкой разнообразных по форме отчетных и платежных документов и переносом чисел из одних документов в другие. Несмотря на кажущуюся простоту проблемы автоматизации бухгалтерской деятельности, удобное для неискушенного в применении компьютеров человека решение получить не так-то легко. Кроме того, определенную трудность представляет постоянное изменение требований, предъявляемых к бухгалтерскому учету, увеличивающее потребность в гибких, быстро адаптируемых к новым условиям программных комплексах.[1]

|

|

|

В хозяйственной деятельности организации особая роль принадлежит основным средствам.

Методологические основы формирования в бухгалтерском учете информации об основных средствах определены в ПБУ «Учет основных средств» (ПБУ 6/01). Порядок организации бухгалтерского учета в соответствии с ПБУ 6/01 определяют Методические указания по бухгалтерскому учету основных средств, утвержденные приказом Минфина РФ от 13.10.2003 №91. На этих нормативных документах и построен учет основных средств в программе «1С:Бухгалтерия 8.0»[2] Учет основных средств и нематериальных активов ведется в соответствии с ПБУ 6/01 "Учет основных средств" и ПБУ 14/2000 "Учет нематериальных активов". Автоматизированы все основные операции по учету: поступление, принятие к учету, начисление амортизации, модернизация, передача, списание. Возможно распределение сумм начисленной амортизации за месяц между несколькими счетами или объектами аналитического учета. Для основных средств, использующихся сезонно, возможно применение графиков начисления амортизации.

Тогда как в бухгалтерском учете актив со сроком полезного использования более 12 месяцев и стоимостью до 20 000 руб. теперь разрешается отражать в составе материально-производственных запасов, в налоговом учете включить этот актив в состав материальных расходов можно, только если его первоначальная стоимость не превышает 10 000 руб. Таким образом, если стоимость актива находится в интервале от 10 000 до 20 000 руб., он может отражаться в бухгалтерском и налоговом учете по-разному. Излишних расхождений можно избежать, предусмотрев в учетной политике для бухгалтерского учета возможность отражения в составе материально-производственных запасов только объектов стоимостью не более 10 000 руб., сблизив тем самым бухгалтерский учет с налоговым.

|

|

|

Если же учетная политика организации предписывает по-разному отражать активы стоимостью от 10 000 до 20 000 руб. в бухгалтерском и налоговом учете, для этих целей в программе «1С:Бухгалтерия 8.0» применяется специальная методика. Срок полезного использования таких объектов превышает 12 месяцев, а их стоимость на момент поступления не всегда еще окончательно сформирована, поэтому до принятия специального решения о включении таких активов в состав материально-производственных запасов они должны быть сначала оприходованы на счет 08 «Вложения во внеоборотные активы». Как только стоимость актива будет полностью сформирована, его можно принимать к учету. При этом в бухгалтерском учете он отражается в составе материально-производственных запасов, а в налоговом - в качестве основного средства.

Для отражения данной операции в программе «1С:Бухгалтерия 8.0» предназначен электронный документ «Принятие к учету ОС», где на закладке «Бухгалтерский учет» достаточно выбрать порядок учета актива «Отражение в составе МПЗ». Затем нужно указать объект материально-производственных запасов, а также счет учета и склад, куда он будет оприходован. Программа «отразит» переквалификацию актива - произойдет списание его стоимости со счета бухгалтерского учета вложений во внеоборотные активы, а на счет учета материально-производственных запасов будет оприходован новый материал. В налоговом учете объект будет включен в состав амортизируемого имущества. Параметры амортизации основного средства для целей налогового учета указываются на закладке «Налоговый учет» документа «Принятие к учету ОС».

Оприходованный в бухгалтерском учете материал в дальнейшем учитывается точно так же, как и любой другой объект материально-производственных запасов. После того как он будет передан на производственные или иные аналогичные нужды, в налоговом учете можно начинать начисление амортизации по соответствующему ему основному средству. Для этого достаточно установить специальный флажок. Амортизация будет автоматически начисляться в конце каждого месяца в течение срока полезного использования основного средства.

|

|

|

Различие в способах признания расходов в бухгалтерском и налоговом учете в данном случае приводит к возникновению временных разниц согласно требованиям положения по бухгалтерскому учету «Учет расчетов по налогу на прибыль» ПБУ 18/02. Их учет в программе «1С:Бухгалтерия 8.0» автоматизирован. При списании объекта на затраты в бухгалтерском учете будет отражено признание отложенных налоговых активов, а при перенесении стоимости этого объекта на расходы в налоговом учете посредством амортизации будет показано списание отложенных налоговых активов в бухгалтерском учете. Признание отложенных налоговых активов, начисление амортизации, списание отложенных налоговых активов и формирование соответствующих бухгалтерских записей производятся с помощью документа «Закрытие месяца».[3]

Основные средства и нематериальные активы: учетная политика на 2009 год

В настоящее время выбор метода начисления амортизации в налоговом учете производится применительно к каждому амортизируемому объекту (то есть, организация может параллельно использовать как линейный, так и нелинейный методы амортизации).

Однако в учетной политике на 2009 год налогоплательщик по всем амортизируемым объектам должен выбрать единый метод начисления амортизации в налоговом учете: линейный или нелинейный (п. 1 ст. 259 НК РФ). Исключение из этого правила предусмотрено лишь для зданий, сооружений, передаточных устройств, нематериальных активов, входящих в VIII - X амортизационные группы - по ним амортизация всегда начисляется линейным методом (п. 3 ст. 259 НК РФ).

Переход с линейного метода амортизации на нелинейный допускается с начала очередного налогового периода (года). Обратный же переход - с нелинейного метода на линейный разрешено осуществлять не чаще одного раза в пять лет (п. 1 ст. 259 НК РФ).

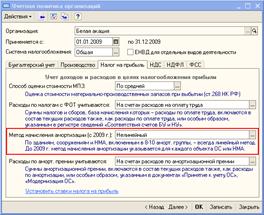

В "1С:Бухгалтерии 8" единый метод начисления амортизации устанавливается в Учетной политике (меню Предприятие > Учетная политика > Учетная политика организаций).

|

|

|

На закладке Налог на прибыль добавлен реквизит Метод начисления амортизации (с 2009 г.), в котором хранится применяемый организацией метод начисления амортизации. Этот реквизит подлежит обязательному заполнению! (см. рис. 1).

Изменения налогового законодательства не затронули порядок начисления амортизации линейным методом - он остался прежним. Зато существенно изменен порядок начисления амортизации нелинейным методом в налоговом учете. Порядок начисления амортизации в бухгалтерском учете не меняется.

Для учета основных средств необходимо в справочнике "Номенклатура" создать группу "Основные средства". Далее в этой группе создаются карточки основных средств. При выборе Вида ТМЦ "Основное средство" стандартная карточка ТМЦ преобразуется в инвентарную карточку основного средства.

Справочник «Основные средства» предназначен в первую очередь для хранения наиболее общей информации об объектах основных средств, которая характеризует сами объекты и не зависит от того, какой организации принадлежит объект, в каком он состоянии находится в тот или иной момент времени и т.д.

Справочник предназначен для ведения аналитического учета по отдельным объектам на счетах:- 01 "Основные средства";- 02 "Амортизация основных средств";- 03 "Доходные вложения в материальные ценности";- 83.1 "Прирост стоимости имущества по переоценке";- 98.2 "Безвозмездные поступления (ОС)"- 001 "Арендованные основные средства";- 010 "Износ основных средств";- 011 "Основные средства, сданные в аренду";

Рис. 1

К основным сведениям относятся:

группа ОС

полное наименование

изготовитель

заводской номер

номер паспорта

дата выпуска

ОКОФ

группа учета ОС - следует выбрать категорию, к которой относится данное основное средство.

В программе основные средства классифицированы по следующим группам::- Здания;- Сооружения;- Передаточные устройства;- Машины и оборудование;- Транспортные средства;- Инструмент;- Инвентарь;- Рабочий скот;- Продуктивный скот;- Многолетние насаждения;- Капитальные затраты по улучшению земель;- Земельные участки;- Объекты природопользования;- Прочие основные фонды.

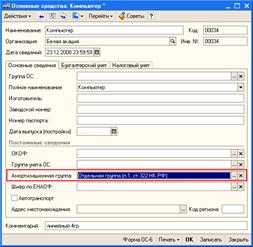

Амортизационная группа ОС - следует выбрать категорию, к которой относится данное основное средство.

В программе амортизационные группы основных средств классифицированы по следующим группам::

- Первая группа (от 1 года до 2 лет включительно)

- Вторая группа (свыше 2 лет до 3 лет включительно)

- Третья группа (свыше 3 лет до 5 лет включительно)

- Четвертая группа (свыше 5 лет до 7 лет включительно)

|

|

|

- Пятая группа (свыше 7 лет до 10 лет включительно)

- Шестая группа (свыше 10 лет до 15 лет включительно)

- Седьмая группа (свыше 15 лет до 20 лет включительно)

- Восьмая группа (свыше 20 лет до 25 лет включительно)

- Девятая группа (свыше 25 лет до 30 лет включительно)

- Десятая группа (свыше 30 лет)

- Отдельная группа (п.1, ст.322 НК РФ)

Подлежит амортизации - определяет, должна ли для данного объекта рассчитываться амортизация.

Если флажок "Подлежит амортизации" установлен, то начисление амортизации производится с кредита счета 02 в дебет счета затрат.

Если флажок не установлен, то начисление амортизации не производится, а износ, рассчитанный по нормам, один раз в конце года относится в дебет счета 010.

Автотранспорт - признак принадлежности к автотранспорту

Комментарий (рис. 2).

Рис. 2

Рассмотрим подробнее порядок начисления амортизации нелинейным и линейным методами, а также особенности их отражения в программе.

Нелинейный метод амортизации

Итак, с учетом новаций налогового законодательства с 2009 года нелинейный метод начисления амортизации применяется в следующем порядке:

амортизация начисляется по каждой амортизационной группе (а не по каждому объекту амортизируемого имущества);

если налогоплательщик в соответствии со статьей 259.3 НК РФ применяет повышающие/понижающие коэффициенты, в рамках группы должны быть выделены отдельные подгруппы.

Например:

амортизационная группа VI, коэффициент 1;

амортизационная группа VI, коэффициент 2;

для начисления амортизации по группе необходимо сформировать суммарный баланс. Под суммарным балансом понимается первоначальная стоимость всех амортизируемых объектов, входящих в группу/подгруппу (за исключением тех, по которым амортизация исчисляется исключительно линейным методом) за минусом накопленной амортизации (п. 2, п. 4 ст. 259.2 НК РФ);

при принятии объекта к учету его первоначальная стоимость увеличивает суммарный баланс соответствующей группы (подгруппы), при выбытии - уменьшает на остаточную стоимость (п. 3, п. 10 ст. 259.2 НК РФ);

сумма амортизации по группе/подгруппе определяется как произведение суммарного баланса по группе/подгруппе и нормы амортизации (п. 1 ст. 322 НК РФ). При этом норма амортизации применяется с учетом повышающего/понижающего коэффициента (см. формулу).

Сумма амортизации по группе (подгруппе) = Суммарный баланс группы (подгруппы) х (Норма* х Коэффициент)

Примечание:* Нормы амортизации для каждой группы установлены в НК РФ (п. 1 ст. 322, п. 5 ст. 259, п. 9 ст. 257 НК РФ)

Хочется обратить внимание на следующий принципиальный момент. Как указано выше, НК РФ с 1 января 2009 года не требует вести пообъектный учет амортизации при применении нелинейного метода. Тем не менее, учет в программе "1С:Бухгалтерия 8" по-прежнему ведется по каждому объекту, а не по амортизационным группам/подгруппам. Это обусловлено рядом причин:

постоянные и временные разницы удобнее рассчитывать по каждому объекту;

контроль за начислением амортизации удобнее также осуществлять по каждому объекту.

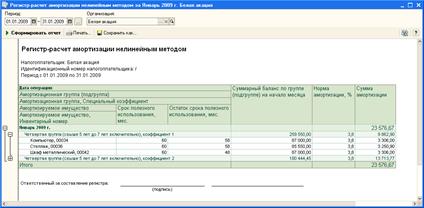

Для получения сводных данных по амортизационным в программе специально создан отчет

Регистр-расчет амортизации нелинейным методом (см. рис. 3).

Рис. 3

В отчете отражаются данные о суммарном балансе и сумме начисленной амортизации по подгруппам. Каждую подгруппу можно развернуть по объектам. Для анализа сводных данных по амортизационным группам можно использовать стандартные бухгалтерские отчеты. Напомним, что в "1С:Бухгалтерии 8", в отличие от "1С:Бухгалтерии 7.7", такие отчеты можно формировать по отдельному реквизиту. В качестве такого реквизита можно выбрать амортизационную группу.

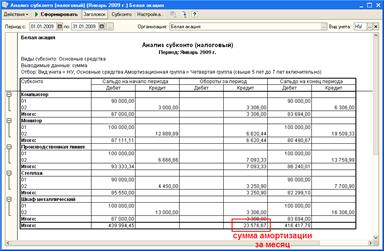

Рассмотрим анализ амортизационной группы на примере отчета Анализ субконто (налоговый) (см. рис. 4).

Данный отчет позволяет увидеть:суммарный баланс по группе;

сумму амортизации за месяц по группе.

В связи с тем, что в программе решено оставить пообъектный учет, сведения о начисленной амортизации по каждому объекту, как и раньше, можно также посмотреть в отчетах:

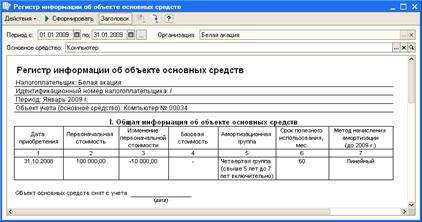

Регистр информации об объекте основных средств (см. рис. 5);

Регистр информации об объекте нематериальных активов.

Рис. 4

Обратите внимание, что на сегодняшний день практическое применение нелинейного метода амортизации затруднено из-за наличия ряда спорных моментов, по которым единая позиция официальных органов (Минфина России, ФНС России) еще не выработана. В устных выступлениях представители ФНС России рекомендуют не торопиться с переходом на нелинейный метод в 2009 году.

Линейный метод амортизации

В 2009 году организация-налогоплательщик может сменить применявшийся ранее метод начисления амортизации либо не делать этого.

Если до 1 января 2008 года организация применяла линейный метод начисления амортизации, и с наступлением 2009 года менять его не собирается никаких дополнительных данных по основным средствам/нематериальным активам, признаваемым для целей налогового учета амортизируемым имуществом, в программу вносить не нужно. Достаточно в учетной политике организации на 2009 год указать линейный метод амортизации.

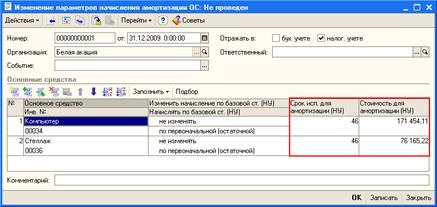

Если организация приняла решение перейти в 2009 году на нелинейный метод, в программу необходимо ввести следующие данные по амортизируемым основным средствам:

Рис. 5

остаточную стоимость на момент перехода;

оставшийся срок полезного использования.

Эти данные вводятся в программу с помощью документа Изменение параметров начисления амортизации ОС (см. рис. 6).

Рис. 6

Отчеты, которыми организация пользуется при применении линейного метода амортизации в 2008 году, в программе изменяться не будут. То есть, и в 2009 году данные о начисленной сумме амортизации можно посмотреть в отчетах:

Регистр-расчет амортизации основных средств (см. рис. 7);

Регистр-расчет амортизации нематериальных активов.

Первичные документы программы

Изменения налогового законодательства по порядку начисления амортизации нелинейным методом повлекли за собой изменение и порядка заполнения ряда первичных документов программы:

Рис. 7

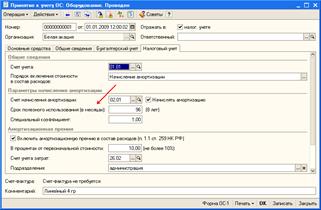

Принятие к учету ОС

Принятие к учету НМА;

Модернизация ОС.

Так как общий метод начисления амортизации с 2009 года определяется учетной политикой организации, при вводе в эксплуатацию объекта основных средств/нематериальных активов в налоговом учете выбирать метод начисления амортизации для каждого объекта не нужно. В связи с этим в документах Принятие к учету ОС, Принятие к учету НМА, датированных 1 января 2009 года и позднее, метод начисления амортизации отображаться не будет. При этом порядок проведения указанных документов остается прежним.

Поясним сказанное на примере.

При принятии объекта к учету в 2008 году необходимо обязательно выбрать метод начисления амортизации (см. рис. 8).

При принятии же объекта к учету в 2009 году метод начисления амортизации по каждому объекту указывать не нужно - соответствующее поле в документах Принятие к учету ОС, Принятие к учету НМА отсутствует (см. рис. 9).

Рис.8

Рис. 9

Специально для пользователей программы, которые в 2009 году перейдут с нелинейного на линейный метод начисления амортизации и впоследствии проведут модернизацию основного средства, табличная часть документа Модернизация ОС

Стоимость для амортизации без учета модернизации;

Срок использования для амортизации.

И напоследок - вкратце об изменениях в налоговом учете амортизации основных средств и нематериальных активов, внесенных Федеральным законом от 26.11.2008 № 224-ФЗ. С 10 % до 30 % повышен предельный размер амортизационной премии, применяемый по основным средствам III - VII амортизационных групп. Напомним, что для остальных амортизационных групп (I, II, VIII - X) "потолок" амортизационной премии остался прежним - 10% (п. 9 ст. 258 НК РФ).

МОЛ. Материально-ответственное лицо выбирается из списка работников выбранной организации. При этом открывается форма для выбора работников, которые на момент оформления документа приняты на работу в организацию. Если подразделение заполнено, то в форме выбора работника показывается список работников только выбранного подразделения организации.

При оформлении документа данные о МОЛ и подразделении можно не указывать. Это означает, что местонахождение основных средств неопределено.

При проведении документа данные записываются в регистр сведений "МестонахождениеОСБухгалтерскийУчет". При этом обязательно заполнение поля "Организация". Проводки по бухгалтерскому учету не формируются.

В табличной части указываются основные средства, реквизиты которых необходимо изменить.

Для быстрого заполнения табличной части однотипными объектами основных средств, имеющими одинаковые наименования, нужно ввести в табличную часть хотя бы один такой объект. Затем следует воспользоваться кнопкой Заполнить в командной панели табличной части. При выборе в выпадающем меню пункта По наименованию табличная часть будет заполнена объектами основных средств, имеющими такое же наименование, как у введенного первоначально.

Данный документ формирует проводки по бухгелтерскому и налоговому учету, а так же изменяет значение соответствующих ресурсов регистров сведений, хранящих информацию об основных средствах.

Регистры учета первоначальных сведений (например <Первоначальные сведения ОС (бух. учет)>) по всем видам учета могут быть заполнены только этим документом или документом «Ввод начальных остатков по ОС».

Документ предназначен для ввода всех сведений об основных средствах необходимых для дальнейшего ведения учета. В документ вносятся начальные данные для ведения

бухгалтерского,

налогового

учета по основным средствам.

Признак ведения налогового учета может быть изменен. По бухгалтерскому учету документ проводится всегда.

В документ вносятся лишь актуальные сведения об основных средствах, история изменения сведений об основных средствах не переносится. Данные указываются только для тех основных средств, которые на момент ввода остатков уже приняты к учету, но еще не списаны с учета.

Документ рекомендуется вносить последним днем месяца, за который рассчитаны данные, включая расчет амортизации.

Заполнение табличной части документа

Подбор данных в табличную часть может быть выполнен несколькими способами, такими как ручной ввод строки, заполнение при помощи механизма подбора, автоматическое заполнение.

Для подбора данных в табличную часть используется кнопка Подбор. При ее нажатии открывается диалоговое окно со списком основных средств, имеющихся в справочнике.

Существует возможность автоматически заполнить табличную часть объектами основных средств, относящимися к определенной группе учета основных средств (здания, сооружения и др.). Для этого следует нажать на кнопку Заполнить в командной панели табличной части. При выборе в выпадающем меню пункта По группе ОС предоставляется возможность указать группу учета основных средств. Объекты, относящиеся к этой группе, будут автоматически добавлены в табличную часть. Если на момент заполнения в табличной части документа уже имеются некоторые строки, пользователю будет предложено выбрать: удалить существующие строки или же добавить к ним новые.

Для быстрого заполнения табличной части однотипными объектами основных средств, имеющими одинаковые наименования, нужно ввести в табличную часть хотя бы один такой объект. Затем следует воспользоваться кнопкой Заполнить в командной панели табличной части. При выборе в выпадающем меню пункта По наименованию табличная часть будет заполнена объектами основных средств, имеющими такое же наименование, как у введенного первоначально.

Печать табличной части документа

Для вывода на печать данных табличной части документа предназначена кнопка Печать. На печать выводятся только те колонки табличной части, видимость которых включена на момент формирования печатной формы документа.

Реквизиты шапки документа

Организация. Организация в которой числятся основные средства, указанные в табличной части.

Подразделение организации. Подразделение организации, за которым числятся основные средства, указанные в табличной части.

Ответственный. Пользователь, ответственный за ввод информации в документ.

Комментарий. Текстовое примечание к документу.

Закладка "Итоги"

На закладке выводятся данные об итогах по некоторым колонкам табличной части "Основные средства".

Реквизиты табличной части "Основные средства"

Видимость реквизитов табличной части может настраиваться несколькими способами:

стандартным механизмом настройки списка;

с помощью окна настройки видимости колонок, которое выводится при нажатии кнопки "Видимость колонок".

Настройка видимости колонок позволяет управлять видимостью как каждого реквизита табличной части, так и целых групп реквизитов. В список реквизитов настройки видимости включены только те реквизиты, которые относятся к видам учета, установленным в документе. Часть реквизитов, относящихся и к бухгалтерскому и к налоговому учету не имеют в своем названии постфиксов.

Для того чтобы при заполнении реквизитов табличной части данные о текущем основном средстве были всегда видны, колонки "Код ОС", "Основное средство", "Инв. номер" можно зафиксировать. Для этого в форме настройки видимости колонок (кнопка "Видимость колонок") нужно установить флажок "Фиксировать колонки ОС".

Следующие реквизиты табличной части не зависят от вида учета, установленного в документе:

Основное средство. Основное средство, для которого вводятся данные для учета. Выбирается из справочника "Основные средства".

Код ОС. Код элемента справочника "Основные средства". Корректируется код только в справочнике "Основные средства", в текущий документ выводится для информации.

Реквизиты для отражения в регламентированном учете

Такие реквизиты являются общими для проведения документа по бухгалтерскому и налоговому учету.

Инв. номер. Инвентарный номер основного средства по регламентированному учету. Инвентарные номера должны быть уникальными для основных средств в рамках одной организации.

Группа реквизитов для ввода информации о принятия к налоговому и бухгалтерскому учету:

Дата принятия к учету

Состояние принятия к учету,

Название документа принятия к учету,

Номер документа принятия к учету,

Заполнение реквизита "Дата принятия к учету" является обязательным.

Группа реквизитов для ввода информации о вводе в эксплуатацию по бухгалтерскому и налоговому учету:

Ввод в эксплуатацию одновременно с принятием к учету,

Дата ввода в эксплуатацию,

Состояние ввода в эксплуатацию,

Название документа ввода в эксплуатацию,

Номер документа ввода в эксплуатацию.

Данные заполняются только для тех основных средств, для которых дата ввода в эксплуатацию отличается от даты принятия к учету. Если ввод в эксплуатацию происходил одновременно с принятием к учету, заполнять остальные реквизиты группы не нужно, при этом дата ввода в эксплуатацию устанавливается равной дате принятия к учету и становится недоступной для изменения.

Списать на затраты при вводе. Признак того, что основное средство было списано на затраты организации при вводе в эксплуатацию. Для таких основных средств не будет в дальнейшем начисляться амортизация, для них не заполняются реквизиты, связанные с начислением амортизации;

МОЛ. Материально-ответственное лицо в организации, назначенное к дате ввода остатков. Выбирается из списка работников организации.

Группа реквизитов для ввода данных о последней проведенной модернизации:

Дата последней модернизации,

Состояние модернизации,

Название документа модернизации,

Номер документа модернизации.

Информация является необязательной для ввода, однако при заполнении одного из реквизитов этой группы должны быть заполнены и другие реквизиты. Сумма затрат по последней модернизации задается отдельно для бухгалтерского учета в реквизите «Сумма последней модернизации (БУ)», а отдельно для налогового в реквизите «Сумма последней модернизации (НУ)».

Реквизиты, специфичные для отражения документа по бухгалтерскому учету

Способ поступления. Способ поступления в организацию.

Первоначальная стоимость (БУ). Первоначальная стоимость основного средства на момент принятия к учету, заполняется в валюте регламентированного учета.

Текущая стоимость (БУ). Текущая балансовая (восстановительная) стоимость основного средства на дату ввода остатков. Стоимость вводится с учетом всех выполненных ранее модернизаций, частичных списаний и других событий, повлиявших на учет стоимости основного средства. Стоимость вводится в валюте регламентированного учета.

Накопленная амортизация (БУ). Общая сумма начисленной к дате ввода остатков амортизации в валюте регламентированного учета.

Счет учета (БУ). Счет учета стоимости основного средства, например, счет 01.01 «Основные средства в организации».

Счет амортизации (БУ). Счет учета амортизации основного средства, например, счет 02.01 «Амортизация основных средств, учитываемых на счете 01».

Срок полезного использования (БУ), мес. Общий срок полезного использования основного средства, который установлен к моменту ввода остатков. Если по основному средству проводились модернизации, в результате чего срок полезного использования был изменен, то в реквизит вводится новый срок, установленный для основного средства.

Начислять амортизацию (БУ). Признак того, что по основному средству будет начисляться амортизация, начиная со следующего месяца после ввода остатков.

Способ начисления амортизации (БУ). Способ амортизации, установленный для основного средства по бухгалтерскому учету. Если основное средство является амортизируемым, то способ начисления амортизации должен быть установлен в обязательном порядке, способ амортизации не может быть изменен или установлен для основного средства никакими другими документами системы.

Способ отражения расходов по амортизации (БУ). Способ отражения расходов по амортизации в бухгалтерском учете. Указывается в том случае, если основное средство является амортизируемым.

Стоимость для вычисления амортизации (БУ). Стоимость, относительно которой будет рассчитываться амортизация.

Группа параметров для учета выработки:

Параметр выработки (БУ),

Предполагаемый объем продукции (работ) (БУ),

Объем продукции (работ) для исчисления амортизации (БУ),

Выработка количество (БУ).

Эти данные указываются в том случае, если по бухгалтерскому учету выбран способ амортизации, связанный с учетом выработки основного средства. Под выработкой понимается параметр, по которому будет оцениваться количество выполненной работы, например, пробег. Тогда в реквизите "Предполагаемый объем продукции (работ) (БУ)" указывается общий объем работ, установленный для основного средства на дату ввода остатков, в реквизит "Объем продукции (работ) для исчисления амортизации (БУ)" устанавливается общий объем работ, относительно которого будет рассчитываться амортизация, в реквизит "Выработка количество (БУ)" устанавливается общее значение фактически выполненной работы на момент ввода остатков по указанному параметру выработки, например, общий фактический пробег автотранспорта. Важно, что в том случае если и для регламентированного и для управленческого учета используется один параметр выработки, то значение реквизитов "Выработка количество" и "Выработка количество (БУ)" должно быть одинаковым. Если при одинаковых параметрах выработки данные количества будут различаться - при проведении документа будет выдано сообщение о некорректном вводе данных.

Процент годовой амортизации (БУ). Процент годовой амортизации должен быть установлн при таких способах амортизации как: "По единым нормам аморт. отчислений", "По единым нормам аморт. отчислений (на 1000 км пробега)".

График амортизации (БУ). График годовой амортизации может быть установлен при таких способах амортизации как "Линейный способ", "Способ уменьшаемого остатка", "По единым нормам аморт. отчислений", "По сумме чисел лет срока полезного использования". При таких способах амортизации алгоритм предполагает расчет сначала годовой суммы амортизации, а потом расчет месячной суммы уже с учетом годового графика амортизации.

Коэффициент ускорения (БУ). Реквизит устанавливается только в случае применения способа амортизации "Способ уменьшаемого остатка".

Срок использования для вычисления амортизации (БУ). Реквизит может быть установлен для любого способа амортизации. Обязательный ввод значения реквизита выполняется при таких способах амортизации как "Линейный способ", "Способ уменьшаемого остатка", "По сумме чисел лет срока полезного использования". Срок задается в месяцах.

Амортизационная премия

При принятии к учету основного средства предусмотрена возможность определить размер так называемой амортизационной премии. Амортизационная премия – это часть стоимости основного средства, которую разрешается списать на расходы при первом начислении амортизации по этому основному средству. При этом дальнейшее начисление амортизации происходит исходя из первоначальной стоимости основного средства, уменьшенной на сумму амортизационной премии.

Для включения амортизационной премии в состав расходов необходимо установить флаг Включить амортизационную премию в состав расходов в разделе Амортизационная премия на закладке Налоговый учет. Там же указывается размер амортизационной премии (в процентах), а также Счет учета затрат и соответсвующая ему аналитика для отнесения расходов по амортизационной премии

Порядок учета расходов по амортизационной премии определяется в учетной политике организации, на закладке Налоговый учет. По умолчанию расходы по амортизационной премии учитываются отдельно от расходов на амортизацию, однако существует возможность учитывать амортизационную премию на тех же счетах налогового учета, что и амортизацию. В этом случае указывать счет учета расчетов по амортизационной премии не требуется.

В регистре сведений "Учетная политика организаций" хранятся сведения об учетной политике организации для бухгалтерского и налогового учета, система налогообложения организации, наличие налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности. Каждая запись этого регистра характеризует учетную политику организации за определенный отчетный период (год).

Закладка "Бухгалтерский учет"

На этой закладке указывается следующая информация:

Способ оценки МПЗ - способ формирования оценка стоимости материально-производственных запасов при выбытии;

Способ оценки товаров в рознице - выбор способа "по стоимости продажи" означает, что учет товаров, предназначенных для реализации в розницу, ведется на счетах 41.11 "Товары в розничной торговле (в АТТ по продажной стоимости)" и 41.12 "Товары в розничной торговле (в НТТ по продажной стоимости)" и на счете 42 "Торговая наценка" ведется учет торговой наценки. Выбор способа "по стоимости приобретения" означает, что учет товаров, предназначенных для реализации в розницу, ведется на счете 41.02 "Товары в розничной торговле (по покупной стоимости)";

Флаг применения метода "директ-костинг" устанавливается для включения общехозяйственных расходов в себестоимость реализованной продукции, услуг и работ. Если флаг не установлен, то общехозяйственные расходы включаются в себестоимость выпущенной продукции, услуг и работ;

Флаг применения положений ПБУ 18/02 "Учет расчетов по налогу на прибыль" не устанавливается для субъектов малого предпринимательства, имеющих право не применять это ПБУ. Автоматический учет требований ПБУ 18/02 определяет:

сопоставление данных в оценке стоимости активов и обязательств по БУ и по НУ и отражение разниц в проводках по счетам плана счетов по налогу на прибыль по виду учета "ПР" и "ВР";

расчет постоянных налоговых активов и обязательств, отложенных налоговых активов и обязательств при закрытии периода с помощью документа "Закрытие месяца".

Закладка "Производство"

На этой закладке указываются элементы учета производственных расходов для бухгалтерского и налогового учета.

Счета 20,23

На закладке "Счета 20,23" устанавливается порядок распределения расходов <

|

|

|