|

Развитие рынка ипотечного кредитования в Республике Беларусь

|

|

|

|

Выполнила студентка 3 курса ИЭф

10 группы

Ястремская Я.Г.

Минск, 2010

Сегодня ипотека становится важным фактором экономической и социальной жизни как в Беларуси, так и во всем мировом сообществе. Принятие Закона “Об ипотеке”, ипотечный кризис, вызвавший глобальное финансовое потрясение, — вот лишь некоторые свидетельства необычайной актуальности данной проблемы.

Название "ипотека" (от греческого hypoteke - залог) впервые появилось в Греции в начале VI в. до н.э. и было связано с обеспечением ответственности должника кредитору определенными земельными владениями. При оформлении этого обязательства на границе принадлежащей заемщику земельной территории ставился столб с надписью о том, что указанная собственность служит обеспечением претензии кредитора к поименованной сумме. На таком столбе, получившем название ипотеки, отмечались все поступившие долги собственника земли. Позже для этого были заведены ипотечные книги, в которых отражались юридические отношения всех лиц, имеющих право на недвижимость.

Ипотечные книги обеспечивали гласность и прозрачность сделки. Они были столь авторитетны, что даже суд не принимал к производству иски, не учтенные в этих книгах. Это обстоятельство выгодно отличало их от организации залоговых отношений в дореволюционной России, где значительная часть актов владения землей или недвижимым имуществом отражалась в печатных изданиях.

В широком смысле ипотека означает юридически правовую систему, включающую порядок определения состояния владения недвижимостью и долгов по ней последовательно на каждый конкретный момент. При наличии ипотечной системы, позволяющей четко установить достоверность прав владельцев на определенную недвижимость, создаются условия для надежного предоставления им долгосрочного кредита под залог этой недвижимости. Право кредитора распорядиться по своему усмотрению недвижимостью заемщика в случае невыполнения им обязательств по возврату ссуд - лучшая гарантия обеспеченности кредита и исключительное свойство ипотеки.[1]

|

|

|

В странах с развитыми рыночными отношениями практикуются разнообразные виды ипотечных кредитов. В Западной Европе до 70% всех видов кредитов выдается под залог недвижимости. Под объектом залога при ипотечном кредитовании имеется в виду недвижимое имущество, служащее обеспечением обязательств заемщика, под объектом кредитования - конкретная цель, для достижения которой предоставляется ссуда.

В нашей стране Закон «Об ипотеке» определяет ипотеку как залог недвижимого имущества (земельных участков, капитальных строений (зданий, сооружений) и др.) и иного имущества, приравненного законодательными актами к недвижимым вещам. В то же время существуют объекты, не обладающие объективными признаками недвижимости, - в ГК и иных законодательных актах (законах РБ, декретах и указах Президента) их правовой статус приравнивается к недвижимости. К ним относятся предприятия как имущественный комплекс, подлежащие государственной регистрации воздушные и морские суда, суда внутреннего плавания, космические объекты.

Для большинства населения ипотечное кредитование является одним из немногих способов решения главной проблемы - жилищной проблемы. При ипотечном кредитовании займы предоставляются, как правило, на длительный срок - 10-25 лет (до 50 лет). Процентная ставка по ипотечному кредиту ниже, чем по другим кредитным продуктам банков. Заемщик ипотечного кредита должен иметь в наличии так называемый «первоначальный взнос» — часть стоимости недвижимости, приобретаемой на средства ипотечного кредита (хотя в некоторых банках это условие не обязательно) [2]. Размер первоначального взноса обычно влияет на срок и процент по кредиту и варьируется 0 % до 70 % стоимости ипотечной недвижимости. Банк выдвигает к заемщику ипотечного кредита ряд специальных требований: о подтверждении дохода, о наличии непрерывного стажа работы и пр. Обязательными участниками ипотечного кредитования являются страховые и оценочные компании, которые обеспечивают безопасность сделки. Погашение ипотечного кредита осуществляется, как правило, равными ежемесячными платежами — аннуитетами. Сумма аннуитета вычисляется по следующей формуле:

|

|

|

, где

A — сумма аннуитета, S — сумма кредита, p — процентная ставка за период в долях, n — количество периодов.

Длительный срок растягивает погашение кредита во времени, уменьшая таким образом размер ежемесячных выплат. При этом купленное жилье служит в качестве обеспечения займа (залога). В случае неуплаты займа собственность изымается банком и продается, чтобы полностью расплатиться за кредит. Ставка процента по ипотечному кредиту небольшая (от 4 до 12% годовых в экономически развитых странах), что объясняется наличием надёжного обеспечения.

Целесообразность использования заемного капитала при совершении операций с недвижимостью можно рассмотреть как с позиции заемщика, так и с позиции кредитора. Привлечение заемного капитала при покупке недвижимости позволяет:

• заемщику:

а) приобрести объект, стоимость которого может существенно превышать размер собственного капитала;

б) повысить уровень диверсификации инвестиционного портфеля путем вложения в другие объекты недвижимости или иные инвестиционные инструменты за счет капитала, высвобождающегося при использовании кредита;

в) приобретать недвижимость в рассрочку, выплачивая кредитору причитающиеся ему суммы из дохода, приносимого объектом недвижимости;

г) получать более высокую ставку дохода на собственный капитал при выборе благоприятных условий финансирования и качественном управлении капиталом;

• кредитору:

а) контролировать кредитуемый объект в течение всего срока погашения задолженности;

|

|

|

б) длительная физическая и экономическая жизнь недвижимости является основой возврата суммы основного долга и причитающихся процентов,

в) обязательная государственная регистрация прав на недвижимость, а также сделок с ней, включая ипотеку, служит юридической гарантия исполнения договорных обязательств заемщиком;

г) гибкая система составления кредитного договора, возможность включения в него особых условий позволяют кредитору своевременно реагировать на уровень рыночной доходности, изменение финансовой устойчивости заемщика, оказывать влияние на возможность перепродажи кредитуемого актива до истечения срока погашения долга;

д) оформление «закладной» по предоставленным ипотечным кредитам позволяет банку пускать «закладные» в обращение и пополнять свои кредитные ресурсы. В большинстве развитых стран приобретение объектов недвижимости осуществляется с привлечением долгосрочного заемного капитала в форме ипотечного кредита[3, 168c.]

Однако существует принципиальная проблема - реализация предмета залога в случае неисполнения должником обеспеченного ипотекой обязательства («обращение взыскания»). Например, во Франции для того, чтобы реализовать свое право на заложенную недвижимость, кредитору требуется в среднем 4 года. Только четкая и понятная процедура обращения взыскания «заставляет» должника должным образом исполнять взятые на себя обязательства.[2, 6c.]

Договор ипотеки - это фактически долговременная, часто на два-три десятка лет, программа согласования усилий договаривающихся сторон по достижению взаимовыгодных интересов. Для кредитора эти интересы заключаются в долгосрочном получении дохода на ссуженные денежные ресурсы и гарантии их возвратности за счёт надёжного обеспечения - недвижимости. Для заёмщика-залогодателя - это возможность получить недорогой долгосрочный инвестиционный кредит на приобретение или развитие своей недвижимости, которая сама является обеспечением выполнения взятых на себя заёмщиком обязательств. Причём во владение приобретённой недвижимости он вступает сразу же после оформления нужной документации по кредиту и залогу.

|

|

|

Характерными принципами ипотечного кредитования являются:

- оставление заложенного имущества в руках должника, который сам использует это имущество по прямому назначению или в целях, оговоренных в договоре. То есть должник сохраняет своё право собственности на заложенное имущество;

- защита интересов кредитодателя в сохранности закладываемой недвижимости по стоимости и функциональной пригодности;

- обязательность официальной регистрации залога уполномоченными на то органами власти или организациями;

- большая долгосрочность кредита (наиболее распространенные сроки в Европе - 7-10-15 лет, в США - 20-25-30 лет, в России - 5-10 лет), обратно пропорциональная стабильности экономики и уровню инфляции в стране, хотя, здесь сильно влияние сложившейся в той или иной стране ипотечной практики;

- принцип обязательности ипотеки для любого нового собственника заложенного имущества;

- принцип старшинства, когда удовлетворяются в первую очередь требования по погашению долгов более ранних кредитов;

- гласность ипотеки, реализуется возможностью ознакомления каждого заинтересованного лица с данными официальной регистрации ипотеки при предъявлении документов и аргументированной мотивации заинтересованности в данной информации;

- отнесение затрат по организации ипотечного кредитования на её клиентов.

Ипотечное кредитование выполняет следующие основные экономические функции:

- финансового механизма привлечения инвестиций в сферу жилищного

строительства;

- обеспечения благоприятных условий гарантированного возврата заёмных средств;

- стимулирования оборота и перераспределения недвижимого имущества, когда иные способы (прямая купля-продажа и др.) экономически затруднены вследствие массовой недостаточной платежеспособности граждан.

Различают две системы ипотечного кредитования: двухуровневую (американскую) и одноуровневую (европейскую). У каждой системы есть свои достоинства и недостатки, и их формирование происходило безотрывно от культурного и исторического развития конкретных стран.

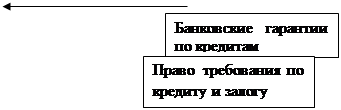

При двухуровневой системе ипотечные кредиты на первичном рынке переуступаются специально созданным ассоциациям (агентствам). Это продиктовано особенностями англо-американской системы права. Основными задачами названных структур являются привлечение ресурсов в жилищную сферу, выпуск под гарантии государства ценных бумаг, размещение их среди инвесторов, формирование рынка ипотечных кредитов и ценных бумаг. Банк в двухуровневой системе выполняет за соответствующую плату только функции по выдаче и обслуживанию кредитов. Аналогичная двухуровневая система внедряется в Российской Федерации (рис.1).

|

|

|

|

Ипотечное кредитование

Залог

|

| ||||

| |||||

Ипотечный кредит

Ипотечный кредит

| |||||

|  | ||||

1ый уровень

|

Уступка прав Погашение 2ой уровень

требования по кредита

кредиту

Выкуп

кредита

|

|

| |||

| |||

Рис.1- Двухуровневая модель ипотечного кредитования

При одноуровневой системе ипотечный банк, выдавший кредит, самостоятельно рефинансирует ипотечные кредиты за счет выпуска ценных бумаг (облигаций) обеспеченных пакетом закладных. Эти ипотечные облигации имеют высокую степень надежности, так как обеспечиваются залогом недвижимого имущества и поэтому пользуются большим спросом у среднего класса. Ипотечные банки при одноуровневой системе являются особыми кредитными институтами, которые, как правило, имеют форму акционерного общества и выполняют, кроме свойственных банкам функций, еще и функции, характерные ассоциациям при двухуровневой системе. Согласно принятой в РБ концепции жилищного ипотечного кредитования наиболее приемлемым является одноуровневая система (рис.2) [2,9 c.]

Краткосрочный кредит

на строительство

|

|

и

и

Выплачивает кредит

Выплачивает кредит

|

Покупает Продает

жилье жилье

| |||

| |||

ипотечный кредит

выплачивает кредит

Рис.2 – Одноуровневая модель ипотечного кредитования

Используемые на практике многочисленные виды ипотечных кредитов можно сгруппировать по различным классификационным признакам [3, 169 c.]

• характеру участия в инвестиционном процессе;

• стабильности процентной ставки по кредиту;

• стабильности величины взноса в погашение обязательств;

• участию кредитора в текущих доходах и приросте стоимости - капитала инвестора;

• способу финансирования перепродажи;

• порядку погашения долга и уплаты процентов;

• назначению кредитуемого объекта.

Для целей оценки особенно важен график погашения кредита и уплаты процентов в течение анализируемого периода.

Все ипотечные кредиты делятся на кредиты с постоянными и переменами платежами.

Кредиты с постоянными платежами - самоамортизирующиеся кредиты, по которым предусматривается погашение долга и процентов равновеликими суммами.

Кредиты с переменными платежами - кредиты, по которым величина расходов по обслуживанию долга с годами меняется под влиянием разных факторов (периодическое изменение процентной ставки, характер списания основного долга, порядок уплаты процентов, способ участия кредитора в доходах инвестора).

Кредиты с «шаровым» платежомпредполагают погашение всего или большей части долга в конце срока кредитования одним или несколькими платежами. К ним относят кредиты:

• по которым предусмотрено в период кредитования частичное погашение долга с уплатой процентов, а в конце срока «шаровый» платеж;

• с уплатой только начисленных процентов и в конце срока «шаровый» платеж;

• по которым «шаровый» платеж включает основной долг и сумму накопленных за период кредитования процентов;

Кредиты с пропорциональным погашением полученного займа и уплатой процентов наостаток долга:

• с постоянным пропорциональным погашением долга;

• в первые годы уплачивается только сумма процентов, а в оставшийся период происходит равномерное погашение долга с уплатой соответствующих процентов.

Кредиты с участиемпредусматривают участие кредитора в потоке доходов, генерируемых недвижимостью. Возможно участие кредитора:

•в текущем потоке дохода, который предполагает, что сверх погашаемой части кредита и суммы процентов будет уплачена некоторая сумма, называемая «кикером». Эта сумма определяется либо как фиксированная часть потока доходов, либо в процентах к чистому операционному доходу или денежным поступлениям;

•в выручке от продажи недвижимости, называемой участием в приросте стоимости.

Кредиты с меняющейся процентной ставкой,позволяющие уменьшить риск долгосрочного кредитования, поскольку дают возможность адекватно реагировать на изменение рыночной ставки доходности. Изменение ставки может осуществляться следующим образом:

• индексирование процентной ставки в соответствии с состоянием рынка, предусматривающее максимальную и минимальную границы новой ставки;

• пересмотр процентной ставки через заранее установленные промежутки времени («канадский ролл-овер», переговорная ставка).

В зависимости от способа финансирования перепродажи недвижимости различают первую, завершающую и принятую ипотеки.

Первая ипотека - кредит, предоставляемый для финансирования объекта недвижимости, не обремененной обязательствами. Она используется при покупке объекта, который раньше не кредитовался, и если недвижимость имеет ипотечную задолженность. В последнем случае ранее полученный кредит должен быть погашен продавцом из цены перепродажи. Новый собственник покупает объект недвижимости за счет собственного капитала и заемного капитала, получаемого под залог объекта недвижимости. Получаемый кредит имеет статус первой ипотеки.

Принятая ипотека возникает, если покупатель принимает обязательства по ипотечному кредиту, ранее выданному продавцу.

Завершающаяся, или младшая, ипотека - кредит, предоставляемый продавцом или третьей стороной, при наличии первой закладной. Данный вид ипотеки используется, если покупатель сохраняет ранее полученный ипотечный кредит либо при недостаточности собственного капитала Предоставление младшей ипотеки продавцом происходит в том случае, если покупатель не может получить кредит в банке на приемлемых условиях.

На рынке долгосрочного ипотечного кредитования действуют следующие основные участники [2, 10 c.]:

1. Заёмщики - физические лица, заключившие договоры с банками

(кредитными организациями) или договоры займа с юридическими лицами

(некредитными организациями), по условиям которых полученные в виде

кредита средства используются для приобретения жилья.

2. Продавцы жилья - физические и юридические лица, продающие

жилые помещения, находящиеся в их собственности или принадлежащие

другим физическим и юридическим лицам, по их поручению.

3. Кредиторы - банки (кредитные организации) и иные юридические

лица, предоставляющие заёмщикам в установленном порядке ипотечные

кредиты. Основными функциями кредитора являются: предоставление ипотечного кредита на основе оценки платёжеспособности и кредитоспособности заёмщика, оформление кредитного договора (договора займа) и договора

об ипотеке, обслуживание выданных ипотечных кредитов.

4. Операторы вторичного рынка ипотечных кредитов (агентства по ипотечному жилищному кредитованию) - специализированные организации, осуществляющие рефинансирование кредитов, выдающих долгосрочные ипотечные жилищные кредиты населению. К основным функциям операторов вторичного рынка относятся: рефинансирование кредиторов на основе установленных нормативов и требований, предъявляемых к процедурам ипотечного кредитования: выпуск эмиссионных ипотечных ценных бумаг, привлечение средств инвесторов в сферу жилищного кредитования; оказание кредиторам содействия во внедрении рациональной практики проведения операций ипотечного кредитования и в разработке типов ипотечных кредитов, более доступных для заёмщиков и менее рискованных для кредиторов.

5. Органы государственной регистрации прав на недвижимое имущество и сделок с ними. Основными функциями этих органов являются: регистрация сделок купли-продажи жилых помещений, оформление перехода прав собственности к новому-собственнику; регистрация договоров об ипотеке и права ипотеки; хранение и предоставление информации по правам собственности и обременению залогом жилья всем участникам ипотечного кредитования.

6. Страховые компаний - осуществляют имущественное страхование (страхование заложенного жилья), личное страхование заёмщиков и страхование гражданско-правовой ответственности участников ипотечного рынка.

7. Оценщики - юридические и физические лица, имеющие право на осуществление профессиональной оценки жилых помещений, являющихся предметом залога при ипотечном кредитовании.

8. Риэлторские фирмы - юридические лица, получившие лицензии как профессиональные посредники на рынке купли-продажи жилья. К функциям риэлторов относятся: подбор вариантов купли-продажи жилья; помощь в заключении сделок купли-продажи; организация продажи жилья по поручению других участников рынка жилья; участие в организации проведения торгов по реализации жилья, бывшего в залоге, на которое судом обращено взыскание.

9. Инвесторы - юридические и физические лица, приобретающие ценные бумаги, обеспеченные ипотечными кредитами, эмитируемые кредиторами или операторами вторичного рынка. К их числу относятся инвестиционные банки, пенсионные фонды, страховые компании, паевые инвестиционные фонды и др.

10. Инфраструктурные звенья системы ипотечного кредитования - нотариат, паспортные службы, органы опеки и попечительства, юридические

консультации и т.д., обеспечивающие юридическое сопровождение сделок с

жилыми помещениями, регистрацию граждан по месту жительства, защиту

прав несовершеннолетних и недееспособных граждан при заключении сделок с недвижимостью.

Стандартная процедура получения ипотечного кредита состоит из следующих основных этапов:

1.Предварительная квалификация заёмщика - заёмщик должен получить всю необходимую информацию о кредиторе, об условиях предоставления кредита, о своих правах и об обязанностях при заключении кредитной сделки.

2.Оценка кредитором вероятности погашения ипотечного кредита и определение максимально возможной суммы ипотечного кредита с учётом доходов заёмщика, наличие у него собственных средств для первоначального взноса и оценки предмета ипотеки. При положительном решении кредитор рассчитывает сумму кредита и другие важные условия договора.

3.Подбор квартиры, соответствующей финансовым возможностям заёмщика и требованиям кредитора.

4.Оценка жилья с целью определения его рыночной стоимости. После подбора квартиры для покупки в кредит оценщик осуществляет независимую оценку выбранного заёмщиком жилья, а кредитор соотносит её с размером выдаваемого кредита.

5.Заключение договора купли-продажи квартиры между заёмщиком и продавцом жилья и кредитного договора между заёмщиком и кредитором, приобретение жилья заёмщиком и переход его в залог кредитору по договору об ипотеке или по закону.

6.Проведение расчётов с продавцом жилого помещения - заёмщик осуществляет оплату стоимости жилого помещения по договору купли-продажи, используя сумму первоначального взноса и средства кредита. Целесообразно, чтобы кредитор полностью контролировал процесс расчётов по договору купли-продажи.

7.Страхование предмета ипотеки, жизни заёмщика, а также прав собственника на приобретаемое жильё.

Решение о привлечении ипотечного кредита принимается на основе определения эффективности использования заемных средств в инвестиционном процессе, что требует анализа таких факторов, как:

•процентная ставка по кредиту;

• срок займа;

• порядок погашения;

• сумма ипотечного кредита;

• финансовый левередж;

• особые условия кредитования.

Процентная ставка по кредиту, срок кредитования и порядок погашения воздействуют на величину ипотечной постоянной. Меняя один из параметров (процентную ставку или срок), заемщик может существенно снизить величину ежегодных выплат банку, однако это приведет к увеличению общей суммы процентов, которую уплатит заемщик за весь период кредитования. Важнейшим фактором, определяющим эффективность использования инвестором заемных средств, является уровень финансового левереджа (рычага).

Использование заемного капитала целесообразно, если он обеспечивает более высокую ставку доходности собственного капитала [3, 172 c.].

Разница между чистым операционным доходом и расходами по обслуживанию долга является денежными поступлениями, отражающими величину дохода, получаемого инвестором:

ДП=ЧОД - РОД

где,

ЧОД - чистый операционный доход;

РОД - годовые расходы по обслуживанию долга;

ДП - денежные поступления на собственный капитал инвестора.

Сумма собственных средств инвестора и ипотечного кредита должна соответствовать стоимости недвижимости:

Сн= ИК + СК

где,

Сн- стоимость недвижимости;

ИК- ипотечный кредит;

СК- собственный капитал инвестора.

Ставка доходности недвижимости, paccчитываемая как отношение чистого операционного дохода к стоимости недвижимости или сумме ипотечного кредита и собственного капитала инвестора:

Rн=ЧОД/Сн

Ставка доходности на собственный капиталопределяется как отношение денежных поступлений к величине собственного капитала, вложенного инвестором в недвижимость:

Rск=(ЧОД-РОД)/СК

Финансовый левередж считается нейтральным, если ставка доходности недвижимости равна ставке доходности собственного капитала инвестора RH = R CK. Финансовый левередж оценивается как отрицательный, если RH > R CK. Финансовый левередж является положительным и характеризует эффективное использование заемных средств, если RH < R CK.

Мировой опыт показывает, что, как правило, ипотека неразрывно связана с решением социальных задач, прежде всего с обеспечением граждан той или иной страны качественным и современным жильем. Ипотечное кредитование выступает также одним из эффективных инструментов мобилизации внутренних источников финансирования, прежде всего сбережений граждан, вовлекая их в хозяйственный оборот страны, заставляя работать на решение необходимых социально-экономических задач.

Рассматривая основные теоретические аспекты понятия «ипотека» можно сделать вывод о том, что залог недвижимости является одним из наиболее надежных способов обеспечения кредитных обязательств, успешно применяется в качестве правового института, на котором базируется система долгосрочного ипотечного кредитования. Создание в Республике Беларусь такой системы послужит одним их важнейших источников инвестиций для всех отраслей экономики.

В большинстве стран формирование системы долгосрочного ипотечного кредитования начинается, как правило, с организации жилищной ипотеки. По такому же пути идет и Республика Беларусь, определив в качестве приоритетов создание элементов системы и принятие нормативных правовых актов, обеспечивающих развитие ипотечного кредитования жилищного строительства. Необходимо учитывать и политический аспект жилищной ипотеки. Так, Гарольд Белман, один из известных общественных деятелей Англии, еще в 1927 г. отмечал, что «выгоды, проистекающие из жилищной собственности, имеют не только материальное, но также этическое и моральное значение. Мысли человека, у которого есть что защищать и улучшать естественным образом поворачиваются в направлении стабильного, законного и экономически грамотного правительства»[4, 46 с.].

Жилищная проблема является одной из самых острых в нашей стране. Сегодня более 500 тыс. семей нуждаются в улучшении жилищных условий. Простой расчет показывает, что граждане, вступившие на учет в 2008 году, при существующих объемах и формах государственной поддержки и при нынешнем уровне средней заработной платы свою жилищную проблему смогут решить не ранее, чем через 15-20 лет. При этом есть все основания полагать, что бюджетные дотации и эмиссионное кредитование, за счет которых ранее осуществлялось строительство жилья, сегодня стали неподъемным бременем для белорусской экономики. В 2007 году за счет средств населении и организаций, включая кредиты, построено более 80% от введенных в действие домов. Таким образом, основной базой жилищного строительства стало внебюджетное финансирование.

Следовательно, ипотечное кредитование становится одним из важнейших условий для удовлетворения потребностей граждан в жилье. В связи с этим причины ипотечного кризиса в США, уроки и выводы из него представляют значительный интерес для участников и разработчиков как системы ипотечного кредитования строительства жилья в Республике Беларусь, так и недавно принятой программы строительства (реконструкции) доступного и комфортного жилья для граждан Беларуси.

И ученые, и практики сегодня едины в том, что ипотека в Беларуси должна развиваться. Основными предпосылками создания в Беларуси системы долгосрочного ипотечного кредитования является последовательное проведение государственной политики по созданию в стране системы залогового кредитования; сокращения бюджетного финансирования жилищного строительства, повышение доли жилья, возводимого за счет средств граждан; необходимость долгосрочного кредитования промышленности, сельского хозяйства, других отраслей экономики.

Ситуация, складывающаяся сегодня на рынке жилищного кредитования в нашей стране, абсолютно не похожа на ситуацию в США. Кризису в США подвергся рынок кредитов, выданных заемщикам с отсутствующей или плохой кредитной историей, практически без анализа их платежеспособности. Кроме этого, особенность американского рынка состоит в том, что в основном (на 60%) это рынок «перекредитования». То есть новые выдачи займов формируются, прежде всего, за счет рефинансирования ранее выданных кредитов.

Ипотечные кредиты без первоначального взноса в РБ не распространены. В основном банки выдают кредит на сумму не более 80- 90% от стоимости жилья. Программы без первоначального взноса и без подтверждения дохода есть, однако эти программы реализуются в основном на рынке потребительского кредитования.

Что касается использования в жилищном кредитовании плавающей процентной ставки (как в США), то следует отметить, что сегодня для белорусского рынка кредитования, в том числе кредитования строительства жилья под залог недвижимости, «плавающая» процентная ставка – новинка. Но кредиты с «плавающей» процентной ставкой распространены в Европейском союзе и США, поэтому можно предположить, что данный вид кредитования будет развиваться и в РБ.

В данный момент кредиты с «плавающей» процентной ставкой интересны достаточно состоятельным заемщикам, которые имеют другие средства для быстрого погашения кредита. Все эти люди близкие к финансовым кругам, хорошо ориентируются в макроэкономических показателях и поведении финансовых рынков. В связи с этим абсолютному большинству заемщиков можно посоветовать брать кредиты только с фиксированной процентной ставкой для того, чтобы рассчитать свои расходы.

Кризис такого масштаба, как в США, в ближайшее время нам не грозит еще потому, что ипотечное кредитование только начинает развиваться.

Таким образом, кризис в сфере ипотечного кредитования в США не повлияет на белорусскую кредитную систему, на белорусскую ипотеку.

Тем не менее мы должны обезопасить зарождающийся рынок белорусской ипотеки, чтобы не повторить историю американского кризиса из-за дефолта закладных. Для этого необходимо предпринимать гарантийные меры.

1. Целесообразно упростить процедуру продажи жилья;

2. Необходимо сформировать жилой фонд для отселения должников,

лишившихся ипотечного жилья;

3. Программа потребительского кредитования без первоначального взноса и без подтверждения дохода должны быть скорректированы с учетом опыта США;

4. С целью создания более благоприятной налоговой среды для развития ипотечного кредитования целесообразно в действующее налоговое законодательство внести дополнения, содержащие налоговые льготы для субъектов жилищной ипотеки;

5. Крайне важным для развития ипотеки является наличие системы гарантии не только правовой, но и финансовой защиты проводимых операций.

В настоящее время нормативная правовая база Республики Беларусь, включающая главу 23 Гражданского кодекса Республики Беларусь "Обеспечение исполнения обязательств", Законы Республики Беларусь "О залоге", "Об ипотеке", другие законодательные и иные акты, регламентирует практически все вопросы правоотношений, связанных с ипотекой, и обеспечивает выполнение институтом залога недвижимости функции обеспечения исполнения обязательств. Однако действующих нормативных правовых актов для разработки и внедрения системы долгосрочного ипотечного кредитования недостаточно. Система законодательных и подзаконных актов, обеспечивающая массовое развитие данного вида кредитования, пока отсутствует.

Основным нормативно-правовым документом, регулирующим правоотношения при заключении ипотечной сделки является закон № 345-З «Об ипотеке» (далее Закон), подписанный Президентом РБ 20 июня 2008 г. (вступил в силу 27.12.2008). Принятие Закона было явлением необходимым и ожидаемым, так как действовавший много лет и применяемый в настоящее время институт залога не в полной мере отвечал системе обеспечения обязательств, как в предпринимательской сфере, так и используемый гражданами в гражданско-правовых отношениях[5, 6 с.].

Закон состоит из 13 глав, в которых сформулированы нормы, касающиеся:

- заключения договора об ипотеке,

- основных положений о закладной, прав обязанностей залогодателя и залогодержателя,

- переход прав на имущество по договору об ипотеке,

- передачи (уступки) прав по договору.

- залога закладной,

- обращения взыскания на имущество, являющееся предметом ипотеки,

- ипотеки земельных участков,

- ипотеки предприятий как имущественных комплексов, капитальных строений (

|

|

|