|

Управление налоговой нагрузкой

|

|

|

|

В системе управления финансами управление налоговой нагрузкой имеет особое значение не только потому, что налоги — это один из самых существенных видов расходов, но и потому, что ошибки в налоговом планировании могут принести значительные убытки организации в виде санкций за нарушение налогового законодательства. Анализ налоговой нагрузки позволяет оценить эффективность управления важнейшим видом расходов организации — ее налоговыми платежами, оценить налоговые риски, связанные с налоговым планированием, а также разработать базовые направления налоговой политики. Разработка политики управления налоговыми платежами включает анализ структуры и динамики налоговых платежей, показателей налоговой нагрузки, а также анализ расчетов по налогу на прибыль.

В разрезе основных налогов налоговые платежи имеют следующую структуру:

• налог на прибыль;

• налог на добавленную стоимость;

• единый социальный налог (отчисления на социальные нужды);

• налог на имущество;

• другие налоги.

204 II. Краткосрочная финансовая политика

Анализируя показатели налоговых платежей, целесообразно оценить структуру выручки по ее налогоемким и неналогоемким составляющим. Налогоемкие составляющие выручки — те, рост которых приводит к увеличению налоговых платежей, а неналогоем-кие — те, увеличение которых приводит к их снижению. Многие способы налогового планирования приводят к снижению налогоем-ких составляющих и увеличению неналогоемких. Взаимосвязь структуры выручки с основными налогами представлена в табл. 5.21.

Анализируя показатели налоговых платежей, целесообразно оценить структуру выручки по ее налогоемким и неналогоемким составляющим. Налогоемкие составляющие выручки — те, рост которых приводит к увеличению налоговых платежей, а неналогоем-кие — те, увеличение которых приводит к их снижению. Многие способы налогового планирования приводят к снижению налогоем-ких составляющих и увеличению неналогоемких. Взаимосвязь структуры выручки с основными налогами представлена в табл. 5.21.

Таблица 5.21. Взаимосвязь структуры выручки с основными налогами

Таким образом, неналогоемкой будет такая структура выручки, в которой преобладают материальные затраты, прочие затраты, амортизация нематериальных активов, а прибыль, затраты на оплату труда, отчисления на социальные нужды, амортизация основных средств незначительны. Для оценки структуры выручки целесообразно использовать показатели «средней» структуры, которые по данным Росстата таковы (методика Минфина): удельный вес прибыли до налогообложения — 15%, затрат на оплату труда — 12,75, отчислений на социальные нужды — 3,57, суммарный удельный вес материальных затрат, амортизации, прочих затрат — 68,68%1.

|

|

|

Оценку эффективности управления налоговыми платежами дает сравнительный анализ динамики (темпов прироста) основных эконо-

1 Двойная запись. № 2. 2007. С. 42—48.

1 Двойная запись. № 2. 2007. С. 42—48.

5. Управление операционной деятельностью 205

мических показателей организации, т.е. налогооблагаемых баз, и ее налоговых платежей. Эффективной налоговой политике будет соответствовать рост налоговых баз при несколько замедленном увеличении налоговых платежей.

мических показателей организации, т.е. налогооблагаемых баз, и ее налоговых платежей. Эффективной налоговой политике будет соответствовать рост налоговых баз при несколько замедленном увеличении налоговых платежей.

Для сравнительного анализа используются следующие показатели.

Темп прироста экономических показателей:

• выручки (нетто);

• начисленной добавленной стоимости (выручка за вычетом ма

териальных затрат);

• оплаченной добавленной стоимости (поступления от покупа

телей за вычетом платежей поставщикам);

• чистой добавленной стоимости (выручка за вычетом материаль

ных затрат, прочих затрат и амортизации);

• прибыли от продаж;

• прибыли до налогообложения;

• чистой прибыли;

• валюты баланса;

• собственных основных средств;

• численности работников;

• затрат на оплату труда.

Темп прироста налоговых платежей:

• суммарных платежей организации;

• платежей по налогам и сборам (без социальных фондов);

• отчислений на социальные нужды и в социальные фонды;

• текущего налога на прибыль.

Еще один аспект анализа взаимоотношений предприятия с государством — оценка суммарных налоговых активов и обязательств, их доли в активе и пассиве баланса. Под налоговыми активами в этом случае понимается сумма отложенных налоговых активов, статьи «НДС по приобретенным ценностям» и дебиторской задолженности бюджета перед организацией; под налоговыми обязательствами — сумма отложенных налоговых обязательств и кредиторской задолженности по налогам и перед социальными фондами. Положительная налоговая позиция (разность между налоговыми активами и обязательствами) невыгодна организации, поскольку представляет собой бесплатный кредит государству, отрицательная выгодна. Поэтому значительные налоговые активы можно считать признаком неэффективного управления налоговыми платежами. Кроме того, статья «НДС по приобретенным ценностям» характеризуется низкой ликвидностью и поэтому ухудшает качество оборотных активов организации. Показатель «НДС по приобретен-

|

|

|

206 II. Краткосрочная финансовая политика

ным ценностям» с учетом того, что порядок вычета НДС изменился, включает:

ным ценностям» с учетом того, что порядок вычета НДС изменился, включает:

• суммы НДС по приобретенным ценностям, не оформленные

надлежащим образом счетами-фактурами поставщиков, под-

рядчиков, других кредиторов;

• неоплаченные суммы НДС по приобретенным ценностям в

отношении таможенной стоимости товаров, ввезенных на тер-

риторию РФ;

• суммы НДС по приобретенным, но не принятым к бухгалтер-

скому учету основным средствам и нематериальным активам.

• суммы НДС, по товарам (работам, услугам), использованным

для производства и (или) реализации товаров (работ, услуг),

облагаемых по ставке 0%, но по которым налоговым органом

еще не принято решение о возмещении (зачете, возврате);

• другие.

Для оценки налоговой нагрузки используются относительные показатели. Для этих целей под налоговой нагрузкой подразумевается соотношение налоговых платежей с финансовыми результатами. Для оценки общей налоговой нагрузки используется отношение суммы платежей организации в бюджет и социальные фонды к финансовым результатам: суммарным доходам, включающим выручку и прочие доходы; выручке (нетто); поступлениям по текущей деятельности; добавленной стоимости; чистой добавленной стоимости и расчетной прибыли. Также налоговая нагрузка может быть рассчитана на единицу натурального показателя, например на одного работника, на 1 кв. м площади. В целях настоящего расчета добавленная стоимость определяется как разность между выручкой и материальными затратами. Кроме того, добавленная стоимость может быть рассчитана как разность между поступлениями по текущей деятельности и платежами поставщикам за приобретенные товары, работы, услуги, сырье и т.д.; это показатель «оплаченной» добавленной стоимости. Чистая добавленная стоимость — это разность между выручкой и материальными затратами, амортизацией, прочими затратами. Расчетная прибыль — это сумма чистой прибыли организации и платежей в бюджет и социальные фонды, это прибыль организации при отсутствии платежей государству. Налоговая нагрузка на расчетную прибыль показывает процент изъятия государством заработанной организацией прибыли в условиях ее функционирования в безналоговой среде.

|

|

|

Налоговая нагрузка на оплату труда показывает, сколько организация и работник должны заплатить в бюджет и социальные фонды в расчете на каждый рубль выплаченной заработной платы. Показа-

5. Управление операционной деятельностью 207

тели для оценки налоговой нагрузки рассчитываются по следующим формулам:

тели для оценки налоговой нагрузки рассчитываются по следующим формулам:

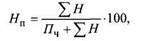

Налоговая нагрузка на суммарные доходы организации:

где ∑ Н — суммарные налоговые платежи в бюджет и социальные фонды;

В — выручка (нетто) от продажи продукции;

|

|

Дпр — прочие доходы.

| Налоговая нагрузка на поступления от покупателей: |

Налоговая нагрузка на выручку.

где ППОК — поступления от покупателей.

Налоговая нагрузка на добавленную стоимость:

где МЗ — материальные затраты (нетто).

Налоговая нагрузка на оплаченную добавленную стоимость:

где Ппост — платежи поставщикам.

Налоговая нагрузка на чистую добавленную стоимость:

где А — амортизация;

Зпр — прочие затраты.

Налоговая нагрузка на расчетную прибыль:

где Пч — чистая прибыль.

208 П- Краткосрочная финансовая политика

|

|

|

Налоговая нагрузка на оплату труда:

Налоговая нагрузка на оплату труда:

где Фс — платежи в социальные фонды;

ЗОТ — затраты на оплату труда;

– ставка налога на доходы физических лиц.

– ставка налога на доходы физических лиц.

Налоговая нагрузка на одного работника:

где Ч — средняя численность работников.

Показатели налоговой нагрузки, рассчитанные по отношению ъ финансовым и нефинансовым показателям предприятия, в частности налоговая нагрузка на выручку, прибыль, оплату труда, одногс работающего, единицу площади производственных помещений единицу мощности, целесообразно сравнивать с отраслевыми показателями с учетом региональных особенностей налогообложение организации.

Для сравнительного анализа налоговой нагрузки на организацию можно воспользоваться опубликованной методикой расчета «идеальной» налоговой нагрузки1. С учетом «идеальных» показателей структуры выручки налоговая нагрузка по трем основным налогам — НДС, налогу на прибыль и платежам в социальные фонды — рассчитывается следующим образом. Пусть выручка равна 100 млн. руб. тогда платежи по налогу на прибыль, НДС и социальные фонды будут рассчитываться следующим образом:

Пн = 0,24 ∙ 15 + 0,18 ∙ (100 – 68,68) + 3,57 = 12,808 млн. руб.

С учетом полученных значений, налоговая нагрузка относительно выручки (нетто) будет равна 12,81%, относительно чистой добавленной стоимости — 40,89, относительно расчетной прибыли — 52,91%.

«Идеальная» налоговая нагрузка на оплату труда, рассчитанная на условный уровень затрат на оплату труда в размере 10 млн. руб. (без применения регрессивной шкалы), определяется по формуле, i числителе которой сумма единого социального налога и подоходного налога, а в знаменателе — выплачиваемая заработная плата, очищенная от подоходного налога:

1 Двойная запись. 2007. № 2. С. 42—48.

1 Двойная запись. 2007. № 2. С. 42—48.

5. Управление операционной деятельностью 209

По результатам расчета относительных показателей налоговой нагрузки определяются направления налоговой политики. Причины существенного снижения относительных налоговых платежей организации по сравнению «идеальной» или среднеотраслевой нагрузкой должны быть тщательно изучены для оценки безопасности применяемых методов налоговой оптимизации. Считается, что налоговая нагрузка на выручку, не превышающая 9%, служит признаком применяемых организацией методов налоговой оптимизации. Налоговая нагрузка, существенно превышающая эталонные значения, — признак неэффективного управления налоговыми платежами организации.

По результатам расчета относительных показателей налоговой нагрузки определяются направления налоговой политики. Причины существенного снижения относительных налоговых платежей организации по сравнению «идеальной» или среднеотраслевой нагрузкой должны быть тщательно изучены для оценки безопасности применяемых методов налоговой оптимизации. Считается, что налоговая нагрузка на выручку, не превышающая 9%, служит признаком применяемых организацией методов налоговой оптимизации. Налоговая нагрузка, существенно превышающая эталонные значения, — признак неэффективного управления налоговыми платежами организации.

Отражение в отчетности в соответствии с ПБУ 18/02 таких показателей, как отложенные налоговые активы и отложенные налоговые обязательства, постоянные налоговые активы и постоянные налоговые обязательства, расширяет возможности управления платежами по налогу на прибыль. В частности, позволяет понять, почему при наличии незначительной бухгалтерской прибыли организация вынуждена осуществлять значительные платежи по налогу на прибыль, и наоборот (что бывает значительно реже). Кроме того, отражение в балансе таких показателей, как отложенные налоговые активы и обязательства, позволяет дать оценку будущим налоговым платежам: отложенные налоговые активы в будущем приведут к снижению налоговых платежей по налогу на прибыль, а отложенные налоговые обязательства — к их увеличению.

|

|

|

Анализ расчетов по налогу на прибыль позволяет оценить эффективность налогового планирования, а также полноту и эффективность использования возможностей легальной налоговой оптимизации в деятельности организации.

Чистая прибыль с учетом требований ПБУ 18/02 рассчитывается следующим образом:

Пч = ПД+ОНА1–ОНА2–ОНО1+ОНО2-Нп-Пп, где Пд — прибыль до налогообложения;

ОНА1 — отложенные налоговые активы, возникшие в текущем отчетном периоде;

ОНА2 — отложенные налоговые активы, погашенные в текущем отчетном периоде;

ОНО1 — отложенные налоговые обязательства, возникшие в текущем отчетном периоде;

ОНО2 — отложенные налоговые обязательства, погашенные в текущем отчетном периоде;

Нп — текущий налог на прибыль;

ПП — платежи из чистой прибыли (например, пени в бюджет).

210 II. Краткосрочная финансовая политика

Взаимосвязь текущего налога на прибыль и условного представлена формулой

Взаимосвязь текущего налога на прибыль и условного представлена формулой

Нп = t∙ Пд+ ПНО - ПНА + ОНА1 - ОНА2 – ОНО1 + ОНО2,

где t — ставка налогообложения прибыли;

ПНО — постоянные налоговые обязательства;

ПНА — постоянные налоговые активы.

Отложенные налоговые активы отчетного года, отражаемые в отчете о прибылях и убытках, должны соответствовать отложенным налоговым активам, отражаемым в бухгалтерском балансе:

ОНА = ОНАК - ОНАН,

где ОНА— сумма отложенных налоговых активов, возникших и

погашенных в отчетном году;

ОНАК, ОНАН — отложенные налоговые активы соответственно

на конец и начало года.

Аналогичные соотношения должны выполняться и по отложенным налоговым обязательствам:

ОНО = ОНОК - ОНОН,

где ОНО— сумма отложенных налоговых обязательств, возникших и

погашенных в отчетном году;

ОНОК, ОНОН — отложенные налоговые обязательства соответственно

на конец и начало года.

Сравнение условного и текущего налога позволяет оценить, насколько выгодно для организации соотношение между этими двумя величинами. Для организации выгодно превышение условным налогом текущего, поскольку превышение является следствием того, что с полученной бухгалтерской прибыли организация платит относительно меньший налог. Причиной такого благоприятного для организации обстоятельства может быть наличие постоянных налоговых активов и отложенных налоговых обязательств.

Текущий налог на прибыль может быть рассчитан по формуле

Нп = t∙Пд +ПНО – ПНА + ОНА – ОНО.

Если разделить левую и правую части выражения на ставку налога на прибыль, то получится формула для расчета налогооблагаемой прибыли:

Пн = Пд +Рп+—Рп-+Рвв – Рвн,

где Рп+ — постоянная разница положительная);

Рп- — постоянная разница (отрицательная);

Рвв — временная вычитаемая разница;

Р вн — временная налогооблагаемая разница.

5. Управление операционной деятельностью 211

Далее необходимо оценить отклонения бухгалтерской прибыли до налогообложения от налогооблагаемой прибыли, которые обусловлены наличием постоянных и временных разниц.

Далее необходимо оценить отклонения бухгалтерской прибыли до налогообложения от налогооблагаемой прибыли, которые обусловлены наличием постоянных и временных разниц.

Постоянные положительные разницы, следствием которых являются постоянные налоговые обязательства, увеличивают текущий налог на прибыль отчетного периода относительно условного налога и, в частности, формируются вследствие следующих факторов:

• корректировки (увеличения) налоговых доходов в соответст-

вии со ст. 40 НК РФ. В этом случае бухгалтерские доходы

оказываются ниже налоговых, поскольку цены сделок в целях

налогообложения увеличиваются в соответствии с рыночными;

• превышения фактическими расходами, учитываемыми при

формировании бухгалтерской прибыли, расходов, принимае-

мых для целей налогообложения, по которым предусмотрены

ограничения по расходам (затраты по добровольному страхо-

ванию работников, затраты по научно-исследовательским рас-

ходам, затраты по компенсации за использование личного транспорта, представительские расходы, расходы на отдельные виды рекламы, расходы по командировкам, проценты по долговым обязательствам, др.);

• наличия расходов, не признаваемых в целях налогообложения.

К ним, в частности, относятся социальные расходы, отдельные виды вознаграждений и премий работникам, оплата путевок сотрудникам, материальная помощь и т.д.

Постоянные отрицательные разницы, которые приводят к возникновению постоянных налоговых активов, уменьшают текущий налог на прибыль отчетного периода относительно условного налога и, в частности, формируются вследствие наличия:

• доходов, которые не учитываются в целях налогообложения

(ст. 251 НК), например доходов в виде имущества, полученно-

го безвозмездно, если уставный (складочный) капитал (фонд) получающей стороны более чем на 50% состоит из вклада (доли) передающей организации, процентов, полученных из бюджета за несвоевременный возврат налога;

• расходов, не признаваемых в целях бухгалтерского учета, но

признаваемых в целях налогообложения. Поскольку бухгалтер-

ские стандарты намного более либеральны, чем налоговое зако-

нодательство, таких расходов, которые признавались бы в налоговом учете и не признавались в бухгалтерском, крайне мало.

Отложенные налоговые активы, которые возникают вследствие временных вычитаемых разниц, увеличивают текущий налог на прибыль отчетного периода относительно условного налога, но приводят к уменьшению налога на прибыль, подлежащего уплате в следующих

212 Л- Краткосрочная финансовая политика

периодах. Временные вычитаемые разницы, в частности, формируются вследствие:

периодах. Временные вычитаемые разницы, в частности, формируются вследствие:

• предоплаты за реализуемую продукцию, а также получения

отсрочки платежей за приобретенные товары (работы, услуги)

при кассовом методе в целях налогообложения прибыли;

• превышения суммой амортизации, начисленной для целей бух-

галтерского учета, сумм амортизации, начисленной для целей

определения налогооблагаемой базы по налогу на прибыль;

• переноса разного рода убытков на будущее, в частности

убытков от основной деятельности, от реализации

амортизируемого имущества, от операций по уступке прав

требования, по деятельности обслуживающих производств и

хозяйств. Налогоплательщик вправе осуществлять перенос

убытка на будущее в течение ряда лет, следующих за тем

налоговым периодом, в котором получен этот убыток;

• излишней уплаты сумм налога на прибыль в бюджет и т.д.

Отложенные налоговые обязательства уменьшают текущий налог на прибыль отчетного периода относительно условного налога, но приводят к увеличению налога на прибыль, подлежащего уплате в следующих периодах. Отложенные налоговые обязательства выгодны организации, поскольку способствуют увеличению финансовых результатов. Это справедливо даже с учетом того, что временные налогооблагаемые разницы приводят к увеличению налоговых платежей в последующих периодах, поскольку возможность получить «отсрочку» по налоговым платежам выгодна организации. Отложенные налоговые обязательства возникают из-за временных налогооблагаемых разниц, которые формируются вследствие:

• признания выручки от продажи продукции (товаров, работ,

услуг) и процентных доходов для налогообложения кассовым

методом (при последующей оплате);

• превышения суммой амортизации, начисленной для целей

определения налогооблагаемой базы по налогу на прибыль,

сумм амортизации, начисленных для целей бухгалтерского

учета, вследствие применения разных методов и способов на-

числения амортизации;

• использования амортизационной премии в налоговом учете.

• наличия расходов будущих периодов, которые в налоговом

учете сразу списываются на финансовые результаты;

• списания косвенных расходов сразу на финансовые результа

ты в налоговом учете;

• отсрочки или рассрочки по уплате налога на прибыль.

Влияние постоянных и отложенных налоговых активов и обязательств на финансовые показатели организации представлено в табл. 5.22.

|

214 II. Краткосрочная финансовая политика

С позиции налоговых платежей для организации выгодно, если постоянные налоговые активы и отложенные налоговые обязательства выше постоянных налоговых обязательств и отложенных налоговых активов. Кроме того, для организации выгодно использовать легальные методы налоговой оптимизации, даже если они приводят к возникновению отложенных налогов и усложняют работу бухгалтерии: это говорит о том, что приоритеты в организации расставлены верно — важнее экономить налоговые платежи, а не затраты труда работников бухгалтерии.

С позиции налоговых платежей для организации выгодно, если постоянные налоговые активы и отложенные налоговые обязательства выше постоянных налоговых обязательств и отложенных налоговых активов. Кроме того, для организации выгодно использовать легальные методы налоговой оптимизации, даже если они приводят к возникновению отложенных налогов и усложняют работу бухгалтерии: это говорит о том, что приоритеты в организации расставлены верно — важнее экономить налоговые платежи, а не затраты труда работников бухгалтерии.

Для итоговой оценки соотношения условного и текущего налогов и выяснения причин отличия этих двух показателей рассчитывается условный налог на прибыль. Показатель может быть рассчитан через корректировку текущего налога на прибыль:

Ну = Нт - ПНО + ПНА - ОНА + ОНО.

Далее рассчитывается отклонение текущего налога от условного:

Положительное значение показателя свидетельствует о том, что фактические платежи организации по налогу на прибыль выше условных, рассчитанных на основе бухгалтерской прибыли. Это невыгодно организации и связано с тем, что сумма постоянных налоговых обязательств и отложенных налоговых активов превышает сумму постоянных налоговых активов и отложенных налоговых обязательств.

Анализируя налоговую нагрузку по данным финансовой отчетности, необходимо учитывать еще один аспект: влияние методов налоговой оптимизации на достоверность показателей финансовой отчетности. Использование методов налоговой оптимизации приводит к искажению многих показателей деятельности организации, в частности к занижению налоговых баз и завышению некоторых расходов, что в дальнейшем влияет на общую оценку деятельности организации (табл. 5.23).

Анализ ситуации. Оценка налоговых платежей ОАО «XYZ» выполнена на основе финансовой отчетности; исходные данные приведены в табл. 5.24.

В целом налоговые платежи организации существенно увеличиваются, в частности значительно увеличились денежные средства, направленные на расчеты по налогам и сборам. Кроме того, организация поддерживает на достаточно низком уровне свою фискальную задолженность, что заслуживает положительной оценки. Однако сделать обоснованные выводы о налоговой нагрузке без ее увязки с показателями деятельности организации невозможно. Для дальнейшего расчета и анализа налоговой нагрузки необходимы дополнительные показатели (табл. 5.25).

|

215 II. Краткосрочная финансовая политика

215 II. Краткосрочная финансовая политика

Таблица 5.24. Исходные данные для анализа

|

|

|