|

Особенности портфельного инвестирования в России

|

|

|

|

С начала 90-х годов существует масса проблем, ухудшающих инвестиционный климат в России. К числу наиболее острых из них относятся: слабая защита акционеров, недостаточное развитие инфраструктуры фондового рынка по сравнению с западными аналогами, высокая налоговая нагрузка на эмитентов, инвесторов и т.п.

Определенные надежды на разрешение данной проблемы появились в связи с выходом в свет в апреле 1996 года Федерального Закона Российской Федерации «О рынке ценных бумаг», который заменил свыше 110 охватывающих сферу его действия нормативных документов. Не лишенный некоторых противоречий, он представляет собой значительный вклад в развитие регулирования фондового рынка. Данным законодательным актом регулируются финансовые отношения, возникающие при выпуске и обращении всех видов эмиссионных ценных бумаг и связанные с деятельностью профессиональных участников с единым государственным регулированием и информационным обеспечением фондового рынка. Функции главного координатора рынка ценных бумаг возложены на Федеральную Комиссию по Ценным Бумагам (ФКЦБ) при Правительстве Российской Федерации, которой придан статус федерального ведомства. Основные операторы были объединены в Профессиональную ассоциацию участников фондового рынка России (НАУФОР). Создана также профессиональная Ассоциация регистраторов, трансфер-агентов и депозитариев (ПАРТАД), которая призвана способствовать развитию инфраструктуры рынка. Указом Президента Российской Федерации от 01.07.1996 года №1008 была утверждена «Концепция развития рынка ценных бумаг в Российской Федерации», определяющая стратегию и основные положения государственной политики, а также развитие нормативной базы рынка. Важнейшими целями, достижение которых формулировалось в Концепции, являлись формирование в России самостоятельного национального фондового центра, привлечение в экономику через рынок ценных бумаг иностранных инвесторов и др.

|

|

|

Для привлечения иностранных инвестиций Словения пошла на либерализацию законодательства, регулирующего деятельность иностранных инвесторов, создала стимулирующее налогообложение с 25% ставкой налога на прибыль (почти самой низкой среди европейских стран). Благодаря этому, а также развитой промышленности, высокой покупательской способности населения, ориентации экономики на экспорт, солидному уровню менеджмента, низким транспортным расходам, Словения успешно конкурирует с другими странами за иностранные инвестиции. К 1997 году прямые иностранные инвестиции достигли 2 млрд долларов.

Польша также внесла коррективы в свое законодательство. С мая 1996 года у иностранных инвесторов появилось право вкладывать средства почти во все отрасли, включая оборонную промышленность, морские и авиационные перевозки. Иностранные инвесторы (все они должны получить лицензию казначейства Польши) могут беспрепятственно переводить прибыль за пределы страны, заплатив 20-процентный налог на дивиденды, а также вправе выпускать облигации на польской территории. Однако покупка покупка недвижимости или компаний, владеющих недвижимостью, им запрещена. Польша была первой страной Восточной Европы, объемы производства которой начали расти, - в немалой степени благодаря иностранным инвестициям. Несмотря на существующие экономические и политические риски, за 1990-1996 годы иностранные инвесторы вложили в польскую экономику свыше 14 млрд долларов. Иностранный капитал присутствует в более чем в 24 тысячах компаний.[4]

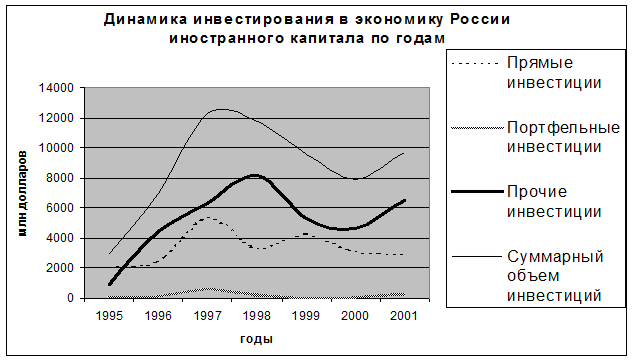

Проследим за динамикой инвестирования иностранного капитала в российскую экономику вообще и портфельных инвестиций в частности.

|

|

|

Таблица 6.6. Динамика инвестиций в экономику России по годам, млн. долларов[5]

| Вид инвестиций | 1995 год | 1996 год | 1997 год | 1998 год | 1999 год | 2000 год | 2001 год |

| Прямые | 2020 | 2440 | 5333 | 3361 | 4290 | 3154 | 2920 |

| Портфельные | 39 | 128 | 681 | 191 | 31 | 59 | 292 |

| Прочие | 924 | 4402 | 6281 | 8221 | 5269 | 4675 | 6509 |

| Всего | 2983 | 6970 | 12281 | 11773 | 9560 | 7888 | 9721 |

Как мы видим из этой таблицы, своего пика инвестирование достигло в 1997 году, причем портфельные инвестиции также достигли в этом году своего максимума, как в абсолютном показателе, так и в относительном (5,5%).

Более наглядно это можно увидеть на графике

В связи с финансовым кризисом 1998 года рост инвестиций прекратился.

По состоянию на конец 1998 года по сравнению с 1997 годом объем портфельных инвестиций уменьшился в 3,6 раза, а в 1999 году по сравнению с 1997 годом – в 30 раз.

Однако уже с 2000 года наметился рост портфельного инвестирования. Это можно связать с уходом своего поста прежнего главы государства в декабре 1999 года. Новый Президент России проводит политику по улучшению как экономической ситуации в целом (снижение налогов, принятие бездефицитных государственных бюджетов, перераспределение налоговых поступлений), так и инвестиционного климата в частности (стабилизация политической обстановки, создание в стране единого правового и экономического пространства, разработка мер по привлечению инвестиций и защите законных прав и интересов инвесторов). Все это не замедлило отразиться на динамике инвестирования, доведя при этом объем портфельных инвестиций в 2001 году до 292 млн долларов или 43% от уровня 1997 года (942% от уровня 1999 года). Можно предположить, что в дальнейшем обьем инвестирования будет увеличиваться.

После краха рынка ГКО в 1998 году и предложенных российским правительством условий реструктуризации внутреннего долга, в результате чего иностранные инвесторы потеряли значительную часть своих денег, ожидать от них значительных инвестиций в государственные ценные бумаги не стоит.

В настоящее время для инвесторов, вкладывающих средства в корпоративные ценные бумаги, существуют три возможные стратегии на фондовом рынке.

Первая стратегия основана на предположении, что стоимость финансовых активов недоступна и разница в рыночной капитализации будет постоянно сокращаться вместе с экономической стабилизацией. Инвесторы, действующие исходя из данной стратегии, предпочитают покупать перспективные акции и держать их в портфеле, дожидаясь роста курсовой стоимости, связанной с глобальной стабилизацией хозяйственной системы России и фондового рынка в частности.

|

|

|

Вторая стратегия, преобладающая среди иностранных инвесторов, - «купи сегодня, продай завтра». Придерживаясь ее, инвестор пытается спрогнозировать объем потока инвестиций в Россию и уловить рыночную устойчивость, которая служит индикатором данного вида ценных бумаг. Для таких (стратегических) инвесторов попрежнему основным объектом вложения капитала остаются «голубые фишки» и наиболее ликвидные акции второго эшелона (высокотехнологических предприятий). Именно они подвержены наиболее заметным колебаниям цен и обладают достаточной перспективной ликвидностью и доходностью.

Однако максимальную прибыль можно получить, используя третью стратегию – «поимки ликвидности». При продвижении акций вверх по уровню ликвидности все более высокая премия за ликвидность ценных бумаг входит в их цену. Поэтому ключевой проблемой является поиск акционерных компаний, находящихся на стадии превращения в наиболее ликвидные. Инвесторы, делающие ставку на рост ликвидности, стремятся опередить конъюктуру рынка, находя предприятия, акции которых относительно недооценены. В каждой отрасли всегда найдутся предприятия с невысокой стоимостью капитала, но имеющие благоприятные возможности для реализации своей продукции и получения прибыли, а также располагающие сильной командой руководителей. Ключевым аспектом стратегии «поимки ликвидности» является предположение, что рынок корпоративных ценных бумаг в России рационален в оценке акций на основе финансовых показателей эмитентов. Тем не менее многие иностранные инвесторы не верят в эффективность российского фондового рынка. Российский рынок корпоративных акций и облигаций возник в период массовой приватизации государственных предприятий, когда не существовало законодательства, регулирующего раскрытие информации об эмитентах. Многие предприятия закрывали информацию о доходности и ликвидности своих акций. Большинство руководителей, опасаясь утратить контроль над предприятиями, всячески блокировали раскрытие финансовой информации для инвесторов и вкладчиков. Однако каждое предприятие нуждается в производственных инвестициях, которые могут поступить либо от внешних, либо от отечественных инвесторов, неплохо разбирающихся в рыночной конъюктуре. Поэтому политика, направленная на сокрытие финансовой информации, обречена на неудачу. Уже в 1995 году, когда финансовые ресурсы были иммобилизированы в неплатежи, а инвестиции предприятиям так и не поступили, ситуация с информацией стала меняться к лучшему.

|

|

|

Положительную роль в раскрытии информации, интересующей инвесторов, должен сыграть Федеральный Закон «О защите прав и законных интересов инвесторов на рынке ценных бумаг» от 05.03.1999. Данным законодательным актом определяются:

1) условия предоставления профессиональными участниками рынка услуг инвесторам, не являющимся таковыми;

2) дополнительные требования к профессиональным участникам, предоставляющим услуги инвесторам на фондовом рынке;

3) дополнительные условия размещения эмиссионных ценных бумаг среди неограниченного круга инвесторов;

4) дополнительные меры по защите прав и законных интересов инвесторов на фондовом рынке и ответственность эмитентов за их нарушение.

В частности, запрещается рекламировать или предлагать неограниченному кругу лиц фондовые инструменты эмитентов, не раскрывающих информацию, предусмотренную законодательством России о ценных бумагах.

Принципиальное значение для защиты прав и законных интересов инвесторов имеет статья 6 «Предоставление информации инвестору в связи с обращением ценных бумаг» и статья 12 «Полномочия федерального органа исполнительной власти по рынку ценных бумаг по наложению штрафов» настоящего Федерального закона. Выход в свет подобного нормативного акта раньше (например, в 1996-1997 годах) помог бы избежать многих негативных явлений на фондовом рынке России.

Одним из примеров портфельного инвестирования иностранного капитала в российскую экономику может стать немецкое акционерное общество «KREMLIN»[6].Это молодая компания, первые планы основания которой появились в октябре 1998 года, в то время, когда российский рынок ценных бумаг переживал глубокий кризис. Основатели компании оценили российский фондовый рынок в 9 млрд долларов. Была разработана специальная стратегия с целью использования потенциалов недооцененного рынка.

|

|

|

В июле 1999 года акционерное общество было зарегистрировано в торговом реестре. Уставный капитал составлял 180 тыс. EURO, в декабре 1999 года и в июле 2000 года было осуществлено увеличение уставного капитала, в результате чего общество располагает основным капиталом в размере 1 млн. EURO.

Сферы деятельности общества включают в себя:

1) Прямые инвестиции: общество также осуществляет прямые и венчурные инвестиции в молодые российские компании преимущественно в области высоких технологий, которые в силу высокого уровня инженерного образования и профессиональной квалификации программистов вызывают немалый интерес западных инвесторов и партнеров.

2) Портфельные инвестиции: Общество управляет собственным капиталом в виде российских акций и долговых инструментов с постоянным доходом. При этом оно осуществляет главным образом долгосрочные вложения в сильно недооцененные предприятия сырьевого сектора, а также периодически проводит короткие торговые сделки с целью извлечения прибыли из высокой волатильности российского рынка акций.

3) Управление Паевыми Инвестиционными Фондами (ПИФ): Общество предоставляет в распоряжение третьей стороне, главным образом инвестиционным компаниям, свои ноу-хау российского фондового рынка и финансовых центров. Оно предлагает свои услуги не только международным паевым инвестиционным фондам развивающихся рынков, но и восточно-европейским ПИФам, инвестирующим в Россию.

4) Консалтинг: Общество располагает обширными контактами вплоть до высших органов управления страной, имеющих большое значение при налаживании деловых связей немецких предпринимателей в сфере экспорта. Оно также оказывает поддержку фирмам, ищущим возможности для организации производства в России или желающим инвестировать в различные отрасли российской экономики.

Рассмотрим подробнее деятельность этой компании, касающуюся портфельных инвестиций.

Акционерное общество «KREMLIN» вложило большую часть своего акционерного капитала в российские акции и долговые инструменты с постоянным доходом. При этом оно инвестирует в первую очередь в сильно недооцененные предприятия сырьевого сектора. На первом месте находятся российские нефте- и газоперерабатывающие предприятия. «ЛУКойл», «Сургутнефтегаз», «Татнефть», «ЮКОС», «Тюменская Нефтяная Компания» и «Газпром», обладающие потенциалом роста курса акций, потому, что их сравнительная стоимость значительно ниже средней стоимости международных компаний аналогичного профиля и сопоставимыми финансовыми и операционными результатами.

Кроме того, «KREMLIN» привлекают крупнейший поставщик палладия в мире «Норильский никель» и второй по величине в России поставщик стали завод «Северсталь», у которого коэффициент соотношения цены акции к чистой прибыли в расчете на акцию (Р/Е) в настоящее время равен 1. Несмотря на незначительное снижение цен на сырье на мировых рынках, специалисты данного общества в последнее время прогнозируем устойчивые цены на газ и нефть в кратко- и среднесрочной перспективе и продолжают считать российские нефтяные компании привлекательными для инвестиций. «Пока цена нефти за баррель удерживается выше 20-долларовой отметки, русские производители при себестоимости от 6 до 9 долларов имеют достаточно высокий уровень рентабельности.»[7]

Доля предприятий энергетики, равно как и предприятий телекоммуникаций в портфеле этого акционерного общества несколько ниже, «поскольку для первых все еще регламентируются отпускные цены, в то время как вторые из-за слабого рубля вынуждены собирать невысокие прибыли в местной валюте и одновременно оплачивать приобретение импортного оборудования в твердой валюте.»[8]

В связи с высокой волатильностью российского рынка ценных бумаг, связанной с его сильной зависимостью от ведущих мировых бирж, «KREMLIN» также пользуется возможностью играть и выигрывать на сильных дневных и недельных колебаниях курса акций.

Особенное внимание также обращается на специфические для российского рынка инструменты, например, акции российских эмитентов, которые в отличие от АДР и ГДР (Американская или Глобальная Депозитарная Расписка), не торгуются на западных биржах. Покупка акций российских эмитентов приобретает особый смысл накануне объявления о публичном размещении АДР на эти акции на западных биржах из-за прогнозируемого роста их курсов сразу после объявления о регистрации АДР, поскольку их ликвидность улучшается, как это произошло с акциями компаний Аэрофлот, ЮКОС и ТНК.

Еще одним привлекательным объектом для инвестиций руководство общества считает российские акции, имеющие законодательные ограничения на приобретение их в собственность иностранцами. Это прежде всего относится к акциям Газпрома и Сбербанка.

Также вызывает интерес деятельность фирмы по управлению паевыми инвестиционными фондами, что в конечном итоге приводит к направлению инвестиций в российскую экономику. В современных условиях, когда привлечения средств в инвестиции становится все более популярным, акционерное общество KREMLIN предоставляет в распоряжением им свои ноу-хау российских фондовых рынков.

Так председатель правления АО «KREMLIN» Тис Цимке консультирует стратегическоий фонд Восточной Европы «WARBURG» (WARBURG - OSTEUROPA - STRATEGIE - FONDS), инвестирующий в сильно недооцененные и имеющие большой потенциал предприятия Восточной Европы и бывшего СССР, который начнет свою деятельность в 2002 году. Сочетание ценных бумаг из сырьевого сектора и акций предприятий, имеющий хороший потенциал, образует основу фонда, в то время как особые ситуации, возникающие благодаря процессам слияний и коопераций, в качестве добавочных компонентов обеспечивают дополнительное развитие и придают вкус такой деятельности. Большое внимание при этом уделяется наличию на предприятии доброжелательного к акционерам и обученного по западным стандартам менеджмента.

Существует также ряд отечественных фирм, занимающихся портфельным инвестированием. К числу их относится и компания "Профит Хауз".[9] Одним из основных видов деятельности компании "Профит Хауз" является доверительное управление активами клиентов, включающими ценные бумаги и денежные средства. Управление осуществляется путем инвестирования денежных средств клиента в различные инструменты фондового рынка Российской Федерации и включает в себя методичное периодическое реинвестирование основного капитала и прибыли клиентов. Услуги по доверительному управлению активами оказываются физическим и юридическим лицам. Клиентам предоставляется широкий спектр качественного обслуживания и консультаций специалистов компании.

Определенная группа клиентов по разным причинам не имеет возможности самостоятельно заниматься инвестиционным бизнесом (недостаток технических средств, профессиональных знаний, другие причины), либо преследует цель минимизировать расходы при профессиональном инвестировании. Для решения этих задач компания предоставляет своим клиентам возможность использования ряда инвестиционных стратегий. Рассмотрим стратегию портфельного инвестирования, которую предлагает эта фирма.

Компания "Профит Хауз" предоставляет своим клиентам возможность выбора одного из четырех способов портфельного инвестирования:

1) Индивидуальный портфель клиента;

2) Инвестиционный портфель;

3) Спекулятивный портфель;

5) Обыкновенный портфель.

1) Стратегия "индивидуальный портфель клиента" предназначается для инвесторов, которые преследуют цель принять участие в процессе инвестирования и управления портфелем ценных бумаг и получить доход на капитал, превышающий доходность инструментов с фиксированной ставкой процента. Данная стратегия подразумевает наличие у клиента определенных знаний и владение профессиональными приемами. Структуру портфеля и процентное соотношение финансовых инструментов клиент определяет самостоятельно. По решению клиента производятся первоначальные инвестиции в ценные бумаги определенных эмитентов. В последствии клиент может доверить управление портфелем специалистам компании "Профит Хауз" (вариант А), либо продолжить самостоятельное управление портфелем (вариант Б). Данная стратегия допускает использование финансового рычага (торговый кредит) и открытие коротких позиций (обе операции допускаются только с высоколиквидными акциями). Допустимый норматив для кредита и коротких позиций составляет 40% от текущего капитала клиента. Денежные средства принимаются в управление на срок от 3 до 12 месяцев. Данная стратегия допускается на любой стадии рыночного цикла фондового рынка России. Риск рыночный. Вознаграждение оператора составляет 1% от стоимости активов клиента плюс операционные расходы (при использовании варианта "Б") или 15% от прибыли до налогообложения (при использовании варианта "А").

2) Стратегия "инвестиционный портфель" предназначается для умеренно рискованных инвесторов, преследующих цель доверить управление процессом инвестирования профессиональному оператору, и получить доход на капитал, превышающий доходность инструментов с фиксированной ставкой процента и превышающий показатели индексов фондового рынка. Структура портфеля: 20% капитала - инструменты с фиксированной ставкой процента, 50% капитала - наиболее активные акции российских компаний, 30% капитала - сильно недооцененные низколиквидные акции россиских компаний. Инвестиции производятся в акции нескольких эмитентов из разных отраслей с хорошими перспективами. Приоритетное значение имеет показатель сильной фундаментальной недооцененности акций и хорошая дивидендная политика эмитента. Денежные средства принимаются в управление на срок от 6 до 12 месяцев при наличии или зарождении повышательной тенденции на фондовом рынке России. Риск выше рыночного. Вознаграждение оператора составляет 20% от прибыли до налогообложения.

3) Стратегия "спекулятивный портфель" предназначается для рискованных инвесторов, преследующих цель доверить управление активами профессиональному оператору, и получить доход на капитал, значительно превышающий положительную доходность фондового рынка в целом. Структура портфеля: 0% капитала - инструменты с фиксированной ставкой процента, 80% капитала - наиболее активные акции российских компаний, 20% капитала - сильно недооцененные низколиквидные акции российких компаний. Денежные средства принимаются в управление на срок от 2 до 6 месяцев. Данная стратегия допускается на любой стадии рыночного цикла фондового рынка России. Риск выше рыночного. Вознаграждение оператора составляет 25% от прибыли до налогообложения.

4) Стратегия "обыкновенный портфель" предназначается для консервативных инвесторов, преследующих цель доверить управление процессом инвестирования профессиональному оператору, и получить доход на капитал, незначительно превышающий доходность инструментов с фиксированной ставкой процента. Структура портфеля: 40% капитала - инструменты с фиксированной ставкой процента, 50% капитала - наиболее активные акции российских компаний, 10% капитала - сильно недооцененные низколиквидные акции россиских компаний. Инвестиции производятся в акции нескольких эмитентов из разных отраслей с хорошими перспективами. Денежные средства принимаются в управление на срок от 3 до 12 месяцев при наличии или зарождении повышательной тенденции на фондовом рынке России. Риск рыночный. Вознаграждение оператора составляет 15% от прибыли до налогообложения.

Инвестиционный менеджмент компании "Профит Хауз" при взаимодействии с каждым клиентом, чьи средства находятся в управлении, при принятии инвестиционного решения проходит следующие пять этапов:

1) Выработка инвестиционной политики. Определяются инвестиционные цели клиента, особое внимание при этом уделяется соотношению ожидаемой доходности и риска.

2) Осуществление финансового анализа. Тщательно изучаются отдельные виды ценных бумаг и группы ценных бумаг, чтобы выявить возможные случаи их недооценки рынком.

3) Формирование портфеля. Определяются конкретные ценные бумаги для инвестирования и суммы вкладываемых в них денежных средств.

4) Пересмотр портфеля. Выявляются те виды ценных бумаг в существующем портфеле, которые необходимо продать, и виды ценных бумаг, которые следует купить для замены ими первых.

5) Оценка эффективности портфеля. Оценка действительных результатов портфеля в терминах риска и доходности, их сравнение с показателями соответствующего эталонного портфеля.

Портфельным инвестированием в российскую экономику занимаются также российские предприятия и банки. Примером могут послужить банки Республики Хакасия. [10]

В республике Хакасия на 1 января 2000 года осуществляло свою деятельность 6 филиалов инорегиональных банков (в том числе Хакасский банк Сбербанка России) и три самостоятельные кредитные организации: АКБ «Хакасский республиканский банк – Банк Хакасии» с филиалом в городе Москве, КБ «Хакасский муниципальный банк», КБ «Центрально-Азиатский» с одним филиалом в городе Абазе.

Существует специфика формирования и реализации стратегии управления портфелем ценных бумаг филиалами инорегиональных коммерческих банков. Она заключается в отсутствии возможности участия филиала в процессе формирования стратегии управления, а реализация стратегии основана строгом соблюдении директивных документов, положений, инструкций головного банка, тем самым ограничивающих возможности и потенциал самого филиала.

Все это свидетельствует о том, что филиалы инорегиональных банков практически лишены самостоятельности в принятии управленческих решений по совершению своей деятельности и повышению ее эффективности. Этим и объясняется структура портфелей ценных бумаг филиалов, которые состоят из государственных долговых обязательств и векселей крупных надежных банков, а что касается управления портфелем, то оно основывается на пассивной стратегии. Основной задачей менеджера филиала является формирование рыночного портфеля ценных бумаг с приемлемым уровнем доходности при погашении без активных биржевых спекулятивных операций.

Напротив, самостоятельные кредитные организации имеют независимую позицию в выборе стратегии управления финансовыми ресурсами, но у банков местного значения нет достаточных средств и возможностей.

Самостоятельные банки Республики Хакасия, в частности КБ «Хакасский муниципальный банк» и КБ «Центрально-Азиатский» формируют свои портфели ценных бумаг за счет векселей кредитный учреждений, предприятий и организаций Республики Хакасия. Стратегия управления портфелем ценных бумаг умеренно-консервативная: она сводится к получению доходов (3-4% от общей суммы доходов) за счет дисконта и комиссии за услуги по взаимозачетам.

Наибольший интерес вызывает стратегия управления портфелем ценных бумаг, проводимая руководством АКБ «Хакасский республиканский банк – Банк Хакасии». Работа с ценными бумагами является неотъемлемой частью основной деятельности данного банка. Операции осуществляются со всем спектром ценных бумаг, закрепленных российским законодательством. Срок хранения ценных бумаг зачастую не превышает одного-двух месяцев, из чего следует, что банк ведет агрессивную политику, используя активную стратегию управления портфелем ценных бумаг, зачастую продавая их, не дожидаясь погашения.

Наибольшую долю в портфеле ценных бумаг составляют обычно банковские векселя (в том числе Сбербанка и Межтопэнергобанка), «голубые фишки» (акции РАО «ЕЭС России», акции «Ростелеком», обыкновенные акции компании «ЛУКойл»). Данный тип портфеля можно охарактеризовать как портфель роста и дохода.

В целом можно констатировать, что банк формирует свою стратегию управления портфелем ценных бумаг, исходя из следующих целей:

- поддержание ликвидности – путем включения в структуру портфеля государственных ценных бумаг дальних серий погашения;

- приращение капитала – путем включения в портфель корпоративных акций – «голубых фишек».

Таким образом, управление портфелем ценных бумаг в региональных банках осуществляется исходя из реалий современного российского фондового рынка и экономических и политических изменений в стране и регионе, а также имеющихся потенциальных возможностей конкретного банка.

ЗАКЛЮЧЕНИЕ

Российский фондовый рынок, появившийся в нашей стране в начале 1990-х годов, за свою десятилетнюю историю успел показать свою значимость для российской экономики. Особое место в нем занимают портфельные инвестиции, которые, выполняя специфическую функцию привлечения средств без привлечения к участию в управлении инвестора, в настоящее время весьма малы по своему объему. К тому же большая часть из фондовых инструментов используется инвесторами для участия в спекулятивной игре на волантильности фондового рынка России, а не направляется в реальный сектор экономики, что связано с сильной зависимостью российского фондового рынка от ситуаций на крупных международных фондовых и валютных биржах.

Однако в последние годы объем портфельных инвестиций начал расти, причем в настоящее время существуют как внутренние, так и внешние портфельные инвесторы. Потенциально портфельные инвестиции могут оказать серьезное влияние на развитие производства в государстве. Особую важность в этом составляет тот момент, что инвестор не получает никаких прав собственности на проинвестированное им предприятие, что позволяет использовать этот вид инвестирования для привлечения средств на стратегически важные для государства отрасли производства, например, в оборонную промышленность.

Однако, государство должно проводить целенаправленную политику для привлечения инвестиций, внутренних и внешних, в том числе и портфельных. Оно должно решить ряд проблем, в связи с которым инвесторы не хотят вкладывать средства в экономику России:

- создание благоприятного инвестиционного климата, законодательной базы, регулирующей инвестиционный процесс в государстве, эффективных мер защиты прав и законных интересов инвесторов;

- создание эффективного внутреннего рынка капиталов, обеспечивающего полноценную связь рынка ценных бумаг с реальным сектором экономики.

БИБЛИОГРАФИЧЕСКИЙ СПИСОК

1. Берзон Н. И., «Фондовый рынок» // М.- «Вита-пресс».- 1999 г.

2. Бочаров В. В., «Инвестиционный менеджмент» // СПб.- «ПИТЕР».- 2000 г.

3. Касимов Ю. Ф., «Основы теории оптимального портфеля ценных бумаг» // М.- «Филинъ».-1998 г.

4. Мосина И., «Региональные аспекты управления портфелем ценных бумаг» // Аудит и налогообложение.- 2000 г.- №12(60)-C.22-23.

5. «Российский статистический ежегодник».- М.- 1997 г.

6. Фабоцци Ф. Дж., «Управление инвестициями» // М.- «Инфра-М».- 2000 г.

7. Сайт www.dis.ru

8. Сайт www.fiper.ru

9. Сайт www.gks.ru

10. Сайт www.kremlin-ag.de/ru

[1] По данным сборника Государственного Комитета по статистике Российской Федерации «Финансы в России». Российский статистический ежегодник, 1997, с. 126.

[2] Бочаров В. В., «Инвестиционный менеджмент», с.116.

[3] Бочаров В. В., «Инвестиционный менеджмент», с. 100.

[4] По материалам сайта www.dis.ru

[5] По данным сайта www.gks.ru

[6] По материалам сайта www.kremlin-ag.de/ru

[7] По материалам страницы в Интернете www.kremlin-ag.de/ru/home.html

[8] По материалам страницы в Интернете www.kremlin-ag.de/ru/home.html

[9]По материалам сайта www.phnet.ru

[10] Аудит и налогообложение, 2000 г.-№3.-с.22-23.

|

|

|