|

Размеры стипендий студентов высших учебных заведений Украины

|

|

|

|

| № п/п | Средний балл успеваемости | Размер стипендии, грн., коп. |

| 1 | 3,00–3,99 | 9,09 |

| 2 | 4,00–4,24 | 10,97 |

| 3 | 4,25–4,49 | 12,52 |

| 4 | 4,50–4,74 | 13,85 |

| 5 | 4,75–4,89 | 14,96 |

| 6 | 5,00 | 15,34 |

| 7 | Слушателям подготовительных отделений | 5,30 |

Студенты (ученики), которые получили по результатам итогового контроля неудовлетворительные оценки и не ликвидировали академическую задолженность в установленные сроки, теряют право на получение стипендии. Списки студентов (учеников), что предназначена стипендия, утверждаются приказом ректора (директора) учебного заведения. До первого итогового контроля стипендия назначается в минимальном размере. Стипендия за летние каникулы выплачивается суммарно перед этим периодом.

Отметим, что студентам (ученикам) и слушателям подготовительных отделений с числа лиц, отнесенных Законом Украины «О статусе и социальной защите граждан, которые пострадали вследствие Чернобыльской катастрофы», к I, II, III и IV категориям, стипендия назначается в минимальном размере и в случае неудовлетворительных результатов итогового контроля.

За особые успехи в учебе и научно-техническом творчестве студентам (ученикам) могут устанавливаться персональные (именные) стипендии в пределах стипендиального фонда. Размер персональной (именной) стипендии не должен превышать двух с половиной минимальных заработных плат. Положение об их назначении разрабатывается и утверждается учебным заведением.

Предприятия, организации и учреждения независимо от форм собственности, которые заключили индивидуальные договоры со студентами или слушателями подготовительных отделений, выплачивают стипендии за счет своих средств согласно с условиями договора, но не ниже размера стипендии по итогам обучения. Стипендии указанным студентам могут выплачиваться предприятиями, организациями, учреждениями через учебные заведения по договоренности с руководителями этих учреждений путем перечисления им в установленные сроки соответствующих сумм. В случае расторжения договора по инициативе заказчика стипендия студентам (ученикам) назначается учебным заведением на общих основаниях за счет стипендиального фонда.

|

|

|

При возобновлении в учебном заведении студентов (учеников), которые были отчислены, им назначается стипендия в минимальном размере, предусмотренном приложением 1, — до результатов первого итогового контроля, после чего стипендия им назначается на общих основаниях.

Студентам, которые находятся в академическом отпуске по медицинскими показателями, выплачивается ежемесячная помощь в размере 50 процентов минимальной заработной платы за счет стипендиального фонда. По возвращении студента (ученика) из академического отпуска выплата стипендии ему возобновляется с даты, когда согласно приказу руководителя учебного заведения он должен приступить к обучению.

Студентам (ученикам), которые остались на повторный курс обучения из-за болезни и другим уважительным причинам, стипендии в повторном году обучения выплачиваются с даты, когда согласно приказу руководителя учебного заведения они должны приступить к обучению.

Студенты (ученики) во время временной нетрудоспособности, подтвержденной лечебным учреждением, получают стипендию в полном размере. Студентам (ученикам) — женщинам в период отпуска по беременности и родам стипендия выплачивается на протяжении всего отпуска, установленного действующим законодательством. Если время этого отпуска настал в период академического отпуска, то при подаче справки единого образца о временной нетрудоспособности академический отпуск прерывается и оформляется отпуск по беременности и родам. Студентам (ученикам) — женщинам, имеющим детей и выполняющим учебный план, выплачиваются стипендия и ежемесячная помощь, предусмотренная действующими нормативными актами, за счет стипендиального фонда. Студентам (ученикам), больным туберкулезом, при наличии соответствующих заключений учреждений здравоохранения об их временной нетрудоспособности, стипендия выплачивается на протяжении 10 месяцев от дня наступления временной нетрудоспособности.

|

|

|

Студентам (ученикам), которые учатся без отрыва от производства, на время месячного отпуска, что предоставляется без сохранения заработной платы по месту работы для ознакомления непосредственно на производстве с работой по избранной специальностью и подготовки материалов к дипломному проекту, предназначается стипендия в размере не меньше минимальной заработной платы, выплачивающейся за счет соответствующих предприятий, организаций, учреждений.

Назначение и выплата стипендий студентам — иностранным гражданам проводится соответственно международным соглашениям и решениям Кабинета Министров Украины. Аспирантам, которые учатся в целевой аспирантуре по заказам-договорам с предприятиями, учреждениями, организациями, стипендия выплачивается за счет средств заказчика. Размер стипендии аспирантов, обучающимся по госзаказам, зависит от наличия стажа работы: для аспирантов, не имеющих стажа работы, стипендия устанавливается в размере 103 грн., для имеющих стаж работы — 173 грн. Стипендия докторантов равна 260 грн.

Со стипендии удерживается подоходный налог в размере 10% общей суммы стипендии. Начисление в фонд социального страхования, Пенсионный фонд на стипендии, в отличие от заработной платы, не осуществляется.

Для расчетов по стипендиям предназначен пассивный субсчет 181 «Расчеты со стипендиатами». По дебету данного субсчета отображаются суммы выданных, не полученных в срок стипендий, а также удержание с них, по кредиту — суммы начисленных стипендий. Субсчет 181 корреспондирует с субсчетами 200, 173, 184, 187.

В высших учебных заведениях применяется упрощенная форма расчетов со стипендиатами, по которой средства на выплату стипендий по каждой группе на основании поручения получают общественные кассиры (финансовые старосты). Поручение подписывается и предоставляется финансовому старосте студентами группы.

|

|

|

Начисление и выплата стипендий осуществляются в расчетно-платежной ведомости раз в месяц. В бухгалтерии на каждого студента ведется карточка стипендиата.

По решению совета учебные заведения могут создавать фонд социальной помощи студентам, аспирантам, докторантам. Такой фонд создается за счет начисления не меньше 10 процентов стипендиального фонда учебного заведения и средств, полученных из других (внебюджетных) источников. Средства фонда используются соответственно положению, которое разрабатывается и утверждается администрацией, профсоюзом и комитетом студентов. В конце года неизрасходованный остаток средств в бюджет не изымается.

ТЕМА 4. УЧЕТ ПРОЧИХ РАСЧЕТОВ

ПЛАН К ИЗУЧЕНИЮ ТЕМЫ

1. Формы безналичных расчетов.

2. Учет расчетов с прочими кредиторами и дебиторами.

3. Учет расчетов с подотчетными лицами.

МЕТОДИЧЕСКИЕ УКАЗАНИЯ

1. Под безналичными расчетами понимают расчеты, которые осуществляются без участия денежной наличности — путем списания денежных средств с расчетного счета плательщика и зачисления их на счет получателя. Безналичные расчеты сегодня являются основным способом расчетов между предприятиями, организациями и учреждениями. В современной отечественной практике различают такие формы безналичных расчетов, которые существуют в хозяйственном обороте:

1) расчеты с применением платежных поручений;

2) расчеты с применением платежных требований-поручений;

3) расчеты с применением чеков;

4) расчеты аккредитивами;

5) расчеты векселями;

6) расчеты платежными требованиями;

7) оплата инкассовых поручений.

Платежное поручение (далее — поручение) — документ, являющийся письменно оформленным поручением клиента обслуживающему банку, на перечисление определенной суммы средств со своего счета. Поручение принимается банком к выполнению на протяжении десяти календарных дней со дня выписки (день заполнения поручения не учитывается).

|

|

|

Банк принимает к выполнению от плательщика поручение только в пределах имеющих средств на его счете, за исключением поручений на перечисление в бюджет сумм налогов, сборов, других обязательных платежей и взносов в государственные целевые фонды, которые принимаются банками независимо от наличия средств на счетах предприятий. В случае отсутствия средств на счетах такое поручение учитываются на банковском счете № 9929. Возврат расчетных документов, которые учитываются на забалансовом счете № 9929 и касаются уплаты налогов, сборов, других обязательных платежей и взносов в государственные целевые фонды, осуществляется в случаях, предусмотренных действующим законодательством, на основании отзыва органа, который представил документ на бесспорное взыскание средств, или полученного от клиента письма об отзыве расчетных документов в уплату налогов и неналоговых платежей. При этом предприятия, учреждения и организации могут отозвать из учреждений банков невыполненное платежное поручение в уплату налогов и неналоговых платежей только с согласия соответствующего органа взыскания. На письме об отзыве делается отметка органа взыскания о согласии на отзыв с картотеки расчетного документа, которая подписывается уполномоченным лицом и скрепляется печатью.

Поручение применяются в расчетах по платежам товарного и нетоварного характера.

Расчеты поручениями могут осуществляться:

– за фактически отгруженную продукцию (выполненной работы, предоставленные услуги);

– при предварительной оплате;

– для завершения расчетов по актам сверки взаимной задолженности предприятий и учреждений.

При расчетах за фактически отгруженную продукцию (выполненные работы, предоставленные услуги) в поручении в строке «Назначение платежа» указывается название (вид) отгруженной продукции (выполненных работ, предоставленных услуг), номер, дата товарно-транспортного или другого документа, подтверждающего отгрузку продукции (выполнение работ, предоставление услуг).

В поручениях на перечисление платежей, удержанных из заработной платы работников и начисленных на фонд потребления налогов к бюджету и обязательных взносах в государственные целевые фонды, в строке «Назначение платежа» указываются подразделения бюджетной классификации (при перечислении платежей в бюджет) и срок наступления платежа, а также то, что налоги в бюджет или взносы в государственные целевые фонды, удержанные с заработной платы и начисленные на фонд потребления, перечислены полностью.

|

|

|

Предварительная оплата осуществляется предприятиями и организациями в случае, если это обусловлено в договоре или установлено отдельными указами Президента Украины.

В поручении в строке «Назначение платежа» делается следующая запись:

«Предварительная оплата за », по

(название товара, выполненных работ, предоставленных услуг)

_____________ № ___ от «_____» _______________ 200__ г. согласно с договором № ___»

(название документа)

Если получатель средств не имеет счета в учреждении банка или расчеты непосредственно с получателем средств платежными поручениями невозможны, предприятие или учреждение может осуществлять перечисление гарантированными платежными поручениями через предприятия связи.

С помощью гарантированных поручений предприятие или организация могут осуществлять не ограниченные суммой переводы средств:

– на имя отдельных граждан — средств, которые принадлежат им лично (пакет, алименты, заработная плата, затраты на командировку, авторский гонорар и т.п.);

– предприятиям — на расходы для выплаты заработной платы, за организованный набор рабочих, для заготовки сельскохозяйственной продукции в населенных пунктах, где нет банков.

Гарантированное поручение может быть принято к платежу только в полной сумме.

Платежное требование-поручение (далее — требование-поручение) — это комбинированный документ, состоящий из двух частей:

– верхняя — требование поставщика (получателя средств) непосредственно к покупателю (плательщика) уплатить стоимость поставленной ему по договору продукции (выполненных работ, предоставленных услуг);

– нижняя — поручение плательщика своему банку перечислить с его счета «сумму», которая проставленная в строке «сумма к оплате» буквами.

Требование-поручение заполняется получателем средств и присылается непосредственно плательщику. Доставку требований-поручений к плательщику может осуществлять банк получателя через банк плательщика. С целью гарантированной ускоренной доставки плательщикам требований-поручений рекомендуется передавать их в комплекте с расчетными и отгрузочными документами по поставленной согласно с договором (соглашением) продукции (выполненной работой, предоставленной услугой).

В случае согласия оплатить требование-поручение плательщик заполняет нижнюю часть этого документа и сдает его в обслуживающий банк. Сроки предоставления плательщиком требования-поручения в банк определяются сторонами в договоре и банком не контролируются. Требование-поручение предъявляется плательщиком в учреждение банка в двух экземплярах. Банк принимает к оплате требования-поручения в сумме, которая может быть уплачена имеющимися средствами на счете плательщика. В случае отказа оплатить требование-поручение плательщик о мотивах отказа сообщает непосредственно получателю средств в порядке и сроки, указанные в договоре.

Чеки применяются для осуществления расчетов в безналичной форме между юридическими лицами, а также физическими и юридическими лицами с целью сокращения сроков наличных расчетов по полученные товары, выполненной работы и предоставленные услуги.

Расчетный чек — это документ, который содержит письменное распоряжение собственника счета (чекодателя) банку (банку-эмитенту), ведущему его счет, уплатить чекодержателю указанную в чеку сумму средств. Чекодатель — юридическое или физическое лицо, которое производит платеж с помощью чека и подписывает его. Чекодержатель — предприятие, которое является получателем средств по чеком. Банк-эмитент — банк, что выдает чековую книжку (расчетный чек) предприятию или физическому лицу.

Чековые книжки (расчетные чеки) изготовляются на специальной бумаге на банкнотной фабрике Национального банка Украины по образцу, утвержденному Национальным банком Украины. Они брошюруются по 10, 20 и 25 листьев. Чековые книжки является бланками строгой отчетности.

Расчетные чеки, которые используются физическими лицами при осуществлении разовых операций, изготовляются отдельными бланками, их учет ведется в отдельности от чековых книжек. Срок их действия 3 месяца.

Банк-эмитент без выдачи чековой книжки может выдать на имя чекодателя (физического лица) один или несколько расчетных чеков на сумму, не превышающую остаток средств на счете чекодателя, или на сумму, внесенную денежной наличностью.

Срок действия чековой книжки — один год. По согласованию с учреждением банка срок действия неиспользованной чековой книжки может быть продлен.

Чек содержит такие реквизиты:

– название «расчетный чек»;

– название (для физических лиц — фамилия, имя, отчество чекодателя, данные его паспорта или другого удостоверения личности) собственника чековой книжки (далее — чекодателя) и номер его счета;

– название банка-эмитента и его номер МФО;

– идентификационные коды чекодателя и чекодержателя (ЕГРПОУ), у физических лиц — идентификационные номера в случае их присвоения Государственной налоговой инспекцией;

– название чекодержателя;

– поручение чекодателя банку-эмитенту уплатить конкретную сумму, указанную цифрами и прописью;

– назначение платежа;

– число, месяц и год заполнения чека (месяц должен быть написан буквами), место заполнения чека;

– подписи чекодателя и оттиск печати (юридического лица).

Чек, на котором отсутствующий любой с указанных реквизитов, считается недействительным и возвращается банку чекодателя без выполнения.

Чек заполняется от руки (шариковой ручкой, чернилами) или с использованием технических средств. Не допускаются исправления в чеках и использование факсимиле вместо подписи.

Чек из чековой книжки предъявляется к оплате в банк чекодержателем на протяжении десяти календарных дней (день выписки чека не учитывается).

Чек принимается чекодержателем в оплату непосредственно от чекодателя, на имя которого выписан документ, который подтверждает получение им товара, выполненных работ и предоставленных услуг.

Запрещается передача чековой книжки (расчетного чека) ее собственником любому юридическому или физическому лицу, а также подписание незаполненных бланков чеков и проставление на них оттиска печати юридическими лицами. По желанию физического лица расчетный чек может быть выписан на имя другого лица, которое в этом случае становится собственником чека. Выдача расчетных чеков на предъявителя не проводится. Обмен чека на наличность и получение сдачи с суммы чека денежной наличностью юридическими лицами не разрешается.

Для получения чековой книжки предприятие подает в банк-эмитент заявление в одном экземпляре по подписями уполномоченных лиц, что предоставлено право подписи документов для осуществление расчетно-денежных операций, с оттиском печати. В заявлении и талоне к нему чекодатель проставляет номер счета, с которого будут оплачиваться чеки. Банк обязан под расписку на заявлении ознакомить лицо, которое получает чековую книжку, о порядке заполнения чеков, а также предупредить относительно ответственности за утраченные или похищенные чеки.

Если при оформлении чековой книжки (расчетного чека) допущена ошибка, она считается испорченной (испорченным) и вместо нее выписывается новая чековая книжка (расчетный чек). В таком случае поперек чековой книжки (расчетного чека) делается надпись «Испорчен», указывается дата и запись подписывается контролером (оператором).

Банк ведет внесистемный учет номеров чеков в специальной регистрационной карточке, где указываются номер счета, с которого будут оплачиваться чеки, дата выдачи книжки, номера чеков, срок действия книжки, для каких расчетов выдается чек.

Гарантированная оплата чеков обеспечивается депонированием средств на отдельном банковском балансовом счете 722. Для этого вместе с заявлением на выдачу чековой книжки в банк предъявляется платежное поручение для перечисления средств на счет 722 (физическое лицо подает в банк заявление на перечисление средств, которое хранятся на его счете, или заполняет ордер, или сумму вносит денежной наличностью).

Чеки с чековой книжки выписываются в момент осуществления платежа и выдаются чекодателем за полученные им товары и предоставленные услуги. Выписывая чек, чекодатель переносит остаток лимита с корешка предыдущего чека на корешок выписанного чека и выводит сумму остатка лимита. Принимая чек в оплату по товары (выполненной работы, предоставленные услуги), чекодержатель проверяет:

– соответствие чека установленному образцу;

– правильность заполнения чека;

– отсутствие исправлений;

– соответствие суммы корешка чека сумме, указанной на самом чеке;

– срок действия чека;

– наличие на чеке четкого оттиска штампа или печати банка и названия чекодателя (у физического лица — фамилии, имя, отчество, данные его паспорта или заменяющего его документа).

После этого чекодержатель убеждается в лице предъявителя чека по паспорту или заменяющему его документу. Сделав указанную проверку, чекодержатель, принимая чек с чековой книжки к оплате, отделяет его от корешка, проставляет на обороте расчетного чека и корешке календарный штемпель и подписывает чек, а также заносит в ведомость данные паспорта чекодателя или другого заменяющего его документа. Если окажется, что на корешке чека, который был уплачен ранее, есть надпись «Испорченный», а сам испорченный чек отсутствует, оплата товара не проводится, чекодателю рекомендуется обратиться в учреждение банка-эмитента для подтверждения остатка на счете по чековой книжке.

Чекодержатель сдает в банк чеки вместе с тремя экземплярами реестров — если счета чекодателя и чекодержателя ведутся в одном учреждении банка, и в четырех экземплярах, — на каждое учреждение банка в отдельности, если счета чекодателя и чекодержателя ведутся в различных учреждениях банков.

Реестр содержит следующие сведения о чеке:

– номер счета чекодателя, его идентификационный код ЕГРПОУ;

– название банка-эмитента и его номер МФО;

– название чекодержателя, номер его счета и идентификационный код;

– название банка чекодержателя, номер его счета и идентификационный код;

– название банка чекодержателя и его номер МФО;

– сумму чека;

– номер чека;

– общую сумму реестра.

Банк-эмитент может отказаться от оплаты чека в следующих случаях:

– если чек заполнен с нарушениями или имеет исправления и подчистки, факсимиле вместо подписи;

– реестр чеков заполнен с нарушениями или имеет исправление и подчистки, факсимиле вместо подписи;

– чек выписан чекодателем на сумму большую, чем депонированная на счете 722.

В случае отказа банка-эмитента оплатить чек, чекодержатель имеет право предъявить к чекодателю в установленном порядке претензию, а в случае ее полного или частичного отклонения — иск.

Ответственность за неправильное использование чеков, за убытки, которые образовались в случае передачи другому лицу чековой книжки или отдельных чеков, их потери или кражи, а также по случаи злоупотребления со стороны лиц, уполномоченных на подписание чеков, несет чекодатель, которому выдана чековая книжка (расчетный чек).

В случае нарушения клиентом порядка расчетов чеками банк может лишить его права пользования этой формой расчетов, если это предусмотрен условиями договора на расчетно-кассовое обслуживание.

Аккредитив — это форма расчетов, по которой банк-эмитент по доверенности своего клиента (заявителя аккредитива) обязан:

– выполнить платеж третьему лицу (бенефициара) по поставленные товары, выполненные работы и предоставленные услуги;

– передать полномочия другому (исполняющему) банку осуществить этот платеж.

Заявителем аккредитива является плательщик, который обратился в обслуживающий банк для открытия аккредитива.

Банк-эмитент — банк плательщика, открывающий аккредитив своему клиенту.

В зависимости от характера аккредитивной операции, которая порученная банком-эмитентом, исполняющий банк может выступать авизующим или банком-плательщиком.

Бенефициар — юридическое лицо, в пользу которого выставленный аккредитив (продавец, производитель работ или услуг и тому подобное).

Исполняющий банк — банк бенефициара или другой банк, который по доверенности банка-эмитента исполняет аккредитив.

Условия и порядок проведения аккредитивной формы расчетов предусматриваются в договоре между бенефициаром и заявителем аккредитива.

Банк-эмитент может открывать такие виды аккредитивов:

– покрытый — аккредитив, для осуществления платежей по которому средства плательщика долговременно бронируются в полной сумме на отдельном счете в банке-эмитенте или банке-исполнителе;

– непокрытый — аккредитив, оплата по которому, в случае временного отсутствия средств на счете плательщика, гарантируется банком-эмитентом за счет банковского кредита.

Аккредитивы бывают отзывные и безотзывные. На каждом аккредитиве должно быть указано: является он отзывным или безотзывным. В случае отсутствия такого указания аккредитив считается безотзывным. Отзывной аккредитив — аккредитив, который банк-эмитент может изменить или аннулировать без предварительного согласования с бенефициаром (например, в случае несоблюдения условий, предусмотренных договором, долгосрочного отказа банка-эмитента от гарантирования платежей по аккредитивам). Все распоряжения об изменении условий отзывного аккредитива заявитель может предоставить бенефициару только через банк-эмитент, который сообщает об этом банк-исполнитель, а последний — бенефициара. Безотзывной аккредитив — аккредитив, который может быть изменен или аннулирован только с согласия бенефициара, в пользу которого он был открыт.

Каждый аккредитив предназначается для расчетов только с одним бенефициаром и не может быть переадресован.

Условия аккредитива должны быть составленные таким образом, чтобы, с одной стороны, они давали возможность банкам без осложнений их проконтролировать, со второго — обеспечивали бы интересы сторон, которые используют аккредитивную форму расчетов.

Если открывается аккредитив, депонированный в банке-исполнителе, банк-эмитент перечисляет средства плательщика на балансовый счет 720 в банк бенефициара и уведомляет его об условиях аккредитива. Принятие к выполнению заявления об открытии аккредитива учитывается банком-эмитентом на забалансовом счете 9931 «Аккредитивы к оплате».

После отгрузки продукции, выполнение работ или предоставления услуг бенефициар предоставляет необходимые документы, предусмотренные условиями аккредитива, вместе с реестром документов банку-исполнителю. Реестр документов по аккредитивам подается в банк в четырех экземплярах. Банк-исполнитель тщательно проверяет представленные бенефициаром документы на предмет соблюдения аккредитива и в случае нарушения хотя бы одной из них выплаты по аккредитивом не проводит, о чем информирует бенефициара, и присылает сообщение банку-эмитенту для получения согласия на выполнение аккредитива. К оплате по аккредитиву не принимаются не оформленные надлежащим образом документы, подтверждающие фактическую отправку товара, выполнение работ или предоставления услуг.

Банк имеет право осуществлять контроль сроков действия аккредитивов. Все претензии к бенефициарам, кроме тех, которые возникли по вине банка, рассматриваются сторонами без участия банка. Срок действия аккредитива в банке-эмитенте устанавливается покупателем в пределах 15 дней со дня открытия, не учитывая нормативный срок прохождения документов по спецсвязи между банками.

В день окончания срока действия аккредитива, депонированного в банке бенефициара, в конце операционного дня исполняющий банк списывает средства со счета 720 и перечисляет банку-эмитенту. После получения банк-эмитент зачисляет их на счет плательщика и списывает соответствующую сумму с забалансового счета 9931. О закрытии непокрытого аккредитива в связи с окончанием срока его действия банк-исполнитель присылает сообщение банку-эмитенту электронной по почте или другим линиям связи, которая предусмотренные корреспондентскими договорами, и списывает аккредитив с забалансового счета 9931.

Аккредитив может закрываться по инициативе заявителя или банка-эмитента при отзывном аккредитиве или в связи с расторжением договора между заявителем аккредитива и бенефициаром.

Порядок использования векселей в хозяйственном обороте Украины регулируется Положением о переводной и простой вексель, принятым соответственно постановлению Кабинета Министров Украины и Национального банка Украины от 10.09.92 № 528.

Вексель — это ценная бумага, который удостоверяет безусловное денежное обязательство векселедателя уплатить после наступления указанного срока определенную сумму денег собственнику векселя (векселедержателю). Векселя бывают простые и переводные. Простой вексель содержит такие реквизиты:

– наименование — «вексель»;

– простое и ничем не обусловленное обещание уплатить определенную сумму;

– срок платежа;

– указание города, в котором должен осуществляться платеж; — наименование того, кому или по приказу кого платеж должен быть осуществлен;

– дату, место составление векселя; — подпись того, кто выдает документ (векселедателя).

Переводной вексель должен содержать, кроме указанных реквизитов, наименование того, кто должен платить.

Документ, в котором отсутствующий любой с реквизитов, простых и переводного векселей не имеет силы простого или переводного векселя, за исключением случаев, если:

– вексель, срок платежа по которому не указан, рассматривается как подлежащий оплате по предъявлению;

– при отсутствия особого указания места, обозначенного рядом с наименованием плательщика, считается местом платежа и, одновременно, местожительством плательщика;

– вексель, в котором не указано место его составления, признается подписанным в месте, обозначенном радом с наименованием векселедателя.

К расчетам, основанных на взаимозачете задолженности плательщиков, принадлежат расчеты, по которым взаимные обязательства должников и кредиторов друг другу погашаются в равновеликих суммах и лишь по разнице осуществляется платеж на общих основаниях.

Такие расчеты могут осуществляться путем зачисления обязательств между двумя плательщиками или между группами плательщиков всех форм собственности одной или различных отраслей хозяйства.

Предприятия, которые имеют постоянные хозяйственные связи по поставкам товаров (выполнению работ, предоставлению услугами), могут осуществлять расчеты периодически по сальдо встречных требований.

При осуществлении разового взаимозачета задолженности между группой предприятий по решению центральных органов властей оформляются платежные требования и подаются в банк кредитора в двух экземплярах, заверенных подписями уполномоченных лиц.

В платежном требовании в строке «Назначение платежа» делается такая запись:

«Зачет взаимной задолженности по состоянию на (дата)»

(номер счета, товаротранспортных документов и пр.)

Банком плательщика платежные требования на бесспорное взыскание и безакцептное списание средств с предприятия-плательщика, полученные ранее и учтенные банком на забалансовом счете 9929, перемещаются и приходуются на забалансовом счете 9702.

Дебитор имеет право полностью или частично отказаться от оплаты платежного требования. В этом случае дебитор на протяжении трех рабочих дней со дня получения реестра электронных платежных извещений подает банку в двух экземплярах заявление о полном или частичном отказе от акцепта платежа с обязательным указанием мотива, отказа от оплаты.

В случае неполучения банком от дебитора в установленный срок заявления об отказе от акцепта платежа задолженность считается акцептованной и подлежит зачету.

Бесспорное взыскание и безакцептное списания средств осуществляется в случаях, предусмотренных действующим законодательством Украины: статьями Закона Украины «О банках и банковской деятельности», Арбитражного процессуального кодекса, Гражданского процессуального кодекса, Кодекса торгового мореходства Украины и т. д.

Выдержки из приказов и инкассовые поручения (распоряжения) о списании со счетов от ответственных хранителей сумм финансовых санкций присылаются обслуживающим их учреждениям банков.

На основании представленных документов учреждения банков в первоочередном порядке перечисляют средства со счетов ответственных хранителей к государственному бюджету Украины.

2. Понятия «дебиторы» и «кредиторы» имеют достаточно давний исторический корень. Относительно бухгалтерского учета они были формализованные в середине XVIII ст. итальянцем Пьетро Паоло Скали в виде счетов корреспондентов (дебиторов и кредиторов).

Под дебиторами понимают предприятия, организации, физических лиц, которые имеют относительно данного учреждения дебиторскую задолженность. Дебиторская задолженность, в свою очередь, — это задолженность других организаций, физических лиц, предприятий перед данной организацией.

Кредиторы — это предприятия, организации, физические лица, перед которыми данное предприятие имеет кредиторскую задолженность. Под кредиторской задолженностью понимают задолженность организации, предприятия другим предприятиям, организациям и т. п.

В бухгалтерском учете дебиторская и кредиторская задолженность отображается по видам. По этому принципу происходит распределение синтетического счета 17 «Расчеты с различными кредиторами и дебиторами» на субсчеты, а именно:

170 «Расчеты по недостаткам»;

171 «Расчеты по социальному страхованию»;

172 «Расчеты по специальным видам платежей»;

173 «Расчеты по платежам в бюджет»;

174 «Расчеты по депозитным суммам»;

176 «Расчеты по средствам, полученным на расходы по поручениям»;

175 «Расчеты по реструктуризированной задолженности»

177 «Расчеты с депонентами»;

178 «Расчеты с разными дебиторами и кредиторами»;

179 «Расчеты в порядке плановых платежей».

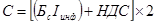

Субсчет 170 «Расчеты по недостаткам» носит активный характер, то есть по дебету отображаются суммы недостатков денежных средств и материальных ценностей, которые отнесенные на виновные лица, а по кредиту — суммы, внесенные в кассу учреждения у погашения задолженности виновного лица перед данным учреждением. Сумма убытков определяется по формуле

где Бс — балансовая стоимость, Іинф — индекс инфляции, НДС — сумма налога на добавленную стоимость при этом к отдельным материальным ценностям применяются индивидуальные коэффициенты. Из сумм, взысканных соответственно Порядку определения размера убытков от хищения, недостатка, уничтожение (порчи) материальных ценностей от 22 января 1996 г. № 116 (с последующими дополнениями), осуществляется возмещение ущерба, причиненного организации. Остаток средств перечисляется в Государственный бюджет Украины. Субсчет 170 корреспондирует со счетами 06, 120, 173.

Аналитический учет расчетов по недостачам ведется в книге учета текущих счетов и расчетов ф. 292 или на карточках ф. 292-а в разрезе виновных лиц с фиксацией дать возникновение и суммы недостачи.

Субсчет 172 «Расчеты по специальным видам платежей» является активным. Он предназначен для расчета родителей за обучение учеников в кружках при школах, посещение детьми дошкольного учреждения, питание детей в школах-интернатах, а также для расчетов с работниками по месту работы по поводу питания и за форменную одежду. По дебету субсчета 172 проводится запись на сумму начисленной платы, по кредиту субсчета 172 отображаются суммы полученных средств.

По дебету указанного субсчета фиксируется начисление платы за предоставленные услуги или ценности и возврат средств родителя, по кредиту — суммы, полученные у погашения задолженности, которая возникла в процессе потребления услуг или получения материальных ценностей. Субсчет 172 корреспондирует с субсчетами:

– по дебету — 061, 090, 092, 100, 102, 111, 120;

– по кредиту — 061, 07, 173, 236, 400.

При м/о форме учета аналитический учет расчетов с родителями на удержание детей ведется в ф. 406 (м/о № 15), за содержание воспитанников в школах-интернатах — в ведомости ф. 327. При журнально-ордерной форме учета для обобщения информации относительно «расчетов по специальным видам платежей» используется ж/о № 14.

Субсчет 173 «Расчеты с бюджетом» относительно баланса является пассивным. По кредиту отражают суммы удержанных налогов (подоходный налог с физических лиц, налог на добавленную стоимость, который получен вследствие реализации покупателям услуг или товарно-материальных ценностей, налог на прибыль, если он предусмотрен законодательно); средства, полученны<

|

|

|