|

Расчеты по инкассо. Платежное требование и инкассовое поручение.

|

|

|

|

При расчетах по инкассо банк-эмитент обязуется по поручению и за счет клиента на основании расчетных документов осуществить действия по получению от плательщика платежа. Расчеты в порядке инкассо ведутся на основании платежных требований (под термином платежное требование понимается требование получателя об уплате определенных сумм через банк в порядке инкассо, содержащее определенные реквизиты (наименование плательщика и получателя, номера расчетных счетов в банках, адреса банковских учреждений, назначение и сумма платежа, документы, служащие основанием для расчетов и т. д.)), оплата которых может производиться по распоряжению плательщика (с акцептом) или без его распоряжения (в безакцептном порядке), и инкассовых поручений, оплата которых осуществляется без распоряжения плательщика (в бесспорном порядке). Для проведения расчетов банк-эмитент может привлекать другой исполняющий банк.

Платежные требования и инкассовые поручения (расчетный документ, составляемый организациями в тех случаях, когда им предоставляется право бесспорного списания средств. Вместе с И.п. в банк представляются подлинные документы на списание средств или их дубликаты.), предъявляются получателем средств (взыскателем) плательщику через обслуживающий его банк. Банк-эмитент, принявший на инкассо расчетные документы, принимает на себя обязательство доставить их в исполняющий банк. Платежные требования и инкассовые поручения регистрируются в исполняющем банке в журнале с указанием номера счета плательщика, номера, даты и суммы каждого расчетного документа. При отсутствии и недостаточности денежных средств на счете плательщика платежные требования и инкассовые поручения помещаются в картотеку, о чем сообщается банку-эмитенту, который доводит извещение до клиента. Оплата расчетных документов производится полностью или частично по мере поступления денежных средств на счет плательщика в очередности, установленной законодательством. При неполучении платежа либо извещения о постановке в картотеку банк-эмитент может по просьбе получателя средств направить в исполняющий банк запрос о причине неоплаты[3].

|

|

|

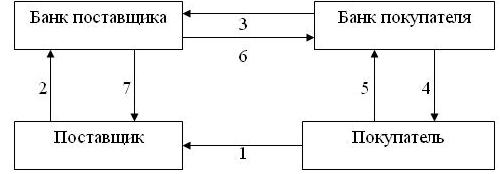

Схема расчетов по инкассо:

1 - покупатель и поставщик заключают договор, в котором определяют порядок и форму расчетов (инкассо), а также перечень отгрузочных и товарораспорядительных документов, которые должен будет представить поставщик для получения платежа;

2 - поставщик готовит комплект документов, указанных в договоре (включая счета-фактуры и др.). Вместе с расчетными документами этот комплект поставщик представляет в банк, которому он поручает операцию инкассирования;

3 - банк поставщика, проверив наличие всех реквизитов и идентичность заполнения всех экземпляров расчетных документов, направляет их с отгрузочными и товарораспорядительными документами в банк покупателя с инструкциями в отношении перевода средств, полученных от покупателя;

4 - банк покупателя, получив указанные документы, направляет ему извещение о том, что документы получены, и просит акцептовать и/или оплатить их;

5 - покупатель акцептует или оплачивает представленные расчетные документы. После оплаты банк покупателя выдает ему отгрузочные и товарораспорядительные документы, и покупатель вступает во владение товаром;

6 - полученные от покупателя средства банк покупателя переводит в банк поставщика;

7 - банк поставщика зачисляет полученную из банка покупателя сумму на счет поставщика[4].

Срок для акцепта платежных требований устанавливается сторонами в договоре и не может превышать 5 дней. Отказ от акцепта должен быть мотивирован. Акцептованное платежное требование списывается мемориальным ордером с внебалансового счета учета сумм расчетных документов, ожидающих акцепта для оплаты, и оплачивается со счета плательщика. При отказе от акцепта платежное требование возвращается в банк - эмитент вместе с экземпляром заявления об отказе от акцепта и возвращается получателю средств. При частичном отказе от акцепта платежное требование списывается в полной сумме и оплачивается в сумме, акцептованной плательщиком.

|

|

|

Расчеты платежными требованиями без акцепта плательщиков производятся банком при наличии договоренности в договоре банковского счета либо в дополнительном соглашении к договору. Основанием на безакцептное списание является предоставление плательщиком в обслуживающий банк сведений о получателе средств, наименовании товаров (работ и услуг), за которые будут производиться платежи, а также об основном договоре (дата, номер и соответствующий пункт, предусматривающий право безакцептного списания).

На основании инкассовых поручений предусмотрено бесспорное списание средств со счетов предприятий государственными налоговыми инспекциями при взыскании недоимок по налогам и другим обязательным платежам в бюджет;

• сумм штрафов и при иных санкциях, предусмотренных законодательными актами;

• по исполнительным и приравненным к ним документам.

Расчеты в форме инкассо широко распространены в международных платежах по контрактам на условиях коммерческого кредита. На инкассо зарубежными банками принимаются финансовые и коммерческие документы.

Задача

При создании ЗАО «АКБ Пегас» на основании лицензии ЦБ РФ (Банка России) ему был определен уставный капитал и норматив обязательных резервов, депонируемых в Банке России. Банк «Пегас» выполнил резервное требование не полностью, сославшись на то, что для некоторых банков данные нормативы были ниже. Банк России в бесспорном порядке взыскал с ЗАО «АКБ Пегас» недовнесенные средства, а также наложил на него штрафные санкции в размере 2% оплаченного уставного капитала. Совет директоров ЗАО «АКБ Пегас» обжаловал действия Банка России в Высший Арбитражный Суд РФ.

|

|

|

Дайте юридический анализ сложившейся ситуации.

Решение:

Уставной капитал определяется в зависимости от величины вкладов ее участников, согласно ст. 11 ФЗ «О банках и банковской деятельности».

Ссылаясь на п. 1.2 Положения «Об обязательных резервах кредитной организации», депонирование обязательных резервов в Банке России осуществляют все кредитные организации. Обязанность по выполнению обязательных резервов возникают со дня получения лицензии на осуществление банковских операций. На обязательные резервы, депонированные кредитными организациями в Банке России, проценты не начисляются.

Претензии ЗАО «АКБ Пегас» на то, что у других кредитных организаций нормативы были меньше, также можно опровергнуть ссылаясь на вышеуказанное Положение, а именно п.1.4, где сказано, что сумма обязательных резервов, подлежащая депонированию в Банке России, рассчитывается путем применения нормативов обязательных резервов, депонируемых в Банке России, к средней хронологической величине резервных обязательств за отчетный период и исключения величины наличных денежных средств с применением коэфицента усреднения.

Проанализировав вышесказанное ссылаясь на статью 38 ФЗ «О Центральном Банке Российской Федерации», можно отметить, что при нарушении нормативов обязательных резервов Банк России имеет право списать в бесспорном порядке с корреспондентского счета кредитной организации, открытого в Банке России сумму недовнесенных средств, а также взыскать с кредитной организации в судебном порядке штраф в размере установленном Банком России, после у кредитной организации отзывают лицензию.

Делая выводы, я могу предположить, что Высший Арбитражный Суд РФ откажет в удовлетворении иска ЗАО «АКБ Пегас».

Список использованной литературы

1. Конституция РФ.

2. ФЗ № 395-1 от 02.12.1990 «О банках и банковской деятельности»

3. ФЗ № 86 от 10.07.2002 «О Центральном Банке Российской Федерации»

|

|

|

4. ФЗ № 109-И от 14.01.2004 «О принятии банком решения о государственной регистрации кредитных организаций и выдачи лицензии на осуществление банковской деятельности».

5. Положение № 342-П от 07.08.2009 «Об обязательных резервах кредитных организаций».

6. Комментарий к Гражданскому кодексу РФ (постатейный) / Под ред. О.Н.Садикова. – М.: Статут, 2008

7. Брагинский М. И Комментарий Гражданского Кодекса Российской Федерации. - М.: Фонд «Правовая культура». - 2007

8. Братко А.Г. Банковское право России. - М.: Юридическая литература. – 2006

9. Комментарий к Закону "О банках и банковской деятельности" / Под ред. Фоминой О.Е. – М.: Фонд «Правовая культура». – 2008.

[1] Комментарий к Гражданскому кодексу РФ (постатейный) / Под ред. О.Н.Садикова. – М.: Статут, 2008

[2] Брагинский М. И Комментарий Гражданского Кодекса Российской Федерации. - М.: Фонд «Правовая культура». - 2007

[3] Братко А.Г. Банковское право России. - М.: Юридическая литература. – 2006

[4] Комментарий к Закону "О банках и банковской деятельности" / Под ред. Фоминой О.Е. – М.: Фонд «Правовая культура». – 2008.

|

|

|