|

Собственный капитал коммерческой организации

|

|

|

|

Собственный капитал - это капитал, который принадлежит собственникам организации.

Он включает:

1) инвестированный капитал, т. е. капитал, сформированный (а затем переоценный) собственниками организации;

2) накопленный капитал, т. е. ту часть собственного капитала, на которую он увеличивается при использовании инвестированного капитала: чем эффектнее используется инвестированный капитал, тем быстрее накапливается собственный капитал. В этом главная обязанность персонала коммерческой организации перед её собственниками. А для собственников накопленный капитал - источник расширения производства и удовлетворения не только своих потребностей, но и дополнительных потребностей персонала (материальное стимулирование, решение социальных задач и т. п.).

Если собственники используют источники накопления капитала только в личных интересах (например, полностью присваивают прибыль), то они лишаются возможности увеличения накопленного капитала в будущем.

Инвестированный капитал включает уставный (складочный) капитал (фонд) и добавочный капитал.

Уставный капитал образуется в процессе создания организации и обеспечивает ему юридическую возможность существования. Он может формироваться из взносов в денежной и натуральной форме. Взносы в натуральной форме должны получить денежную оценку. Для ОАО, ЗАО и ООО его размеры регулируются законодательно. Уставный капитал является первоначальным источником формирования имущества организации. Увеличение уставного капитала происходит в результате дополнительного выпуска акций или учета проведенных переоценок основных средств. Увеличение уставного капитала осуществляется также в том случае, если чистые активы организации становятся меньше её уставного капитала, если выкуплена часть акций у акционеров для их аннулирования или при изменении номинала акций.

|

|

|

Формируемые у организации в процессе ее создания средства называются по-разному в зависимости от ее организационно-правовой формы:

- складочный капитал - у хозяйственных товариществ;

- уставный фонд - у государственных и муниципальных унитарных предприятий;

- паевые взносы - у производственных кооперативов;

- уставный капитал - у всех остальных коммерческих организаций. У акционерных обществ уставный капитал учитывается по стадиям движения:

1) объявленный капитал - это сумма, записанная в Уставе организации после ее государственной регистрации;

2) подписной капитал - это стоимость акций, на которые произведена подписка;

3) оплаченный - сумма, внесенная участниками;

4) изъятый - сумма стоимости акций, изъятых из обращения путем

выкупа их у акционеров.

Добавочный капитал включает:

- средства по переоценке основных средств;

- эмиссионный доход, возникающий у предприятия в случае продажи акций по цене выше номинала.

Добавочный капитал может использоваться на следующие цели:

1) погашение снижения стоимости основных средств в результате

переоценки;

2) увеличение уставного капитала;

3) погашение убытка, выявленного по результатам работы организации за отчетный год (кроме разницы по переоценке основных средств);

4) распределение между участниками организации и т. п.

Накопленный капитал включает чистую (нераспределенную) прибыль и амортизационные отчисления.

Из чистой прибыли формируется резервный капитал (по закону или добровольно); фонд накопления, который вместе с амортизационным фондом формирует инвестиционный фонд; фонд потребления. В свою очередь часть фондов накопления и потребления образуют фонд социальной сферы.

|

|

|

Резервный капитал - формируется за счет чистой прибыли в размере не менее 5 % от уставного капитала. Для акционерных обществ и предприятий с участием иностранного капитала его формирование является законодательно обязательным. Резервный капитал используется на покрытие убытков и погашение облигаций, выплату дивидендов по привилегированным акциям в случае недостаточности прибыли и наличия убытка.

Амортизационные отчисления являются важным источником собственных средств предприятия. Они рассчитываются исходя из первоначальной (восстановительной) стоимости амортизируемого имущества и срока полезного использования этого имущества.

Амортизируемое имущество - это имущество со сроком полезного использования более 12 месяцев и первоначальной стоимостью более 10000 рублей. Земля и другие объекты природопользования амортизации не подлежат.

К амортизируемому имуществу коммерческой организации относятся основные средства и нематериальные активы, отвечающие вышеназванным требованиям.

Амортизируемое имущество распределяется по амортизационным группам в соответствии со сроками его полезного использования (т. е. сроком, в течение которого это имущество служит для выполнения целей деятельности коммерческой организации). Срок полезного использования определяется коммерческой организацией самостоятельно в пределах, установленных для каждой амортизационной группы.

Таких групп 10:

| Номер группы | Срок полезного использования |

| первая | от 1 года до 2 лет включительно |

| вторая | свыше 2 лет до 3 лет включительно |

| третья | свыше 3 лет до 5 лет включительно |

| четвертая | свыше 5 лет до 7 лет включительно |

| пятая | свыше 7 лет до 10 лет включительно |

| шестая | свыше 10 лет до 15 лет включительно |

| седьмая | свыше 15 лет до 20 лет включительно |

| восьмая | свыше 20 лет до 25 лет включительно |

| девятая | свыше 25 лет до 30 лет включительно |

| десятая | свыше 30 лет |

В Федеральном законе № 57-ФЗ от 29.05.02 приведена классификация основных средств, включаемых в амортизационные группы. Если у организации есть основные средства, которые не указаны в амортизационных группах, срок их полезного использования устанавливается ею самостоятельно в соответствии с техническими условиями или рекомендациями организации-изготовителя. Изменение срока полезного использования возможно в результате реконструкции, модернизации или технического перевооружения объекта основных средств в пределах, определенных для амортизационной группы, к которой он отнесен.

|

|

|

В результате тех же действий увеличивается первоначальная стоимость основных средств. Она увеличивается в результате достройки, дооборудования действующих основных средств.

Но это увеличение не учитывается при расчете суммы амортизации, а включается в состав расходов отчетного года в размере 10 %.

Существует несколько способов амортизации:

1) линейный способ;

2) способ уменьшающегося остатка;

3) способ суммы лет полезного использования;

4) способ списания стоимости пропорционально объему продукции.

Способ амортизации выбирается коммерческой организацией самостоятельно и используется в течение всего срока полезного использования.

Линейный способ (метод)

Норма амортизации определяется путем деления 100 % на срок полезного использования, выраженный в месяцах. Сумма начисленной за месяц амортизации определяется путем умножения первоначальной (восстановительной) стоимости объекта амортизируемого имущества на норму амортизации.

Способ (метод) уменьшающегося остатка (нелинейный метод)

При данном методе норма амортизации, рассчитанная как в линейном методе, увеличивается в 2 - 3 раза.

Расчет суммы амортизации осуществляется от остаточной стоимости объекта амортизируемого имущества.

Способ суммы лет полезного использования

Единая норма амортизации не определяется. Расчет осуществляется от первоначальной (восстановительной) стоимости объекта амортизируемого имущества. В расчете используется соотношение, в числителе которого число лет, остающегося до конца срока полезного использования, а в знаменателе - сумма чисел лет срока полезного использования объекта.

Способ списания стоимости пропорционального объему продукции

|

|

|

Единая норма амортизации не определяется. В расчете учитывается удельный вес натурального объема продукции в отчетном году в предполагаемом объеме за весь срок полезного использования объекта амортизируемого имущества.

Расчет осуществляется от первоначальной (восстановительной) стоимости объекта амортизируемого имущества.

Проиллюстрируем различия в расчете сумм амортизации по годам при использовании различных способов (методов) амортизации на примере объекта амортизации стоимостью 100 тыс. р. и сроком полезного использования - 5 лет.

Сумма лет полезного использования будет составлять 15 (1 + 2 + 3 + + 4 + 5).

Объем продукции в натуральном измерении предполагается получить в размере 200 тыс. шт. с разбивкой по годам (1-й - 20 тыс. шт., 2-й -30 тыс. шт., 3-й - 40 тыс. шт., 4-й - 50 тыс. шт., 5-й - 60 тыс. шт.). Стоимость объекта будет полностью амортизирована, если фактические объемы по годам совпадут с предполагаемыми.

Коэффициент ускорения - 2.

Результаты расчетов сведем в таблицу.

| Годы | Способы амортизации | |||||||

| линейный | уменьшающегося остатка | сумма лет полезного использования | пропорционально объему продукции | |||||

| норма | сумма аморт. | норма | сумма аморт. | норма | сумма аморт. | норма | сумма аморт. | |

| 0,2 | 0,4 | 40,0 | 5/15 | 33,3 | 0,10 | |||

| 0,2 | 0,4 | 24,0 | 4/15 | 26,7 | 0,15 | |||

| 0,2 | 0,4 | 14,4 | 3/15 | 20,0 | 0,20 | |||

| 0,2 | 0,4 | 8,6 | 2/15 | 13,3 | 0,25 | |||

| 0,2 | 0,4 | 5,2 + 7,8 | 1/15 | 6,7 | 0,30 | |||

| Итого | 1,0 | 100 т. р. | 2,0 | 100 т. р | 1,0 | 100 т. р | 1,0 | 100 т. р |

Выбор способа амортизации зависит от различных целей, которые ставит перед собой предприятие:

1) обеспечение неизменности общих постоянных затрат, при непредсказуемых изменениях средних постоянных затрат;

2) обеспечение уменьшения общих постоянных затрат и средних постоянных затрат;

3) стабильность постоянных затрат.

По целевому назначению амортизационные отчисления предназначены для замены изношенного имущества, по которому они начислены. Но они могут использоваться и на другие цели, т. к. являются частью финансовых ресурсов предприятия. Главное требование при нецелевом использовании этих средств - их наличие в момент необходимости замены изношенного имущества.

Для того, чтобы накопить капитал, нужно осуществлять предпринимательскую деятельность.

ДОХОДЫ, РАСХОДЫ, ПРИБЫЛЬ

Предпринимательская деятельность связана с получением доходов и осуществлением расходов, сопоставление которых выявляет прибыль или убыток.

Доходы и расходы организации в зависимости от их характера, условий получения и направлений деятельности организации подразделяются на:

|

|

|

1) доходы и расходы от обычных видов деятельности;

2) прочие доходы и расходы:

а) операционные доходы и расходы;

б) внереализационные доходы и расходы.

Данную классификацию можно представить более сжато (как в Налоговом Кодексе РФ):

1) доходы и расходы от реализации;

2) внереализационные доходы и расходы.

Это связано с тем, что операционные доходы и расходы могут быть признаны организацией как доходы и расходы по обычным видам деятельности (с отражением в учетной политике), если они отвечают трем первым критериям признания выручки (см. ПБУ 9/99 и ПБУ 10/99).

Кроме того, они связаны с производственной деятельностью организации.

Внереализационные доходы и расходы с этой деятельностью не связаны, но без их учета нельзя получить точное значение конечного финансового результата деятельности организации.

Формирование доходов, расходов и прибыли коммерческой организации можно представить следующим образом:

| Доходы | Расходы | Прибыль |

| I По обычным видам деятельности | ||

| 1. Выручка от продажи товаров, продукции, работ, услуг | Полная себестоимость товаров, продукции, работ, услуг | Прибыль (убыток) от продажи товаров, продукции, работ, услуг |

| Доходы | Расходы | Прибыль |

| II Операционные доходы и расходы | ||

| 1. Доходы, связанные с предоставлением за плату во временное пользование активов организации | 1. Расходы, связанные с предоставлением за плату во временное пользование активов организации | Прибыль (убыток) от предоставления во временное пользование за плату активов организации |

| 2. Доходы, связанные с предоставлением заплату прав, возникающих из патентов на изобретения, образцы и других видов интеллектуальной собственности | Расходы, связанные с предоставлением за плату прав, возникающих из патентов на изобретения, образцы и других видов интеллектуальной собственности | Прибыль (убыток) от предоставления за плату прав, возникающих из патентов на изобретения, образцы и других видов интеллектуальной собственности |

| 3. Доходы (проценты), связанные с участием в уставных капиталах других организациях | Расходы, связанные с участием в уставных капиталах других организациях | Прибыль от участия в уставных капиталах других организациях |

| III Внереализационные доходы и расходы | ||

| 1. Штрафы, пени, неустойки полученные | Штрафы, пени, неустойки уплаченные | |

| 2. Прибыли прошлых лет, признанные в отчетном году (при налогообложении прибыли текущего года не учитываются) | Убытки прошлых лет, признанные в отчетном году (при налогообложении прибыли текущего года не учитываются) | |

| 3. Кредиторская задолженность, по которой истек срок исковой давности | Дебиторская задолженность, по которой истек срок исковой давности | |

| 4. Положительные курсовые разницы | 4. Отрицательные курсовые разницы | |

| 5. Стоимость безвозмездно полученных амортизируемых активов - в сумме начисленной амортизации. По другим безвозмездно полученным материальным ценностям - по мере списания на затраты на производство | 5. Расходы на содержание объектов, находящихся на консервации | |

| 6. Возмещение причиненных организации убытков | 6. Возмещение организацией убытков, причиненных другим организациям | |

| 7. Поступления в возмещение причиненных организации убытков | 7. Расходы, связанные с рассмотрением дела в суде | |

| 8. Отчисления в резервы: - под обесценение вложений в ценные бумаги; - под снижение стоимости материальных ценностей; - по сомнительным долгам | Прибыль (убыток) по внереализационным операциям | |

| Итого доходов | Итого расходов | Прибыль (убыток до налогообложения) |

| Отложенные налоговые активы | 1. Отложенные налоговые обязательства 2. Текущий налог на прибыль 3. Налог на прибыль прошлых лет 4. Штрафные санкции | Чистая (нераспределенная) прибыль |

1. Доходы и расходы по обычным видам деятельности:

- выручка (нетто) от продажи товаров, продукции, работ, услуг;

- себестоимость проданных товаров, продукции, работ, услуг;

- валовая прибыль;

- коммерческие расходы;

- управленческие расходы;

- прибыль (убыток) от продажи.

2. Прочие доходы и расходы:

- доходы от участия в других организациях;

- проценты к получению;

- проценты к уплате;

- прочие доходы;

- прочие расходы;

Итого прибыль (убыток) до налогообложения

3. Текущий налог на прибыль, в том числе постоянные налоговые обязательства (активы)

4. Изменение отложенных налоговых обязательств.

5. Изменение отложенных налоговых активов.

6. Прочее.

Итого чистая прибыль (убыток).

Основным источником дохода коммерческой организации является выручка от продажи товаров, продукции, выполнения работ, оказания услуг.

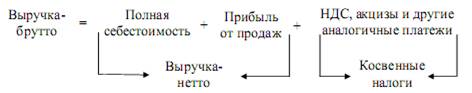

Выручка от продажи товаров, продукции, выполнения работ, оказания услуг может быть выражена в оптовых ценах организации (выручка-нетто) и в отпускных ценах, т. е. в ценах с учетом НДС, акцизов и других аналогичных платежей (выручка-брутто):

Выручка учитывается организацией либо по отгрузке (метод начислений), либо по оплате (кассовый метод). Для целей налогообложения используется преимущественно метод начислений.

На выручку влияют внешние и внутренние факторы.

К внешним факторам относятся: цены на ресурсы, используемые организацией, цены на продукцию организации, государственная политика в области налогов, процентных ставок, заработной платы и т. д.

К внутренним факторам относятся все мероприятия, влияющие на величину затрат на производство и продажу товаров, продукции, выполнение работ и оказание услуг.

Рассмотрим подробнее эти затраты. Затраты коммерческой организации на производство и продажу продукции* отражаются в смете затрат и в полной себестоимости проданной продукции.

В смете затрат на производство и продажу продукции отражаются затраты, осуществленные за определенный период времени (например, квартал, год).

Эти затраты группируются по однородным экономическим элементам: материальные затраты, затраты на оплату труда с отчислениями (ЕСН), амортизация и прочие затраты.

Данная группировка затрат позволяет определить, во-первых, потребность организации в различных ресурсах, а, во-вторых, оценить тип производства (по удельному весу отдельных элементов в общей величине затрат) - материалоемкое, фондоемкое, трудоемкое.

В смету затрат на производство и продажу продукции кроме затрат на готовую (товарную) продукцию входят затраты на незавершенное производство и расходы будущих периодов. Эти затраты не связаны с производством товарной продукции отчетного года и в её себестоимость не входят. Для определения полной себестоимости товарной продукции общую сумму затрат по смете затрат на производство и продажу продукции корректируют:

1) изменяют на величину изменения остатков незавершенного про-

изводства (Онп - Онп) за отчетный период:

- уменьшают, если остатки увеличились;

- увеличивают, если остатки сократились;

2) изменяют на величину изменения расходов будущих периодов

(РБПкп - РБПнп) за отчетный период:

- уменьшают, если остатки увеличились;

- увеличивают, если остатки сократились.

Условно полученную полную себестоимость товарной продукции можно разбить на элементы в тех же пропорциях, какие они имели в смете затрат.

Для определения полной себестоимости единицы продукции и места возникновения затрат используется группировка затрат по статьям калькуляции.

В типовой перечень входят следующие статьи калькуляции:

1) сырье и материалы;

2) покупные полуфабрикаты и комплектующие;

3) возвратные отходы;

4) топливо и энергия на технологические цели;

5) основная заработная плата основных производственных рабочих;

6) дополнительная заработная плата основных производственных рабочих;

7) страховые взносы во внебюджетные фонды;

8) расходы на подготовку и освоение производства;

9) общепроизводственные расходы – всего, в том числе:

- расходы на содержание и эксплуатацию оборудования;

- цеховые расходы;

10) общехозяйственные расходы;

11) потери от брака;

12) прочие производственные расходы;

13) коммерческие расходы.

Статьи (1 - 7) составляют технологическую себестоимость (возникают на рабочих местах), статьи (1 - 9) - цеховую себестоимость. Статьи (1 - 12) - производственную себестоимость, статьи (1 - 13) - полную себестоимость продукции (товарной, проданной).

Можно использовать и другие группировки затрат:

1) прямые (непосредственно относимые на себестоимость продукта) и косвенные, связанные с производство нескольких видов продукции и поэтому требующие использования особого механизма их отнесения на себестоимость продукта;

2) текущие (имеющие частую периодичность) и периодически осуществляемые. При анализе периодически осуществляемых затрат оцениваются резервы, созданные для их равномерного списания на себестоимость (резерв на предстоящую оплату отпусков, на гарантийный ремонт и гарантийное обслуживание, на ремонт основных производственных средств);

3) принимаемые и не принимаемые в расчет при принятии управленческих решений;

4) устранимые (затраты, которых можно избежать, если выбрать альтернативный курс действий) и неустранимые, избежать которых невозможно;

5) постоянные и переменные затраты.

Это классификация затрат в зависимости от реакции на изменение объема производства. Эта реакция может быть разной:

- переменные затраты - это затраты, изменяющие прямо пропорционально изменению объема производства;

- постоянные затраты не изменяются при изменении объема производства;

- затраты, которые изменяются с изменением объема производства, но не сразу и не линейно.

Это так называемые полупостоянные и полупеременные затраты. Они требуют расклассификации на постоянную и переменную части с использованием методов максимальной и минимальной точки и наименьших квадратов;

6) возвратные (или возмещаемые) и безвозвратные (затраты, которые возникли в результате какого-то решения в прошлом и не могут быть изменены никаким решением в будущем);

7) средние затраты на единицу продукции (работ, услуг) и предельные (маржинальные) затраты;

8) регулируемые и нерегулируемые в рамках отдельных подразделений предприятия.

В результате осуществления вышеприведенных группировок мы получаем такое же (или большее) количество видов состава затрат.

В последнее время повышенный интерес отечественных экономистов вызывают трансакционные затраты коммерческих организаций.

Под трансакционными затратами понимаются специфические затраты по налаживанию и осуществлению обменных соглашений как внутри организации так и между организациями.

Их выделение связано с трактовкой коммерческой организации как системы (сети) контрактов, т. е. (как было сказано ранее) как структуры, посредством которой взаимодействуют различные собственники (собственники капитала, рабочей силы, финансовых ресурсов, информации и т. д.).

Для определения трансакционных затрат необходима четкая информация по идентификации трансакций по моменту, составу и содержанию, их оценка, измерение и анализ эффективности.

Трансакции связаны с передачей правомочий:

1) внутри организации, что определяет характерные для неё издержки трансакции, её управленческую структуру, присущую ей систему стимулов и вероятное поведение её членов;

2) между организациями (или между организацией и её внешними контрагентами).

Все трансакционные затраты можно условно разбить на две группы:

1) затраты до заключения контракта:

- затраты на поиск контрагентов;

- затраты на переговоры;

- затраты на обеспечение интересов сторон;

- затраты процесса обмена;

2) затраты, которые появляются после заключения контракта:

- затраты на контроль;

- затраты на адаптацию;

- затраты на корректировку контрактных условий;

- затраты на завершение сделки.

В настоящее время трансакционные затраты в коммерческих организациях отдельно не учитываются (на них нет ни отдельного счета, ни субсчета). Но их значение в деятельности организации постоянно возрастает. Поэтому именно финансисты должны взять на себя задачу формирования информации об этих затратах, чтобы добиться их снижения при разработке и реализации повторяющихся контрактов.

Деление затрат на постоянные и переменные имеет важное значение в определении критического объема выручки (точки безубыточности, порога рентабельности, мертвой точки), ниже которого предприятие попадает в зону убытков.

Поскольку в теории финансов предприятия выручка и затраты играют вторичную роль, то важен не столько вопрос об их величине, сколько вопрос об их влиянии на прибыль (определение силы воздействия производственного, или операционного, рычага).

Расчет точки безубыточности, запаса финансовой прочности и силы воздействия производственного рычага можно осуществить в виде следующего алгоритма.

Сила воздействия производственного рычага показывает, на сколько процентов измениться прибыль от продаж при изменении выручки от продажи на 1 %.

Таким образом, выручка - это производная затрат. Изменение затрат и их структуры влияет на выручку и ее структуру, а значит и на прибыль. Поэтому финансисты изучают и используют методы воздействия на величину затрат. Но в отличие от других специалистов предприятия их интересует не натуральная величина затрат, они оперируют исключительно их стоимостными значениями. Поэтому к финансовым методам воздействия на затраты относятся не прямое снижение материалоемкости или трудоемкости, а изменение порядка отнесения на себестоимость проданных товаров отдельных видов расходов; определение состава накладных расходов и способов их распределения на единицу продукции; выбор метода оценки и списания производственных запасов на производство (ФИФО, ЛИФО, по средней себестоимости, по фактической себестоимости); определение порядка оценки и амортизации нематериальных активов; выбор метода расчета амортизационных отчислений, решение вопроса о целесообразности формирования резервов предстоящих расходов для обеспечения равномерности списания затрат на производство и продажу продукции; определение оптимальной (т. е. минимально достаточной) величины расходов, которые в целях налогообложения лимитируются (например, представительских расходов, расходов на рекламу), определение размера и срока, в течение которого организация будет переносить полученные убытки на будущее и т. д.

Очень важным вопросом для предприятия является вопрос о прибыли. В финансовой практике сформировалось два подхода к пониманию роли прибыли в деятельности предприятия:

1) предприятие всегда ставит своей целью максимизацию прибыли;

2) для предприятия главным приоритетом деятельности является не

столько прибыль, сколько ее производная - максимизация акционерной

собственности предприятия. Это англо-американский подход к пониманию роли прибыли, ориентированной только на корпорацию (акционерное

общество).

Несмотря на преобладание корпоративной собственности в экономике России, данный подход не стал для нас основным. Для нашей страны в большей степени применим подход немецких финансистов (прибыль необходима как воздух, но было бы ужасно жить только для того, чтобы дышать). В нашей отечественной практике этот подход получил своеобразную интерпретацию в виде утверждения - лишней прибыли предприятию не надо. Поэтому наши финансисты особенно активно используют распределительную функцию финансов предприятия, а объектом выступает выручка от продажи. Так как распределительная функция финансов носит в значительной степени субъективный характер, то распределение выручки полностью регулируется финансовыми менеджерами. В результате можно установить пропорции распределения, минимизирующие или полностью исключающие прибыль из выручки. Но это редко реализуется на практике не только потому, что у нас пока недостаточно квалифицированных финансовых менеджеров, но и потому, что нормально работающее предприятие не может обойтись без прибыли. При этом прибыль имеет разные качественные состояния. Переход из одного состояния в другое сопровождается огромным количеством трансакций. Эти переходы мы рассмотрим с целью определения балансовой прибыли предприятия, используя схему формы № 2 «Отчет о прибылях и убытках».

Вся прибыль предприятия делится на прибыль по обычным видам деятельности и прочую прибыль. В совокупности они образуют прибыль до налогообложения.

Она образуется следующим образом:

прибыль (убыток) от продаж + (проценты к получению - проценты к уплате) + доходы от участия в других организациях + (прочие операционные доходы - прочие операционные расходы) + (внереализационные доходы - внереализационные расходы).

Прибыль до налогообложения и налогооблагаемая прибыль - не одно и то же. Налогообложению подвергается прибыль до налогообложения, скорректированная на величину отложенных налоговых активов (+) и отложенных налоговых обязательств (-).

После вычитания текущего налога на прибыль, налога на прибыль прошлых лет и штрафных санкций образуется чистая прибыль (убыток) отчетного периода. Именно она является балансовой прибылью предприятия, т. к. отражается в балансе в составе нераспределенной прибыли (непокрытого убытка), накопленных предприятием за предшествующие периоды его работы. На покрытие убытка предприятие может использовать средства резервного капитала, добавочного капитала (кроме суммы прироста стоимости основных средств в результате переоценки) или путем доведения размера уставного капитала до величины чистых активов.

Чистая прибыль предприятия распределяется по усмотрению собственников и может направляться на:

1) выплату доходов собственникам в форме дивидендов, доходов на долю, пай;

2) формирование фонда накопления в целях расширенного воспроизводства;

3) формирование фонда потребления для осуществления индивидуальных выплат работникам сверх оплаты по труду;

4) формирование фонда социальной сферы для удовлетворения коллективных социальных потребностей персонала;

5) формирование резервного капитала до достижения им величины, определенной Уставом организации;

6) осуществление благотворительной деятельности, и т. д.

Комбинации, в которых будет распределяться чистая прибыль, оп-

ределяются собственниками коммерческой организации.

Поскольку государство получает доход от коммерческой организации в виде налогов, то оно заинтересовано в регулировании её доходов и расходов.

Подробнее это рассматривается в бухгалтерском учете. Остановимся лишь на некоторых направлениях такого регулирования.

1. Определение доходов, признаваемых для целей налогообложения и порядка этого признания с указанием доходов, не учитываемых при определении налоговой базы.

2. Определение расходов, признаваемых для целей налогообложе-

ния, расходов, не учитываемых только в пределах, определяемых Налого-

вым Кодексом РФ и другими нормативными актами, имеющими отноше-

ние к налогам и сборам.

Например:

а) представительские расходы признаются не более 4 % от расходов

на оплату труда;

б) расходы на рекламу - в размере не более 1 % выручки от прода-

жи;

в) резервы по сомнительным долгам могут формироваться в размере

не более 10 % от выручки отчетного периода;

г) резерв предстоящих средств на ремонт основных средств не мо-

жет превышать среднюю величину фактических расходов за по-

следние три года;

д) командировочные расходы учитываются в расходах организации

в пределах норм, утверждаемых Правительством РФ;

е) расходы на компенсацию за использование для служебных поез-

док личного транспорта учитываются в пределах норм, установ-

ленных Правительством РФ;

ж) взносы по договорам добровольного личного страхования регла-

ментируются:

- медицинские расходы застрахованного работника включаются в состав расходов в размере не более 3 % от суммы расходов на оплату труда;

- взносы по страхованию на случай смерти или утраты трудоспособности в связи с исполнением трудовых обязанностей включаются в размере не более 10 тыс. р. на одного застрахованного.

3. Определение особенностей формирования налоговой базы по различным доходам (например, полученным от долевого участия в других организациях; при передаче имущества в уставный (складочный) капитал (фонд); по операциям с ценными бумагами и т. д.

4. Определение порядка учета неиспользованных сумм резервов:

- по резерву предстоящих расходов на оплату отпусков - включение в налоговую базу текущего периода в составе внереализационных доходов;

- аналогичный порядок относится и к резерву на выплату ежегодных вознаграждений за выслугу лет и по итогам года;

- по резерву на гарантийный ремонт и гарантийное обслуживание -перенос на следующий налоговый период с корректировкой суммы резерва этого периода;

- по резерву предстоящих расходов на ремонт основных средств -включение в состав доходов организации.

|

|

|