|

Определение цены заемного капитала

|

|

|

|

Поскольку источники финансирования бывают разными как по структуре, так и по экономической природе, то и для расчета цены капитала надо определить цену каждого из источников. Наиболее ясно теоретические положения цены капитала представлены в авторском труде коллектива ведущих специалистов в области финансового менеджмента.

Цена заемного капитала складывается из относительных затрат по использованию краткосрочных и долгосрочных кредитов, кредиторской задолженности, в том числе оформленной векселями. Для России кредиторская задолженность является важнейшим источником финансирования, особенно в условиях неплатежей, существенно влияющим на цену капитала.

В западной концепции финансового менеджмента кредиторская задолженность не рассматривается в качестве источника финансирования, за исключением отсрочки платежа, оформленной векселями. Поэтому цена кредиторской задолженности равна нулю, она погашается в оговоренный контрактами срок. В России эти условия существенно отличаются от развитых стран, в которых неплатежей нет, а их возникновение по отдельным предприятиям быстро завершается процедурой банкротства, а просроченная кредиторская задолженность ведет к начислению пени и штрафам.

Рассмотрим цену отдельных источников заемных средств.

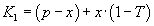

Ценой банковского кредита является процентная ставка, установленная в кредитном договоре. Согласно Налоговому кодексу РФ (ст. 269) при отсутствии долговых обязательств, выданных в том же квартале на сопоставимых условиях, предельная величина процентов, признаваемых расходом, принимается равной ставке рефинансирования Банка России, увеличенной в 1,1 раза, — при оформлении долгового обязательства в рублях, и на 15% — по кредитам в иностранной валюте. Следовательно, цена данного источника рассчитывается путем ее приведения к посленалоговой базе, так как большинство источников финансирования не имеет налоговых льгот. Поэтому цена банковского кредита (K1), если процентная ставка по нему выше 1,1 ставки рефинансирования Банка России, определяется по формуле:

|

|

|

,

,

где р — процентная ставка по краткосрочному банковскому кредиту, %;

х — 1,1 ставки рефинансирования Банка России, %;

Т — ставка налогообложения прибыли, коэффициент.

Если процентная ставка по банковскому кредиту ниже 1,1 ставки рефинансирования Банка России, то цена банковского кредита будет равна процентной ставке по данному кредиту, скорректированной на ставку налогообложения прибыли, т.е. приведенной к посленалоговой базе:

.

.

С введением с 1 января 2000 г. новых форм финансовой отчетности упрощается определение суммы процентов, относящихся на затраты предприятия. Они отражены в форме № 2 «Отчет о прибылях и убытках» по строке 070 «Проценты к уплате». Однако целесообразно рассматривать каждую банковскую ссуду в отдельности, поскольку их количество обычно невелико, и процентная ставка определяется кредитным договором для каждого отдельного случая.

При расчете цены банковского кредита, как долгосрочного, так и краткосрочного, необходимо учитывать фактор времени. Процентные ставки в кредитных договорах указываются в процентах годовых, но если кредиты использовались менее года, а расчет ведется по данным годовой отчетности, то ставки должны быть скорректированы с учетом фактора времени.

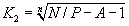

Если предприятие размещает по номиналу облигации, то цена данного источника финансирования будет равна купонной ставке, скорректированной на ставку налогообложения прибыли, как и по банковскому кредиту. Если облигации размещаются по цене, отличной от номинала, то цена облигационного займа как источника финансирования (K2) будет определяться по формуле:

|

|

|

,

,

где С — величина годового купонного дохода, д.е.;

N — номинальная цена облигационного займа, д.е.;

Р — цена размещения облигационного займа, д.е.;

n — срок облигационного займа в годах;

Т — ставка налогообложения прибыли, коэфф.,

А — агентские затраты, д.е.

При размещении облигаций с дисконтом цена данного источника определяется следующим образом:

.

.

Цена кредиторской задолженности определяется характером выплат по каждой статье кредиторской задолженности. Поэтому необходимо рассмотреть каждую статью кредиторской задолженности.

Цена кредиторской задолженности поставщикам и подрядчикам (K3) определяется прямым способом через отношение суммы штрафов и пени, уплаченных предприятием, к величине кредиторской задолженности:

,

,

где df — сумма штрафов, пени, уплаченных поставщикам и подрядчикам, д.е.;

M1 — величина кредиторской задолженности поставщикам и подрядчикам, д.е.;

Т — ставка налогообложения прибыли, коэфф.

Поскольку, согласно Налоговому кодексу РФ (ст. 265), в состав внереализационных расходов входят расходы в виде штрафов, пеней и (или) иных санкций за нарушение договорных обязательств, то цена кредиторской задолженности поставщикам и подрядчикам приводится к посленалоговой базе.

df отражается в форме № 2 («Расшифровка отдельных прибылей и убытков», строка 210) или определяется по данным управленческого бухгалтерского учета. Обычно K3 изменяется от 0 до 10%.

Косвенный способ оценки данного вида кредиторской задолженности заключается в оценке потерь, вызванных неплатежами поставщикам. Это судебные издержки, потеря репутации, рост цен на материалы, перебои в снабжении и т.п. Оценка кредиторской задолженности этим способом не всегда поддается количественному измерению.

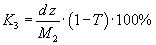

Цена кредиторской задолженности по оплате труда (K4) определяется отношением дополнительных выплат работникам, связанных с задержками заработной платы и ее индексацией, к величине кредиторской задолженности данного вида:

,

,

где dz — сумма дополнительных выплат работникам, связанная с задержками заработной платы и ее индексацией, д.е.;

|

|

|

M2 — величина кредиторской задолженности по оплате труда, д.е.;

Т — ставка налогообложения прибыли, коэфф.

Как показывает практика, данный вид кредиторской задолженности выступает самым дешевым источником финансирования, так как большинство предприятий не индексирует невыплаченную в срок заработную плату, за исключением случаев, по которым получены решения суда. Таким образом, K4 = 0.

Цена кредиторской задолженности бюджету и внебюджетным фондам (K5) определяется величиной пени, равной 1/300 ставки рефинансирования за каждый день просрочки. Например, при ставке рефинансирования 12% годовых величина пени составит 0,04%, или, в годовом исчислении, — 14,6%. Пени на пени не насчитываются, поэтому для определения цены кредиторской задолженности данного вида используется схема простых процентов:

.

.

При определении налоговой базы не учитываются расходы в виде пени, штрафов и иных санкций, перечисляемых в бюджет и в государственные внебюджетные фонды (ст. 270 НК РФ), поэтому данный источник финансирования не подлежит корректировке.

|

|

|