|

Общая методология оценки стоимости ценных бумаг

|

|

|

|

Оценка стоимости ценных бумаг

По мере развития фондового рынка в России оценка рыночной стоимости ценных бумаг становится все более актуальной. Мотивы принятия инвестиционных решений требуют строгого расчетного обоснования цены. На практике используются различные подходы и методы оценки стоимости ценных бумаг. В зависимости от использованного подхода различаются пять основных видов стоимости ценных бумаг:

1. Номинальная стоимость или просто номинал ценной бумаги (N) - денежная

сумма, которая при документарной форме выпуска указывается непосредственно в серти

фикате ценной бумаги и в проспекте эмиссии, а при бездокументарной форме выпуска -

только в проспекте эмиссии ценных бумаг. Номинальная стоимость - это постоянная ве

личина, которая устанавливается в процессе принятия решения об эмиссии и может быть

изменена эмитентом только после проведения предусмотренной законодательством про

цедуры внесения изменений в проспект эмиссии.

Номинальная стоимость играет важную роль при первичном размещении ценных бумаг (при продаже ценных бумаг эмитентом первым держателям). Например, законодательство запрещает размещать акции компаний по цене ниже номинальной стоимости. При размещении облигаций номинальная стоимость служит ориентиром, относительно которого (в процентах) устанавливается цена размещения.

2. Балансовая (или бухгалтерская) стоимость ценной бумаги (B) представляет

собой стоимость этого актива по данным бухгалтерского баланса организации-инвестора.

Это наиболее стабильный во времени вид переменной стоимости ценных бумаг, так как

3 Рыночная стоимость или курсовая стоимость ценной бумаги (P) соответствует той цене, которая складывается в результате баланса спроса и предложения, и по которой ее можно продать на конкурентном рынке. Поскольку рыночная стоимость не основывается на данных бухгалтерского баланса, она может быть лишь в незначительной степени связана с балансовой стоимостью соответствующей ценной бумаги. Текущие рыночные котировки ценных бумаг являются непосредственным отражением рыночной стоимости.

|

|

|

Действующее законодательство требует размещения дополнительных выпусков акций и привилегированных акций, конвертируемых в акции других типов, по рыночной стоимости.

4. Действительная (внутренняя) стоимость ценной бумаги (S) представляет собой цену, которую эта ценная бумага должна была бы иметь, если учесть все факторы, влияющих на формирование ее стоимости: состояние активов, наличие прибыли, перспектив на будущее и уровня руководства компании-эмитента и т. п. Иначе говоря, действительная стоимость ценной бумаги - это ее истинная стоимость, отражающая действие целого ряда экономических факторов. Иногда ее еще называют справедливой рыночной стоимостью. Если инвесторы на рынке ценных бумаг действуют достаточно эффективно и обладают необходимым объемом информации, то текущая рыночная стоимость любой ценной бумаги должна колебаться около значения, близкого к ее действительной стоимости.

Для оценки действительной стоимости ценной бумаги могут быть использованы два подхода:

□ статистический подход основан на обработке (взвешивании и усреднении) большого массива информации о рыночной стоимости оцениваемой бумаги или

2

аналогичных ей ценных бумаг. При этом действительная стоимость ценной бумаги определяется как цена, по которой она может быть продана в результате добровольного соглашения между покупателем и продавцом при условиях, что сделка не должна осуществляться в срочном порядке, а обе стороны (покупатель и продавец) компетентны в вопросах оценки стоимости, не подвергаются давлению и имеют достаточно полную и достоверную информацию об объекте купли-продажи.

|

|

|

□ детерминированный подход предполагает вычисление действительной стоимости ценной бумаги как приведенной стоимости получаемого инвестором денежного потока, дисконтированного по требуемой им ставке доходности, которая учитывает риск, связанный с данной инвестицией.

5. Ликвидационная стоимость ценной бумаги (L) определяется размером денежной компенсации, которую должен получить ее владелец в случае ликвидации компании эмитента. Ликвидационная стоимость ценной бумаги может, вообще говоря, оказаться выше ее рыночной или действительной стоимостей. Это характерно для ситуации, когда совокупные чистые активы компании стоят дороже, чем весь реально функционирующий бизнес этой компании, т. е. ликвидационная стоимость компании выше ее коммерческой стоимости (или стоимости действующей компании).

На практике различаются 5 основных видов стоимости ценных бумаг:

♦ номинальная

♦ балансовая (бухгалтерская)

♦ рыночная (курсовая)

♦ действительная (внутренняя)

♦ ликвидационная

Использование того или иного вида стоимости ценной бумаги определяется общими задачами оценки и конкретной ситуацией.

Например, для оценки ценной бумаги, которой активно торгуют на фондовом рынке, используется, как правило, ее рыночная стоимость, которая представляет собой последнюю объявленную цену, по которой эта ценная бумага была продана. Когда же речь идет о ценной бумаге, торговля которой протекает вяло или вообще не осуществляется, определяется ее действительная стоимость, что требует некоторых математических расчетов. Оценка действительной стоимости долговых ценных бумаг (облигаций) относительно проста и производится чисто алгебраическими методами. Для оценки долевых ценных бумаг (акций) требуются более сложные методы, основанные на математическом моделировании. Что касается комбинированных ценных бумаг (конвертируемых облигаций, привилегированных акций и проч.), то при их оценке используются те подходы, которые соответствуют текущему статусу таких ценных бумаг. Например, привилегированные акции до момента их превращения в обыкновенные акции оцениваются как купонные облигации с неопределенным сроком погашения и т. п.

|

|

|

Путем расчета действительной стоимости обычно оценивают ценные бумаги действующей компании, способной генерировать положительные денежные потоки (т. е. приносить доход) для инвесторов, вложивших свой капитал в эти ценные бумаги. В тех случаях, когда это предположение не имеет силы (например, в случае приближающегося банкротства), основную роль в определении стоимости ценных бумаг компании начинает играть ликвидационная стоимость.

На развитом рынке ценных бумаг рыночная стоимость ценной бумаги всегда находится в интервале между действительной стоимостью и ликвидационной стоимостью. Ес-

3

ли финансовое положение компании устойчиво, и существует уверенность, что она будет эффективно работать и в дальнейшем, рыночная цена стремится к действительной стоимости ценной бумаги. При некоторой осторожности рынка относительно оценки перспектив эмитента рыночная цена его бумаг находится на уровне, несколько ниже их действительной стоимости, при излишнем оптимизме (или рыночном ажиотаже) – она превышает его. Высокая рыночная цена ценных бумаг эмитента отражает мнение рынка об эффективной деятельности компании. Если же существуют признаки банкротства или финансовой неустойчивости компании, возможность ее поглощения или слияния, то показатель рыночной стоимости ее ценных бумаг отражает ожидаемую рынком ликвидационную стоимость или цену поглощения.

На развитом рынке ценных бумаг рыночная стоимость ценной бумаги обычно находится в интервале между действительной стоимостью и ликвидационной стоимостью Высокая рыночная цена ценных бумаг эмитента отражает мнение рынка об эффективной деятельности компании.

2. Оценка облигаций 2.1. Общие положения

В соответствии с Федеральным законом РФ «О рынке ценных бумаг» от 22 апреля 1996 г. № 39-ФЗ, облигация – это эмиссионная ценная бумага, закрепляющая право ее держателя на получение от эмитента облигации в предусмотренный ею срок ее номинальной стоимости и зафиксированного в ней процента от этой стоимости или иного имущественного эквивалента.

|

|

|

Любая облигация, в соответствии с действующим законодательством, должна иметь номинал Nобл, устанавливаемый явным образом при эмиссии. В мировой и отечественной практике отсутствуют примеры изменения номинала облигаций после их размещения.

У облигации почти всегда имеется установленный срок погашения – дата, когда компания обязана выплатить держателю облигации номинальную стоимость данного финансового инструмента.

Решением о выпуске облигаций должен быть определен размер (порядок определения размера) доходов по облигациям, в том числе размер Sкуп или порядок определения размера каждого купона в случае установления купонного дохода по облигациям выпуска. Порядок определения размера дохода по облигациям должен позволять определять размер дохода владельцев облигаций в зависимости от изменения указанных в таком порядке показателей (факторов), которые не могут изменяться в зависимости от желания эмитента. Например, порядок определения размера купонного дохода может определяться формулой с переменными (курс определенной иностранной валюты, котировка определенной ценной бумаги у организатора торговли на рынке ценных бумаг и т. п.), значения которых не могут изменяться в зависимости от усмотрения эмитента.

В большинстве случаев каждая эмиссия (или транш) облигаций характеризуется определенной купонной ставкой или номинальной годовой процентной ставкой r. Установленная эмитентом процентная ставка по облигации – это ежегодная величина процентных платежей, деленная на номинальную стоимость соответствующей облигации. Если, например, купонная ставка процента по облигации номинальной стоимостью 1000 руб. равняется 20%, тогда компания должна ежегодно (вплоть до наступления срока погашения) выплачивать держателю такой облигации 200 руб.

4

Термин «купонная ставка» происходит от отрывных купонов, которые прикреплялись к сертификатам облигаций на предъявителя (были очень распространены в России до революции 1917 года) и которые в момент предъявления агенту, выполняющему платежи, или эмитенту дают право держателю облигации получить проценты, начисленные ему на соответствующую дату. В наши дни облигации, право собственности на которые регистрируется в реестре у эмитента, позволяют их зарегистрированному владельцу получать причитающиеся ему проценты без предъявления купона.

|

|

|

Дисконтирование представляет собой капитализацию денежного потока, который должен получить держатель ценной бумаги в течение всего срока ее выпуска. Ставка дисконтирования определяется уровнем риска инвестирования в конкретную ценную бумагу.

Как правило, владельцу облигации периодически, до тех пор, пока она не будет полностью погашена компанией-эмитентом, выплачиваются заранее объявленные проценты (процентный доход). Поэтому, при определении действительной стоимости облигации следует выполнить дисконтирование, которое заключается в капитализации соответствующего денежного потока, который должен получить держатель этой ценной бумаги в течение всего срока ее выпуска. Обычно по условиям облигационного займа эмитент обязуется выплатить держателю облигации объявленные проценты (процентный доход) в течение указанного количества лет и окончательный платеж, равный номиналу облигации, при наступлении срока ее погашения. Ставки дисконтирования (дисконта), или капитализации, применяемые к оценке соответствующих денежных потоков (от эмитента к держателю облигации), различаются для разных облигаций. Это обусловлено неодинаковым уровнем риска инвестирования в разные облигации. В общем случае принято считать, что ставка доходности, которую желает получить держатель облигации, состоит из так называемой безрисковой ставки доходности (определяемой государственными долговыми инструментами с предельно низким риском) и дополнительной премии за риск.

Ставка доходности сдержит две части:

♦ безрисковую ставку доходности

♦ премию за риск

Рассмотрим конкретные способы определения действительной стоимости облигаций, оптимальные для разных классов этих ценных бумаг, переходя от простого к более сложному.

Бессрочные облигации

К уяснению процедуры определения действительной стоимости облигаций удобнее всего приступить с особого их класса, не имеющего конкретного конечного срока погашения: так называемая бессрочная рента в форме облигации. Вообще говоря, в российской практике последних десятилетий такого рода облигации не встречались, но на их примере можно проиллюстрировать простейшую методику оценки облигаций. В международной практике примером таких облигаций являются английские «консоли», впервые выпушенные правительством Великобританией после наполеоновских войн с целью консолидации предыдущих займов.

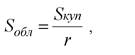

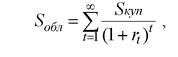

В данном случае действительная стоимость облигации находится как приведенная стоимость бессрочной облигации и равняется капитализированной стоимости бесконечного потока процентных платежей. Если какая-то облигация предусматривает для ее владельца фиксированные ежегодные бессрочные выплаты, то ее приведенная стоимость Sобл при требуемой инвестором годовой ставке доходности этого долгового обязательства rt, равняется:

|

|

где:

S куп - бессрочные ежегодные купонные выплаты.

При небольшой ставке доходности ее можно считать одинаковой из года в год. В этом случае уравнение (1) можно упростить:

(2)

(2)

Таким образом, приведенная стоимость бессрочной облигации представляет собой частное от деления периодических процентных платежей на соответствующую ставку дисконтирования за один период.

Действительная стоимость бессрочной облигации равняется капитализированной стоимости бесконечного потока процентных платежей.

Например, инвестор приобрел облигацию, которая в течение неограниченного времени может приносить ему ежегодно 50 руб. Предположим, что требуемая инвестором годовая ставка доходности для этого типа облигаций составляет 16%. Приведенная стоимость такой ценной бумаги будет равняться:

S обл = 50/0,16 = 312,5 руб.

Это – именно та сумма, которую инвестор обычно готов заплатить за такую облигацию при условиях, что покупка не производится в срочном порядке, он достаточно компетентен в вопросах оценки стоимости и не подвергаются давлению. Если рыночная цена этой облигации Pобл оказывается выше ее действительной стоимости Sобл, инвестор, как правило, отказывается от покупки данной облигации.

|

|

|

(1)

(1)