|

Рынок капитала в Японии на отрезке в 120 лет

|

|

|

|

Рынок капитала в Японии на отрезке в 120 лет

Рынок акций в Японии зародился еще в 1878 году, на этом фоне отрезок в 30 лет выглядит не столь долгосрочным. Исследование доходности инвестиций в финансовые активы Японии за 120 лет показывает, что несмотря на Вторую мировую войну и финансовый пузырь 1990-х годов, акции являются наиболее доходными активами. Если учесть инфляцию и посмотреть на реальную доходность, то только вложения в акции смогли превысить уровень инфляции, показав результат +4, 2% годовых, облигации – -0, 8%, краткосрочные облигации – -1, 8%.

Выводы

Япония – доказательство, а не исключение. Ситуация на фондовом рынке этой страны подтверждает следующие утверждения.

· Существует четкая зависимость между курсовой динамикой акций и экономикой компаний. Рано или поздно корреляция между ними проявляется, даже если на это требуется 30 лет. И если в России мы видим существенную недооцененность некоторых компаний, то в Японии обратная ситуация. Постепенное снижение котировок акций означает приближение публичной оценки стоимости бизнеса (которая была значительно завышена в период финансового пузыря) к экономически обоснованной стоимости.

· В любой экономической ситуации на длинных временных отрезках акции – наиболее доходный финансовый инструмент. В Японии это единственный финансовый инструмент, который показал положительную реальную доходность за последние 120 лет.

· В условиях глобализации экономики стоит учитывать и положение иностранных инвесторов на фондовом рынке Японии. Для них укрепление курса йены по отношению к курсу доллара США является положительным моментом, который повышает эффективность инвестиций.

|

|

|

· Любой рефлексивный процесс рано или поздно заканчивается. Цены на активы формировались исключительно благодаря представлениям участников биржи о будущей тенденции к их росту. Акции покупали, потому что они росли, а росли они, потому что их покупали. При этом на фундаментальные показатели деятельности бизнеса мало кто обращал внимание. Практика показала, что это не может длиться вечно.

· Залог успешных инвестиций – точный расчет. Даже инвестируя в акции – производительный актив, основанный на труде людей, необходимо опираться на расчеты и анализировать соотношение «цена акций – экономика компании» или иначе анализировать потенциальную доходность активов.

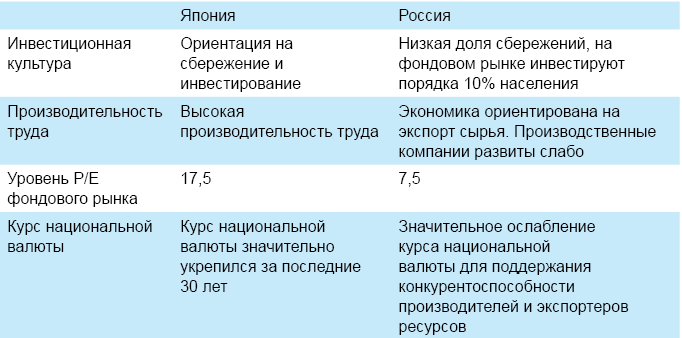

P. S. Сравнение экономики и фондового рынка Японии и России.

Видеоматериалы по теме доступны в лекциях об инвестировании от УК «Арсагера» на сайте компании.

Вернуться к Оглавлению > >

Вернуться к навигации по курсу «Университет» > >

Следующий материал курса «Университет»: 12. 3. Суть привилегированных акций.

12. 2. Бай-бэк (buyback). Помощь инвестору (Курс «Аспирантура»)

В последнее время ряд российских компаний объявляет о программах выкупа своих акций. Так называемые бай-бэки (от англ. buyback) проводят ЛУКОЙЛ, НОВАТЭК, Сбербанк, Самолет, Fix Price, HeadHunter, и это не случайное совпадение. С чем это связано, и при каких условиях стоит в этом участвовать?

Чтобы лучше разобраться в природе этого корпоративного действия, начнем издалека. Любая компания может распорядиться деньгами следующими способами:

· использовать их в своей основной деятельности;

· положить на депозит (или купить облигации);

· использовать для приобретения другого бизнеса (M& A);

· выплатить акционерам в виде дивидендов или через бай-бэк.

Депозит (или облигации) может использоваться только как краткосрочное решение. Иначе лучше вернуть деньги акционерам, которые сами примут решение, как их использовать.

|

|

|

Эффективность использования денег в своем бизнесе характеризует такой параметр как ROE – рентабельность собственного капитала, который определяется как прибыль (E), деленная на размер собственных средств (BV).

Если рентабельность основной деятельности высокая, то, естественно, имеет смысл использовать деньги в этом направлении. Особенно если удается поддерживать рентабельность при увеличении объемов деятельности.

Вопрос об участии в другом бизнесе (M& A) – это вопрос оценки доходности такого вложения и возможной выгоды от объединения.

Бай-бэк можно рассматривать не только как возврат денег акционерам, но и как приобретение своего же бизнеса, который для такого покупателя максимально понятен. При этом в качестве критерия для принятия решения можно использовать показатель ROE/(P/BV) или несложными математическими преобразованиями этот показатель можно представить как E/P, где Р – цена выкупа. По своему физическому смыслу это соотношение характеризует ожидаемую доходность вложения.

Очевидно, что если рыночная цена становится ниже балансовой (P/BV < 1), то это делает доходность (эффективность) вложений выше фактического ROE компании, и наоборот. Естественно, что абсолютное значение рентабельности (ROE) очень важно, при этом надо ориентироваться на то, каким оно будет в долгосрочной перспективе.

Кроме того, важным показателем является соотношение долга и собственных средств и наличие свободных денежных потоков. Иногда целесообразно даже привлечь кредит для проведения обратного выкупа. Но при этом стоит учитывать, что соотношение долга и собственных средств будет меняться быстрее, так как увеличению размера долга будет соответствовать такое же уменьшение размера собственных средств.

Законодательство устанавливает ограничение на размер обратного выкупа – не более 10% от количества акций, находящихся в обращении. По сложившейся практике, если объем заявок на продажу превысит заявленный объем выкупа, то заявки будут удовлетворяться пропорционально. В предельном случае, если все акционеры воспользуются этой возможностью, то результат будет максимально близок по своей сути к выплате дивидендов: доли всех акционеров сохранятся, и все получат денежную выплату от компании, пропорциональную своей доле. Разница только в налоговом режиме такой выплаты.

|

|

|

Преимуществом бай-бэка для желающих продать крупный пакет акций является возможность сделать это по фиксированной цене, не оказывая давления на рынок. Теперь давайте разберемся, как бай-бэк влияет на тех, кто остается.

Если цена обратного выкупа близка к рыночной, то это действие может оказаться выгодным для тех акционеров, которые остаются, так как их доля увеличивается, и результаты компании будут делиться на меньшее количество собственников. Если бизнесу удается при этом сохранить размеры прибыли, то автоматически растет рентабельность.

Теперь давайте разберемся с ситуацией, когда компании объявляют цену бай-бэка выше текущих рыночных цен. Это делается для того, чтобы повысить вероятность выкупа запланированного объема. В этом случае, чтобы не понести потери, участвовать в бай-бэке рекомендуется даже тем акционерам, которые не планировали продавать свои акции. Для повышения эффективности им следует использовать полученные деньги для приобретения этих акций на рынке по цене ниже цены выкупа.

Поясним эту идею на упрощенном примере. Представим компанию, у которой есть 100 акций по цене 1 ₽. Для наглядности будем считать, что их рыночная цена (Р) равна балансовой (BV) и это соотношение сохраняется. Компания объявляет выкуп 10% по цене 1, 5 ₽. Компания потратит на выкуп 15 ₽, что уменьшит BV до 85 ₽, и рыночная цена оставшихся в обращении 90 акций должна опуститься до 0, 94 ₽ (при условии сохранения соотношения P = BV).

Что делать акционеру, у которого 10%, или 10 акций? При соблюдении пропорциональности у него будет выкуплена как минимум одна акция по цене 1, 5 ₽. Стоимость оставшихся 9 акций составит 0, 94 х 9 = 8, 5 ₽ плюс 1, 5 ₽, то есть акционер «остался при своем».

Теперь сравним двух акционеров, владеющих 10%: акционер «А» не воспользовался возможностью бай-бэка, а акционер «В» предъявил к погашению две акции. Результат акционера «А» – стоимость пакета из 10 акций составляет 9, 44 ₽, то есть убыток 0, 56 ₽ от снижения рыночной цены (так как Р = BV). Результат акционера «В» – плюс 0, 56 ₽: стоимость пакета из 8 акций – 7, 56 ₽ и выручка от выкупа – 3 ₽.

|

|

|

Естественно, описанный пример – это очень упрощенная модель. Цель – наглядно продемонстрировать, что выкуп акций выше рыночной цены – это дополнительная «премия» акционерам, которую компания выплачивает за счет собственных средств.

В реальной жизни все сложнее. Если акционер, который получил в результате выкупа 1, 5 ₽, купит на вырученные деньги 1, 59 акции по цене 0, 94 ₽, его пакет составит 10, 59 акций или 11, 76% от оставшихся 90 акций. А акционер «В» сможет купить 11, 18 акций, или 12, 42%. Но если все акционеры после выкупа захотят провести такую операцию, то соотношение Р = BV не сможет сохраниться, рыночная цена возрастет. Поэтому, если позволяют финансовые возможности, может быть целесообразно заранее приобрести акции на тот объем средств, который будет выручен в результате выкупа. Задача становится еще более многофакторной, если учитывать стоимость финансирования для такой покупки и т. д. и т. п.

Любопытно, что объявление цены выкупа выше рыночной имеет зеркальный эффект к дополнительному размещению по цене ниже рыночной. В этом случае акционеру также необходимо участвовать в дополнительной эмиссии, чтобы не понести потери.

Допустим, та же компания вместо выкупа объявляет дополнительное размещение 200 акций по цене 0, 50 ₽. Если акционер, владеющий 10%, воспользуется преимущественным правом и купит еще 20 акций за 10 ₽, то у него будет 30 акций, на которые он потратил 20 ₽. При этом рыночная стоимость акций опустится до 0, 66 ₽ (при условии Р = BV). В этом случае наш акционер получит убыток 0, 34 ₽ по 10 акциям и прибыль 0, 16 ₽ по 20 акциям. Иначе говоря, «выйдет в ноль».

Если акционер сможет купить больше акций при реализации преимущественного права, то будет в выигрыше.

Объявление бай-бэка, как правило, свидетельствует о высокой экономической и корпоративной квалификации менеджмента и собственников. В западной практике это явление очень распространено из-за более высокого качества корпоративного управления. Там компании умеют не только привлекать средства на развитие, но и возвращать их акционерам, если это повышает эффективность бизнеса.

В России для многих компаний, особенно из сырьевого сектора, может быть целесообразно проводить бай-бэки, так как очевидно несоответствие очень низкой курсовой стоимости акций и финансовых результатов компаний, что отражается в их показателе P/BV, а также в соотношении ROE и рыночных процентных ставок. Но только наиболее продвинутые компании решаются на такие действия. Это говорит о том, что менеджменту и собственникам большинства компаний еще надо многому учиться.

|

|

|

Мы призываем крупных акционеров и менеджмент российских компаний, заинтересованных в повышении эффективности своего акционерного общества, оценить возможности этого механизма.

Государство также может обратить внимание на текущие показатели эффективности компаний и вместо кредитования нездоровой американской и европейской экономик купить миноритарные пакеты эффективных российских компаний. Такая операция в 2008 году уже подтвердила свою эффективность. Это была одна из самых эффективных антикризисных мер правительства.

|

|

|