|

Влияние мирового финансового кризиса на денежно-кредитную политику и банковский сектор России

|

|

|

|

Накануне кризиса российская экономика демонстрировала очень хорошие макроэкономические показатели: значительный профицит бюджета и счета текущих операций, быстрый рост золотовалютных резервов и средств в бюджетных фондах. Вместе с тем в последние годы было допущено некоторое ослабление денежно-кредитной и бюджетной политики. Так, в 2007 г. расходы федерального бюджета увеличились в реальном выражении на 24,9%, то есть их рост более чем в три раза превышал рост ВВП. В экономике сформировались устойчиво низкие процентные ставки, фактически отрицательные в реальном выражении, что привело к бурному росту кредитования. Естественным результатом стал «перегрев» экономики. С одной стороны, это способствовало усилению инфляционного давления, а с другой - быстрому наращиванию внешних заимствований. Всего за три года (2005-2007) внешний долг негосударственного сектора увеличился почти в четыре раза.

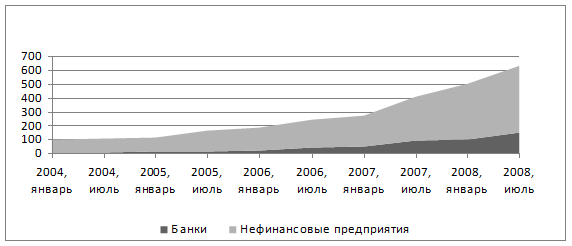

Рисунок 6 - Внешний долг негосударственного сектора (млрд. долл.)

На начало 2005 г. он составил 108 млрд долл. США., а на конец 2007 г. 417,2 млрд. (рис. 6). Быстрый рост государственных расходов и импорта маскировался повышением цен на нефть и другие товары российского экспорта. Однако фактически описанные процессы делали

Привлечение российскими банками средств на мировом рынке капитала позволило им проводить экспансию на кредитном рынке, что привело к повышению доступности денежных ресурсов и снижению ставок на внутреннем рынке заимствований. Чистая международная инвестиционная позиция кредитных организаций устойчиво ухудшалась. В конце 2005 г. ее значение составило -20,827 млрд долл. США, а в конце III квартала 2008 г. - -99,651 млрд.

|

|

|

Таблица 1 - Платежный баланс Российской Федерации (млрд. долл. США) за 2008 год («+» - повышение; «-» - снижение)

| 1 квартал | 2 квартал | 3 квартал | 4 квартал | 2008 год | |

| Счет текущих операций | 37,4 | 25,8 | 27,6 | 8,1 | 98,9 |

| Счет операций с капиталом и финансовыми инструментами | -24,7 | 35,4 | -9,4 | -129,7 | -128,4 |

| Финансовый счет (кроме резервных активов) | -24,6 | 35,2 | -9,6 | -130,0 | -129,0 |

| Изменение валютных резервов | -6,4 | -64,2 | -15,0 | 131,0 | 45,3 |

| Справочно: | |||||

| Цены на нефть марки Urals, мировые (долл./барр) | 93,4 | 117,1 | 113,0 | 54,2 | 94,4 |

| Чистый ввоз/вывоз капитала частным сектором | -23,1 | 41,1 | -17,4 | -130,5 | -129,9 |

Снижение цен на нефть с мая прошлого года и ограничение заимствований на внешнем рынке вызвали существенное ослабление платежного баланса во втором полугодии 2008 г. Чистый приток частного капитала в размере 83 млрд. долл. США в 2007 г. превратился в его чистый отток в размере 130 млрд. долл. в 2008 г. В IV квартале прошлого года по сравнению с I кварталом счет текущих операций сократился в 4,5 раза - с 37 млрд. долл. США до 8 млрд. долл., а в целом за год он составил 99 млрд. долл. США (см. табл. 1).

В 2009 г. ожидается нулевое сальдо счета текущих операций.

В результате в прошлом году валютные резервы сократились на 45 млрд. долл. США (а золотовалютные - на 51,7 млрд.) и фактически перестали выполнять функцию источника денежного предложения. Их сокращение привело к серьезному замедлению денежного предложения. За 11 месяцев 2008 г. объем денежной массы М2 даже снизился на 0,3%, в то время как в 2007 г. за тот же период он увеличился на 35,2% (см. рис. 7). Основным источником денежного предложения стало пополнение ликвидности со стороны денежных властей. Предпринятые шаги позволили насытить рынок краткосрочной ликвидностью, однако не смогли компенсировать дефицит долгосрочных ресурсов. Предложение «длинных» денег в экономике и стабилизацию денежного рынка в долгосрочной перспективе должны обеспечить институциональные инвесторы, а также сами коммерческие банки за счет кредитной активности.

|

|

|

Одним из источников «длинных» пассивов служат депозиты юридических лиц и вклады физических лиц, размещенные на срок более трех лет. На протяжении последних двух лет их доля в общих пассивах составляла 5 - 6%.

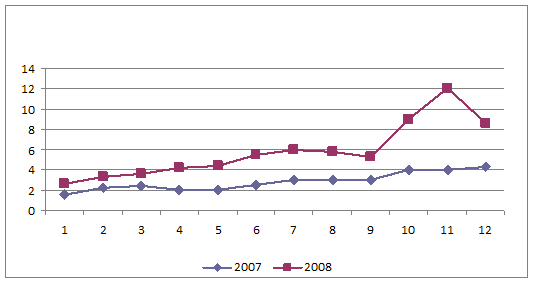

Рисунок 7 - Денежная масса М2 (прирост, в % к началу 2008 года)

В условиях нехватки «длинных» денег банки вынуждены в качестве источника формирования «длинных» активов использовать «короткие» обязательства. Причем эта ситуация характерна не только для периода текущей финансовой нестабильности, но и для последних нескольких лет, когда краткосрочные обязательства покрывали не менее 10 - 14% долгосрочных активов банков. Очевидно, дальнейшее наращивание долгосрочных кредитов за счет краткосрочных пассивов могло негативно сказаться на ликвидности банковской системы.

В последнее время замедление темпов роста кредитного портфеля приняло ярко выраженный характер. В ноябре 2008 г. по сравнению с октябрем объем выданных кредитов населению даже сократился на 0,7%, прирост банковских кредитов предприятиям составил всего 0,7% (см. рис. 8). По итогам одиннадцати месяцев 2008 г. задолженность перед кредитными организациями нефинансовых организаций выросла на 32,6% против 46,9% за тот же период 2007 г.

На динамику банковских кредитов в 2008 г. оказало влияние и то, что в период кризиса многие организации начали сворачивать инвестиционные программы, сокращать текущие расходы. Банки стали ужесточать требования к финансовому состоянию граждан в связи с возрастающими рисками непогашения кредитов (снижение покупательской способности, увеличение числа безработных). В ближайшее время банкам придется больше внимания уделять привлечению ресурсов с внутреннего рынка.

Рисунок 8 - Замедление роста депозитов (в % к предыдущему месяцу)

Усиление конкуренции на внутреннем финансовом рынке в 2008 г. привело к повышению ставок по банковским депозитам. Так, средневзвешенная ставка по рублевым депозитам населения в кредитных организациях сроком до одного года повысилась с 5,4% годовых в январе 2008 г. до 6,2% годовых в октябре, а средневзвешенная ставка по рублевым депозитам предприятий сроком до одного года - с 3 до 6,7%.

|

|

|

Отметим, что до сих пор повышение банками ставок по депозитам физических лиц было весьма скромным и не компенсировало ускорение темпов инфляции. При этом темпы прироста банковских депозитов снизились (рис. 8).

Кроме депозитов населения и предприятий в 2008 г. основными источниками формирования ресурсов коммерческих банков были кредиты, депозиты и прочие средства, полученные от других кредитных организаций, а также средства организаций на расчетных и прочих счетах и облигации. На долю этих статей, включая депозиты, на начало декабря 2008 г. приходилось 71,3% общей суммы пассивов (табл. 2).

На стоимость ресурсов для коммерческих банков влияет изменение стоимости основных статей банковских пассивов, то есть в первую очередь изменение ставок по депозитам населения и предприятий. Для поддержания своей деятельности коммерческие банки не могут кредитовать под меньший процент, чем ставки по депозитам. Ставки в экономике определяются прежде всего уровнем инфляции, формированием стимулов к сбережению и уровнем риска.

Таблица 2 - Структура пассивов кредитных организаций

|

| 01.01.2008 | 01.12.2008 | ||

| млрд. руб. | % к пассивам | млрд руб. | % к пассивам | |

| Вклады населения | 5159,2 | 25,6 | 5523,8 | 21,3 |

| Депозиты и прочие привлеченные средства юридических лиц (кроме кредитных организаций) | 3520,0 | 17,5 | 4849,7 | 18,7 |

| Средства организации на расчетных и прочих счетах | 3232,9 | 16,1 | 3063,5 | 11,8 |

| Кредиты, депозиты и прочие привлеченные средства, полученные от других кредитных организаций | 2807,4 | 13,9 | 3879,0 | 15,0 |

| Кредиты, депозиты и прочие привлеченные средства, полученные кредитными организациями от Банка России | 34,0 | 0,2 | 2123,4 | 8,2 |

| Облигации. Векселя и банковские акцепты | 1112,4 | 5,5 | 1162,7 | 4,5 |

| Фонды кредитных организаций | 2182,2 | 10,8 | 1821,1 | 7,0 |

| Прочие пассивы | 2077,0 | 10,4 | 3500,7 | 13,5 |

| Итого | 20125,1 | 100,0 | 25923,9 | 100,0 |

По предварительным данным на 1 июля 2010 г. суммарная задолженность организаций составила 34,8 трлн. руб., что на 3,4% выше аналогичного показателя по состоянию на 1 июня 2010 г. и на 9,4% – уровня годичной давности (1 июля 2009 г.). Величина суммарной просроченной задолженности по итогам июня снизилась как в номинальном, так и в процентном выражении, составив 1095,4 млрд. руб. или 3,1% от совокупной задолженности (против 1108,6 млрд. руб. или 3,3% в мае).

|

|

|

Кредиторская задолженность, демонстрировавшая с начала сентября 2009 г. слабое снижение, в текущем году начала незначительно расти. Однако просроченная кредиторская задолженность преимущественно снижается: по данным на начало июля 2010 г. она оценивалась в 962,8 млрд. рублей, что на 17,4% ниже аналогичного показателя прошлого года.

Дебиторская задолженность после снижения в конце прошлого года, в текущем демонстрирует уверенный рост: в июне она увеличилась на 2,2% по сравнению с маем. Просроченная дебиторская задолженность, напротив, последовательно снижавшаяся с начала года, в июне сократилась на 3,7% по сравнению с предыдущим месяцем.

Таким образом, на основании агрегированных финансовых результатов по видам экономической деятельности можно говорить об укреплении положительных тенденций. Вместе с тем, восстановление в разных секторах экономики идет крайне неравномерно и на некоторых отраслях по-прежнему сказываются негативные последствия кризиса. В наиболее выгодном положении, как и прежде, остаются экспортно-ориентированные производства, испытывающие положительное влияние от улучшения внешнеэкономической конъюнктуры, и отрасли, нацеленные на удовлетворение внутреннего потребительского спроса, в меньшей степени пострадавшего от кризиса.

Выбор курсовой политики также оказывается весьма непростой задачей. В начале развития кризисных процессов в мировой экономике Банк России поддерживал неизменный курс национальной валюты по отношению к бивалютной корзине. Это сопровождалось снижением международных резервов и сокращением денежной массы. С середины ноября 2008 г. он приступил к плавному ослаблению национальной валюты посредством постепенного расширения коридора допустимых колебаний стоимости бивалютной корзины. За 2008 г. реальный эффективный курс рубля к иностранным валютам укрепился на 4,5%, в том числе в декабре по отношению к ноябрю ослабел на 3,6% (рис. 9).

Рисунок 9 - Реальный эффективный курс рубля к иностранным валютам (прирост, в % к декабрю предыдущего года)

Таким образом, сдерживание процесса ослабления рубля потребовало от Банка России значительных объемов интервенций на валютном рынке. Эксперты сходятся во мнении, что постепенное ослабление национальной валюты является более затратным с точки зрения расходования международных резервов. На ожиданиях девальвации рубля спрос на иностранную валюту многократно увеличивается. Вместе с тем постепенное ослабление курса валюты позволило банкам создать необходимые валютные резервы и обеспечить устойчивость пассивной части банковской системы.

|

|

|

|

|

|