|

Взаимосвязь налоговой политики с социальными аспектами жизнедеятельности людей

|

|

|

|

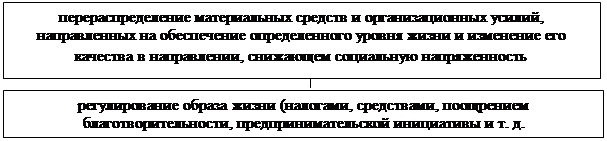

Двадцатый век показал, что одним из основных направлений внутренней политики любого государства выступает социальная политика. Важнейшей задачей социальной политики является достижение определенного уровня равновесия в общественной жизни способами показанными на рисунке 1.

| |||

| |||

Рисунок 1 - Способы достижения равновесия в общественной жизни

Социальная сфера, в рамках которой удовлетворяются прямые жизненные потребности членов общества, охватывает многие стороны человеческого бытия. Ключевым моментом её развития является повышение жизненного уровня людей. При обосновании перспектив социального развития и повышения народного благосостояния следует исходить из приоритета социальных процессов в общественном воспроизводстве. Центр тяжести переносится с достижения целевых показателей доходов, потребления, обеспеченности теми или иными благами на создание адекватных современному этапу социальных механизмов общественного воспроизводства. Переориентация социальной политики с обеспечения определенного уровня благосостояния на выполнение конструктивных воспроизводственных функций усиливает социальную направленность развития производства. Данная тактика позволяет поставить уровень и динамику благосостояния и объёма потребительских ресурсов в зависимость от утверждения принципов распределения, социальной справедливости, создание лучших возможностей для развития и реализации способностей личности. Ключевой проблемой социального развития в этой связи является обеспечение ориентации всех структурных звеньев системы управления экономикой на приоритет социальных критериев эффективности.

|

|

|

Система хозяйствования и соответствующая экономическая политика, способствующие процессу развития предпринимательской деятельности и создающие тем самым дополнительные рабочие места, ведут к увеличению производства и соответственно к более высоким доходам, повышению уровня потребления. В идеальном случае вследствие полной занятости, стабильности цен для каждого желающего и способного работать создаются условия, которые позволяют ему на основе своих дифференцированных доходов, зависящих от производительности, удовлетворять потребности, а также заботиться старости. Малообеспеченным и социально незащищённым группам, которые не в состоянии получать самостоятельно доход, необходима поддержка и помощь общества, в том числе со стороны государственных структур. Социально ориентированное общество несёт ответственность за более слабых своих представителей.

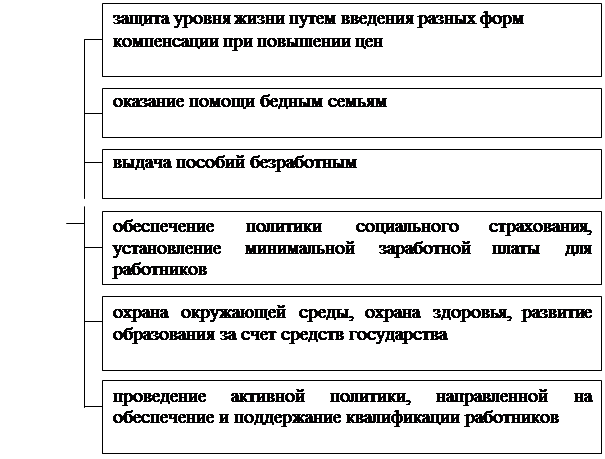

Социальная политика Республики Казахстан сосредоточена на проблеме повышения благосостояния граждан. Основные принципы проведения социальной политики представлены на рисунке 2.

Рисунок 2 - Основные принципы проведения социальной политики

Перед государством при разработке социальной политики встает вопрос о социальных приоритетах, т. е. основные социальных задачах, которые требуют немедленного, первоочередного решения. Определенной формой политической деятельности является социальная политика, которая направлена на удовлетворение потребностей общества и включает в себя в качестве подсистем: политику доходов, в том числе заработной платы; политику социальной защиты нетрудоспособных; политику занятости; политику в социальной сфере, а также налоговую политику.

Проводимая государством налоговая политика, является одним из основных элементов социально-экономической политики. Только налоговая политика определяет объем и структуру расходов государственного бюджета, затем - уточняет и устанавливает налоги, их ставки и льготы, вводит новые платежи, отменяет старые. Налоговая политика осуществляется государством посредством комплекса мер в области налогового регулирования.

|

|

|

Налоговой политике необходимо обеспечить поступление денежных средств в государственный бюджет в целях реализации государством социальных, политических, экономических программ [10].

Уже доказано, что именно предприниматели реагируют на изменение рыночной конъюнктуры, объединяют ресурсы, людей и простаивающие мощности. Именно малый и средний бизнес - самый надежный источник поступления налогов в бюджет, в среднем он дает от 10 до 30 % бюджета городов и регионов Казахстана.

Государство не может существовать, не проводя эффективной налоговой политики. Развитие эффективной налоговой политики Республики Казахстан является одной из основных проблем современного государства, разработка которой требует решения очень сложных задач. Государство стремится любым путем и любыми способами, как можно более максимально пополнить свой бюджет. Государственный бюджет, являясь основным планом в области финансов, главным средством аккумулирования денежных ресурсов, дает политической власти возможность реально осуществлять властные полномочия, а государству – реальную политическую и экономическую власть.

Участие государства в проведении налоговой политики, в регулировании экономики осуществляется с помощью налоговых инструментов, таких, как ставка налога, налоговая льгота, налоговая база и др. От результатов проводимой государством налоговой политики зависит и то, какие изменения необходимо внести государству в свою экономическую политику.

Очень большое количество налогов и их высокие ставки приводят не только к сокращению объема поступлений денежных ресурсов в бюджет государства, но и к снижению активного стимула трудовой, а также предпринимательской деятельности. Т.е. необходимо проводить такую налоговую политику, которая соединяла бы интересы государства и граждан. Налоговой политикой учитываются политические, экономические, а также социальные потребности населения, поэтому гражданин республики должен помнить о своих обязанностях внесения обязательных платежей в бюджет государства, которые предусмотрены Налоговым кодексом Республики Казахстан, так как налог является основным источником формирования государственного бюджета [11].

|

|

|

С введением нового Налогового кодекса утверждается новая налоговая политика государства. Налоговый кодекс необходимо строить на принципах справедливости, удобства и стабильности.

Эффективность налоговой политики определяется использованием модели налоговой системы, которая должна соответствовать реалиям и условиям нашего государства.

Государство реализует ряд возложенных на него функций: политические, экономические и социальные. Одной из основных функций является социальная защита населения.

Политика социальной защиты населения включает систему политических, социальных и экономических мероприятий по поддержанию, улучшению и обеспечению жизнедеятельности нуждающихся в помощи нетрудоспособных и бедных слоев населения. Основная тяжесть социальной защиты населения ложится на государство. В любом государстве имеется система социальных институтов, которые обеспечивают социальную защиту. Ими и являются государство, профсоюзы. В выполнении функций социальной защиты огромную роль играют благотворительные организации, фонды, страховые компании.

Государство должно гарантировать право на такой уровень жизни, который будет учитывать обеспечение населения медицинским обслуживанием, жилищем, правом на социальное обеспечение на случай безработицы, инвалидности, старости и др. Социальное обеспечение и защита осуществляются в виде пенсий, пособий, а также предоставления материальной помощи безработным.

В системе социальной защиты населения в Республике Казахстан важным элементом выступает социальное страхование, куда входит пенсионное обеспечение. На Западе медицинское и пенсионное страхование осуществляется путем удержания в одинаковом размере от дохода и заработной платы. В Японии на социальное страхование отчисляют 7 % от средней заработной платы работника; в США удерживают 7,5 %; в Швеции формирование социальных фондов полностью происходит за счет государства. У нас в Казахстане в пенсионный фонд удерживается 10 % от заработной платы работника.

|

|

|

Мера социальности бюджетной системы государства определяется масштабностью финансируемых социальных программ и долей налоговых изъятий. Налоговые изъятия ограничиваются реально возможными верхними границами налогообложения, которые не безграничны, поскольку угнетающе действуют на производство. Государственные расходы необходимо приспосабливать к уровню бюджетных доходов государства.

В Казахстане социальная политика с момента обретения независимости значительно изменилась. В июле 2001 г. был принят закон “О государственной адресной социальной помощи” [12]. Главным принципом оказания адресной социальной помощи является ее предоставление в виде денежных выплат.

Чтобы решить проблемы социальной защиты и справедливости, государству необходимо создать устойчивую, надежную, управляемую, социально справедливую и достаточно гибкую систему пенсионного обеспечения, которая включает в себя элементы обязательного и добровольного, государственного и государством контролируемого пенсионного обеспечения. Соответственно, при этом государству, в первую очередь, необходимо создать эффективную и стабильную налоговую политику, чтобы государство могло максимально пополнять свой бюджет для осуществления социальной политики.

С каждым днем вопросы налоговой политики в республике приобретают все более выраженный политический и социальный характер. Содержание и цели налоговой политики обусловлены социально-экономическим строем общества, общей направленностью экономической политики, а также конкретными методами налоговой политики, которые зависят от тех целей, которых стремится достичь государство, проводя указанную политику.

Политика уменьшения налогов - это, с одной стороны стремление граждан избежать налога, а, с другой - стремления государства не допустить сокращения поступлений налоговых сумм в бюджет. Стремление граждан не платить налоги или платить их в малом размере, существовало, существует и будет существовать до тех пор, пока будет существовать государство, и налоги будут являться основным источником формирования государственного бюджета. Политика уменьшения налогов – это действия граждан, которые избегают уплаты налогов или стремятся уменьшить выплаты в бюджет государства. При политике уменьшении налогов действия граждан можно характеризовать следующими признаками:

|

|

|

- активные, волевые и осознанные действия;

- действия, направленные на снижение размера сумм налога.

При политике уменьшения налогов граждане действуют целенаправленно, предпринимают определенные действия, в результате происходит экономия налогов. Граждане должны заранее осознавать характер своих действий, желая наступления определенного результата и сознательно допуская его.

Массовое уклонение от уплаты налогов, а также проблема криминогенности в налоговой сфере во всех странах всегда актуальна. Причин, подталкивающих предпринимателей к уклонению от уплаты налогов, очень много. Основной причиной налоговой преступности является нравственно-психологическое состояние граждан, которое характеризуется негативным отношением к налоговой системе государства, низким уровнем правовой культуры, а также корыстной мотивацией.

Политика уменьшения налогов представляет собой методы и действия налогоплательщика по налоговой минимизации. Их можно подразделить на две категории.

К первой категории политики налоговой минимизации относятся: незаконное уменьшение налогов; уклонение от уплаты налогов; некриминальное и криминальное уклонение от уплаты налогов.

При некриминальном уклонении от уплаты налогов действия граждан направлены на избежание или снижение налоговых выплат в бюджет в результате нарушения налоговой ответственности. При криминальном уклонении от уплаты налогов гражданами совершаются противозаконные действия, направленные на избежание налога или снижение его размера, которые нарушают нормы налогового и уголовного законодательства.

Вторая категория - законное уменьшение налогов или политика налоговой оптимизации, т. е. уменьшение размера налоговых обязательств через целенаправленные правомерные действия плательщика, которые включают в себя использование предоставленных законодательством льгот, налоговых освобождений и других законных приемов и способов. Также, это деятельность предприятий, при которой налоги сводятся к минимуму законно, без нарушения норм налогового и уголовного законодательства.

Так например, в соответствии с Налоговым кодексом при определении налогооблагаемого дохода страховые премии, подлежащие уплате (уплаченные) страхователем по договорам страхования, за исключением страховых премий по договорам накопительного страхования, подлежат вычету по классам страхования в установленных пределах.

Кроме того, льготные условия налогообложения применяются для предприятий которые осуществляют свою деятельность в социальной сфере и получают доход от следующих видов деятельности:

- оказание медицинских услуг, за исключением косметологических;

- оказание слуг в сфере дошкольного образования; начального среднего, среднего высшего, высшего и послевузовсокого профессионального образования; переподготовки и повышения квалификации, осуществляемых по соответствующим лицензиям на право ведения данных видов деятельности;

- деятельность в сфере науки, спорта (кроме спортивно - зрелищных мероприятий коммерческого характера), культуры (за исключением шоу - бизнеса), оказание услуг по сохранению исторического и культурного наследия, архивных ценностей, а также в области социальной защиты и социального обеспечения детей, престарелых и инвалидов;

- библиотечное обслуживание.

В отличие от первой, при данной категории не нарушаются законные интересы бюджета. Следовательно, отсюда вытекает главное отличие политики налоговой оптимизации от политики уклонения от налогов - граждане, не нарушая закон, используют разрешенные законодательством способы уменьшения налоговых платежей. Таким образом, действия плательщика не относится к преступлению или правонарушению, следовательно, не влекут за собой неблагоприятных последствий, таких, как доначисление налогов, взыскание пени и налоговых санкций. Налоги нужно не только минимизировать, нужна и оптимизация налогов.

Незаконное уменьшение налогов, или уклонение от них, влечет последствия для государства. При этом государственный бюджет недополучает причитающиеся ему средства, следовательно, ему приходиться ограничивать расходы. Вследствие этого, приостанавливается реализация некоторых государственных программ, выплата заработной платы работникам бюджетной сферы, пенсий, пособий [13].

Политические причины подталкивают граждан к уклонению от уплаты налогов тогда, когда налоги начинают использоваться государством не только для покрытия своих расходов, или обеспечения своего функционирования, но и как инструмент социальной или экономической политики, что случается довольно часто. Таким образом необходимо обеспечить своевременное поступление платежей в бюджет, а также справедливое их перераспределение. Только в этом случае государство может своевременно выплачивать пенсии, пособия, а также оказывать материальную помощь безработным.

Важной задачей налоговой политики является преодоление социальной ущербности рыночной экономики. “Общество, в котором небольшая группа богатых сильно оторвана от большой группы бедных людей, - констатирует Президент в своем послании народу Казахстана, – никогда не выживет и не будет процветать” [14].

Разрабатывая конкретные направления налоговой политики, государство должно обеспечить решение следующих основных задач:

- социальные задачи по обеспечению занятости, стимулированию роста доходов и уровня жизни населения, перераспределение национального дохода в интересах наименее защищенных слоев населения;

- задачи оптимизации налоговых изъятий, то есть достижение паритета между общественными, корпоративными и личными интересами в области налогообложения.

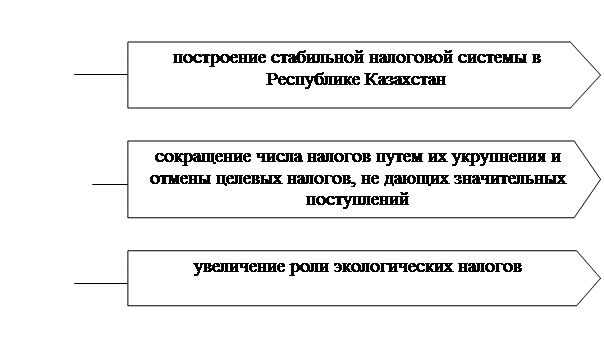

Основные направления налоговой политики государства показаны на рисунке 5.

Рисунок 5 - Основные направления налоговой политики

Основными направлениями налоговой политики государства являются: построение стабильной налоговой системы в Республике Казахстан; сокращение числа налогов путем отмены видов налогов, не дающих значительных поступлений в бюджет государства, или их укрупнения; облегчение налогового бремени производителей продукции и устранение двойного налогообложения.

Социальные возможности бюджета не безграничны и определяются мерой налоговых изъятий, чрезмерность которой угнетающе действует на производство. Как отмечалось выше, в настоящее время разумнее ставить вопрос не об увеличении социальных расходов, а о более рациональном использовании собираемых налогов в целях максимизации получаемого социального эффекта и достижения приемлемых социальных стандартов. Очень тяжело создать справедливую налоговую систему, т. е. обеспечить справедливое внесение с платы всеми, кто пользуется благами общественных товаров и услуг. Практически ни одно государство еще не смогло добиться точного, справедливого и рационального распределения денежных ресурсов из государственного бюджета.

Справедливость и гласность в налоговой политике являются очень важными при информировании населения о том, куда, зачем и на какие цели расходуются налоги. Каждый гражданин государства вправе это знать.

Идеальная налоговая политика является мечтой любого государства и общества, которую пока еще никто не достиг. К этой цели человеческая цивилизация идет уже столетия, и впереди у нас еще очень долгий путь. В конечном итоге закрепление в налоговом законодательстве принципа справедливого налогообложения не только позволит сделать налоговую систему эффективной, но и будет способствовать установлению налоговой дисциплины и воспитанию цивилизованного и добросовестного гражданина [15].

|

|

|