|

Анализ финансового состояния предприятия и основных технико-экономических показателей деятельности предприятия

|

|

|

|

Важным инструментом оценки, планирования и управления деятельности предприятий являются экономические показатели. Рассмотрение предприятия как целостного производственно-хозяйственного и финансового механизма позволяет дать общую схему формирования финансовых показателей, ориентированную на рыночные условия хозяйствования.

В основе всех финансовых показателей хозяйственной деятельности предприятий лежит технико – экономический уровень производства, т.е. качество продукции и используемой техники, прогрессивность технологических процессов, техническая вооруженность труда, степень концентрации, специализации, кооперирования, длительность производственного цикла и ритмичность производства, уровень организации производства и управления.

Финансовые показатели характеризуют не только технические, организационные и природные условия производства, но и социальные условия жизни производственных коллективов, финансово-экономические условия предприятия – состояние рынка финансирования, купли и продажи. От всех этих условий зависит степень использования производственных ресурсов проявления в таких обобщающих показателях, как фондоотдача основных производственных средств, материалоемкость производства продукции, производительность труда.

Для предварительного обзора финансово – хозяйственной деятельности предприятия рассмотрим динамику основных технико-экономических показателей ООО «Империя Мебели», за 3 года, 2006–2008 гг.

Источниками информации для проведения анализа выступает бухгалтерская отчетность предприятия и данные аналитического учета за 2006–2008 гг., расчетные данные представим в виде таблицы 3.

|

|

|

Таблица 3. Динамика основных технико-экономических показателей ООО «Империя Мебели», за 2006–2008 гг. тыс. руб.

| Показатель | 2006 г. | 2007 г. | 2008 г. | ||||

| Значение. | Абсолютное изменение, от 2006 г. | Темп роста, % | Абсолютное изменение, от 2007 г. | Темп роста, % | |||

| Выручка от реализации | 570000 | 608000 | 650000 | +80000 | 114,03 | +42000 | 106,90 |

| Себестоимость продукции, работ | 377000 | 410000 | 440000 | +63000 | 116,71 | +30000 | 107,31 |

| Прибыль от продаж | 7918 | 62300 | 172000 | +164082 | 2172,2 | +109700 | 276,08 |

| Чистая прибыль | 65562 | 109854 | 247640 | +182292 | 377,71 | +137786 | 225,42 |

| Среднесписочная численность, чел. | 84 | 95 | 106 | +22,00 | 26,2 | +11,00 | 11,6 |

| Производительность труда | 1484,37 | 1465,06 | 1394,84 | -89,53 | 93,96 | – 70,22 | 93,97 |

| Фонд оплаты труда | 120791,29 | 125497,6 | 134111,2 | +13319,9 | 164,06 | +8613,6 | 133,78 |

| Среднемесячная зарплата | 14512 | 15120 | 16100 | +1588,0 | 135,20 | +980,00 | 119,14 |

| Рентабельность, % | 1,39 | 10,24 | 26,46 | +25,07 | 1887,77 | +16,22 | 258,4 |

При анализе таблицы 3, можно выделить следующее:

· наблюдается увеличение у показателя выручки от реализации, что обуславливается увеличением объема выполненных работ и повышением уровня средних реализационных цен. В 2008 г. сумма выручки составила 650000 тыс. руб., что выше показателя 2006 г. на 80000 тыс. руб., и выше показателя 2007 г. на 42000 тыс. руб.

· В связи с увеличением объемов и реализации выполненных работ (оказанных услуг) наблюдается увеличение себестоимости продукции, так в 2008 г. себестоимость проданных работ, услуг составила 440000 тыс. руб., что выше показателя 2006 г. на 63000 тыс. руб., и выше показателя 2007 г. на 30000 тыс. руб. При сопоставлении темпов роста выручки и себестоимости можно отметить, что темп роста себестоимости опережает темп роста выручки;

• на предприятии с 2006 г. по 2008 г. произошло увеличение численности работающих на 22 человека, темп прироста составил 21,35%;

• увеличение численности работающих на предприятии и увеличение средней заработной платы, а так же увеличение объемов производства привело к повышению фонда оплаты труда на 13319 тыс. руб. в 2008 г. по сравнению с 2006 г. и на 8613,60 тыс. руб. по сравнению 2007 г. с 2004 г.

|

|

|

Далее проведем диагностику финансового состояния предприятия на основании данных бухгалтерской отчетности за 2006–2008 гг.

Для проведения анализа в качестве методического обеспечения используются указания, приведенные в Приказе ФСОФО РФ от 23.01.2001 г. №16 «Об утверждении «Методических указаний по проведению анализа финансового состояния организаций».

Основной целью проведения анализа финансового состояния является получение объективной оценки их платежеспособности, финансовой устойчивости, деловой активности, эффективности деятельности. Для проведения анализа используется система показателей:

1. Общие показатели:

Среднемесячная выручка (К1) характеризует масштаб бизнеса организации:

(1)

(1)

Среднесписочная численность персонала (К2) характеризует масштабы деятельности предприятия, соответствует строке 850 формы №5 по ОКУД:

К2 = стр. 850 формы №5 по ОКУД (2)

2. Показатели платежеспособности и финансовой устойчивости:

Степень платежеспособности общая (К3) характеризует сроки возможного погашения всей кредиторской задолженности:

(3)

(3)

Коэффициент задолженности по кредитам (К4 ). Уменьшение его уровня характеризует перекос структуры долгов в сторону товарных кредитов, неплатежей бюджету и по внутренним долгам, что оценивается отрицательно:

(4)

(4)

Коэффициент задолженности другим организациям (К5). Повышение его уровня характеризует увеличение удельного веса товарных кредитов в общей сумме долгов:

(5)

(5)

Коэффициент задолженности фискальной системе (К6). Повышение его уровня характеризует увеличение удельного веса задолженности бюджету в общей сумме долгов:

(6)

(6)

Коэффициент внутреннего долга (К7). Повышение его уровня характеризует увеличение удельного веса внутреннего долга в общей сумме долгов:

(7)

(7)

Степень платежеспособности по текущим обязательствам (К8) характеризует сроки возможного погашения текущей задолженности перед кредиторами:

|

|

|

(8)

(8)

Коэффициент покрытия текущих обязательств оборотными активами (К9) показывает, насколько текущие обязательства покрываются оборотными активами:

(9)

(9)

Собственный капитал в обороте (К10). Отсутствие его показывает, что все оборотные активы сформированы за счет заемных средств:

(10)

(10)

Доля собственного капитала в оборотных активах (К11) определяет степень обеспеченности организации собственными оборотными средствами:

(11)

(11)

Коэффициент финансовой автономии (К12) показывает, какая часть активов сформирована за счет собственных средств организации:

(12)

(12)

3. Показатели деловой активности.

Продолжительность оборота оборотных активов (К13) показывает, за сколько месяцев оборачиваются оборотные активы:

(13)

(13)

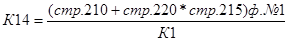

Продолжительность оборота средств в производстве (К14) характеризует скорость оборачиваемости капитала в запасах:

(14)

(14)

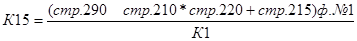

Продолжительность оборота средств в расчетах (К15) характеризует скорость погашения дебиторской задолженности:

(15)

(15)

4. Показатели рентабельности:

Рентабельность оборотного капитала (К16) характеризует эффективность использования оборотного капитала организации:

(16)

(16)

Рентабельность продаж (К17) показывает, сколько получено прибыли на рубль выручки:

(17)

(17)

5. Показатели интенсификации процесса производства:

Среднемесячная выработка на одного работника (К18) характеризует уровень производительности (интенсивности) труда работников предприятия:

(18)

(18)

|

|

|

Фондоотдача (К19) характеризует интенсивность использования основных средств:

(19)

(19)

6. Показатели инвестиционной активности организации:

Коэффициент инвестиционной активности (К20) характеризует инвестиционную активность организации:

(20)

(20)

Изучение динамики данных показателей позволяет довольно полно охарактеризовать финансовое состояние предприятия и установить наметившиеся его изменения.

Для удобства представления расчетных данных составим таблицу 4.

Таблица 4. Анализ финансового состояния ООО «Империя Мебели» за 2006–2008 гг. тыс. руб.

| Показатель | 2006 | 2007 | 2008 | |||||||

| Показатель | Изменение | Темп роста, % | Показатель | Изменение | Темп роста, % | |||||

| 1. Общие показатели | ||||||||||

| К1 Среднемесячная выручка | 47500 | 50666,67 | + 3166,67 | 106,67 | 54166,67 | + 3500 | 106,90 | |||

| К2 Численность персонала | 84 | 95 | + 22 | 113,0 | 106 | + 11 | 112,0 | |||

| 2. Показатели платежеспособности и финансовой устойчивости | ||||||||||

| К3 Степень платежеспособности общая | 4431290,52 | 7296334,43 | + 2865043,91 | 164,65 | 16816060,50 | + 13951016,59 | 230,47 | |||

| К4 Коэффициент задолженности по кредитам | 29,54 | 29,18 | – 0,36 | 98,78 | 33,63 | + 4,45 | 115,25 | |||

| К5 Коэффициент задолженности другим организациям | 7,40 | 3,44 | – 3,96 | 46,48 | 2,58 | – 0,86 | 75 | |||

| К6 Коэффициент задолженности фискальной системе | 0,87 | 0,75 | – 0,12 | 86,20 | 0,18 | – 0,57 | 24 | |||

| К7 Коэффициент внутреннего долга | 4,74 | 4,85 | + 0,11 | 102,32 | 3,79 | – 1,06 | 78,14 | |||

| К8 Степень платежеспособности по текущим обязательствам | 26,38 | 24,25 | – 2,14 | 91,92 | 24,40 | + 0,15 | 100,61 | |||

| К9 Коэффициент покрытия текущих обязательств оборотных активов | 1,13 | 1,21 | + 0,08 | 107,0 | 1,38 | + 0,17 | 114,04 | |||

| К10 Собственный капитал в обороте | 20121 | 11735 | – 8386 | 58,32 | 5100 | – 6635 | 43,45 | |||

| К11 Доля собственного капитала в оборотных активах | 0,014 | 0,007 | – 0,007 | 50 | 0,002 | – 0,005 | 28,57 | |||

| К12 Коэффициент финансовой автономии | 0,037 | 0,038 | + 0,001 | 102,7 | 0,031 | – 0,007 | 81,57 | |||

| 3. Показатели деловой активности | ||||||||||

| К13 Продолжительность оборота оборотных активов | 29,96 | 29,42 | – 0,54 | 93,20 | 33,72 | + 4,3 | 114,61 | |||

| К14 Продолжительность оборота средств в производстве (в днях) | 1,56 | 1,68 | + 0,12 | 107,69 | 1,72 | + 0,04 | 102,38 | |||

| К15 Продолжительность оборотных средств в расчетах (в днях) | 28,40 | 27,72 | – 0,68 | 97,60 | 32,01 | 4,29 | 115,47 | |||

| 4. Показатели рентабельности | ||||||||||

| К16 Рентабельность оборота капитала | 0,005 | 0,007 | + 0,002 | 140 | 0,14 | + 0,133 | 200 | |||

| К17 Рентабельность продаж | 0,014 | 0,10 | + 0,086 | 714,28 | 0,26 | + 0,16 | 260 | |||

| 5. Показатели интенсификации процесса производства | ||||||||||

| К18 Среднемесячная выработка на одного работника | 123,69 | 122,08 | – 1,61 | 98,69 | 116,24 | – 5,85 | 95,21 | |||

| К19 Эффективность внеоборотного капитала | 1,35 | 1,08 | – 0,27 | 80 | 0,99 | – 0,09 | 91,67 | |||

| 6. Показатель инвестиционной активности | ||||||||||

| К20 Коэффициент инвестиционной активности | 0,47 | 0,60 | + 0,13 | 127,66 | 0,66

| + 0,06 | 110 | |||

Как показывает проведенный анализ, среднемесячная выручка от реализации продукции в 2008 г. составила 54166,67 тыс. руб., что выше уровня 2006 г. на 3500 тыс. руб., а уровень 2007 г. выше уровня 2004 г. на 3166,67 тыс. руб. Такое увеличение вызвано увеличением объема выполненных работ (оказанных услуг).

Численность персонала на 2008 г. составляет 106 человек, по сравнению с 2007 г., численность персонала увеличилась на 11 человек, а в 2006 г. она составляла всего 84 человека, это больше на 22 человека, по сравнению с 2007 г.

Показатель общей степени платежеспособности вырос на 230,47% в 2008 году по сравнению с показателем 2007 г.

Коэффициент задолженности другим организациям к 2008 г. снижается и составляет 2,58, по сравнению с 2006 г., где данный коэффициент был 7,40.

Коэффициент задолженности по кредитам уменьшается в 2007 г. и составляет 29,18, а в 2008 г. увеличивается и составляет 33,63, это больше на 4,09 п., по сравнению с 2006 г. Это говорит о том, что в 2008 г. увеличилась доля заемного капитала организации.

Коэффициент задолженности фискальной системе имеет тенденцию к снижению, снижение в 2008 г. по сравнению с показателем 2007 г. составило 0,57 п., или 24%.

Коэффициент внутреннего долга по сравнению с 2007 г., также снизился на 1,06 п., или 78,14%.

Наблюдается незначительное снижение платежеспособности по текущим обязательствам в 2007 г., по сравнению в 2006 г., на 2,14 п., а в 2008 году увеличивается на 0,15 п., по сравнению с 2007 г.

Уменьшилась сумма собственного капитала в обороте (хотя значение показателя на протяжении рассматриваемого периода имеет отрицательное значение), соответственно уменьшился коэффициент обеспеченности собственными средствами, темп роста составил в 2008 г. 28,57% по сравнению с 2007 г.

Незначительно уменьшился коэффициент финансовой автономии, в 2008 году, темп роста по сравнению с показателем 2006 г. составил 81,57%, значение на 2008 г. составило 0,038, что выше показателя 2006 г. на 0,001 п.

При анализе деловой активности, можно сделать следующие выводы:

– продолжительность оборота оборотных активов показывают, за сколько месяцев оборачиваются оборотные активы и в 2008 г. они составили 33,72, это на 4,3 п., меньше по сравнению с 2007 г.

– продолжительность оборота средств в производстве на протяжении всех лет наблюдается незначительное увеличение и в 2008 г. составляет 1,72, а темп роста равен 102,38%.

– продолжительность оборотных средств в расчетах в 2008 г. составляет 32,01, в 2007 г. 27,72, а темп роста составил 115,47%.

При рассмотрении показателей рентабельности, можно увидеть, что рентабельность оборотного капитала имеет тенденцию к увеличению, показатель рентабельности продаж также увеличивается в течение 2 лет и на конец 2008 г. составил 260%.

Показатель среднемесячной выработки на одного работника имеет тенденцию к увеличению в 2008 г., на 8,04 п., по сравнению с 2007 г., а в 2007 наблюдается снижение на 0,16 п., по сравнению с 2006 годом. Также наблюдается увеличение показателя фондоотдачи внеоборотного капитала в 2008 году, а снижение в 2007 году на 0,02 единицы по сравнению с 2006 годом.

Для коэффициента инвестиционной активности имеет тенденцию к увеличению, в 2008 году она составляет 0,66, в 2007 году 0,60., а в 2006 году 0,47. Данные коэффициенты показывает положительный инвестиционный климат предприятия.

Далее проведем для более подробного представления о финансовой деятельности предприятия и финансового положения проведем финансово-экономический анализ.

При оценке имущественного положения предприятия формируется представление о деятельности предприятия, выявляются изменения в составе его имущества и источниках, устанавливаются взаимосвязи различных показателей. С этой целью определяют соотношения отдельных статей актива и пассива баланса, их удельный вес в общем итоге (валюте) баланса, рассчитывают суммы отклонений в структуре основных статей баланса по сравнению с предшествующими периодами.

Общая сумма изменения валюты баланса расчленяется на составляющие, что позволяет сделать предварительные выводы о характере сдвигов в составе активов, источниках их формирования и их взаимной обусловленности. Так, в процессе анализа изменения в составе долгосрочных (внеоборотных) и текущих (оборотных) средств рассматриваются во взаимосвязи с изменениями в обязательствах предприятия. Характеристику о качественных изменениях в структуре средств и их источников можно получить с помощью вертикального и горизонтального анализа отчетности.

Вертикальный анализ показывает структуру средств предприятия и их источников, а также выручку от реализации. Как правило, показатели структуры рассчитываются в процентах к валюте баланса. Относительные показатели в определенной степени сглаживают негативное, влияние инфляционных процессов, которые существенно затрудняют сопоставление абсолютных показателей в динамике.

Горизонтальный анализ бухгалтерского баланса – это чтение или суждение об изменениях в отчетном периоде (динамика). Положительная сторона горизонтального анализа в том, что он позволяет быстро (не делая подсчетов) увидеть произошедшие изменения. Отрицательной стороной анализа является то, что картина изменений может быть очень резкой, так как не учитывается инфляция или денежные реформы. Данный вид анализа позволяет оценить эффективность развития предприятия.

Горизонтальный анализ отчетности заключается в построении одной или нескольких аналитических таблиц, в которых абсолютные показатели дополняются относительными темпами роста (снижения).

В целом горизонтальный и вертикальный анализ указывает на финансовое благополучие предприятия, но более точный ответ требует обзора показателей по конкурирующим предприятиям, сравнивая со среднеотраслевыми и среднепрогрессивными значениями (сравнение с лидерами строительной отрасли) и рассмотрении ситуации за больший, чем год, период времени.

Сравнительный аналитический баланс за 2006–2008 гг., представлен в приложении №3 и №4.

При анализе агрегированного баланса предприятия можно выделить основные изменения, а именно:

· наблюдается динамика увеличения валюты баланса, так в 2006–2008 гг. она составляет 343727 тыс. руб., в 2006–2007 гг., валюта баланса составляет 78581 тыс. руб., произошло увеличение валюты баланса, на 265146 тыс. руб., по сравнению с 2006 г.

· при рассмотрении структуры внеоборотных активов предприятия можно сделать следующий вывод, что прирост в процентах по итогам 2006–2007 гг., составляет 14,62, а в 2007–2008 гг. произошло уменьшение прироста и составляет всего 2,14.

Оборотные активы по итогам 2008 г. составляют 97,13%, в 2007 г. 96,96%, а в 2004 г. 97,59%.

· при рассмотрении структуры пассива баланса можно отметить, что в 2008 г. основной удельный вес принадлежит такому разделу отчетности как краткосрочные обязательства – 70,27%, что ниже показателя 2006 г. на 15,68% и ниже показателя 2007 г. на 9,67%.

На втором месте по величине удельного веса находятся долгосрочные обязательства, так в 2008 г. их доля составила 26,58%, что ниже показателя 2006 г. на 16,3% и ниже показателя 2007 г. на 10,32%.

Капитал и резервы составляют 3,15% от общего значения пассивов на 2008 г., что ниже значения 2006 г. и 2007 г. на – 0,65%

В целом, по итогам анализа агрегированного баланса можно отметить, что уменьшение доли долгосрочных обязательств носит положительную оценку, хотя их удельный вес в общей валюте баланса остается достаточно значительным.

Для большинства предприятий продолжительность операционного цикла оборотных активов, как правило, больше, чем продолжительность операционного цикла соответствующих пассивов. Это является существенной причиной возникновения нехватки оборотных средств.

Для преодоления дефицита источников оборотного капитала предприятию необходимы краткосрочные банковские кредиты, иные заимствования, а также возможность управлять дебиторской задолженностью. Однако дебиторская задолженность, денежные средства на расчетном счете, запасы и затраты в готовой продукции, другие элементы оборотного капитала оказывают различное воздействие на эффективность экономической деятельности.

Далее по данным формы №2 рассчитаем следующие показатели:

– маржинальный доход, обеспечивающий покрытие постоянных затрат и получение прибыли;

– точку критического объема продаж;

– запас финансовой прочности;

– силу воздействия операционного рычага;

– определим долю маржинального дохода в выручке от продаж.

Данные расчетов представим в виде таблицы 5.

Таблица 5. Показатели оценки качественного уровня достижения финансовых результатов ООО «Империя Мебели» за 2006–2008 гг. тыс. руб.

| Показатели | Код строки | 2006 г. | 2007 г. | 2008 г. | Отклонение 2008 г. от | ||

| 2006 г. | 2007 г. | ||||||

| 1. Выручка от продаж (N) | 010 | 570000 | 608000 | 650000 | 80000 | 42000 | |

| 2. Себистоимость товаров (S) | 020 | 377000 | 410000 | 440000 | 63000 | 30000 | |

| 3. Валовая прибыль (МД) | 029 | 193000 | 198000 | 210000 | 17000 | 12000 | |

| 4. Доля маржи-нального дохода в выручке от продаж (d) | п3/п1 | 0,34 | 0,33 | 0,32 | -0,02 | -0,01 | |

| 5. Постоянные расходы (Sn) | 030 + 040 | 185082 | 135700 | 38000 | – 147082 | – 97700 | |

| 6. Критическая точка объема продаж (порог рентабельности) | Sn:d | 544358,82 | 411212,12 | 118750,00 | – 425608,82 | – 292462,12 | |

| 7.3 апас финансовой прочности | пl-п6 | 25641,18 | 196787,88 | 531250,00 | 505608,82 | 334462,12 | |

| 8. Запас финансовой прочности от объема продаж | п7/п1 | 0,045 | 0,32 | 0,82 | 0,775 | 0,5 | |

| 9. Прибыль (убыток) от продаж | 050 | 7918 | 62300 | 172000 | 164082 | 109700 | |

| 10. Прибыль от продаж к запасу финансовой прочности | п9/п7 | – 0,30 | 0,32 | 0,32 | 0,61 | 0 | |

| 11. Сила воздействия операционного рычага | п3/п5 | 1,04 | 1,46 | 5,53 | 4,49 | 4,07 | |

Как показывает таблица 7, на предприятии наблюдается увеличение таких показателей как, выручка от реализации, себестоимость, валовая прибыль.

На конец 2008 г. незначительно (на 0,01 п.) снизилась доля маржинального дохода в выручке от продаж.

Наблюдается тенденция к увеличению у такого показателя как запас финансовой прочности, так с 2006 г. по 2008 г. изменение в сторону увеличения составило 505608,82 тыс. руб., сила воздействия операционного рычага (увеличение показателя 2008 г. по сравнению с 2006 г. составило 4,49 п.).

В 2008 г. наблюдается незначительное увеличение значения такого показателя как, показатель отношения прибыли от продаж к запасу финансовой прочности (на 0,61 п.).

В 2008 г. порог рентабельности составил 118750 тыс. руб., в 2007 г. 411212,12 тыс. руб., а в 2006 г. был равен 544358,82 тыс. руб. Критическая точка объема продаж показывает размер прибыли, обеспечивающий заданный норматив рентабельности.

|

|

|