|

При использование на ООО «Советский рынок» режима УСН.

|

|

|

|

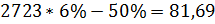

Ставка единого налога на УСН при уплате его со всех полученных доходов составит 6%, уменьшенная на сумму уплаченных за отчетный период страховых взносов, но не более 50%. Таким образом сумма налога при УСН за год составила (тыс. руб.):

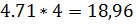

Сумма налога с автостоянки, находящейся на ЕНВД (налог на вмененный доход составляет 15 % и рассчитывается исходя из установленного физического показателя и корректирующих коэффициентов.), за год составила (тыс. руб.):

,

,

Где 4,71 сумма ЕНВД за квартал.

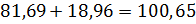

Таким образом сумма налога за 2015 год при УСН составила (тыс. руб.):

При применении ООО «Советский рынок» общего режима налогообложения:

1. НДС (тыс. руб.): в сумму выручки от реализации услуг (строка 2110 ф.2) включен НДС по ставке 18%, согласно выставленных счетов-фактур, который нужно перечислить в бюджет:

2. Налог на прибыль (тыс. руб.)20% (2%- в Федеральный бюджет; 18%- в региональный бюджет)

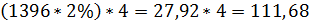

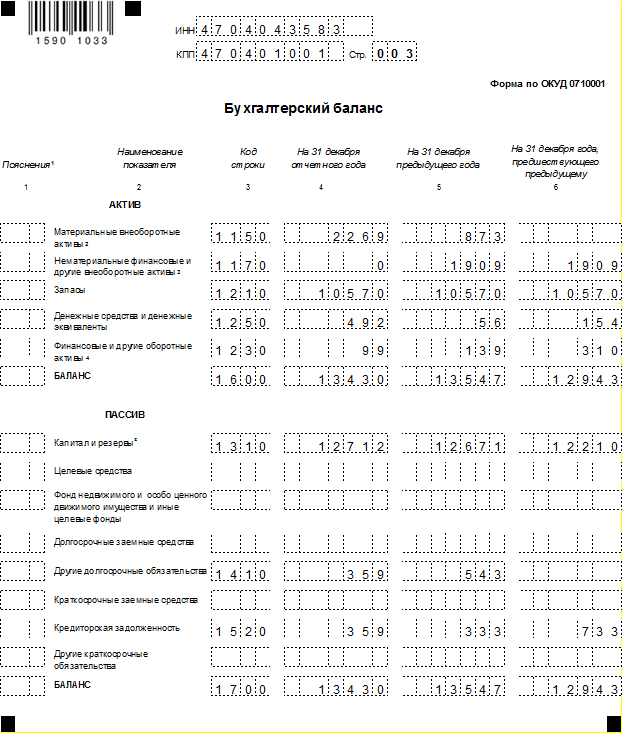

3. Налог на имущество (из строки баланса 1150 - стоимость ОС составляет 1396 тыс. руб. и стоимость земельного участка составляет 873 тыс. руб., который является не облагаемым налогом на имущество):

,

,

Где 27,92 – сумма налога за квартал.

Итого: 435+ 8,2 + 111, 68 = 554,88 тыс. руб.

Таким образом, разница налога на УСН И общем режимом налогообложения за год на ООО «Советский рынок» составила: 554,88 – 100,65 = 454,23 тыс. руб., что является большим значением для субъекта малого бизнеса. Можно сделать вывод о большой значимости и выгоде специальных режимов налогообложения для малого и среднего бизнеса.

ЗАКЛЮЧЕНИЕ

В ходе проведения теоретического и методологического исследования были сделаны следующие выводы.

Малое предпринимательство – неотъемлемый элемент современной рыночной схемы хозяйства, без которого экономика и общество в целом не могут нормально существовать и развиваться.

|

|

|

Наличие в любом обществе условий для предпринимательства, существование в таком обществе предпринимательского корпуса — это не только дань моде. Это и показатель уровня экономической свободы граждан, и отражение понимания прогрессивного характера предпринимательства со стороны представителей властных структур, определяющих, разрабатывающих и реализующих экономическую политику, в том числе и в отношении предпринимательства.

Малое предпринимательство за последние годы стало важнейшим сектором народного хозяйства, который оказывает значительное влияние на социально-экономическую ситуацию в России. Именно в этом секторе экономики динамично создаются новые рабочие места.

Государственное регулирование и налогообложение все-таки помогает малому предпринимательству, но надо отметить, что далеко не все малые предпринимательства попадают под госпрограммы субсидирования и кредитования, и им приходится самим решать проблемы дальнейшего развития. Основными факторами ухудшения ситуации в сфере малого предпринимательства по оценкам предпринимателей, являлись нехватка собственных денежных средств, неплатежеспособность потребителей продукции, нестабильность правовых норм и налоговой политики, недостаточное развитие рынков сбыта, а также рынков сырья и материалов.

Система налогообложения для малого и среднего бизнеса облегчает ситуацию, даже если предприятие не финансируется. Определенно нужно дальше развивать политику развития малого предпринимательства, особенно в кризис, но проблема этого вопроса состоит в том, что как раз в кризис средства на поддержку малого предпринимательства сокращаются, а условия ужесточаются.

Сами малые предприятия в борьбе за выживание научились самостоятельно приспосабливаться к сложностям рынка. Так, для повышения своей жизнеспособности МП активно диверсифицируют хозяйственную и инвестиционную деятельность. Более чем половина МП неторгового профиля помимо основной деятельности занимается еще и торговлей как несложной, но относительно прибыльной деятельностью с быстрым сроком оборачиваемости капиталов. А торговые капиталы все чаще устремляются в производство, хотя и в самых простых его формах.

|

|

|

СПИСОК ЛИТЕРАТУРЫ

1. "Налоговый кодекс Российской Федерации (часть первая)" от 31.07.1998 N 146-ФЗ (ред. от 05.04.2016) (с изм. и доп., вступ. в силу с 05.05.2016).

2. "Гражданский кодекс Российской Федерации (часть первая)" от 30.11.1994 N 51-ФЗ (ред. от 31.01.2016).

3. Федеральный закон от 24 июля 2007 г. N 209-ФЗ "О развитии малого и среднего предпринимательства в Российской Федерации" (с изменениями и дополнениями).

4. Постановление Правительства РФ от 13.07.2015 N 702 "О предельных значениях выручки от реализации товаров (работ, услуг) для каждой категории субъектов малого и среднего предпринимательства".

5. Федеральный закон «О лицензировании отдельных видов деятельности» от 08.08.2001 №128-ФЗ.

6. Акимов О.Ю. Малый и средний бизнес: эволюция понятий, рыночная среда, проблемы развития. –М.: Финансы и статистика, 2011

7. Рыгалин Д.Б. Государственная поддержка малого бизнеса. – М.: МИЭТ, 2011

8. Черник И. П. Малый бизнес в России.- Ростов-н/Д: Феникс. - 2011. – 129 с.

9. Гильмиярова А.Ф. Методы государственного воздействия на предпринимательскую активность малого и среднего бизнеса // Безопасность бизнеса. 2011. N 3. С. 2 - 5.

10. Игнатьева И. Налогообложение субсидий. Господдержка предприятий малого и среднего бизнеса // Финансовая газета. 2013. N 12.

11. http://economy.gov.ru/minec/main/ - Министерство экономического развития РФ

12. http://www.gks.ru/ - Федеральная служба государственной статистики

13.. http://taxpravo.ru/ -Российский налоговый портал

ПРИЛОЖЕНИЕ 1

ПРИЛОЖЕНИЕ 2

[1] Постановление Правительства РФ от 30 декабря 2014 г. N 1605 "О предоставлении и распределении субсидий из федерального бюджета бюджетам субъектов Российской Федерации на государственную поддержку малого и среднего предпринимательства, включая крестьянские (фермерские) хозяйства в 2015 году" (с изменениями и дополнениями).

|

|

|

[2] http://www.gks.ru/ - Федеральная служба государственной статистики.

[3] http://smb.gov.ru/ - Федеральный портал малого и среднего предпринимательства.

[4] Указ Президента РФ от 05.06.2015 N 287 "О мерах по дальнейшему развитию малого и среднего предпринимательства"

[5] http://www.glavbukh.ru/ - ЖУРНАЛ «Главбух». «Налоговые и бухгалтерские изменения с 2016 года».

[6] http://taxpravo.ru/ - Российский налоговый портал

[7] "Налоговый кодекс Российской Федерации (часть первая)" от 31.07.1998 N 146-ФЗ (ред. от 05.04.2016) (с изм. и доп., вступ. в силу с 05.05.2016).

[8] Черник И. П. Малый бизнес в России. - Ростов-н/Д: Феникс. - 2011. – 129 с.

|

|

|