|

Анализ финансовых результатов деятельности ООО «Архимед»

|

|

|

|

Основными задачами анализа финансовых результатов деятельности предприятия являются: оценка динамики показателей прибыли, обоснованности образования и распределения их фактической величины; выявление и измерение действия различных факторов на прибыль; оценка возможных резервов роста прибыли на основе оптимизации объемов производства и издержек.

В анализе динамики и состава прибыли используются данные, содержащиеся в Отчете о прибылях и убытках (форма №2), которые позволяют проанализировать финансовые результаты, полученные от всех видов деятельности предприятия, установить структуру прибыли.

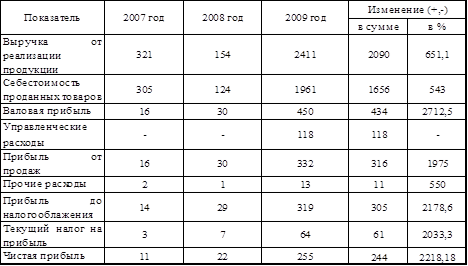

Воспользуемся данными таблицы 8.

Таблица 8 Показатели работы предприятия за отчетный и предшествующие периоды

Горизонтальный анализ абсолютных показателей, приведенных в таблице, показывает, что предприятие в 2009 году добилось высоких результатов по прибыли. По сравнению с 2007 годом прирост прибыли до налогообложения составил 305 тыс. руб., или 2178,6%, а чистой прибыли – 244 тыс. руб., или 2033,3%. Таким же образом фактические данные отчетного периода сравниваются с планом.

Прирост прибыли от продаж составил в 2009 году 316 тыс. руб., что в процентном отношении составляет 367,8% (434:118·100).

Анализ структуры полученной прибыли (вертикальный анализ) позволяет установить, что основную часть ее составляет валовая прибыль, прирост ее составляет 434 тыс. руб., или 2712,5%.

Исчисление оптимального размера прибыли становится важнейшим элементом планирования предпринимательской деятельности на современном этапе хозяйствования.

Приведенные ниже расчеты позволяют определить так называемый эффект операционного рычага (термин, взятый из западной практики предпринимательства, который некоторые авторы называют «эффектом производственного рычага» или «эффектом эксплуатационного рычага»).

|

|

|

Эффектом операционного рычага называют такое явление, когда с изменением объема продаж (выручки от реализации продукции) происходит особенно интенсивное изменение прибыли в ту или иную сторону.

Допустим, объем продаж в 2009 году составил 2411 тыс. руб., в том числе переменные затраты – 1961 тыс. руб., а постоянные – 195 тыс. руб. Таким образом, при суммарных затратах в 2156 тыс. руб. прибыль равна 255 тыс. руб. (2441-2156). Если в 2010 году выручка увеличится на 10%, что составит 2652,1 тыс. руб. (2411×110:100), то переменные затраты возрастут также на 10% и будут равны 2157,1 тыс. руб. (1961×110:100). Постоянные затраты при этом остаются неизменными, то есть – 195 тыс. руб. В этом случае суммарные затраты составят 2354,1 тыс. руб. (2157,1+197), а прибыль – 298 тыс. руб. (2652,1-2354,1). При этом прибыль возрастет по сравнению с прошлым годом на 16,8% (298×100:255-100).

Следовательно, при росте выручки от реализации продукции на 10% прибыль увеличится на 16,8%.

Изыскивая возможности увеличения прибыли, целесообразно проверить влияние на ее прирост не только переменных, но и постоянных затрат.

Так, если переменные затраты увеличиваются на 10% (2157,1 тыс. руб.), а постоянные на 2% (195×102:100=198,9 тыс. руб.), общая сумма всех затрат составит 2356 тыс. руб. (2157,1+198,9).

Прибыль при этом определится в сумме 296,1 тыс. руб. (2652,1-2356) и, следовательно, возрастет по сравнению с прошлым годом на 16,1,% а не на 16,8%.

Если далее постоянные затраты увеличиваются на 4% и составят 202,8 тыс. руб. (195×104:100), то при увеличении на 10% переменных расходов общая сумма всех затрат составит 2359,9 тыс. руб. (2157,1+202,8). Прибыль в этом случае уменьшается до 292,2 тыс. руб. (2652,1-2359,9), то есть возрастет лишь на 14,6% (292,2:255×100-100).

Очевидно по мере возрастания постоянных затрат при прочих равных условиях темпы прироста прибыли сокращаются.

|

|

|

Приведенные выше расчеты позволяют определить степень воздействия операционного рычага. Для этого следует из объема продаж исключить переменные затраты, а результат разделить на сумму прибыли.

Разницу между объемом продаж и переменными затратами экономисты называют «вкладом на покрытие». Таким образом, количественное воздействие операционного рычага на прибыль можно выразить формулой:

О=В:П

где О – операционный рычаг,

В – вклад на покрытие,

П – прибыль.

В нашем примере воздействие операционного рычага в 2009 году будет определено как (2411-1961):255=1,7.

Показатель операционного рычага имеет важное практическое значение. Если объем продаж возрастает например на 4% то пользуясь показателем операционного рычага можно заранее определить что прибыль увеличится на 6,8% (4×1,7).

В случае снижения объема продаж на 8% прибыль уменьшится на 13,6% (8×1,7).

Увеличение объема продаж на 10% влечет рост прибыли на 17% (10×1,7).

Определив влияние структуры затрат на прибыль с помощью воздействия операционного рычага, можно сделать вывод: чем выше удельный вес постоянных затрат и соответственно ниже удельный вес переменных затрат при неизменном объеме продаж, тем сильнее влияние операционного рычага.

В соответствии с рекомендациями западного предпринимательства, прежде всего, определяется так называемая точка безубыточности производства и продажи продукции.

Точка безубыточности соответствует такому объему продаж, при котором фирма покрывает все постоянные и переменные затраты, не имея прибыли. С помощью точки безубыточности определяется порог, за которым объем продаж обеспечивает рентабельность, то есть прибыльность продукции.

Объем продаж, соответствующий точке безубыточности (Б) определяется как отношение постоянных затрат (ПЗ) к разности между единицей и частным от деления переменных затрат (ЗП) на объем продаж в стоимостном выражении (Р). Следовательно, точка безубыточности может быть исчислена по формуле:

ПЗ

Б= _______

1-ЗП:Р

Объем продаж составляет 3600 тыс. руб., в том числе переменные затраты – 2160 тыс. руб., постоянные – 1000 тыс. руб., прибыль – 440 тыс. руб. Реализовано 1000 единиц продукции, затраты на единицу – 3600 руб. (3 600 000:10000.

|

|

|

Объем продаж в денежном выражении в точке безубыточности составит: 1000:(1-2160:3600)=2500 тыс. руб.

В натуральном выражении количество реализованной продукции в точке безубыточности равно: 2 500 000:3600=694 ед.

Это значит что выручка от продажи 694 единиц продукции окупает все затраты не образуя прибыли. Реализация каждой дополнительной единицы сверх 694, то есть сверх точки безубыточности, будет приносить прибыль.

Подобные расчеты весьма актуальны в нынешних условиях, так как предприятия могут обоснованно прогнозировать безубыточную деятельность. Более того, при определении стратегии фирма должна учитывать запас финансовой прочности (Ф), то есть оценивать объем продаж сверх уровня безубыточности. Для этого объем продаж (Р), за исключением объема продаж в точке безубыточности (Б), следует разделить на объем продаж.

Оценка запаса финансовой прочности определяется по формуле:

Ф=(Р-Б):Р×100

Продолжив предыдущий расчет, определим запас финансовой прочности: (3600-2500):3600×100=30,6%.

Следовательно, фирма может сократить объем производства и продаж на 30,6% прежде чем будет достигнута точка безубыточности. Такой высокий запас финансовой прочности должен быть учтен в процессе формирования стратегии фирмы. Имея большой запас финансовой прочности, фирма может осваивать новые рынки, инвестировать средства как в ценные бумаги, так и в развитие производства.

Выводы. Проведя анализ основных показателей финансового состояния предприятия можно сделать вывод, что предприятие ООО продаж значительно выросли в 2009 году по сравнению с 2007 годом (на 316 тыс. руб.).

Таким образом, самый распространенный показатель рентабельности выражает зависимость прибыли и товарооборота. Целью его вычисления является определение размера той отдачи, которой добилась торговая организация от каждой денежной единицы товарооборота. Однако аналитические возможности данного показателя достаточно ограничены в силу его достаточно широкого разброса в зависимости от сферы деятельности организации. Объясняется это различием в масштабах деятельности, в размерах инвестированного капитала, в скорости оборота средств, в условиях кредитования, в размерах складских запасов и др. Поэтому данный показатель рентабельности желательно использовать во взаимосвязи с другими, в силу чего его можно назвать недостаточным, но необходимым (исходным) критерием в оценке прибыльности торговой организации.

|

|

|

Об определенных недостатках в работе предприятия ООО «Архимед» свидетельствует наличие дебиторской и просроченной кредиторской задолженности, стоит отметить, что дебиторская задолженность увеличилась на 602 тыс. руб., а кредиторская задолженность на 509 тыс. руб.

В 2009г. произошло увеличение статей актива. Изменения произошли по статьям покупатели и заказчики (236 тыс. руб.) и денежные средства (-125 тыс. руб.).

Финансирование деятельности предприятия на 62,7% состоит из привлеченных средств и на 37,3% из собственных соответственно.

Анализ показателей финансовой устойчивости и ликвидности предприятия показал, что за анализируемый период предприятие улучшило свое финансовое положение. Но для абсолютной ликвидности баланса предприятию необходимо в активе увеличить наличные денежные средства.

Коэффициенты рентабельности предприятия в динамике показывают, что в 2009 году рентабельность понизилась на 0,1%, составив 0,15%.

|

|

|