|

Оценка возможности применения нетрадиционных метолов обеспечения и финансирования с использованием оценки имущественного положения предприятия

|

|

|

|

Имущество предприятия - это то, чем оно владеет: основной капитал и оборотный капитал, выраженное в денежной форме и отраженное в самостоятельном балансе предприятия. В процессе анализа может быть использована такая классификация имущества по категориям риска:

- минимальный риск - наличные денежные средства, легко реализуемые краткосрочные ценные бумаги;

- малый риск - дебиторская задолженность предприятия с устойчивым финансовым положением, запасы товаров материальной ценности, готовая продукция, пользующаяся спросом;

средний риск - продукция производственно - технического назначения, незавершенное производство, расходы будущих периодов;

высокий риск - дебиторские задолженности предприятий, находящихся в тяжелом финансовом положении, запасы готовой продукции, вышедшей из употребления, неликвиды.

Наиболее простая и доступная следующая классификация имущества (активов):

- текущие оборотные мобильные:

1) оборотные средства;

2) затраты;

) запасы;

) денежные средства;

) готовая продукция;

) дебиторская задолженность;

) расходы будущих периодов;

- иммобилизованные внеоборотные активы:

1) основные фонды;

2) нематериальные активы;

) краткосрочные вложения.

Первый подход - имущественный. В его основе лежит оценка составляющих элементов имущества. Второй подход включает в себя не только оценку имущественных элементов, но и предприятие в целом как единого функционирующего комплекса. Наиболее простым и доступным методом оценки имущества предприятия является имущественный подход, с помощью которого можно определить стоимость имущества.

Анализ имущественного потенциала начинается с общей оценки имущества предприятия по данным актива баланса. Необходимо определить размер, состав и состояние активов, которыми владеет и распоряжается предприятие для достижения своих целей (с дальнейшим подразделением на такие процедуры, как построение аналитического баланса, вертикальный анализ баланса, горизонтальный анализ баланса, анализ качественных сдвигов в имущественном потенциале). Что дает возможность установить размер абсолютного и относительного прироста (уменьшения) всего имущества предприятия и отдельных его видов.

|

|

|

Аналитическое значение здесь имеет как структура оборотных активов (например, соотношение труднореализуемых и легко реализуемых активов), так и доля того вида активов, который наиболее значим для функционирования данного предприятия. При анализе применяется множество различных коэффициентов. Так, для оценки структуры запасов используется коэффициент накопления запасов, рассчитываемый как отношение суммы производственных запасов и затрат в незавершенном производстве к готовой продукции; для анализа дебиторской задолженности - показатели оборачиваемости, доли задолженности в общей стоимости имущества и т.п. В таблице 2 отражена имущественная оценка за 2008-2010гг.

Таблица 2 - Оценка имущественного потенциала предприятия ООО «Мир моддинга»

| Показатель | 2008г. | 2009г | 2010г. | Отклонение, +/- | |||||

| тыс.руб. | % | тыс.руб. | % | тыс.руб. | % | тыс.руб. | в структуре | % | |

| Актив | |||||||||

| 1. Внеоборотные активы | 90 | 5,17 | 160 | 5,47 | 185 | 5,04 | +95 | -0,13 | 205,56 |

| 2. Оборотные средства | 1652 | 94,83 | 2767 | 94,53 | 3485 | 94,96 | +1833 | +0,13 | 210,96 |

| - запасы | 562 | 34,02 | 1002 | 36,21 | 1194 | 34,26 | +632 | +0,24 | 212,46 |

| - налог на добавленную стоимость | 85 | 5,15 | 127 | 4,59 | 135 | 3,87 | +50 | -1,28 | 158,82 |

| - денежные средства | 1005 | 60,84 | 1638 | 59,19 | 2156 | 61,87 | +1151 | +1,03 | 214,53 |

| Баланс | 1742 | 100 | 2927 | 100 | 3670 | 100 | +1928 | - | 210,68 |

| Пассив | |||||||||

| 3. Капитал и резервы | 255 | 14,64 | 562 | 19,20 | 824 | 22,45 | +569 | +7,81 | 323,14 |

| 4. Краткосрочные обязательства | 1487 | 85,36 | 2365 | 80,79 | 2836 | 77,28 | +1349 | -8,08 | 190,72 |

| 4.1 Кредиторская задолженность | 1487 | 100 | 2365 | 100 | 2836 | 100 | +1349 | - | 190,72 |

| - поставщикам и подрядчикам | 1119 | 75,25 | 1944 | 82,19 | 2423 | 85,44 | +1304 | +10,19 | 216,53 |

| - задолженность перед персоналом организации | 135 | 9,08 | 107 | 4,52 | 165 | 5,82 | +30 | -3,26 | 122,22 |

| - задолженность перед государственными внебюджетными фондами | 35 | 2,35 | 28 | 1,18 | 43 | 1,52 | +8 | -0,83 | 122,86 |

| - задолженность по налогам и сборам | 145 | 9,75 | 170 | 7,19 | 119 | 4,19 | -26 | -5,56 | 82,07 |

| - прочие кредиторы | 53 | 3,56 | 116 | 4,90 | 86 | 3,03 | +33 | -0,53 | 162,26 |

| Баланс | 1742 | 100 | 2927 | 100 | 3670 | 100 | +1928 | - | 210,68 |

|

|

|

Выполнив предварительные расчеты по динамике и структуре имущественного потенциала предприятия, сделаем вывод о полученных результатах. В 2008году сумма средств, составляющие имущество предприятия составляли 1742тыс.руб., а в 2010году за счет увеличения оборотных средств на 1833тыс.руб.. кредиторской задолженности на 1349тыс.руб. сумма имущественного потенциала увеличилось на 1928тыыс.руб., что составляет 3670тыс.руб. Стоимость внеоборотных средств в 2010году увеличилась на 95тыс.руб., составляя 2010году 185тыс.руб., а стоимость оборотных средств составляет 3485тыс.руб., что на 1833тыс.руб. больше, чем в 2008году. Рост оборотных средств в 2010году произошел за счет увеличения стоимости запасов на 632тыс.руб.. налога на добавленную стоимость на 50тыс.руб., а также денежных средств на 1151тыс.руб., что позволило увеличить платежеспособность предприятия. В составе источников имущества предприятия, также произошли некоторые изменения. Стоимость собственных средств в 2010голу за счет увеличения нераспределенной прибыли увеличились на 569тыс.руб., составляя 824тыс.руб. на конец отчетного периода. Краткосрочные обязательства предприятия в 2010году увеличились на 1349тыс.руб., составляя на конец 2010года 2836тыс.руб.

В составе краткосрочных обязательств 100% относится к кредиторской задолженности, в составе которой задолженность поставщикам и подрядчикам увеличилась на 1304тыс.руб., задолженность перед персоналом по оплате труда на 30тыс.руб. больше, чем в 2008году, задолженность перед государственными внебюджетными фондами на 8тыс.руб. больше, а задолженность перед бюджетом снизилась на 26тыс.руб. Задолженность перед прочими кредиторами на 33тыс.руб. положительной динамики. В итоге задолженность на конце 2010года перед поставщиками и подрядчиками составляет 2423тыс.руб.. задолженность перед персоналом по оплате труда 165тыс.руб., задолженность перед государственными внебюджетными фондами 43тыс.руб., задолженность перед бюджетом составляет 119тыс.руб., а задолженность перед прочими кредиторами составляет 86тыс.руб.

|

|

|

Проанализировав динамику имущества и его источников, обратим внимание на структуру имущества в 2008 - 2010гг. В 2008году в активной части наибольший структурный вес относится к оборотным средствам, составляя 94,83%, и лишь 5,17% составляют внеоборотные активы. В составе оборотных средств запасы составляют 34,02%, НДС по приобретенным ценностям составляют 5,15%, денежные средства в структуре оборотных средств занимают 60,84%. В составе источников имущества 85,36% занимают краткосрочные обязательства, 100% которых составляет кредиторская задолженность, и лишь 14,64% составляют собственные средства. Структура кредиторской задолженность представляет следующее соотношение: задолженность поставщикам и подрядчикам занимает 75,25%, задолженность перед персоналом составляет 9,08%, задолженность перед государственными внебюджетными фондами 2,35%, задолженность бюджету занимает 9,75%, прочим кредиторам задолженность составляет 3,56%.

За счет динамики средств в составе имущества предприятия изменилось и его структурное соотношение. В 2010году в активной части наибольший структурный вес относится к оборотным средствам, которые составляют 94,96%, и лишь 5,04% составляют внеоборотные активы. В составе оборотных средств запасы составляют 34,26%, НДС по приобретенным ценностям составляют 3,87%, денежные средства в структуре оборотных средств занимают 61,87%. В составе источников имущества 77,28% занимают краткосрочные обязательства, 100% которых составляет кредиторская задолженность, и лишь 22,45% составляют собственные средства, которые увеличились в структуре на 7,81% за счет увеличения нераспределенной прибыли. Структура кредиторской задолженность представляет следующее соотношение: задолженность поставщикам и подрядчикам занимает 85,44%, задолженность перед персоналом составляет 5,82%, задолженность перед государственными внебюджетными фондами 1,52%, задолженность бюджету занимает 4,19%, прочим кредиторам задолженность составляет 3,03%.

|

|

|

Оценка ликвидности баланса представлена в таблице 3.

Таблица 3 - Ликвидность баланса ООО «Мир моддинга»

| 2008г. | 2009г. | 2010г. | Излишек, недостаток, +/- | ||||||||

|

|

|

| 2008г. | 2009г. | 2010г. | ||||||

|

|

|

|

|

|

|

|

| -482 | -727 | -680 |

|

|

|

| = |

|

|

|

| - | - | - |

|

|

|

|

|

|

|

|

| +647 | +1129 | +1329 |

|

|

|

|

|

|

|

|

| -165 | -402 | -649 |

| Баланс неликвиден | Баланс неликвиден | Баланс неликвиден | 0 | 0 | 0 | ||||||

Дальнейший анализ имущественного потенциала необходимо продолжить анализом ликвидности баланса, позволяющий определить излишки и недостатки средств в составе имущества предприятия. Исходя из данных таблицы 3 наглядно видно недостаток денежных средств для обеспечения наиболее срочных обязательств и излишек в долгосрочных пассивов, однако недостаток средств в наиболее ликвидных активах отражает невозможность предприятия погасить свои наиболее срочные обязательства, что отрицательно сказывается на финансовом состоянии предприятия как экономического субъекта. Дальнейшая оценка экономического положения предприятия будет приведена ниже.

Анализ финансовой устойчивости организации позволяет сформировать представление о ее истинном финансовом положении и оценить финансовые риски, сопутствующие ее деятельности. Финансовая устойчивость - неоднозначная характеристика деятельности организации. В широком смысле под финансовой устойчивостью организации следует понимать ее способность не только поддерживать достигнутый уровень деловой активности и эффективность бизнеса, но и наращивать его, гарантируя при этом платежеспособность в границах допустимого уровня риска.

При этом компания должна сохранять структурное равновесие активов и пассивов в динамично изменяющихся рыночных условиях, а также под воздействием внутренних факторов.

Залог устойчивого финансового состояния организации - наличие у нее достаточного объема средств для финансирования такой структуры активов, чтобы она отвечала сложившимся и перспективным потребностям бизнеса. Для этого необходимы надежные и по возможности относительные недорогие источники формирования активов. Привлекая в хозяйственный оборот заемные средства, компания должна представлять возникающие в связи с этим финансовые последствия: неизбежное повышение финансовых рисков, удорожание заемных средств, неблагоприятное воздействие этих факторов на финансовые показатели.

|

|

|

Главное условие обеспечения финансовой устойчивости организации - рост объема продаж, предоставляющий собой источник покрытия текущих затрат. Он формирует необходимую для нормального функционирования величину прибыли. В таких условиях роста прибыли финансовое состояние организации укрепляется, появляются возможности расширения бизнеса, вложения средств в совершенствование материально-технической базы, освоение новых технологий и пр.

Финансовое состояние организации оценивается по состоянию на отчетную дату по данным бухгалтерской отчетности и в первую очередность по данным бухгалтерского баланса. Для предприятий, обладающих значительной долей материальных оборотных средств в своих активах, можно применить методику оценки достаточности источников финансирования для формирования материальных оборотных средств. Обобщающим показателем финансовой независимости является излишек или недостаток источников средств для формирования запасов, который определяется в виде разницы величины источников средств и величины запасов.

. Наличие собственных источников оборотных средств  :

:

. Наличие собственных и долгосрочных заемных источников формирования запасов или функционирующий капитал  :

:

. Общая величина основных источников формирования запасов  :

:

Трем показателям наличия источников формирования запасов  соответствует три показателя обеспеченности запасов источниками формирования:

соответствует три показателя обеспеченности запасов источниками формирования:

. Излишек (+) или недостаток (-) собственных оборотных средств:

. Излишек (+) или недостаток (-) собственных и долгосрочных заемных источников формирования запасов:

. Излишек (+) или недостаток (-) общей величины основных источников для формирования запасов:

С помощью этих показателей можно определить трехкомпонентный показатель типа финансовой ситуации:  - кризисное финансовое состояние. Составим таблицу 4, исходя из полученных показателей.

- кризисное финансовое состояние. Составим таблицу 4, исходя из полученных показателей.

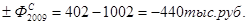

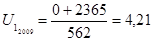

Таблица 4 - Абсолютные показатели финансовой устойчивости ООО «Мир моддинга», 2008-2010гг.

| Показатели | 2008г. | 2009г. | 2010г. |

| 1. Запасы, Зп | 562 | 1002 | 1194 |

| 2. Собственный капитал | 165 | 402 | 649 |

| 3. Наличие собственных оборотных средств | 165 | 402 | 649 |

| 4. Общая величина источников финансирования | 165 | 402 | 649 |

| 5. Излишек (+), недостаток (-) собственных оборотных средств | -397 | -440 | -545 |

| 6. Излишек (+), недостаток (-) собственных и долгосрочных заемных источников формирования запасов | -397 | -440 | -545 |

| 7. Излишек (+), недостаток (-) основных источников формирования запасов | -397 | -440 | -545 |

| 8.Трехкомпоненный показатель типа финансовой ситуации | (0,0,0) | (0,0,0) | (0,0,0) |

Исходя из полученных результатов, сделаем вывод о финансовой устойчивости предприятия. На протяжении всего анализируемого периода сложившееся финансовое положение можно отнести к кризисному, при котором предприятие полностью зависит от внешних источников финансирования и заемных средств, собственного капитала, заемных средств, как долгосрочного, так и краткосрочного характера не хватает для финансирования оборотных средств, то есть пополнение запасов происходит за счет замедления погашения кредиторской задолженности. В 2009году финансовое положение за счет пополнения собственного капитала значительно улучшилось, характеризуя нормальную зависимость, при котором гарантируется платежеспособность, однако за счет недостатка внеоборотных средств, у предприятия финансовое состояние сохраняется неустойчивым.

Показатели, которые характеризуют независимость по каждому элементу активов и по имуществу в целом, дают возможность измерить, достаточно ли устойчива анализируемая организация в финансовом отношении.

1. Коэффициент капитализации:

Данный коэффициент показывает, сколько заёмных средств организация привлекла на 1рубль вложенных в активы собственных средств. Норматив данного показателя составляет не выше 1,5.

2. Коэффициент обеспеченности собственными источниками финансирования:

. Коэффициент финансовой независимости (автономии):

. Коэффициент финансирования:

5. Коэффициент финансовой устойчивости:

Сведем полученные коэффициенты в таблицу 5, где выделим динамику и темп роста.

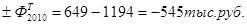

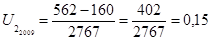

Таблица 5 - Относительные показатели, характеризующие финансовую устойчивость предприятия

| Показатели | 2008г. | 2009г. | 2010г. | Абсолютное изменение, +/- | Темп роста, % |

| Коэффициент капитализации (плечо финансового рычага) | 5,83 | 4,21 | 3,40 | -2,43 | 58,32 |

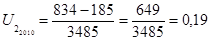

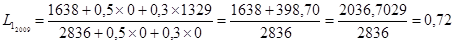

| Коэффициент обеспеченности собственными источниками финансирования | 0,09 | 0,15 | 0,19 | +0,10 | 211,11 |

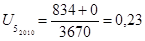

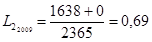

| Коэффициент финансовой независимости (автономии) | 0,15 | 0,19 | 0,23 | +0,08 | 153,33 |

| Коэффициент финансирования | 0,17 | 0,24 | 0,29 | +0,12 | 170,59 |

| Коэффициент финансовой устойчивости | 0,15 | 0,19 | 0,23 | +0,08 | 153,33 |

Анализируя финансовое состояние, предприятие за период 2008-2010гг. можно говорить о том, что данное предприятие финансово неустойчиво, и осуществляет свою хозяйственную и экономическую деятельность исключительно за счет привлеченных средств, в связи, что большинство коэффициентов не удовлетворяют нормативному значению, а соотношение заемных и собственных средств тенденцию к увеличению. Однако коэффициент капитализации в 2008году составил 5,83единиц, превысил нормативное значение, однако в ходе анализа было выявлено, что в 2010году данный показатель снизился на 2,43единиц, составив 3,40единиц.

Коэффициент обеспеченности собственными источниками финансирования в 2008году составил 0,09единиц или 9%, а в 2010году 0,19единицы или 19%, что на 0,10единиц больше, отражая недостаточный уровень обеспеченности собственными источниками для финансирования собственной деятельности. Коэффициент финансовой независимости в 2008году составил 0,15единиц, а в 2010году на 0,18единиц больше, составив при этом 0,23единицы. Данный коэффициент отражает удельный вес собственных средств в общей сумме источников финансирования, то есть в составе источников преобладают привлеченные средства, а собственные средства составляют лишь 17% от требуемого, а в 2010году 29%, что нельзя отнести к положительному факту.

Коэффициент финансирования в 2008году составлял 0,15единиц, а в 2010году 0,23единиц. Данный коэффициент показывает, какая часть деятельности финансируется за счет собственных, а какая часть за счет заемных средств, то есть в анализируемый период финансирование происходит исключительно за счет заемных. Коэффициент финансовой устойчивости в 2008году составлял 0,15единиц, а в 2009году 0,23единиц. Анализируемый коэффициент характеризует, какая часть актива финансируется за счет устойчивых источников, то есть только за счет привлекаемых средств долгосрочного и краткосрочного характера ООО «Мир моддинга» может финансировать лишь 23% своей финансово-экономической деятельности, что не отвечает требованию финансовой устойчивости.

Экономический потенциал предприятия не сводится лишь к имущественной компоненте, не менее важна и финансовая его сторона, суть которой - в отражении рациональности структуры оборотных активов как обеспечении текущих расчетов, достаточности денежных средств, возможности поддерживать сложившуюся или желаемую структуру источников средств и др. Если, например, два предприятия имеют одинаковые состав имущества, но одно из них существенно больше обременено по сравнению с другим, то характеристика экономического потенциала как способности, в частности, генерировать прибыль для этих двух предприятий будет принципиально различной. С позиции финансовой деятельности любой коммерческой организации присуща необходимость решения двух основных задач:

- поддержание способности отвечать по текущим финансовым обязательствам;

обеспечение долгосрочного финансирования в желаемых объемах и способности безболезненно поддерживать сложившуюся или желаемую структуру капитала.

Анализ платежеспособности осуществляется путем соизмерения наличия и поступления средств с платежами первой необходимости. Наиболее четко платежеспособность выявляется при анализе ее за короткий срок (неделю, полмесяца).

Анализ платежеспособности необходим не только для предприятия с целью оценки и прогнозирования финансовой деятельности, но и для внешних инвесторов (банков). Прежде чем выдавать кредит, банк должен удостовериться в кредитоспособности заемщика. То же должны сделать и предприятия, которые хотят вступить в экономические отношения друг с другом. Особенно важно знать о финансовых возможностях партнера, если возникает вопрос о предоставлении ему коммерческого кредита или отсрочки платежа.

Платежеспособность оказывает положительное влияние на выполнение производственных планов и обеспечение нужд производства необходимыми ресурсами. Поэтому платежеспособность, как составная часть хозяйственной деятельности предприятия направлена на обеспечение планомерного поступления и расходования денежных ресурсов, выполнение расчетной дисциплины, достижение рациональных пропорций собственного и заемного капитала и наиболее эффективного его использования.

Финансовое состояние в плане платежеспособности может быть весьма изменчивым, причем со дня на день: еще вчера предприятие было платежеспособным, однако сегодня ситуация кардинально изменилась, пришло время расплатиться с очередным кредитором, а у предприятия нет денег на счете, т.к. не поступил своевременно платеж за поставленную ранее продукцию. Другими словами, оно стало неплатежеспособным из-за финансовой недисциплинированности своих дебиторов.

Для оценки возможности предприятия оплачивать свои обязательства были рассчитаны коэффициенты платежеспособности. Для комплексной оценки платежеспособности предприятия в целом следует использовать общий показатель платежеспособности.

. Общий показатель платежеспособности:

. Коэффициент абсолютной ликвидности, рассчитываемый по формуле:

где L 2 - коэффициент абсолютной ликвидности.

. Коэффициент «критической оценки», определяемый по формуле:

. Коэффициент текущей ликвидности, вычисляемый по формуле:

. Коэффициент маневренности функционирующего капитала, рассчитываемый по формуле:

. Доля оборотных средств в активах, определяется по формуле:

. Коэффициент обеспеченности собственными средствами, вычисляется по формуле:

Исходя из данных баланса в анализируемой организации, коэффициенты, характеризующие платежеспособность, имеют значения, приведённые в таблице 6.

Таблица 6 - Оценка ликвидности и платежеспособности ООО «Мир Моддинга» в 2008-2010гг.

| Показатель | 2008г. | 2009г. | 2010г. | Абсолютное отклонение | Темп роста, % |

| 1. Общий показатель платежеспособности | 0,81 | 0,72 | 0,90 | +0,09 | 111,11 |

| 2. Коэффициент абсолютной ликвидности | 0,68 | 0,69 | 0,76 | +0,08 | 111,76 |

| 3. Коэффициент «критической оценки» | 0,68 | 0,69 | 0,95 | +0,27 | 139,71 |

| 4. Коэффициент текущей ликвидности | 1,11 | 1,17 | 0,95 | -0,16 | 85,59 |

| 5. Коэффициент маневренности функционирующего капитала | 2,54 | 2,81 | 2,05 | -0,49 | 80,71 |

| 6. Доля оборотных средств в активах | 0,95 | 0,95 | 0,95 | 0 | 100 |

| 7. Коэффициент обеспеченности собственными средствами | 0,09 | 0,15 | 0,19 | +0,10 | 211,11 |

Выполнив предварительные расчеты можно сделать вывод о ликвидности и платежеспособности ООО «Мир моддинга» в 2008-2010гг. сделаем вывод. С помощью показателя абсолютной ликвидности осуществляется оценка изменения финансовой ситуации в организации. Данный показатель применяется также при выборе наиболее надёжного партнёра из множества потенциальных партнёров на основе отчётности.

Согласно нормативам данный показатель должен быть больше единицы, в 2008году составил 0,81единиц, в 2010году 0,90единиц, что на 0,09единиц больше, чем в 2008году, отражая снижение уровня платежеспособности предприятия. Ни в одном из анализируемых период коэффициент не отвечал требуемому нормативу.

Коэффициент абсолютной ликвидности показывает, какую часть текущей краткосрочной задолженности организация может погасить в ближайшее время за счёт денежных средств и приравненных к ним финансовым вложениям, то есть на основании данного расчёта можно сделать вывод, что данный коэффициент на начало периода не отвечает нормативу, который равен  , в котором ООО «Мир моддинга» сможет погасить в 2008году лишь 68% своей задолженности за счет денежных средств, а в 2010году за счет увеличения уровня денежных средств и финансовых вложений 76%, что отвечает нормальным условиям работы предприятии в условиях рынка.

, в котором ООО «Мир моддинга» сможет погасить в 2008году лишь 68% своей задолженности за счет денежных средств, а в 2010году за счет увеличения уровня денежных средств и финансовых вложений 76%, что отвечает нормальным условиям работы предприятии в условиях рынка.

Коэффициент «критической оценки» показывает, какую часть текущей краткосрочной задолженности организация может погасить в ближайшее время за счёт денежных средств и приравненных к ним финансовым вложениям, то есть на основании данного расчёта можно сделать вывод, что данный коэффициент в 2008году составил 0,68единиц или 68%, а в 2010году соответственно 95%, что в свою очередь отвечает требуемому значению, который равен  , то есть согласно расчётам данное предприятие лишь используя денежные средства и дебиторскую задолженность ООО «Мир моддинга» сможет погасить большую часть текущую краткосрочную задолженность.

, то есть согласно расчётам данное предприятие лишь используя денежные средства и дебиторскую задолженность ООО «Мир моддинга» сможет погасить большую часть текущую краткосрочную задолженность.

Коэффициент текущей ликвидности показывает, какая часть краткосрочных обязательств организация может быть немедленно погашена за счёт денежных средств, а также поступлений по расчётам. Норматив  На данном предприятии в 2008году анализируемый коэффициент составляет 1,11единиц, в 2010году 0,95единиц, что меньше на 0,16единиц меньше, чем в 2008году.

На данном предприятии в 2008году анализируемый коэффициент составляет 1,11единиц, в 2010году 0,95единиц, что меньше на 0,16единиц меньше, чем в 2008году.

Коэффициент маневренности функционирующего капитала отражает, что за счет текущих обязательств по кредитам и расчётам может погасить, мобилизовав все оборотные средства. Необходимое значение 1,5, оптимальное  . В данном случае столь резкое снижение коэффициента маневренности отражает, что за счет оборотных средств ООО «Мир моддинга» не сможет погасить текущие обязательства.

. В данном случае столь резкое снижение коэффициента маневренности отражает, что за счет оборотных средств ООО «Мир моддинга» не сможет погасить текущие обязательства.

Если доля оборотных средств снижается, то это можно отнести к положительному, так как снижение данного показателя отражает обездвиженность функционирующего капитала в запасах. То есть в данной организации происходит снижение производственных запасов, что положительно влияет на динамику самого предприятия в 2008-2010гг.

В целом, проанализировав платежеспособность и ликвидность, финансовую устойчивость и достаточность источников финансирвоания на данном предприятии, отметить, что ООО «Мир моддинга» частично ликвидно, и применение нетрадиционных способов финансирования на предприятии будет весьма актуальным, позволив предприятию обеспечить себя достаточным уровнем денежных средств за счет исключительно оборотных средств.

|

|

|