|

Эффективность инвестиционных проектов.

|

|

|

|

Эффективность – это категория, отражающая соответствие проекта целям и интересам его участников.

Виды эффективности:

1) Эффективность проекта в целом. Оценивается с целью определения потенциальных участников проекта и источников финансирования. Включает в себя:

- общественную или социально-экономическую эффективность проекта: учитываются все социально-экономические последствия осуществления проекта.

- коммерческую эффективность проекта: последствия для участников проекта, производится расчет всех необходимых затрат и поступлений.

2) Эффективность участия в проекте. Определяется с целью проверки реализуемости и заинтересованности в нем всех участников. Включает в себя:

- эффективность участия предприятия в проекте

- эффективность инвестирования в акции предприятия – эффективность для акционеров

- эффективность участия в проекте структур более высокого уровня: оценивают региональную и народнохозяйственную эффективность, отраслевую эффективность (эффективность для отдельных отраслей, финансово-промышленных групп, холдингов и т.д.), бюджетную Эффективность (оценивается эффективность участия государства в проекте с точки зрения доходов и расходов в бюджеты всех уровней).

Эффективность для акционеров:

| № | Номер шага | … | n | |||||

| Длительность | ||||||||

| Показатели | ||||||||

| Денежные притоки: | ||||||||

| Максимальные дивиденды | ||||||||

| Ранее нераспределенная прибыль, приходящаяся на данную группу акционеров | ||||||||

| Доходы от реализации активов в конце расчетного периода за вычетом расходов на ликвидацию | ||||||||

| Итого приток (сумма строк 1, 2, 3) | ||||||||

| Денежные оттоки: | ||||||||

| Расходы на приобретение акций | ||||||||

| Налог на дивиденды | ||||||||

| Налог на доход от реализации актива | ||||||||

| Итого отток (5,6,7) | ||||||||

| Денежный поток по акциям (4-8) |

|

|

|

Основные принципы оценки эффективности.

1.Рассмотрение проекта на протяжении всего его жизненного цикла (расчетного периода).

2. Моделирование денежных потоков.

3. Сопоставимость условий сравнения различных проектов.

4. Принцип положительности и максимума эффекта – для того, чтобы проект был принят, он должен иметь положительный эффект.

5. Учет фактора времени – надо учитывать динамичность параметров проекта.

6. Учет только предстоящих затрат и поступлений – все притоки и оттоки должны считаться только по данному проекту.

7. Сравнение с проектом и без проекта – как изменяются финансовые показатели на предприятии.

8. Учет наиболее существенных последствий проекта – учитываются не только экономические последствия, но и другие последствия.

9. Учет наличия разных участников проекта.

10. Многоэтапность оценки – мы должны производить расчет эффективности не только на стадии разработки проекта, но и по ходу его исполнения.

11. Учет влияния на эффективность потребности в оборотном капитале.

12. Учет влияния инфляции и возможность использования нескольких валют.

13. Учет неопределенности и риска.

Общая схема оценки эффективности.

(см. ксерокопию)

Оценка производится в 2 этапа:

1) Расчет показателей эффективности проекта в целом. Цель этапа – экономическая оценка проектных решений и поиск инвесторов. Для локальных проектов оценивается только коммерческая эффективность, затем 2-ой этап. Для общественных проектов оценивается общественная эффективность и если нет – государство не будет поддерживать данный проект. Если да – оценивается коммерческая эффективность.

|

|

|

2) Осуществляется после выбора схемы финансирования. Уточняется состав участников, определяется финансовая реализуемость и эффективность в проекте каждого. Для локальных проектов оценивается эффективность для предприятий, акционеров и бюджетов (если есть бюджетное финансирование). Для общественных проектов оценивается также отраслевая, региональная эффективность.

Особенность оценки эффективности некоторых типов проектов.

1. Проекты, предусматривающие производство продукции для госнужд.

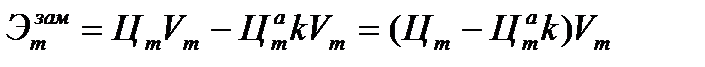

Наличие госзаказа обеспечивает устойчивость рынка сбыта, господдержку (кредиты на льготных условиях). Рассчитывается обязательно бюджетная эффективность и для определении денежных потоков рассчитывается эффект замены. Эффект замены – это расходы государства на закупку продукции предприятия меньшее, чем на закупку эквивалентного количества продукции на рынке.

2. Проекты, реализуемые на действующих предприятиях.

1) Приростный метод. Может использоваться только на предприятии с устойчивыми финансовыми вложениями. Проект считается не отдельно, а вместе с общими финансами предприятия. Рассчитываются изменения, которые будут происходить (изменение выручки, изменение зарплаты и т.п.). Также рассчитываются и налоги. Финансирование проекта ведется самим предприятием.

2) Расчет по предприятию в целом. Производится сопоставление вариантов развития предприятия основного и нулевого (с проектом и без проекта). Сначала составляется нулевой вариант (без проекта). По нулевому варианту производится прогноз денежных потоков без учета проекта, уже в основном расчете учитывается проект и сравнивается, что лучше.

4. Проекты, реализуемые на основе соглашения о разделе продукции (Федеральный закон от 30.12.95 за №225ПЗ «О соглашениях о разделе продукции»). Соглашение о разделе продукции является договором, в соответствии с которым РФ предоставляет субъекту предпринимательской деятельности (инвестору) на возмездной основе и на определенный срок права на поиски, разведку, добычу минерального сырья на участке недр и на ведение связанных с этим работ, а инвестор осуществляет работы за свой счет и на свой риск. Такое соглашение составляется только после выигрыша тендера на конкурсе.

|

|

|

Инвестор осуществляет капитальные затраты, включая затраты на ликвидацию проекта. Помимо этого:

- разовые платежи (бонусы). Оплата – при заключении соглашения или по результату деятельности.

- ежегодные платежи за проведение поисковых и разведочных работ. Эти платежи рассчитываются на единицу площади и зависят от вида сырья, географии и т.п.

- регулярные платежи (роялти). Устанавливаются в процентном отношении от объема добычи сырья.

Инвестор имеет право пользоваться объектами трубопровода, транспорта, объектами переработки сырья и т.д. по договору.

Плюсы для государства:

- создание новых рабочих мест

- если необходимо оборудование, оно должно закупаться в РФ (в первую очередь).

- вся первичная документация принадлежит государству

5. Финансовые проекты. Это операции с финансовыми инструментами. В остальном – все то же самое.

Лекция 5

…

По своему содержанию такой план включает систему технико-технологической, организационной, расчетно-финансовой и правовых целенаправленно подготовленных материалов необходимых для формирования и последующего функционирования объекта предпринимательской деятельности.

Инвестиционный проект – это мероприятие предложений, направленные на достижение определенных целей и требующих для своей реализации расходов или использование капиталобразующих инвестиций. С помощью инвестиционного проекта решается важная задача по выяснению и обоснований технической возможности и экономической целесообразности создание объекта предпринимательской деятельности. Осознанное решение об инвестировании в объекты предпринимательской деятельности может быть принято лишь на основе тщательно проработанного инвестиционного проекта.

|

|

|

Общественная значимость (масштаб) проекта определяется влиянием результатов его реализации на хотя бы одним из рынков.

В зависимости от значимости проекты подразделяются на:

1. Глобальные проекты, реализация которых существенно влияет на экономическую, социальную или экологическую ситуацию в мире.

2. Народно-хозяйственные проекты, реализация которых существенно влияет на экономическую, социальную или экологическую ситуацию в стране. При их оценке можно ограничится только этого влияния.

3. Крупномасштабные проекты, реализация которых существенно влияет на экономическую, социальную или экологическую ситуацию в отдельных регионов или отраслях страны. При их оценке можно не учитывать влияния этих проектов на ситуация в других регионов.

4. Локальные проекты, реализация которых не оказывает существенно влияния на экономическую, социальную или экологическую ситуацию в регионе и не изменяет уровень и структуру цен на товарных рынках.

Во времени и пространстве инвестиционный проект охватывает период от момента зарождения идеи о создании или развитии производства, его преобразовании до завершения жизненного цикла создаваемого объекта. Этот период включает три фазы: прединвестиционная, инвестиционная и эспо

Этапы прединвестиционной фазы

Если проект разрабатывается применительно к действующему предприятию в аспекте реализации инвестиционного решения, предусмотренного стратегией развития предприятия, то первым этапом прединвестиционной фазы следует считает выявление возможностей инвестирования. Пока нет ясного представления об источниках финансирования, о потенциально заинтересованный инвестор и возможностей их участия в проекте, нет смысла переходить к разработке собственно проекта.

Подготовкой инвестиционного проекта проводится чаще всего в два этапа:

1. Разрабатывает предварительное технико-экономическое обоснование проекта.

2. Разрабатывается окончательное ТЭО.

Возможны и промежуточные ТЭО.

На прединвестиционной фазе обычно проводятся необходимые для разработки и реализации проекта исследования, связанные с конструированной намеченной производства продукции, технологии ее изготовления, маркетинговые исследования и т.д.

По концептуальному содержания первая и вторая стадия ТЭО близки. Отличие заключается только лишь в глубине проработки проекта по следующим уточнениям исходной технико-экономической информации о возможных объемов реализации, стоимости кредита и подобных сведений, которые в конечном счете сказываются на показателях эффективности проекта. Эта стадийность проработки проекта дает возможность уверенней принимать решений об инвестировании или наоборот о приостановке, или прекращении дальнейшей работы над проектом, если показатели его экономической эффективности и финансовой устойчивости оказываются не приемлемыми для инвесторов. Необходимо заметить, что сторонние инвестор, т.е. коммерческие банки, инвестиционные фонды, предъявляют жесткие требования к достоверности и надежности информации, на базе которой разрабатывается ТЭО проекта.

|

|

|

Выполнение необходимых работ на прединвестиционной фазе требует значительных затрат, при этом наблюдается тенденция к их росту. Затраты на проектирование в составе продукции комплекса за рубежом составляет до 10%, в Японии до 11-12%.

На прединвестиционной фазе качество инвестиционного проекта имеет большую важность, чем временной фактор. В связи с тем, что от качества проекта зависит уровень конкурентоспособности производства, а также сокращение риска отклонение фактических экономических показателей от предусмотренных проектом, в последние годы наблюдаются тенденции к росту затрат на прединвестиционную фазу.

Инвестиционная фаза.

Схема – этапы инвестиционной фазы (рис.).

Разработка проектно-сметной документации – проведение переговоров и заключение контрактов – подготовка персонала и строительно-монтажные работы – сдача объекта в эксплуатацию.

На этом этапе осуществляет процесс формирования производственных активов. Особенность состоит в том, что здесь затраты имеют не обратимый характер.

Основными этапами являются:

· Строительные работы

· Работы по монтажу

· Наладки и пуск оборудования

· Проведение переговоров о поставке оборудования

· Приобретение лицензий, патентов

Здесь специфика инвестиционной фазы состоит в том, что установлены временные рамки создания объекта и размеры затрат, предусмотренные сметой, должны неуклонно исполнятся. Превышение этих параметров чреваты серьезными негативными последствиями, а возможно и банкротством.

Немаловажное значение имеет мониторинг всех факторов и обстоятельств, которые влияют на продолжительность строительства и на затраты с тем, чтобы своевременно принимать воздействия на предотвращение нежелательных …

Эксплуатационная фаза.

Проблемы, возникающие в эксплуатационной фазе необходимо рассматривать в краткосрочной, среднесрочной и долгосрочной перспективе. Под краткосрочной перспективы понимается начальный этап производства, при котором могут возникнуть проблемы с освоением производственной мощности и проектных технико-экономических показателей (себестоимость, производительность труда, качество продукции). Среднесрочной и долгосрочной перспективы связаны с всеми последующими периодами использования объекта. Перспективы важны с позиции их учета при оценке поступления от продаж, издержек производства, налог и разного рода отчислений во внебюджетные фонды, при оценке ликвидационной стоимости постоянных активов.

Общая продолжительность эксплуатационной фазы оказывает заметное влияние на показатели экономической эффективности проекта. Чем дольше во времени будет отнесена эксплуатационная фаза, тем больше будет размер чистого дохода. Этот период не может устанавливаться произвольно, ибо существуют экономически целесообразные границы использования элементов основного капитала, которые диктуются в образном их моральном старении.

Продолжительность эксплуатационной фазы устанавливается в ходе проектирования. Иногда ее принимают на уровне нормативного срока службы технологического оборудования, в некоторых случаях в зависимости от темпов обновления продукции, если последние вызывают необходимость существенного технического перевооружения.

|

|

|