|

Анализ деловой активности предприятия

|

|

|

|

Одним из направлений анализа результативности является оценка деловой активности анализируемого объекта, которая проявляется в динамичности развития организации, достижении ею поставленных целей, что отражают абсолютные стоимостные и относительные показатели.

Деловая активность в финансовом аспекте проявляется, прежде всего, в скорости оборота средств. Анализ деловой активности заключается в исследовании уровней и динамики разнообразных финансовых коэффициентов-показателей оборачиваемости.

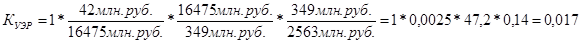

Для характеристики деловой активности предприятий в учетно-аналитической практике экономически развитых стран используют коэффициент устойчивости экономического роста (КУЭР). Он рассчитывается по формуле:

(2.1)

(2.1)

где ИСС - источники собственных средств;

ДР – доходы и расходы;

АЧ – чистые активы;

Д - дивиденды, выплачиваемые акционерам.

Коэффициент (КУЭР) показывает, какими темпами в среднем увеличивается собственный капитал за счет финансово-хозяйственной деятельности.

|

|

Коэффициент (КУЭР) показывает, какими в среднем темпами может развиваться предприятие в дальнейшем, не меняя уже сложившихся соотношений между различными источниками финансирования, фондоотдачей, рентабельностью производства, дивидендной политикой и т.п.

Таким образом, у предприятия наблюдается экономический рост и имеются предпосылки к увеличению собственного капитала.

Связь коэффициента (КУЭР) с этими показателями может быть описана жестко детерминированной факторной моделью:

где ПЧР - величина чистой прибыли, не выплачиваемая в виде дивидендов,

|

|

|

а реинвестируемая в развитие предприятия;

ПЧ - чистая прибыль предприятия, т.е. прибыль, доступная к

распределению среди ее владельцев;

ВР - выручка от реализации;

А - стоимость активов.

1. Первый фактор модели характеризует дивидендную политику предприятия, которая выражается в выборе экономически целесообразного соотношения между выплачиваемыми дивидендами и аккумулируемой частью прибыли.

ЧПТУП «В.П. Бутковский» не является акционерным обществом, значит предприятие не выплачивает дивиденды.

2. Второй фактор характеризует рентабельность продаж.

3. Третий фактор характеризует ресурсоотдачу.

4. Четвертый фактор характеризует соотношение между заемными и собственными источниками средств (коэффициент финансовой зависимости).

На начало 2008 года:

На конец 2008 года:

Приведенная факторная модель описывает как производственную (второй и третий факторы), так и финансовую (первый и четвертый факторы) деятельность предприятия.

Таким образом, рентабельность продаж уменьшилась, так как торговая наценка снизилась до уровня 6,9% (в 2007 году торговая наценка составляла 9,6%). Ресурсоотдача за отчетный период увеличилась, и снизилась зависимость предприятия от заемных средств.

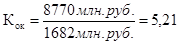

Коэффициент общей оборачиваемости капитала (Кок) отражает скорость оборота всего капитала предприятия и рассчитывается по формуле:

где ВР - выручка от реализации;

ИБ – итог баланса.

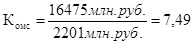

На начало 2008 года:

На конец 2008 года:

На конец 2008 года значение коэффициента увеличилось. Это значит, что скорость оборота всех средств предприятия увеличилась.

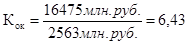

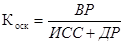

Коэффициент оборачиваемости собственного капитала показывает скорость оборота собственного капитала и рассчитывается по формуле:

(2.4)

(2.4)

где ВР - выручка от реализации;

ИСС - источники собственных средств;

|

|

|

ДР – доходы и расходы.

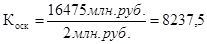

На начало 2008 года:

На конец 2008 года:

Увеличение уровня продаж предприятия привело к росту показателя.

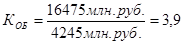

Коэффициент оборачиваемости мобильных средств показывает скорость оборота всех мобильных средств и рассчитывается по формуле:

(2.5)

(2.5)

где ВР - выручка от реализации;

АО – оборотные активы

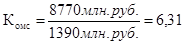

На начало 2008 года:

На конец 2008 года:

Скорость оборачиваемости мобильных средств возросла за отчётный период, что характеризуется положительно.

Коэффициент оборачиваемости материальных оборотных средств отражает число оборотов запасов и затрат предприятия. Чем выше этот показатель, тем меньше затоваривание и тем быстрее можно погашать долги. Рассчитывается по следующей формуле:

(2.6)

(2.6)

где ВР - выручка от реализации;

ЗЗ – запасы и затраты.

На начало 2008 года:

На конец 2008 года:

Таким образом, за отчетный период произошло уменьшение товаров на складах в соответствии со спросом на продукцию.

Коэффициент оборачиваемости готовой продукции показывает скорость оборота готовой продукции:

(2.7)

(2.7)

где ВР - выручка от реализации;

ГП – объем готовой продукции.

ЧПТУП «В.П. Бутковский» не занимается производством, таким образом, у предприятия нет готовой продукции.

Коэффициент оборачиваемости дебиторской задолженности показывает расширение (рост коэффициента) или снижение (уменьшение) коммерческого кредита, предоставляемого предприятием:

(2.8)

(2.8)

где ВР - выручка от реализации;

ДЗ - дебиторская задолженность.

На начало 2008 года:

На конец 2008 года:

Таким образом, коэффициент увеличился в связи с несвоевременными расчётами потребителями за реализованный товар и увеличением объёма реализации.

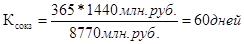

Средний срок оборота дебиторской задолженности характеризует средний срок погашения дебиторской задолженности:

(2.9)

(2.9)

где ВР - выручка от реализации;

ДЗ - дебиторская задолженность.

На начало 2008 года:

На конец 2008 года:

Таким образом, срок погашения дебиторской задолженности снизился. По отношению к объёмам реализации и согласно условиям договоров с поставщиками срок погашения дебиторской задолженности потребителями очень велик.

|

|

|

Коэффициент оборачиваемости кредиторской задолженности показывает расширение или снижение коммерческого кредита, предоставляемого предприятию:

(2.10)

(2.10)

где ВР - выручка от реализации;

КЗ - кредиторская задолженность.

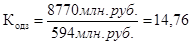

На начало 2008 года:

На конец 2008 года:

Значение показателя по сравнению с прошлым периодом увеличилось, это значит, что предприятие начало быстрее производить расчет с кредиторами.

Средний срок оборота кредиторской задолженности отражает средний срок возврата коммерческого кредита предприятием:

(2.11)

(2.11)

где ВР - выручка от реализации;

КЗ - кредиторская задолженность.

На начало 2008 года:

На конец 2008 года:

Срок возврата кредиторской задолженности предприятием значительно уменьшился, что оценивается положительно.

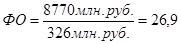

Фондоотдача основных средств и прочих внеоборотных активов характеризует эффективность использования данных активов, измеряемую величиной продаж, приходящихся на единицу стоимости внеоборотных активов:

(2.12)

(2.12)

где ВР - выручка от реализации;

АВО – внеоборотные активы.

На начало 2008 года:

На конец 2008 года:

За отчётный период значение показателя увеличилось. Внеоборотные активы используются эффективно.

Фондоотдача основных средств предприятия, рассчитывается по формуле:

, (2.13)

, (2.13)

где ВР - выручка от реализации;

СОСс - средняя стоимость основных средств.

На начало 2008 года:

На конец 2008 года:

Таким образом, основные средства предприятия используются эффективно.

Эффективность использования финансовых ресурсов рассматривается в рамках управления оборотными активами. Рассчитываются оборачиваемость производственных запасов и средств, продолжительность операционного и финансового циклов и другие показатели.

Показатель ресурсоотдачи (коэффициент оборачиваемости средств в активах) отражает скорость оборота всех средств организации или эффективность использования всех имеющихся ресурсов независимо от их источников. Он рассчитывается по формуле:

|

|

|

(2.14)

(2.14)

где ВР - выручка от реализации;

АС – средняя стоимость активов.

На начало 2008 года:

На конец 2008 года:

Данные свидетельствуют о том, что за изучаемый период времени этот показатель увеличился. Значит, в организации быстрее совершается полный цикл обращения средств.

|

|

|