|

Нормативно-правовое регулирование кредитной деятельности банка 3 глава

|

|

|

|

При анализе кредитного портфеля могут использоваться следующие группировки:

- по основным видам ссудной задолженности;

- по видам кредитных продуктов;

- по основным портфелям, сформированным по принципу "однородность/неоднородность";

- по субъектам предоставления кредитов или категориям заемщиков (различающихся по форме собственности и сфере деятельности);

- по срокам погашения выданных кредитов;

- по валютам выдаваемых кредитов;

- по категориям качества и степени риска (с группировкой кредитов по ф.№115).

Рассмотрим, каким образом можно практически проводить подобные аналитические группировки. Группировка кредитного портфеля "по основным видам ссудной задолженности"

Анализ общей структуры и динамики кредитных операций банка по основным видам ссудной задолженности можно провести с использованием специальной аналитической таблицы. Рассмотрим на примере группировку кредитного портфеля "по основным видам ссудной задолженности" в таблице 4.

Важным видом анализа структуры кредитного портфеля коммерческого банка является группировка кредитного портфеля по основным портфелям, сформированным по принципу "однородность/неоднородность".

Данный анализ производится, если банк формирует портфель однородных ссуд.

На сегодня Банк России предоставил банкам возможность формировать портфели однородных ссуд. В портфель однородных ссуд могут включаться ссуды:

- размер которых не превышает 0,5% от величины собственных средств (капитала) банка;

- ссуды, которые предоставляются всем заемщикам на стандартных условиях, определенных внутренними правилами банка. В частности, к таким ссудам по усмотрению банка могут быть отнесены: ссуды малому бизнесу, ссуды физическим лицам, ссуды предприятиям малого бизнеса и физическим лицам - индивидуальным предпринимателям, пр.

|

|

|

Таблица 4 - Анализ структуры и динамики кредитных операций банка

| Наименование статьи | Балансовый счет (кроме пассивных счетов РВП) | Сумма, в тыс. руб. | Структура, в % | Изменение | Показатели динамики, в % | Процентное изменение итога задолженности за счет процентного изменение основных статей, в % к изменению итога задолженности | ||||||

| базисный период | отчетный период | базисный период | отчетный период | абсолютное изменение (+/-), в тыс. руб. | относительное изменение (+/-), в п. п. | Темп роста | Темп прироста | |||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 | 11 | ||

| 1.Ссудная и приравненная к ней задолженность, всего в том числе: | 2+3 | В этих ячейках содержится количественное выражение соответствующего показателя в четвертом столбце на начало отчетного периода, в пятом на конец отчетного периода. | В этих ячейках содержится процентное выражения удельного веса выраженного в процентах к общей сумме ссудной и приравненной к ней задолженности. В шестом столбце на начало отчетного периода, в седьмом на конец отчетного периода | В этих ячейках содержится величина абсолютного изменения за отчетный период в тыс. руб. по каждой строке таблицы, т.е. гр. 5-гр. 4 | В этих ячейках содержится абсолютное изменение удельного веса в процентах, произошедшее за отчетный период по каждому показателю, т.е. гр.7-гр.6 | В этих ячейках содержится отношение величины показателя на конец отчетного периода к величине этого показателя на конец года выраженное в процента, т.е. гр.5/гр.4 *100% | В этих ячейках содержится отношение абсолютного прироста показателя к уровню показателя, принятому за базу сравнения, т.е. гр.8/гр.4 | В этих ячейках показано, на сколько общее изменение ссудной и приравненной к ней задолженности зависело от изменения каждого конкретного показателя строки, т.е. гр.8/абсолютное изменение ссудной и приравненной к ней задолженности.

| ||||

| 2. Ссудная задолженность | 2.1 + 2.2 + 2.3 | |||||||||||

| 2.1. Предоставленные МБК | 1.1.1 + 1.1.2 | |||||||||||

| 2.1.1. Предоставленные МБК | 320, 321 (кроме 15), 324 | |||||||||||

| 2.1.2. Просроченная задолженность по предоставленным МБК | 324 (01-02) | |||||||||||

| 2.2 Кредитные операции по счетам бюджета, в том числе кредиты предоставленные иностранным государствам | 40308, 40310 | |||||||||||

| 2.3 Кредиты предоставленные клиентам | 2.3.1 + 2.3.2 | |||||||||||

| 2.3.1 Кредиты предоставленные клиентам | 441-457 (кроме 15) | |||||||||||

| 2.3.2 Просроченная задолженность по кредитам предоставленным клиентам | 458 (кроме 18) | |||||||||||

| 2.4 Прочие размещенные средства | 460-473 (кроме 08) |

|

|

|

|

|

|

| ||||

| 3.Приравненная к ссудной задолженность, всего В том числе: | 3.1 + 3.2 | |||||||||||

| 3.1 Драгоценные металлы, предоставленные клиентам | 20317, 20318, 20311, 20312 | |||||||||||

| 3.2 Вексельные кредиты | 512-519 | |||||||||||

Анализ общей структуры и динамики кредитных операций банка по основным видам портфелей можно рекомендуется проводить на основании данных ф.№115 "Информация о качестве ссуд, ссудной и приравненной к задолженности" с использованием аналитической таблицы 5.

Преобладание в структуре "однородной" ссудной задолженности свидетельствует о том, что, по всей вероятности, банк предпочитает работать с мелкими заемщиками. Соответственно, зачастую, кредитование таких заемщиков несет в себе повышенные риски, что может привести к ухудшению качества кредитного портфеля коммерческого банка.

Рассмотрим методику анализа кредитного портфеля банка на предмет портфельного состава в таблице 5.

Таблица 5 - Анализ портфельного состава кредитного портфеля банка

| Наименование статьи | Строки ф.№115 | Сумма, тыс. руб. | Структура кредитных вложений, в% | Изменения за период (+/-) | Показатели динамики, в% | ||||||

| базисный период | отчетный период | базисный период | отчетный период | в тыс. руб. | в% | Тр | Тпр | ||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | ||||

| Ссудная и приравненная к ней задолженность ("непортфельная") | Раздел 1, стр.16 | В этих ячейках содержится количественное выражение соответствующего показателя в четвертом столбце на начало отчетного периода, в пятом на конец отчетного периода. | В этих ячейках содержится процентное выражения удельного веса выраженного в процентах к общей сумме ссудной и приравненной к ней задолженности. В шестом столбце на начало отчетного периода, в седьмом на конец отчетного периода

| В этих ячейках содержится величина абсолютного изменения за отчетный период в тыс. руб. по каждой строке таблицы, т.е. гр. 5-гр. 4 | В этих ячейках содержится абсолютное изменение удельного веса в процентах, произошедшее за отчетный период по каждому показателю, т.е. гр.7-гр.6 | В этих ячейках содержится отношение величины показателя на конец отчетного периода к величине этого показателя на конец года выраженное в процентах, т.е. гр.5/гр.4 *100% | В этих ячейках содержится отношение абсолютного прироста показателя к уровню показателя, принятому за базу сравнения, т.е. гр.8/гр.4 | ||||

| Ссудная и приравненная к ней задолженность, сформированная в портфели однородных ссуд | Раздел 2, стр.1 | ||||||||||

| ИТОГО, ссудная и приравненная к ней задолженность | |||||||||||

Следующим рассматриваемым видом анализа структуры кредитного портфеля коммерческого банка является группировка кредитного портфеля по категориям заемщиков.

Анализ структуры кредитного портфеля по категориям заемщиков также возможно проводить в рамках построения аналитической таблицы (таблица 6). Формирование таблицы можно проводить по счетам Раздела 4 "Операции с клиентами", гр.3 "Кредиты предоставленные".

Таблица 6 - Анализ кредитного портфеля по категориям заемщиков

| Наименование статьи | Балансовый счет (за исключением сч. по РВПС), расчет статьи | |

| 1 | 2 | |

| Кредиты предоставленные клиентам, всего в том числе: кредиты предоставленные | Σ п.1 - 10 | |

| 1. Минфину России | 441 | |

| 2. Финансовым органам субъектов РФ и органов местного самоуправления | 442 | |

| 3. Государственным внебюджетным фондам | 443 | |

| 4. Внебюджетным фондам субъектов РФ и органам местного самоуправления | 444 | |

| 5. Финансовым организациям, всего в том числе: | 5.1+5.2+5.3 | |

| 5.1 - находящимся в федеральной собственности | 445 | |

| 5.2 - находящимся в государственной (кроме федеральной) собственности | 448 | |

| 5.3 -негосударственным | 451 | |

| 6. Коммерческим организациям, всего в том числе: | 6.1+6.2+6.3 | |

| 6.1 -находящимся в федеральной собственности | 446 | |

| 6.2 - находящимся в государственной (кроме федеральной) собственности | 449 | |

| 6.3 - негосударственным | 452 | |

| 7. Некоммерческим организациям, всего в том числе: | 7.1+7.2+7.3 | |

| 7.1 - находящимся в федеральной собственности | 447 | |

| 7.2 - находящимся в государственной (кроме федеральной) собственности | 450 | |

| 7.3 - негосударственным | 453 | |

| 8. Индивидуальным предпринимателям | 454 | |

| 9. Физическим лицам | 455 | |

| 10. Нерезидентам, всего в том числе: | 10.1+10.2 | |

| 10.1 - юридическим лицам | 456 | |

| 10.2 -физическим лицам | 457 |

|

|

|

Одновременно анализ кредитного портфеля по категориям заемщиков включает их группировку и анализ:

- по региональной принадлежности;

- по отраслевой принадлежности;

- по уровню финансового положения заемщиков ("хорошее", "не хуже чем среднее", "плохое");

- по размерам крупных кредитов.

Анализ заемщиков по региональному (географическому) признаку сводится к оценке показателя географической (филиальной) диверсификации кредитного портфеля. Здесь определяются суммарные объемы кредитов, приходящиеся на тот или иной регион. Эта группировка особенно важна при анализе кредитных операций для многофилиальных банков. Для оценки заемщиков по региональному признаку необходимо объединить всех заемщиков по присваиваемым кодам территории (ОКАТО) и, соответственно, суммировать сложившуюся по территориям задолженность.

Анализ заемщиков по отраслевой принадлежности клиентов позволяет показать отраслевые приоритеты вложений банка. Для группировки может использоваться распределение кредитов, выданных банком, по основным укрупненным отраслевым группам с их последующей детализацией. Структура кредитных вложений в отраслевом разрезе дает банку возможность правильно выстраивать систему управления отраслевыми рисками при кредитовании и планировать свою деятельность на перспективу с учетом специфики производства в отрасли и особенностей отраслевого экономического цикла.

Для анализа заемщиков по региональной и отраслевой принадлежности могут использоваться данные ф.№302 "Сведения о кредитах и задолженности по кредитам, выданным заемщикам различных регионов".

Группировка и анализ кредитного портфеля по уровню финансового положения заемщиков. Для проведения такого анализа банк должен иметь "работающую" базу данных об уровне финансового положения заемщиков (уровень финансового положения устанавливается на основе внутренних методик оценки финансового положения заемщиков - юридических лиц, индивидуальных предпринимателей, физических лиц). Необходимость проведения такого анализа заключается в выявлении степени диверсификация кредитного портфеля по "хорошим", "средним" и "плохим" заемщикам. Если на долю заемщиков с "хорошим" финансовым положением приходится 80% и более процентов от всех заемщиков, в целом можно считать кредитный портфель банка устойчивым и качественным. Если же доля "плохих" заемщиков в динамике возрастает, то необходимо пересмотреть кредитную политику банка в части сокращения таких заемщиков.

|

|

|

Группировка и анализ заемщиков по размерам выданных кредитов (по крупным кредитам) может проводиться с использованием данных ф.№118 "Данные о крупных кредитах". При этом необходимо учитывать, что крупным заемщиком считается заемщик совокупная сумма требований банка к каждому из которых превышает 5% собственных средств (капитала) банка. Таким образом, этот анализ позволит выявить зависимость банка от отдельных крупных заемщиков.

Здесь также же можно дополнительно провести анализ крупных заемщиков (по схеме представленной выше): по региональной принадлежности; по отраслевой принадлежности; по уровню финансового положения заемщиков.

Резюмируя, следует отметить, что анализ кредитных вложений банка в разрезе заемщиков нацелен на выявление общих особенностей кредитной политики банка, в том числе и ее направленности в разрезе основных клиентов.

Так, для большинства современных банков положительной тенденцией развития кредитной деятельности является тенденция преобладания в структуре и последующий рост доли кредитов юридических лиц (это зачастую крупные кредиты), главным образом, работающим в сфере промышленного производства.

В данном случае кредитная политика банков направлена не только на внутреннее развитие банка, но и на развитие региональной и национальной экономики в целом как раз путем финансирования (кредитования) реального сектора. Учитывая специализацию современных розничных банков (банков, работающих с населением) следует учитывать, что у таких банков основную долю в кредитных вложениях будут занимать кредиты, предоставленные населению и по российской практике сегодня – это пока одни из наиболее рисковых вложений.

Группировка кредитного портфеля по срокам погашения клиентами ссудной задолженности

Анализ кредитного портфеля по срокам погашения проводится:

1) для определения направленности и ориентированности общей кредитной политики банка – краткосрочная (вложения до 1 года), среднесрочная (вложения сроком 1-3 года), долгосрочная (вложения более 3-х лет);

2) для выявления общих проблем, связанных с формированием кредитного портфеля банка (в основном с точки зрения образования и роста просроченной ссудной задолженности).

Информационной базой такого анализа могут служить данные оборотной ведомости по счетам, либо внутренняя форма управленческой отчетности "График погашения ссудной задолженности".

Для проведения анализа кредитов по срокам предоставления на основании данных оборотной ведомости по счетам возможно составление и заполнение специальной аналитической таблицы.

Анализ кредитного портфеля по срокам представлен в таблице 7.

Таблица 7 - Анализ кредитного портфеля по срокам погашения

| Наименование статьи | Балансовый счет | |

| 1 | 2 | |

| Кредиты предоставленные, всего в том числе: | ||

| "овердрафт" (кредит, предоставленный при недостатке средств на расчетном (текущем) счете) | 442-454 (01), 455 (09) 456-457 (08) | |

| сроком на 1 день | 441(01), 442-444 (02) | |

| на срок от 2 до 7 дней | 441 (02), 442-444 (03) | |

| на срок от 8 до 30 дней | 441 (03),442-444 (04), 445-454 (03), 455 (02), 456-457 (01) | |

| на срок от 31 до 90 дней | 441 (04), 442-444 (05), 445-454 (04), 455 (03), 456-457 (02) | |

| на срок от 91 до 180дней | 441 (05), 442-444 (06), 445-454 (05), 455 (04), 456-457 (03) | |

| на срок от 181 дня до 1 года | 441 (06), 442-444 (07), 445-454 (06), 455 (05), 456-457 (04) | |

| на срок от 1 года до 3 лет | 441 (07), 442-444 (08), 445-454 (07), 455 (06), 456-457 (05) | |

| на срок свыше 3 лет | 441 (08), 442-444 (09), 445-454 (08), 455 (07), 456-457 (06) | |

| до востребования | 441 (09), 442-444 (10), 445-454 (09), 455 (08), 456-457 (07) |

Недостатком использования для анализа "по срокам погашения" данных оборотной ведомости по счетам заключается в невозможности определения аналитиком точных сроков кредитных вложений.

Дело в том, что при заключении договора с клиентом на определенный срок (например, на 1 год) ему открывается соответствующий счет (например, 45206), номер которого на протяжении всего срока кредитования не изменяется. Т.е., если срок возврата кредита будет уменьшаться, на счетах в оборотной ведомости оставшаяся сумма кредита будет все равно отражаться на первоначально открытом счете (например, до окончания срока действия договора осталось 10 дней, а кредит все равно отражается в учете как кредит сроком до 1 года).

Еще одной возможным критерием оценки кредитного портфеля коммерческого банка является группировка кредитного портфеля по валютам выдаваемых кредитов.

Анализ кредитного портфеля по валютам выдаваемых кредитов позволяет:

- выявить специализацию банка, исходя из того каким кредитам – рублевым или валютным, банк отдает наибольшее предпочтение;

- определить наличие у банка заемщиков-экспортеров (импортеров);

- позволяет судить о возможных существующих у банка валютных рисков в кредитном портфеле (рисках колебаний валютного курса банка), которые при значительных колебаниях кусах валют могут также негативно повлиять на общее состояние кредитного портфеля банка.

Для проведения анализа кредитов по валютам выдаваемых кредитов на основании данных оборотной ведомости возможно составление и заполнение специальной аналитической таблицы.

В столбце "Наименование статьи" таблицы 8 могут использоваться различные группировки выданных кредитов (по заемщикам, по срокам, по отраслям, по регионам, уровню риска выданных кредитов и пр.), представленные выше.

"Кредиты, выданные в иностранной валюте" могут детализироваться и анализироваться в разрезе валют кредита (долларовые кредиты, кредиты в евро, прочие валютные кредиты), а также анализироваться по обшей совокупности выданных кредитов в иностранной валюте.

Таблица 8 - Анализ кредитного портфеля банка по валютам предоставляемых кредитов

| Наименование статьи | Всего выданных кредитов (рублевые+валютные) | В том числе кредиты, выданные | |||

| в рублях | в иностранной валюте | ||||

| ед. | в% к итогу | ед. | в% к итогу | ||

| 1 | 2 | 3 | 4 | 5 | 6 |

| В столбце "Наименование статьи" могут использоваться различные группировки выданных кредитов (по заемщикам, по срокам, по отраслям, по регионам, уровню риска выданных кредитов и пр.), представленные выше. | В этих ячейках отражается общее денежное выражение кредитов выданных группе заемщиков. | В этих ячейках отражается денежное выражение кредитов выданных группе заемщиков в рублях | В этих ячейках отражается то, какую часть в общей сумме выданных кредитов занимают кредиты выданные в рублях, отношение выражается в процентах. | В этих ячейках отражается денежное выражение кредитов выданных группе заемщиков в ин. валюте | В этих ячейках отражается то, какую часть в общей сумме выданных кредитов занимают кредиты выданные в иностранной валюте, отношение выражается в % |

Анализ кредитного портфеля при помощи группировки по категориям качества ссудной задолженности и степени риска также очень важен для полноценной оценки качества самого кредитного портфеля..

В основе группировки кредитного портфеля по степени риска в настоящее время лежат основные требования, установленные Положением ЦБ РФ №254-П, в соответствии с которыми кредитный портфель может содержать ссуды 5-ти категорий качества (групп риска): стандартные, нестандартные, сомнительные, проблемные, безнадежные. Исходными данными для проведения подобной группировки являются данные аналитического учета банка, а также данные ф.№115 "Информация о качестве ссуд, ссудной и приравненной к задолженности".

Данный анализ позволяет оценить рискованность кредитной политики банка и общее состояние кредитного портфеля с точки зрения его качества и может проводиться в рамках следующей сформированной аналитической таблице 9.

Таблица 9 - Анализ ссудной задолженности банка по категориям качества

Наименование статьи

Сумма, тыс. руб.

Структура, в%

Изменения за период (+/-)

Показатели динамики, в%

2

3

В этих ячейках содержится количественное выражение соответствующего показателя в на начало и на конец отчетного периода.

В этих ячейках содержится процентное выражения удельного веса выраженного в процентах к общей сумме ссудной и приравненной к ней задолженности.

В этих ячейках содержится величина абсолютного изменения за отчетный период в тыс. руб. по каждой строке таблицы.

В этих ячейках содержится абсолютное изменение удельного веса в процентах, произошедшее за отчетный период по каждому показателю.

В этих ячейках содержится отношение величины показателя на конец отчетного периода к величине этого показателя на конец года выраженное в процентах.

В этих ячейках содержится отношение абсолютного прироста показателя к уровню показателя, принятому за базу сравнения.

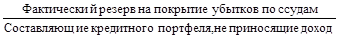

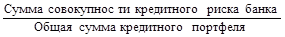

К2 =

К2 =