|

Формы расчетов и способы обеспечения платежа при долгосрочном коммерческом кредитовании.

|

|

|

|

Международной практикой выработаны типовые формы и способы возврата платежа при кредитовании внешнеторговых сделок.

Основные способы обеспечения платежа по коммерческим кредитам:

- срочные и акцептованные тратты;

- документарные аккредитивы;

- банковские гарантии.

Чаще всего при кредитовании внешнеторговых сделок используется вексельная форма.

Вексель – письменное долговое обязательство установленной формы, наделяющее его владельца (векселедержателя)правом требовать с лица, подписавшего это обязательство (векселедателя), уплаты указанной суммы к конкретному сроку. Вексель относится к ценным бумагам, и чаще всего используется как средство платежа при долгосрочных кредитах. При передаче векселя его владельцем в пользу другого лица на оборотной стороне делается специальная передаточная надпись – индоссамент.

Во внешнеторговых расчетах используются две формы векселя:

- простой вексель – долговое обязательство векселедателя уплатить указанную в векселе сумму другому лицу – векселедержателю

- переводной вексель (срочная тратта) – безусловное предложение трассанта, адресованное должнику (трассату) уплатить в назначенный срок третьему лицу – ремитенту (получателю финансовых средств по переводному векселю) – обусловленную сумму.

Акцепт – согласие трассата произвести платеж трассанту. Трассант имеет право дать подтверждение на платеж только части суммы, т.е. произвести частичный акцепт.

Сроки акцепта тратт импортером оговариваются в контрактах наряду с санкциями на случай их нарушения, включая приостановку дальнейших поставок.

Негоциация тратт – покупка переводных векселей, т.е. стремление экспортера быстрее обернуть свой капитал.

|

|

|

Документарный аккредитив, открываемый банком импортера на полную сумму стоимости товара, проданного на кредитных условиях, является наиболее выгодной формой обеспечения возврата платежа по коммерческим кредитам для экспортера. Такие аккредитивы содержат обязательство банка произвести платеж по наступлении срока, акцептовать тратту и оплатить ее, а также негоциировать тратту, выставленную экспортером на импортера.

Обеспечение гарантий при коммерческом кредите – одно из условий кредитных операций во внешнеторговых сделках.

Формы гарантий: гарантии банков-корреспондентов, авали банков, банковские акцепты, поручительства.

Банковская гарантия – обязательство произвести платеж при наступлении гарантийных условий, зафиксированных в гарантийном письме. Оплата банка может носить как безусловный (оплата по первому требованию), так и условный (зависящий от каких-либо обстоятельств) характер.

Вексельное обязательство (поручительство) об ответственности перед владельцем векселя за выполнение принятых на себя условий (аваль) банка является довольно доступной формой гарантии кредитных платежей.

Банковский аваль выдается по каждой из тратт отдельно. Авалировать можно только векселя, подлежащие оплате через определенный срок, но не предназначенные для оплаты по предъявлению. Правильность совершения аваля, акцепта во внешнеторговых сделках, характер и объем ответственности авалиста определяется законом страны аваля.

Банковский акцепт – согласие на оплату или ее гарантию со стороны первоклассных банков.

Регулярный аккредитив – обязательство банка-эмитента, дающего бенефициару (получателю) гарантию произвести платеж в пределах указанных сумм при невыполнении импортером своих обязательств по основному контракту против предоставления получателем документов.

|

|

|

Авансовые платежи и фирменные гарантии дают экспортеру возможность возместить убытки, а остаток возвратить покупателю.

Фирменные гарантии выдаются крупными компаниями по обязательствам покупателей.

Сущность и роль предэкспортного финансирования во внешнеторговых расчетах.

По сути, для предэкспортного финансирования могут применяться практически все формы финансирования, включая овердрафт и прямое коммерческое кредитование, но мы подробнее остановимся на следующих структурах:

— краткосрочные предэкспортные кредиты с привлечением фондирования зарубежных банков;

— банковские гарантии по экспортным операциям;

— предэкспортное финансирование с использованием аккредитива с «красной/зеленой оговоркой»;

— структурное предэкспортное финансирование.

Краткосрочные предэкспортные кредиты с привлечением фондирования зарубежных банков

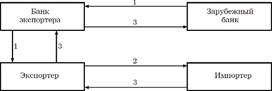

На рис. 1 показана схема предоставления краткосрочного предэкспортного кредита с привлечением фондирования зарубежного банка.

Рисунок 1. Предоставление краткосрочного предэкспортного кредита с привлечением фондирования зарубежного банка

Данный вид финансирования является целевым и, как правило, краткосрочным. С точки зрения рисков данную структуру условно можно разделить на две части:

— зарубежный банк предоставляет фондирование банку экспортера в рамках установленных необеспеченных лимитов;

— российский банк кредитует своего клиента, принимая при необходимости в залог товарно-материальные ценности, оборудование или другие активы.

Расходы в виде процентов по такого рода кредитованию несет экспортер.

Положительной стороной данной структуры является то, что экспортер имеет возможность получить кредит на всю сумму экспортного контракта.

Следует помнить, что в данном случае экспортер, являясь участником внешнеэкономической сделки, несет ответственность в том числе за выполнение требований валютного законодательства. Это означает, что экспортер обязан оформить паспорт сделки в банке экспортера и обеспечить зачисление экспортной выручки в полном объеме на валютный счет в банке экспортера. Таким образом, понятие залога экспортной выручки в пользу банка экспортера является условным, поскольку обязательным является условие «прохождения» экспортной выручки через транзитный и текущий счета клиента, а погашение кредита банку будет последним этапом в данной транзакции.

|

|

|