|

Методы государственного регулирования инвестиционной деятельности в России

|

|

|

|

Государственное регулирование инвестиционной деятельности представляет собой совокупность государственных подходов и решений, закрепленных законодательством, организационно-правовых форм, в рамках которых инвестор осуществляет свою деятельность.

Регулирование выражается в прямом управлении государственными инвестициями: системе налогов с дифференцированием налоговых ставок и налоговых льгот, финансовой помощи в виде дотаций, субсидий, бюджетных ссуд, льготных кредитов, в финансовой и кредитной политике, ценообразовании, выпуске в обращение ценных бумаг, амортизационной политике.

Регулирование выражается в прямом управлении государственными инвестициями: системе налогов с дифференцированием налоговых ставок и налоговых льгот, финансовой помощи в виде дотаций, субсидий, бюджетных ссуд, льготных кредитов, в финансовой и кредитной политике, ценообразовании, выпуске в обращение ценных бумаг, амортизационной политике.

Сущность форм и методов государственного регулирования инвестиционной деятельности, заключается в следующем:

1. Государственное регулирование инвестиционной деятельности, осуществляемое в форме капитальных вложений, ведется органами государственной власти Российской Федерации и органами государственной власти субъектов Российской Федерации.

2. Государственное регулирование инвестиционной деятельности может осуществляться с использованием форм и методов в соответствии с законодательством Российской Федерации.

Для регулирования деятельности инвесторов на территории РФ государство использует следующие методы:

· контроль над соблюдением государственных норм и стандартов, а также за соблюдением правил обязательной сертификации;

· экспертиза инвестиционных проектов. Оценка экономической и иной целесообразности инвестиций в данный проект, отрасль или инвестиционную программу.

· установления субъектам инвестиционной деятельности льгот по уплате местных налогов;

· защиты интересов инвесторов;

|

|

|

· предоставлением финансовой помощи в виде дотаций, субсидий, субвенций, бюджетных ссуд на развитие отдельных территорий, отраслей, производств;

· проведением финансовой и кредитной политики, политики ценообразования (в том числе выпуском в обращение ценных бумаг), амортизационной политики.

Механизм государственного регулирования инвестиционных процессами представляет собой совокупность инструментов и методов воздействия государства на инвестиционную политику субъектов хозяйствования.

2. Критерий – индекс доходности (рентабельности) (PI), его содержание и методика расчета. Достоинства и недостатки

Рентабельный проект - значит доходный, прибыльный. Показатель рентабельности отображает уровень доходности того или иного проекта. Его широко используют в практике оценки доходности экономической деятельности предприятий, оценке производства конкретной продукции или отдельного производства, в сравнении по доходности различных типов продукции, предприятий и инвестиционных проектов. Показатель рентабельности универсален и применим для сравнения эффективности различных по масштабу производств или инвестиционных проектов. В числовом выражении этот показатель выглядит как отношение чистой прибыли к величине капитала с помощью которого была получена эта прибыль. Поэтому его иногда называют - рентабельность вложенного капитала.

Расчет рентабельности инвестиций.

В оценке относительной доходности инвестиций используется индекс рентабельности инвестиций, который обозначается PI и рассчитывается как:

PI = NPV / I

где:

- NPV - чистая текущая стоимость инвестиций в руб.;

- I - сумма инвестиций в проект в руб.;

- PI - коэффициент рентабельности инвестиций.

Чистая текущая стоимость определяется как:

где:

- CF - денежный поток инициируемый инвестициями в каждый из n лет существования инвестиционного проекта;

- r - норма дисконтирования;

- n - время существования инвестиционного проекта в годах.

Иногда инвестиции в проект, особенно в крупный проект, разнесены по времени, тогда в расчете инвестиции учитываются с дисконтированием по среднегодовой норме отдачи и I определяется как:

|

|

|

где:

- I - размер инвестиций в t-ом году;

- r - норма дисконтирования;

- n - период инвестиционных вложений в годах, от t =1 до n.

Формула расчета рентабельности инвестиций приобретает вид:

где:

- DPI – дисконтированная рентабельность инвестиционного проекта.

Оценка инвестиционных проектов по уровню их рентабельности

PI индекс рентабельности инвестиций, показывает целесообразность инвестиционного проекта:

· PI > 1 – что означает, что инвестиционный проект рентабельный и его можно принять к рассмотрению;

· PI = 1 – проект должен быть подвергнут анализу по другим показателям оценки эффективности инвестиционных вложений, чтобы понять принимать его к рассмотрению или отвергнуть;

· PI < 1 – проект убыточен и снимается с рассмотрения.

Сложность такой оценки, при внешней ее простоте, заключается в неопределенности реальной ставки дисконтирования в течение всего срока существования инвестиционного проекта. Существует много способов оценки ставки дисконта. При инвестировании проекта на кредитные средства, нижним пределом ставки дисконтирования будет процентная ставка по кредиту и это понятно почему. Если норма дисконтирования будет, выше ставки кредитного ресурса инвестору просто положит деньги на депозит в банк и не будет «мучиться» с инвестиционным проектом.

Если инвестиционный проект финансируется инвестором из собственных средств, то норма доходности инвестиций должна быть больше или равна норме доходности, существующего у инвестора, капитала. Соответственно, ставка дисконтирования инвестиционного проекта должна быть меньше ставки налога на прибыль действующего капитала.

3. Цена капитала – ее содержание и влияние на показатели эффективности инвестиционного проекта

Цена (стоимость) капитала — это общая сумма средств, которую необходимо уплатить за использование определенного объема финансовых ресурсов, выраженная в процентах к этому объему.

Цена капитала характеризует:

|

|

|

· уровень цены, которую предриятие должно уплатить владельцам

· норму прибыли инвестированного капитала

Каждый источник финансовых средств имеет свою цену. Поэтому выделяют показатель средневзвешенной цены капитала.

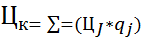

Цена источников привлеченных средств рассчитывается в процентах к привлеченным средствам. Зная цены отдельных источников и их долю в общей сумме авансированного капитала, можно определить средневзвешенную цену капитала:

где Цк — цена капитала предприятия; j — количество источников средств; Цj — цена каждого источника; qj — доля источников в общей сумме капитала.

Эффективность проекта оцениваетсяопределенными количественнымихарактеристиками — показателями эффективности, отражающими (хорошо или плохо, точно или неточно) указанное соответствие в том или ином аспекте, "выгодность" реализации проекта для каждого из его участников, а также некоторыми качественнымихарактеристиками. Чтобы рассчитать показатели эффективности, надо не только знать, какие действия выполняет участник, но и то, каких затрат это требует и к каким результатам приводит. Это означает, что предметом оценки эффективности может быть лишь такой проект, в котором указаны затраты и результаты каждого участника.

1. каждый участник проекта сам устанавливает свои цели, интересы и систему показателей, по которым он оценивает соответствие проекта своим целям и интересам. Какой-либо системы показателей, пригодной для оценки эффективности проекта с точки зрения всехего участников, которую можно было бы"утвердить" как обязательную для разработчиков любых инвестиционных проектов,просто не существует;

2. разработчик проекта должен по возможности понимать цели и интересы участника и обосновывать выгодность его участия в проекте теми показателями, которые эти цели и интересы выражают. Лучше всего, если соответствующую систему показателей он просто согласуетс участниками.

Чтобы обеспечить соответствие проекта целям и интересам определенного участника, в рыночной экономике выработано много различных механизмов. Об одном из них мы уже говорили — это цены. Повысив цену работ или продукции, можно сделать проект более выгодным для производителя этих работ (изготовителя продукции). Но того же можно добиться и "корректировкой" проекта, изменив требования к объемам, срокам и качеству поставляемой продукции, пересмотрев строительные решения сооружаемых зданий, технологию и организацию строительства и т. п. Как категория эффективность проекта имеет много разных видов. В общем случае она включает:

|

|

|

• экономическую эффективность,отражающую соответствие затрат и результатов проекта целям и интересам его участников в денежной форме;

• социальную эффективность,отражающую соответствие затрат и социальных результатов проекта целям и социальным интересам его участников (включая государство и общество);

• экологическую эффективность,отражающую соответствие затрат и экологических результатов проекта интересам государства и общества;

• оборонную эффективность, отражающую соответствие затрат и результатов проекта интересам безопасности страны;

• другие виды эффективности.

Рекомендуется оценивать следующие виды экономической эффективности инвестиционных проектов:

• эффективность проекта в целом;

• эффективность участия в проекте (эффективность инвестиций для участников проекта, эффективность собственного капитала).

Рассмотрим каждый из этих видов эффективности отдельно, обратив внимание на содержание тех показателей, которыми они характеризуются.

Эффективность проекта в целом подразделяется на общественную (социально-экономическую) и коммерческую. Показатели общественной эффективности проекта учитывают допускающие стоимостное измерение последствия осуществления инвестиционного проекта для рассматриваемой общественной системы, включая затраты и результаты в смежных областях, в предположении, что все результаты инвестиционного проекта используются этой общественной системой и за счет ее ресурсов производятся все затраты, необходимые для реализации проекта.

Показатели коммерческой эффективности проекта в целом учитывают финансовые последствия его осуществления для реализующей его коммерческой структуры и определяются в предположении, что все необходимые для реализации проекта затраты производятся за счет ее средств.

Эффективность участия в проекте может определяться по отношению к различным типам участников. Соответственно в расчетах может оцениваться:

• эффективность участия предприятийв реализации проекта;

|

|

|

• эффективность проекта для акционеровакционерных предприятий—участников инвестиционного проекта;

• эффективность (инвестиций) для структур более высокого уровняпо отношению к предприятиям—участникам проекта (народного хозяйства, регионов, отраслей);

• бюджетнаяэффективность проекта, отражающая эффективность проекта с точки зрения бюджетов различных уровней.

В большинстве или, по крайней мере, во многих случаях процесс оценки эффективности проекта осуществляется в два этапа:

1) общая оценка проекта в целом и определение целесообразности его дальнейшей разработки;

2) конкретная оценка эффективности участия в проекте каждого из участников.

На первом этапеорганизационно-экономический механизм реализации проекта (и, в частности, схема его финансирования) неизвестен или известен только в самых общих чертах, состав участников проекта также не определен. В этих условиях о "привлекательности" проекта можно судить только по показателям общественной и коммерческой эффективности проекта в целом.

На втором этапе, представленном нижней половиной концептуальной схемы, оценка эффективности проекта производится для каждого участника проекта уже при определенном организационно-экономическом механизме его реализации. Одновременно проверяется и финансовая реализуемость проекта. При получении негативных результатов производится "корректировка" организационно-экономического механизма реализации проекта, в том числе состава участников, схемы финансирования и мер государственной поддержки проекта, если таковые необходимы. Здесь следует учитывать четыре обстоятельства.

1. Структура участников проекта может быть сложной.

2. Для локальных проектов на этом этапе определяются финансовая реализуемость и эффективность участия в проекте отдельных предприятий, эффективность инвестирования в акции таких акционерных предприятий, а также эффективность проекта с точки зрения бюджета.

3. Участие в проекте для каждого участника — дело добровольное, приказать участвовать, как правило, нельзя.

4. Если в процессе расчетов выяснится, что проект оказывается финансово нереализуемым или неэффективным для какого-либо участника, то производится корректировка организационно экономического механизма реализации проекта, начиная от изменения размеров финансирования и кончая пересмотром состава участников и взаимоотношений между ними.

При этом следует учесть, что каждый участник предъявляет свои требования к организационно-экономическому механизму реализации проекта и поэтому при изменении состава участников "портфель допустимых организационно-экономических механизмов" может измениться.

Заключение

Инвестирование представляет собой один из наиболее важных аспектов деятельности любой динамично развивающейся коммерческой организации. Для планирования и осуществления инвестиционной деятельности особую важность имеет предварительный анализ, который проводится на стадии разработки инвестиционных проектов и способствует принятию разумных и обоснованных управленческих решений.

Главным направлением предварительного анализа является определение показателей возможной экономической эффективности инвестиций, т.е. отдачи от капитальных вложений, которые предусматриваются проектом. Как правило, в расчетах принимается во внимание временной аспект стоимости денег. Под долгосрочными инвестициями в основные средства (капитальными вложениями) понимают затраты на создание и воспроизводство основных средств. Капитальные вложения могут, осуществляются в форме капитального строительства и приобретения объектов основных средств.

При анализе инвестиционных проектов исходят из определенных допущений. Во-первых, с каждым инвестиционным проектом принято связывать денежный поток. Чаще всего анализ ведется по годам. Предполагается, что все вложения осуществляются в конце года, предшествующего первому году реализации проекта, хотя в принципе они могут осуществляться в течение ряда последующих лет. Приток (отток) денежных средств относится к концу очередного года.

Показатели, используемые при анализе эффективности инвестиций, можно подразделить на основанные на дисконтированных оценках и основанные на учетных оценках.

Показатель чистого приведенного дохода (NPV) характеризует современную величину эффекта от будущей реализации инвестиционного проекта. В отличие от показателя NPV индекс рентабельности (PI) является относительным показателем. Он характеризует уровень доходов на единицу затрат, т.е. эффективность вложений.

Экономический смысл критерия внутренней нормы прибыли инвестиций (IRR) заключается в следующем: IRR показывает максимально допустимый относительный уровень расходов по проекту.

|

|

|