|

Портфельная теория Марковица

|

|

|

|

Введение

В последние годы в нашей стране в связи с развитием рыночной экономики существенно повысился интерес к постановке и решению задач теории инвестиций. Среди этих задач значительное место занимают задачи оптимизации портфелей активов.

Действительно, выбирая различные варианты распределения капитала между объектами, в которые инвестируется капитал, мы будем иметь различные результаты, если под результатом понимать величину дохода, полученного в течение заранее определенного периода. Очевидно, оптимальное распределение инвестируемого капитала должно обеспечивать в некотором смысле наилучший результат (приобрести недооцененные акции, чья рыночная цена на момент покупки ниже истинной, и избавиться от переоцененных бумаг и тем самым получить в перспективе максимальную прибыль). В то же время, решение о структуре распределения капитала принимается часто в условиях неопределенности, когда доходность от вложения капитала в объекты инвестирования носит случайный характер. Тем самым появляется риск вложения капитала и задача оптимизации портфеля инвестиций должна ставиться и решаться в условиях наличия риска.

Целью данного реферата является составление оптимального портфеля ценных бумаг, используя различные модели.

Теоретические аспекты формирования оптимального портфеля ценных бумаг

Если портфель состоит более чем из 2 ценных бумаг, то для любого заданного уровня доходности существует бесконечное число портфелей, или, иными словами, можно сформулировать бесконечное количество портфелей, имеющих одну и ту же доходность.

Тогда задача инвестора сводится к следующему: из всего бесконечного набора портфелей с ожидаемой доходностью E(rn) необходимо найти такой, который обеспечивал бы минимальный уровень риска. Иными словами, можно задачу инвестора свести к следующему: необходимо найти минимальное значение дисперсии портфеля

|

|

|

(1)

(1)

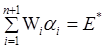

при заданных начальных условиях:

(2)

(2)

(3)

(3)

Для решения задачи нахождения оптимального портфеля, содержащего n ценных бумаг, необходимо первоначально вычислить:

а) n значений ожидаемой доходности E(ri), где i = 1, 2,…, n каждой ценной бумаги в портфеле;

б) n значений дисперсий σi 2 каждой ценной бумаги;

в) n (n-1)/2 значений ковариации σi 2, j, где i, j = 1, 2,…, n.

Если подставить значения E(ri), σi и σi,j в выражения (1 -3), то выясняется, что в этих уравнениях неизвестными оказываются только величины Wi - «веса» каждой ценной бумаги в портфеле. Следовательно, задача формирования оптимального портфеля из n ценных бумаг по сути дела сводится к следующему: для выбранной величины доходности Е* инвестор должен найти такие значения Wi, при которых риск инвестиционного портфеля становится минимальным. Иначе говоря, для выбранного значения Е* инвестор должен определить, какие суммы инвестиционных затрат необходимо направить на приобретение той или иной ценной бумаги, чтобы риск инвестиционного портфеля оказался минимальным.

Метод Шарпа

В 1963 г. американский экономист У. Шарп предложил новый метод построения границы эффективных портфелей, позволяющий существенно сократить объемы необходимых вычислений. В дальнейшем этот метод модифицировался и в настоящее время известен как одноиндексная модель Шарпа.

В основе модели Шарпа лежит метод линейного регрессионного анализа, позволяющий связать две переменные величины - независимую Х и зависимую Y линейным выражением типа Y = α + β Х. В модели Шарпа независимой считается величина какого-то рыночного индекса. Таковыми могут быть, например, темпы роста валового внутреннего продукта, уровень инфляции, индекс цен потребительских товаров и т.п. Сам Шарп в качестве независимой переменной рассматривал норму отдачи rm, вычисленную на основе индекса Standart and Poor’s (S&P500). В качестве зависимой переменной берется отдача ri какой-то i-ой ценной бумаги. Поскольку зачастую индекс S&P500 рассматривается как индекс, характеризующий рынок ценных бумаг в целом, то обычно

|

|

|

модель Шарпа называют рыночной моделью, а норму отдачи rm - рыночной нормой отдачи.

Пусть норма отдачи rm принимает случайные значения и в течение N шагов расчета наблюдались величины rm1, rmІ,…, rmN. При этом доходность ri какой-то i-ой ценной бумаги имела значения ri1, ri2,…, riN. В таком случае линейная регрессионная модель позволяет представить взаимосвязь между величинами rm и ri в любой наблюдаемый момент времени в виде:

ri,t = αi + βirm,t + εi,t (4)

где: ri,t - доходность i-ой ценной бумаги в момент времени t;

αi - параметр, постоянная составляющая линейной регрессии, показывающая, какая часть доходности i-ой ценной бумаги не связана с изменениями доходности рынка ценных бумаг rm;

βi - параметр линейной регрессии, называемый «бета», показывающий чувствительность доходности i-ой ценной бумаги к изменениям рыночной доходности;

rm,t - доходность рыночного портфеля в момент t;

εi,t - случайная ошибка, свидетельствующая о том, что реальные, действующие значения ri,t и rm,t порою отклоняются от линейной зависимости.

Особое значение необходимо уделить параметру βi, поскольку он определяет чувствительность доходности i-ой ценной бумаги к изменениям рыночной доходности. Ожидаемая доходность портфеля, состоящего из n ценных бумаг, вычисляется по формуле:

(5)

(5)

где Wi - вес каждой ценной бумаги в портфеле

Дисперсия портфеля в модели Шарпа представляется в виде:

(6)

(6)

Цели инвестора сводятся к следующему:

необходимо найти минимальное значение дисперсии портфеля при следующих начальных условиях

(7)

(7)

(8)

(8)

(9)

(9)

Итак, отметим основные этапы, которые необходимо выполнить для построения границы эффективных портфелей в модели Шарпа:

) Выбрать n ценных бумаг, из которых формируется портфель, и определить исторический промежуток в N шагов расчета, за который будут наблюдаться значения доходности ri,t каждой ценной бумаги.

|

|

|

) По рыночному индексу вычислить рыночные доходности rm,t для того же промежутка времени.

) Определить величину дисперсии рыночного показателя σm, а также значения ковариаций σi,m доходностей каждой ценной бумаги с рыночной нормой отдачи и найти величины βi:

(10)

(10)

) Найти ожидаемые доходности каждой ценной бумаги E(ri) и рыночной доходности E(rm) и вычислить параметр αi:

αi = E(ri) - βiE(rm) (11)

) Вычислить дисперсии σ2ε,i ошибок регрессионной модели

) Подставить эти значения в соответствующие уравнения

После такой подстановки выяснится, что неизвестными величинами являются веса Wi ценных бумаг. Выбрав определенную величину ожидаемой доходности портфеля E*, можно найти веса ценных бумаг в портфеле, построить границу эффективных портфелей и определить оптимальный портфель. [1]

Портфельная теория Марковица

Портфель Марковица минимального риска

Задача оптимизации портфеля активов с вектором средней доходности  ковариационной матрицей

ковариационной матрицей  может быть сформулирована следующим образом

может быть сформулирована следующим образом

К этим условиям в задаче оптимизации портфеля активов следует добавить условие положительности портфеля (долей). Однако, в общем случае финансовых инструментов предполагается возможность открытия коротких позиций (отрицательных долей инструментов в портфеле). Тогда можно найти общее аналитическое решение задачи. Если обозначить,

то решение задачи имеет вид

Тогда зависимость дисперсии оптимизированного (эффективного) портфеля от требуемой доходности будет иметь вид

где  - минимально возможная дисперсия доходности портфеля и соответствующая ему средняя доходность

- минимально возможная дисперсия доходности портфеля и соответствующая ему средняя доходность

- доходность портфеля, с соотношением риск-доходность таким же как и портфель минимального риска (графически это единственная точка пересечения с параболой прямой, проходящей через начало координат и вершину параболы)

- доходность портфеля, с соотношением риск-доходность таким же как и портфель минимального риска (графически это единственная точка пересечения с параболой прямой, проходящей через начало координат и вершину параболы)

|

|

|

|

|

|