|

Цели и задачи финансового менеджмента

|

|

|

|

Цели финансового менеджмента в условиях рынка могут быть разнообразными. В долгосрочной перспективе они должны соответствовать общей стратегии развития предприятия, обеспечивать ее реализацию.

К традиционным и распространенным на практике целям управления следует отнести:

Максимизацию прибыли;

Поддержание финансовой устойчивости;

Максимизацию объемов реализации товаров и услуг (т.е. роста объемов деятельности фирмы, ее операций) и др.

Обоснования приоритетности той или иной цели деятельности предприятия даются в рамках различных теорий поведения фирм.

В классической теории фирмы предполагается, что главной целью предпринимательства является превышение полученных выгод над понесенными затратами. Разность между выгодами и затратами выражается в форме прибыли. Таким образом, конечная цель коммерческого предприятия может быть выражена в виде максимизации прибыли от его деятельности. Важную роль в популярности этого подхода играет то обстоятельство, что данная цель органично выражается в виде различных показателей бухгалтерской прибыли и рентабельности, которые:

Сравнительно легко определить по данным учета;

Хорошо известны и понятны любому управленцу.

Безусловно, в своей деятельности предприятию необходимо стремиться к увеличению прибыли, однако концентрация усилий на достижение этой цели может привести к негативным последствиям в будущем. Так. Сокращение расходов на разработку и продвижение новых продуктов, внедрение современных технологий и оборудования, оплату труда высококвалифицированных работников и т.п. может привести к существенному росту прибыли в ближайшем будущем. Однако в перспективе подобные решения будут иметь негативные последствия в виде снижения качества продукции и услуг, чрезмерного износа или морального устаревания основных фондов, падения конкурентоспособности и объемов продаж, потери доли рынка, ухода ключевых сотрудников и в итоге приведут к сокращению прибыли, возникновению убытков или даже банкротству.

|

|

|

Максимизация прибыли как цель управления бизнесом обладает и другими недостатками. В целом к ним можно отнести следующие:

Существование различных показателей прибыли (от основной деятельности, валовая, операционная, до уплаты налогов, налогооблагаемая, чистая, нераспределенная и т.д.) и субъективность их определения, затрудняющие однозначную интерпретацию оценки эффективности управленческих решений;

Ориентация на краткосрочную перспективу;

Нельзя сравнивать альтернативы, различающиеся масштабом прогнозируемых доходов и временем их возникновения;

Не учитывается взаимосвязь ожидаемых доходов с временем и риском их получения и др.

В качестве еще одной сравнительной простой и популярной цели управления часто указывается наращивание объемов производства и сбыта, т.е. максимизация роста. Ее популярность связана с тем, что многие менеджеры олицетворяют свое положение (заработная плата, статус, положение в обществе) с размерами своей фирмы в большей степени, нежели с ее прибылью. Рост и его потенциал служат мерилом успеха для многих руководителей предприятий и объектом исследования для аналитиков и инвесторов.

Однако рост объемов производства и продаж предполагает увеличение используемых ресурсов - сырья, материалов, рабочей силы и т.п., а также источников их финансирования. При прочих равных условиях рост предприятия будет определяться объемами реинвестированной прибыли. Таким образом, цель максимизации роста, по сути, сводится к максимизации прибыли, недостатки которой уже были рассмотрены.

|

|

|

В свою очередь, ориентация на поддержание финансовой устойчивости предполагает проведение консервативной политики развития, избегание рисковых, но потенциально высокодоходных операций, отказ от участия в реализации новых проектов и от внедрения инноваций, результаты которых характеризуются высокой степенью неопределенности. В условиях жесткой конкуренции, ускорения научно-технического прогресса, непрерывного появления новых продуктов и услуг подобная политика в лучшем случае способна обеспечить выживание предприятия, причем только в краткосрочной перспективе.

Нетрудно заметить, что все рассмотренные цели являются частными, а их сочетание на практике приводит к противоречию. Вместе с тем деятельность предприятия в условиях рынка сложна и многогранна, поэтому основная цель и соответствующий ей критерий эффективности управления должны:

Отражать различные аспекты хозяйственной деятельности;

Иметь долгосрочную ориентацию;

Учитывать факторы времени, риска и неопределенности;

Быть научно обоснованными и объективно измеримыми.

В настоящее время считается, что этим условиям в наибольшей степени отвечает цель максимизации благосостояния собственников предприятия.

Поскольку собственники являются остаточными претендентами на прибыль предприятия, максимизация их доходов приводит к удовлетворению потребностей и повышению благосостояния всех заинтересованных в его деятельности сторон: потребителей (расширение продаж товаров и услуг), поставщиков (увеличение и своевременная оплата поставок), работников (выплата зарплаты), кредиторов (выплата процентов и погашение долга), государства (уплата налогов) и, наконец, общества в целом.

Отметим также, что собственники заинтересованы в повышении своего благосостояния не только в текущем периоде, но и в долгосрочной перспективе. Это побуждает их направлять часть полученных доходов на расширение бизнеса. Реализацию новых инвестиционных проектов, создание эффективной системы управления, привлекать дополнительные финансовые ресурсы и высококвалифицированные кадры и т.д. процесс увеличения рыночной стоимости предприятия неразрывно и непосредственно связан с повышением степени удовлетворения запросов потребителей, постоянным совершенствованием имеющихся и разработкой новых продуктов и услуг, улучшением условий труда работников, обеспечением адекватной отдачи поставщикам капитала и т.д.

|

|

|

На практике данная цель формируется в виде (и достигается путем) максимизации рыночной стоимости предприятия.

С экономической точки зрения рыночная стоимость предприятия - это реальное богатство, которым обладают (и которое могут получить в денежной форме в случае продажи) его владельцы, будь то единоличный собственник или многочисленные акционеры крупной корпорации.

Любые управленческие решения следует рассматривать, прежде всего, с точки зрения того, как они влияют на стоимость предприятия. Другими словами, менеджмент должен принимать только такие решения, которые обеспечивают в перспективе рост рыночной стоимости предприятия и. соответственно, благосостояния его собственников.

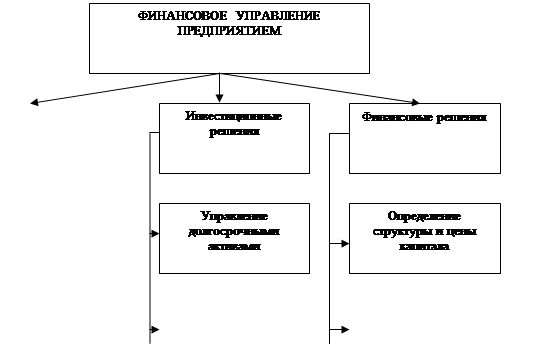

Цель, заданная в виде максимизации рыночной стоимости фирмы, является наиболее обоснованной и приоритетной, в особенности при осуществлении развитого и эффективно функционирующего рынка капиталов. Достижение основной цели требует от финансового менеджера принятия эффективных управленческих решений по следующим основным направлениям:

Операционная деятельность (анализ, планирование, прогнозирование и контроль финансового положения предприятия);

Финансирование - управление собственным и привлеченными источниками средств (финансовые решения);

Инвестиции - инвестиционная политика и управление активами (инвестиционные решения).

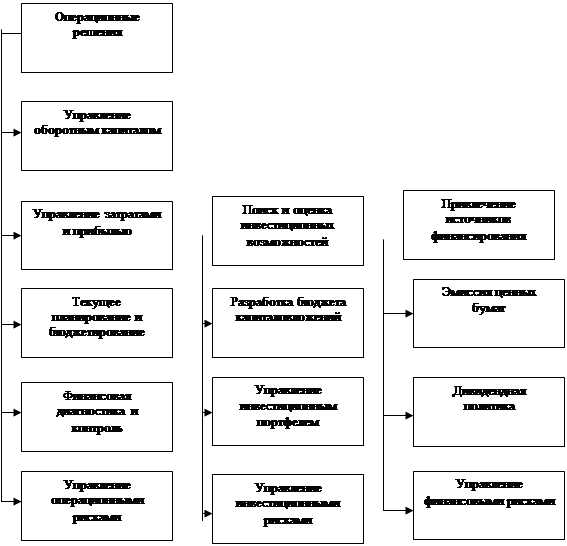

Каждое из выделенных направлений характеризуется конкретным комплексом задач, решение которых осуществляется в рамках системы финансового менеджмента. Типовые комплексы задач приведены на рис.1 Комплекс задач финансового менеджмента достаточно широк и многообразен. Решение большинства из них представляет собой сложный и трудоемкий процесс, требующий обработки значительных объемов информации, применения различных математических моделей и вычислительной техники. При этом процесс решения часто протекает в условиях жестких временных ограничений, риска и неопределенности, а степень ответственности за последствия исключительно высока.

|

|

|

Рис.1 Комплекс задач финансового менеджмента

§ 4. "Где взять и как лучше поделить?"

"Где взять и как лучше поделить?" - этот вечный вопрос волновал человечество во все времена и эпохи, при любом социально-политическом строе и продолжает оставаться актуальным до сих пор. Финансовому менеджменту ничто человеческое не чуждо, и среди важнейших проблем, с которыми ему приходится сталкиваться, основными являются: из каких источников фирма должна получить необходимый ей капитал? Следует ли ей прибегать к заемным средствам или достаточно ограничиться собственными ресурсами? Поиск научно обоснованных ответов на эти весьма непростые вопросы составляет предмет исследований теории структуры капитала. Изучение фундаментальных положений данной теории позволяет лучше понять факторы, которые необходимо учитывать в процессе принятия решений по финансированию деятельности фирмы.

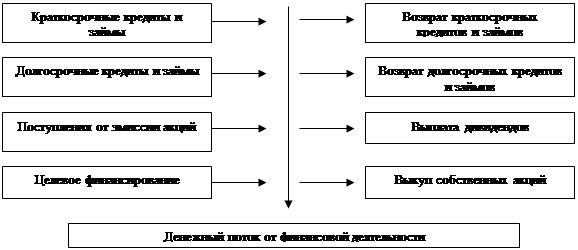

Финансовая деятельность связана с формированием структуры капитала и включает потоки средств от его привлечения, а также денежные потоки кредиторам и собственникам. Основные элементы этого потока представлены на рис.2.

|

"Притоки""Оттоки"

Рис.2 Формирование денежных потоков от финансовой деятельности

Поскольку финансовая деятельность призвана увеличить денежные средства в распоряжении фирмы для обеспечения ее основной и инвестиционной деятельности, она обычно генерирует положительный денежный поток.

Для удовлетворения своих потребностей в финансовых ресурсах предприятия могут привлекать различные виды займов. Эффективное использование займов позволяет расширить масштабы деятельности, повысить рентабельность собственного капитала, а в конечном итоге - и стоимость фирмы. В экономическом отношении любой заем представляет собой безусловное обязательство субъекта осуществить возврат к определенному сроку полученной в долг суммы и выплатить ее владельцу заранее оговоренное вознаграждение в виде процентов за использование средств.

Источники и формы заемного финансирования достаточно разнообразны. Далее дана краткая характеристика сущности и особенностей наиболее популярных форм займов, применяемых в отечественной и мировой практике.

Заемное финансирование базируется на следующих основополагающих принципах, определяющих его сущность:

|

|

|

Возвратность;

Платность;

Срочность.

Принцип возвратности отражает необходимость полного возмещения заемщиком полученной суммы (основной суммы долга) установленные сроки. В реальной практике выполнение этого требования заемщиком зависит от стабильности финансовых результатов его деятельности (выручка от продаж, прибыль и т.п.), а также от качества обеспечения займа.

Принцип платности выражает обязанность уплаты заемщиком процентов за право пользования в течение определенного времени предоставленными кредитором ресурсами. Процентные ставки по займам включают рыночную стоимость денег в зависимости от сроков и объемов, а также премии за риск, ликвидность и др., требуемые кредиторами.

Принцип срочности характеризует период времени, на который предоставляются заемные средства и по истечении которого они должны быть возвращены кредитору.

В дополнение к указанным принципам некоторые формы займов предусматривают необходимость обеспечения возврата предоставляемых средств и соответствующих процентных выплат.

В общем случае заемное финансирование, независимо от формы привлечения, обладает следующими преимуществами:

Фиксированная стоимость и срок, обеспечивающие определенность при планировании денежных потоков;

Размер платы за использование не зависит от доходов фирмы, что позволяет сохранить избыток доходов в случае их роста в распоряжении собственников;

Возможность поднять рентабельность собственного капитала за счет использования финансового рычага;

Плата за использование вычитается из налоговой базы, что снижает стоимость привлекаемого источника и капитала фирмы в целом;

Не предполагается вмешательство и получение прав на управление и др.

К общим недостаткам заемного финансирования следует отнести:

Обязательность обещанных выплат и погашения основной суммы долга независимо от результатов хозяйственной деятельности;

Увеличение финансового риска;

Наличие ограничивающих условий, которые могут влиять на хозяйственную политику фирмы (например: ограничения на выплату дивидендов, привлечение других займов, слияния и поглощения, оформление в залог активов и т.п.)

Возможные требования к обеспечению;

Ограничения по срокам использования и объемам привлечения.

Поимо общих, каждая конкретная форма заемного финансирования может иметь собственные преимущества и недостатки, вытекающие из ее специфики.

|

|

|