|

Оценка инвестиционных качеств объектов реального инвестирования

|

|

|

|

ОЦЕНКА ЭФФЕКТИВНОСТИ РЕАЛЬНЫХ ИНВЕСТИЦИЙ

[real investment effectiveness estimate] — система принципов и показателей, определяющих эффективность выбора для реализации отдельных реальных инвестиционных проектов.

Основными принципами осуществления такой оценки в современной практике являются:

1) Оценка эффекта инвестиций на основе показателя чистого денежного потока. При этом в процессе оценки (в зависимости от ее целей) показатель чистого денежного потока может приниматься дифференцированным по отдельным годам предстоящей эксплуатации инвестиционного проекта или как среднегодовой.

2). Обязательное приведение к настоящей стоимости как объема инвестируемого капитала, так и суммы чистого денежного потока. Объем инвестируемого капитала приводится к настоящей стоимости в том случае, если процесс инвестирования реального проекта осуществляется в несколько этапов в соответствии с разработанным бизнес-планом.

3. Выбор дифференцированной дисконтной ставки в процессе приведения к настоящей стоимости суммы инвестируемого капитала и чистого денежного потока для различных реальных инвестиционных проектов. Отдельные инвестиционные проекты отличаются как уровнем риска, так и уровнем их ликвидности. Поэтому дисконтная ставка наряду со среднерыночным уровнем процента должна учитывать в необходимых случаях размер "премии за риск" и "премии за ликвидность" по конкретному реальному инвестиционному проекту.

С учетом изложенных принципов в процессе эффективности реальных инвестиций используются следующие основные показатели:

1. Чистый приведенный доход [net present value; NPV]. Этот показатель позволяет получить наиболее обобщенную характеристику результата инвестирования, т.е. его конечный эффект в абсолютной сумме. Под чистым приведенным доходом понимается разница между приведенными к настоящей стоимости (путем дисконтирования) суммой чистого денежного потока за период эксплуатации инвестиционного проекта и суммой инвестируемого в его реализацию капитала. Расчет этого показателя осуществляется по формуле:

|

|

|

ЧПД = ЧДП - ИК,

Где ЧПД — чистого приведенного дохода по реальному инвестиционному проекту;

ЧДП —сумма чистого денежного потока (приведенная к настоящей стоимости) за весь период эксплуатации инвестиционного проекта (до начала новых инвестиций в его реконструкцию или модернизацию).

Если полный период эксплуатации до начала нового инвестирования в данный объект определить сложно, его принимают в расчетах в размере 5 лет; ИК—сумма инвестируемого капитала в реализацию реального проекта (при разновременности вложений приведенная к настоящей стоимости). Инвестиционный проект, по которому показатель чистого приведенного дохода является отрицательной величиной или равен нулю, должен быть отвергнут, так как он не принесет предприятию дополнительный доход на вложенный капитал. Инвестиционные проекты с положительным значением показателя чистого приведенного дохода позволяют увеличить капитал предприятия и его рыночную стоимость.

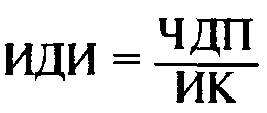

2. Индекс доходности инвестиций [profitability index; PI]. Он позволяет соотнести объем инвестируемого капитала с предстоящей суммой чистого денежного потока по проекту. Расчет этого показателя осуществляется по следующей формуле:

где ИДИ — индекс доходности инвестиций по проекту;

ЧДП —сумма чистого денежного потока (приведенная к настоящей стоимости) за весь период эксплуатации инвестиционного проекта;

И К — сумма инвестируемого капитала в реализацию инвестиционного проекта (при разновременности вложений приведенная к настоящей стоимости)

|

|

|

. Если значение индекса доходности инвестиций меньше единицы или равно ей, инвестиционный проект должен быть отвергнут в связи с тем, что он не принесет дополнительный доход предприятию. Иными словами, к реализации могут быть приняты

инвестиционные проекты только со значением показателя индекса доходности инвестиций выше единицы.

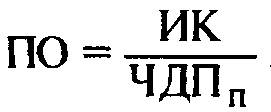

3. Период окупаемости [payback period; P P]. Он является одним из наиболее распространенных и понятных показателей оценки эффективности реального инвестиционного проекта, так как позволяет судить о том, как быстро возвратятся средства, вложенные в его реализацию. Этот показатель рассчитывается по следующей формуле:

где ПО — период окупаемости инвестируемого капитала по реальному проекту (в количестве месяцев или лет); ИК — сумма инвестируемого капитала в реализацию инвестиционного проекта (при разновременности вложений приведенная к настоящей стоимости); ЧДПП — средняя сумма чистого денежного потока (приведенная к настоящей стоимости) в периоде (при краткосрочных вложениях этот период принимается за один месяц, а при долгосрочных — за один год). Если расчетный период окупаемости устраивает инвестора, то реальный проект может быть принят к реализации. Недостатком этого показателя является то, что он не учитывает те суммы чистого денежного потока, которые формируются после периода окупаемости инвестиций. Так, по инвестиционным проектам с длительным сроком эксплуатации после периода их окупаемости может быть получена гораздо большая сумма чистого приведенного дохода, чем по инвестиционным проектам с коротким периодом эксплуатации (при аналогичном и даже более быстром периоде окупаемости).

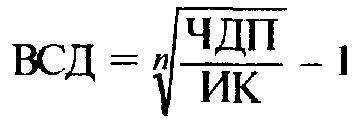

4. Внутренняя ставка доходности [internal rate of return; IRR]. Этот показатель рассматривается как один из важнейших в системе оценки эффективности реальных инвестиционных проектов. Он характеризует уровень доходности конкретного инвестиционного проекта, выражаемый дисконтной ставкой, по которой будущая стоимость чистого денежного потока от инвестиций приводится к настоящей стоимости инвестируемых средств. Внутреннюю норму доходности можно охарактеризовать как дисконтную ставку, при которой чистый приведенный доход в процессе дисконтирования будет приведен к нулю. Расчет этого показателя осуществляется по формуле:

|

|

|

Где ВСД — внутренняя ставка доходности по реальному инвестиционному проекту (выраженная десятичной дробью);

ЧДП — сумма чистого денежного потока, приведенного к настоящей стоимости;

ИК — сумма инвестированного капитала в реализацию инвестиционного проекта (при разновременности вложений приведенная к настоящей стоимости);

n — число периодов дисконтирования. Значение показателя ВСД может быть определено по специальным таблицам для финансовых вычислений.

Показатель внутренней ставки доходности наиболее приемлем для сравнительной оценки не только в рамках рассматриваемых инвестиционных проектов, но и в более широком диапазоне, например в сравнениях с уровнем рентабельности активов, уровнем рентабельности собственного капитала, уровнем доходов по альтернативному инвестированию (если внутренняя ставка доходности превышает рыночную ставку процента, инвестиционный проект считается эффективным). На предприятии может быть установлен в качестве норматива показатель "предельной внутренней ставки доходности" и инвестиционные проекты с более низким его значением будут автоматически отклоняться как не соответствующие требованиям эффективности реального инвестирования.

68.Оценка инвестиционных качеств объектов финансового инвестирования

Ценные бумаги, являющиеся объектом инвестирования, подлежат оценке с точки зрения их инвестиционной привлекательности.

Под инвестиционной привлекательностью понимают наличие экономического эффекта в виде дохода, полученного от вложения средств в ценные бумаги, при минимальном уровне риска.

Существующие методики оценки инвестиционной привлекательности (или инвестиционных качеств) ценных бумаг основываются на расчетах определенных показателей, их группировке по экономическому содержанию, анализе полученных значений и оценке текущего финансового состояния акционерного общества, перспектив его развития.

|

|

|

Для целей анализа имеет значение, выпускаются акции впервые или определенное время уже обращаются на фондовом рынке. Если осуществляется первичная эмиссия, то применяют традиционные показатели, характеризующие:

Ø оборачиваемость активов, капитала;

Ø рентабельность активов, капитала;

Ø ликвидность активов;

Ø финансовую устойчивость эмитента.

Если ценные бумаги уже обращаются на рынке, то традиционные показатели дополняют «акционерными» показателями: балансовая стоимость одной акции, коэффициент дивидендных выплат, коэффициент обеспеченности привилегированных акций чистыми активами, коэффициент покрытия дивидендов по привилегированным акциям и др.

Одним из распространенных методов, используемых при оценке привлекательности финансовых вложений, является фундаментальный анализ. Исследование при этом должно включать несколько этапов. На первом этапе рыночная конъюнктура оценивается на макроэкономическом уровне. На втором этапе осуществляется исследование рынка ценных бумаг и его отдельных сегментов. На следующем этапе осуществляется изучение отдельных акционерных обществ в отраслевом разрезе.

Также в фундаментальном анализе анализируется структура капитала эмитента. В частности, определяется доля акционерного капитала в общей величине активов, соотношение между авансированным собственным капиталом и накопленной прибылью и т.п.

Еще одним методом, применяемым в целях определения инвестиционной привлекательности ценных бумаг, является технический анализ. Технический анализ предполагает изучение конъюнктуры рынка и динамики цен на организованном рынке. Методы его осуществления изучаются студентами специальности «Финансы и кредит» в рамках специальной дисциплины.

Основными показателями, отражающими инвестиционные качества ценных бумаг, являются показатели цены, доходности, риска.

Следует рассматривать отдельно указанные показатели для облигаций, являющихся долговыми ценными бумагами, и для акций, являющихся долевыми ценными бумагами.

Как известно, существует несколько видов цен облигаций – номинальная, эмиссионная, цена погашения, курсовая цена. Цену, имеющую значение для инвестора в конкретный момент времени, называют теоретической стоимостью облигации (или расчетной курсовой стоимостью).

Для определения теоретической стоимости облигации необходимо осуществить дисконтирование всех доходов, которые инвестор рассчитывает получить за время владения ценной бумагой. Особенности расчетов зависят от типа эмитированных облигаций.

|

|

|

В зависимости от способа выплаты процентного дохода выделяют такие типы облигаций:

Ø облигации с периодической выплатой дохода (купонные облигации);

Ø облигации с выплатой купона при погашении;

Ø бескупонные облигации (дисконтные), доход по которым образуется за счет разницы между ценой погашения и эмиссионной ценой и выплачивается при погашении облигаций. (7)

где P – цена облигации;

D – доход, выплачиваемый по облигации за период;

N – номинальная стоимость облигации;

r – уровень доходности, желательный для инвестора.

Одной из инвестиционных характеристик облигаций является их доходность – относительная величина, характеризующая выгодность вложений путем сопоставления дохода с величиной затрат.

Различают текущую доходность, доходность к погашению.

Текущая доходность – отношение величины процентного дохода за период и цены облигации.

Доходность к погашению предполагает сопоставление всех полученных по облигации доходов и цены приобретения облигации.

Можно сказать, что доходность к погашению – это такая ставка дисконтирования, при которой стоимость приведенных платежей и суммы погашения равны затратам инвестора на приобретение облигации. Если норма прибыли, которую инвестор считает для себя приемлемой, и рассчитанная норма прибыли по облигации равны или последняя выше, то инвестиции являются выгодными.

Применительно к акциям также существует несколько видов цен – номинальная стоимость, балансовая стоимость, текущая рыночная цена (или курс акции).

Для инвестора главное значение имеет курс акции – цена, по которой акции продаются и покупаются на рынке. Она зависит от дохода, который приносят акции, соотношения спроса и предложения, некоторых внешних факторов.

Порядок определения цены зависит от типа акций. Для привилегированных акций, которые могут иметь фиксированную величину дивиденда, можно рассчитать цену путем сопоставления величины дивиденда на акцию и требуемой инвестором нормы прибыли.

Для обыкновенных акций дивиденд заранее неизвестен, поэтому указанный порядок определения цены должен быть иным. Кроме того, необходимо учитывать возможный рост рыночной цены, что означает возможность получить доход в виде разницы цен в конце и начале периода владения ценной бумагой.

Расчетные формулы изучаются студентами по дисциплине «Финансовая математика».

Все варианты расчетов являются ориентиром, поскольку они рассчитываются с некоторой долей вероятности. Следует учитывать факторы, оказывающие корректирующее воздействие, в частности, срок выплаты дивидендов, соотношение спроса и предложения, поведение крупных игроков (если говорить об организованном рынке).

Наряду с понятием «доходность» существенной характеристикой финансовых вложений является понятие «риск». Риск определяется как уровень некоторой прямой финансовой потери или недополучения планируемых доходов (снижения нормы доходности).

Чем выше диапазон колебаний возможных результатов (доходов), тем выше риск. Но чем выше риск, тем большую доходность должны приносить инвестиции. Выбор инвестора заключается в предпочтении либо снижения риска при данном уровне доходности, либо обеспечения максимальной доходности при определенном уровне риска.

Риски, существующие на рынке ценных бумаг можно классифицировать по нескольким признакам.

Ø уровень оценки;

Ø причины возникновения;

Ø последствия.

Оценка рисков, принадлежащих к разным классификациям, различается.

Риски по уровню оценки подразделяют на общегосударственный, отраслевой, фирменный (предприятия) и риск, связанный с положением самого инвестора.

Общегосударственный риск связан с политическим и экономическим положением в стране, где осуществляется инвестиционная деятельность.

Отраслевой риск оценивается по стадии жизненного цикла отрасли, позиции отрасли в отношении макроэкономических условий, а также на основе прогноза перспективы развития отрасли.

Риск на уровне предприятия оценивается путем анализа финансового состояния эмитента, организационных условий и положения инвестора в компании.

Риск по причинам возникновения зачастую делят на функциональный, денежный, социально-правовой, инфляционный, риск ликвидности, рыночный.

Функциональный риск – неправильное предвидение цен, издержек, ошибки в управлении портфелем.

Рыночный риск возникает в результате возможного падения спроса на данные ценные бумаги.

Денежный риск – зависит от колебания процентных ставок и имеет два источника:

1. снижение доходности ценных бумаг – объектов инвестирования;

2. появление более привлекательных альтернативных вложений.

Инфляционный риск связан с возможным превышением темпов роста инфляции над темпами роста доходов по ценным бумагам.

Социально-правовой риск – нестабильность «правил игры» на фондовом рынке (налогообложение, гарантии инвесторам, защита прав инвесторов).

В зависимости от последствий риск подразделяется на риск прекращения деятельности (банкротство, неплатежеспособность), вариационный риск (обусловлен изменением доходности по ценным бумагам).

Вариационный риск подразделяют на систематический и несистематический.

Систематический риск связан с общерыночными колебаниями цен и доходности.

Несистематический риск связан с изменением доходности и цен по конкретной ценной бумаге и обусловливается изменением спроса и предложения на нее.

Оценка уровня рисков предполагает получение и анализ различной информации; например: об участниках инвестиционной деятельности, о текущей конъюнктуре рынка, тенденции изменения конъюнктуры, о предполагаемых событиях, которые могут повлиять на рынок, об изменениях в нормативной базе, оказывающих влияние на инвестиционную деятельность и т.п.

На основе полученной информации делаются экспертные оценки рискованности вложений.

Существуют также статистическая оценка рисков. При этом используется метод вероятностного распределения, а также метод оценки по коэффициенту b.

Таким образом, в качестве основных критериев, по которым оцениваются качества инвестиционные качества ценных бумаг, применяют:

1. доходность – полученный доход или рост курсовой стоимости по сравнению с вложенными средствами;

2. риск – означает возможность недополучения дохода или утраты вложенных средств;

3. ликвидность – способность ценных бумаг быстро и без потерь превращаться в денежные средства.

Если сравнивать характеристики инвестиционных качеств разных видов и типов ценных бумаг, то можно сделать следующие выводы.

1. Обыкновенные акции:

1.1. преимущества:

Ø возможность получить высокие дивиденды (в случае эффективной деятельности предприятия-эмитента);

Ø относительно высокая ликвидность акций;

Ø наличие в собственности крупного пакета акций дает возможность участвовать в управлении, а значит влиять на уровень доходности и риска;

1.2. недостатки:

Ø негарантированный прогнозный характер дохода;

Ø высокий уровень риска из-за невыплаты дивидендов, потеря капитала при банкротстве и ликвидации;

Ø не всегда есть возможность влиять на принятие решение, последняя очередность получения ликвидационной стоимости.

2. Привилегированные акции:

2.1. преимущества:

Ø как правило, возможность получения стабильного дохода, поскольку дивиденд заранее обусловлен, его выплата практически не зависит от результатов деятельности предприятия-эмитента;

Ø возможность повышения ликвидности в результате осуществления права требовать выкупа акций;

Ø относительно низкий риск в результате получения дивидендов и наличия преимуществ при ликвидации акционерного общества

2.2. недостатки:

Ø дивиденды могут быть ниже, чем по обыкновенным акциям, если в уставе не оговаривается иное;

Ø ограниченные возможности участия в управлении акционерным обществом.

3. Облигации:

3.1. преимущества:

Ø стабильный уровень дохода;

Ø низкий уровень риска, особенно в случае обеспеченных и конвертируемых облигаций;

Ø первоочередное право возврата средств при ликвидации акционерного общества;

3.2. недостатки:

Ø отсутствие права участия в управлении;

Ø как правило, относительно низкий уровень дохода по сравнению с акциями.

При выборе между инвестированием в акции или облигации инвестору следует руководствоваться собственными предпочтениями – более надежные ценные бумаги и возможно меньший доход, либо более рисковые ценные бумаги и возможно более высокий доход.

|

|

|