|

Этапы развития банковского менеджмента.

|

|

|

|

Вариант №3

1.Этапы развития банковского менеджмента.

2.Стратегическое планирование в банке.

3.Методы управления собственным капиталом банка.

4.Методы оценивания потребности в ликвидных средствах.

5.Что такое арбитраж?

Что такое имидж банка?

Этапы развития банковского менеджмента.

В странах с рыночной экономикой принципы и методы этого управления еще на рубеже XIX-XX веков оформились в специализированную область знаний, получившую название "финансовый менеджмент" (известный американский специалист в области финансового менеджмента - Ю. Бригхем - связывает его зарождение как самостоятельной научной дисциплины в США, где впервые возник этот термин, с 90-ми годами XIX столетия).

И.А. Бланк считает, что за прошедший период финансовый менеджмент прошел ряд этапов, в процессе которых постоянно расширялся круг изучаемых им проблем и углублялся методологический аппарат их исследования.

На первоначальном этапе своего становления (1890-1930 гг.) финансовый менеджмент был направлен на решение следующих основных проблем:

- определение источников и форм привлечения капитала в процессе создания новых фирм и компаний;

- изучение возможностей увеличения финансовых ресурсов в процессе расширения бизнеса за счет таких внешних источников, как эмиссия акций и облигаций; формирование организационно-экономических основ эмиссионной деятельности компаний;

-рассмотрение финансовых аспектов и форм объединения отдельных компаний;

- формирование системы рейтинговой оценки облигаций и других долговых обязательств, а позднее и акций;

- разработка системы основных индикаторов состояния и динамики конъюнктуры финансового рынка. Первый такой индекс, отражающий динамику котировки основных фондовых инструментов, был предложен Ч. Доу, что заложило основы технического анализа конъюнктуры фондового рынка.

|

|

|

Второй этап развития финансового менеджмента (1931-1950 гг.) был связан, прежде всего, с преодолением негативных последствий Великой депрессии 1930 г. и послевоенного экономического спада. Для этого периода были характерны высокие темпы инфляции, массовое банкротство предприятий, низкая инвестиционная активность субъектов хозяйствования, коллапс всех основных видов финансовых рынков. Важнейшими целями управления финансовой деятельностью предприятий этого периода являлись вывод предприятий из кризисного состояния и предотвращение их банкротства, с одной стороны, и восстановление их активности как субъектов финансового рынка, с другой.

Соответственно, научные усилия в области финансового менеджмента были направлены на решение следующих основных проблем:

- формирование системы методов углубленной диагностики и критериев интегральной оценки финансового состояния предприятий (с соответствующим совершенствованием информационной базы). В эти годы была разработана обширная система финансовых коэффициентов и ряд моделей интегральной оценки финансового состояния хозяйствующих субъектов; заложены методологические основы современного финансового анализа; унифицированы основные стандарты финансовой отчетности предприятий;

- определение основных направлений вывода предприятий из финансового кризиса, а также форм и методов регулирования процедур санации и банкротства. На этом этапе были сформированы основы антикризисного финансового управления предприятием;

- унификация основных инструментов финансового инвестирования, условий и правил их эмиссии;

- унификация правил и норм поведения хозяйствующих субъектов на различных организованных финансовых рынках, а также процедур ведения торгов;

|

|

|

- формирование методов и показателей оценки реальной рыночной стоимости основных финансовых инструментов инвестирования. С этим периодом связана первая разработка методологических принципов оценки различных финансовых инструментов с учетом фактора риска.

Научные разработки в области финансового менеджмента получили отражение в целом ряде правовых актов того времени. В частности, на их основе в США в этом периоде были приняты Закон о ценных бумагах (1933 г.), Закон о банках (1933 г.), Закон о фондовой бирже (1934 г.), Закон о холдинговых компаниях (1935 г.), Закон о банкротстве (1938 г.) и другие, которые заложили основу современного государственного регулирования финансовой деятельности предприятий.

Третий этап развития финансового менеджмента (1951- 1980 гг.) - период расцвета его концептуальных основ. Этот этап характеризовался поступательным экономическим развитием большинства стран, активной интеграцией отдельных национальных экономик в систему мирового экономического хозяйства, углублением исследований в области общеэкономической теории и теории менеджмента, индивидуализацией методов управления всеми основными аспектами финансовой деятельности предприятий.

На этом этапе научные разработки в области финансового менеджмента были сконцентрированы на решении следующих основных проблем:

- теоретическое обоснование главной цели финансовой деятельности предприятия (а соответственно и финансового менеджмента) и ее места в системе общих целей его развития;

- выявление условий эффективного формирования портфеля финансовых инвестиций;

- углубление методологических подходов и методического аппарата оценки реальной рыночной стоимости (инвестиционной привлекательности) различных видов финансовых инструментов инвестирования (финансовых активов, обращающихся на фондовом рынке);

- формирование условий равного доступа к информации для всех участников финансового рынка, обеспечение его прозрачности;

- разработка методологии оценки стоимости капитала, привлекаемого из различных источников, и управления его структурой;

- формирование теоретических основ дивидендной политики компании, обеспечивающей возрастание ее рыночной стоимости;

|

|

|

- повышение эффективности управления оборотными активами предприятия и оптимизация отдельных их видов (запасов, дебиторской задолженности, денежных средств и их эквивалентов);

- оптимизация схем и диверсификация источников финансирования активов предприятия;

- формирование методологических основ финансового планирования и бюджетирования;

- исследование финансовых аспектов слияния, поглощения, разделения и других форм реорганизации предприятий.

Четвертый, современный этап развития финансового менеджмента (с 1981 г. по настоящее время) характеризуется усилением процессов глобализации экономики, возрастанием нестабильности конъюнктуры отдельных видов финансовых рынков, как национальных, так и мировых (наиболее ощутимым в этом отношении был финансовый кризис 1997-1998 гг.), ускорением темпов научно-технологического прогресса. В этих условиях развитие финансового менеджмента направлено на решение следующих основных проблем:

- интеграция теоретических выводов различных научных школ (американской, европейской, японской и др.) по основным концептуальным подходам к управлению финансами предприятия;

- обоснование принципов и моделей финансового обеспечения устойчивого роста предприятия;

- совершенствование системы методов фундаментального анализа конъюнктуры финансового рынка с учетом специфики функционирования отдельных его видов и сегментов;

- активная разработка новых финансовых инструментов и финансовых технологий в сфере управления финансами предприятий;

- формирование нового направления финансовой науки - "финансовой инженерии";

- дальнейшее развитие информационных технологий в сфере финансового рынка и финансов предприятий; интеграция теоретических выводов и методического аппарата финансового менеджмента и управленческого учета;

- углубление методов оценки инвестиционной привлекательности отдельных финансовых активов, в первую очередь, производных ценных бумаг;

|

|

|

- совершенствование методов оценки и формирование эффективной системы управления недиверсифицируемыми финансовыми рискам и предприятия;

- конкретизация теоретических положений и методов стратегического менеджмента в процессе формирования методологических основ разработки финансовой стратегии предприятия.

2.Стратегическое планирование в банке.

Развитие банковского сектора Украины характеризуется определенной насыщенностью рынка по основным видам банковских услуг и ограниченностью сфер прибыльного размещения ресурсов.

Отечественный финансовый рынок перестает быть спекулятивно прибыльным для большинства действующих на нем финансово-кредитных организаций, о чем свидетельствуют снижение и выравнивание уровней доходности основных финансовых инструментов, относительная стабилизация национальной денежной системы, общее перераспределение активов в сторону уменьшения доли межбанковских кредитов и ценных бумаг.

При этом процесс концентрации банковского капитала выражается, в первую очередь, в активизации процедур слияний и поглощений.

Для успешного функционирования банка в современных условиях требуются разработка стратегии и ее последовательная реализация, с тщательным согласованием процедур оперативного и стратегического управления.

Стратегия представляет собой детальный всесторонний комплексный план, предназначенный для того, чтобы обеспечить осуществление миссии банка и достижение его целей.

Стратегическое планирование охватывает все сферы деятельности и все структурные подразделения банка.

Процесс разработки стратегии направлен на обеспечение эффективной и конкурентоспособной деятельности банка на финансовом рынке (завоевание, расширение, закрепление и т.д.) и концентрацию усилий всех подразделений банка для решения поставленных задач.

Основой для стратегического планирования является концепция развития банка, которая представляет собой определение акцентов, общих целей и приоритетов, выделение ключевых направлений в деятельности банка.

В концепцию развития банка, как правило, включаются следующие элементы:

миссия;

- позиционирование на финансовых рынках;

- принципы клиентской и кредитной политики;

- принципы управления;

- имидж и корпоративная культура.

Современный подход к стратегическому планированию признает взаимозависимость планирования и других функций и видов деятельности банка, указывая на необходимость учета этой взаимозависимости при проектировании систем планирования в банках, их информационных и других обеспечивающих подсистем, а также иных процессов и систем.

|

|

|

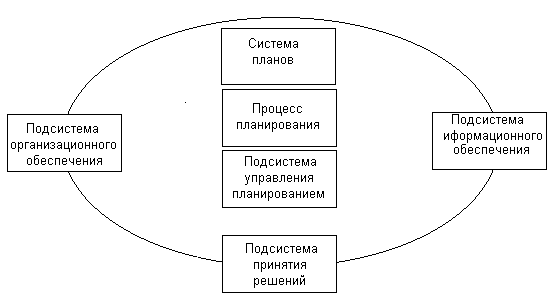

Схематически систему стратегического планирования можно представить следующим образом

Система планов. Результатом процесса стратегического планирования, его выходом является плановая документация (так называемая “система планов”), в которой находят отражение все виды планируемых показателей на конец соответствующих периодов.

Процесс планирования. Для того чтобы разработка и использование сложной системы планов были эффективными, процесс планирования должен протекать организованно. Одна из главных преимуществ планирования — получение синергического эффекта.

Подсистема принятия решений. Включение подсистемы принятия решений в систему планирования служит для того, чтобы подчеркнуть характер планирования как процесса именно принятия решений, а также для того, чтобы показать необходимость получения специальной информации и такой ее обработки, которая способствует принятию более качественных решений.

Подсистема информационного обеспечения. Многие неудачи в планировании обусловлены отсутствием необходимой плановой информации.Информация должна показывать перспективы и быть сосредоточена на тех аспектах окружающей среды и конкуренции, которые в наибольшей мере влияют на будущее банка.

Подсистема организационного обеспечения. Функции стратегического планирования могут по–разному распределяться между подразделениями банка, в различных сочетаниях формируя один из следующих профилей: сильная центральная служба планирования, центральная служба планирования, децентрализация полномочий по долгосрочному планированию.

Подсистема управления стратегическим планированием. Стратегическое планирование не возникает само по себе; оно нуждается в мотивации. Само планирование должно планироваться, и этим процессом следует руководить.

Стратегический план банка довольно сложно определить с точки зрения рода информации, включаемой в него. Его содержание не у всех банков совпадает. Однако, несмотря ни на что, стратегический план должен включать следующие компоненты:

А) миссия банка определяется на самом первом этапе осуществления маркетинговых мероприятий и служит отправной точкой при стратегическом планировании. Она устанавливает то, к чему банк стремится, и затрагивает уровень организационных подразделений, очерчивая круг их деятельности;

Б) цели формулируются и устанавливаются на основе общей миссии банка и определенных ценностей и целей, на которые ориентируется высшее руководство. Чтобы внести истинный вклад в успех организации, цели должны обладать рядом характеристик:

конкретностью и измеримотстью, ориентацией во времени, достижимостью;

В) исходное положение рынка - оно должно отражать состояние среды в целом и в отдельных сегментах, в которых действует банк;

Г) оценка факторов, воздействующих на стратегию банка, чрезвычайно важный компонент стратегического плана, в котором основное внимание уделяется оценке конкурентоспособности;

Д) оценка опасностей и возможностей - с тратегический план должен содержать оценку рыночных опасностей, а также возможностей достижения целей и задач в каждом из сегментов, в которых банк действует или только намеревается действовать;

Е) стратегия развития хозяйственного портфеля - она для каждого участка рынка, где действует банк, определяет приоритетные направления инвестиций.

Ж) стратегические изменения в регулируемых факторах - рыночные условия меняются довольно часто и неожиданно, поэтому все предусмотреть в стратегическом плане не представляется возможным. В связи с этим в нем отражается набор переменных, которые могут корректироваться в процессе выполнения указанного плана.

З) ожидаемые финансовые результаты — возможный результат деятельности банка за год, выраженный в стоимостной оценке.

|

|

|