|

Финансовые результаты предприятия

|

|

|

|

Финансы, денежное обращение и кредит

Контрольная работа

Выполнил: Ковалев Д.А.

Курс:5

Специальность: 240100

Красноярск 2006

Содержание

1. Введение

2. Финансовые результаты предприятия

3. Ликвидность предприятия

4. Оборотные средства

5. Заключение

6. Список литературы

7. Приложения

Введение

Финансовое состояние– комплексное понятие, которое характеризуется системой показателей, отражающих наличие, размещение и использование финансовых ресурсов предприятия, это характеристика его финансовой конкурентоспособности (т.е. платежеспособности, кредитоспособности), выполнения обязательств перед государством и другими хозяйствующими субъектами.

Основной целью анализ финансового состоянияявляетсяполучение небольшого числа ключевых (наиболее информативных) параметров, дающих объективную и точную картину финансового состояния предприятия, его прибылей и убытков, изменений в структуре активов и пассивов, в расчетах с дебиторами и кредиторами. При этом управляющего (менеджера) может интересовать как аналитика текущего финансового состояния предприятия, так и его прогноз на ближайшую или отдаленную перспективу, т. е. ожидаемые параметры финансового состояния.

Исходной базой анализ финансового состоянияданные бухгалтерского учета и отчетности, аналитический просмотр которых восстанавливает все основные аспекты хозяйственной и совершенных операций в обобщенной форме, т. е. с необходимой для анализа степенью агрегирования.

Финансовые результаты предприятия

Для данной работы принимаем следующие данные:

| Отчетный период (2007г.) | Аналогичный период пред.года (2006г.) | ||

| Грузооборот | Т.ткм | 1587,1 | 1541,9 |

| Тариф ставка | Руб/ткм | 11,94 | 10,85 |

| Затраты на 1 ткм, всего, в т.ч.: | 12,35 | 10,92 | |

| ФЗП + ЕСН | Руб | 6,18 | 5,46 |

| Амортизация | Руб. | 2,47 | 2,47 |

| Топливо | Руб. | 1,85 | 1,64 |

| Прочие расходы | Руб. | 1,85 | 1,35 |

|

|

|

1. Выручка от реализации определяется по формуле:

| (1) |

где В – выручка (доход), руб.; Р – грузооборот, ткм; d – тарифная ставка без НДС, руб./ткм.

В2007 = 1587,1т.ткм х 11,94руб. = 18950 т.р.

В2006 = 1541,9т.ткм х 10,85руб. = 16730 т.р.

Полная себестоимость определяется по формуле:

| (2) |

где S – себестоимость, руб.; ФОТ – фонд оплаты труда с отчислениями на социальные нужды, руб.; ЗПЕР – переменные затраты, руб.; ЗПОСТ – постоянные затраты, руб.

S2007 = (6,18руб.+3,7руб.+2,47руб.) х 1587,1т.ткм = 19601 т.р.

S2006 = (5,46руб.+2,99руб.+2,47руб.) х 1541,9т.ткм = 16833 т.р.

Прибыль от продаж находится по формуле:

ПП = В – S, (3)

где ПП – прибыль от продаж, руб.

ПП2007 = 18950т.р.-19601т.р. = -651 т.р.

ПП2006 = 16730т.р.-16833т.р. = -103 т.р.

Маржинальный (валовой) доход можно вычислить по формуле:

| (4) |

где МД – маржинальный доход, руб.

МД2007 = 18950т.р.-(3,70руб.х1587,1т.ткм) = 13077,7 т.р

МД2006 = 16730т.р.-(2,99руб.х1541,9т.ткм) = 12119,7 т.р

Относительный доход – это валовой доход, выраженный в процентах по отношению к выручке от продажи продукции. Относительный доход определяют по формуле:

| (5) |

где ОД – относительный доход, руб.

ОД2007 = 13077,7т.р./18950т.р.х100% = 0,69%

ОД2006 = 12119,7т.р./13730т.р.х100% = 0,72%

Передаточное отношение – это отношение валового дохода к прибыли от продажи продукции. Его можно определить по формуле:

| (6) |

где ПО – передаточное отношение, руб.

ПО2007 = 13077,7 т.р/(-651 т.р.) = -20,1руб

ПО2006 = 12119,7 т.р/(-103 т.р.) = -117,7руб

Рентабельность от продажопределяет эффективность затрат предприятия на производство и продажу транспортной продукции, определяют по формуле:

| (7) |

где R П– рентабельность от продаж, руб.

R П2007 = -651т.р./ 19601т.р. = -0,03

|

|

|

R П2006 = -103т.р./ 16833т.р. = -0,01

Рентабельность до налогообложения (R ДН):

| (8) |

где ПДН – прибыль до налогообложения, руб.

R ДН2007 = 10382 т.р./18950т.р. = 0,55

R ДН2006 = 9993 т.р./16730т.р. = 0,6

Рентабельность от обычной деятельности (R ОД):

| (9) |

где ПОД – прибыль от обычной деятельности, руб.

R ОД2007 =-651т.р./18950т.р. = -0,03

R ОД2006 =-103т.р./16730т.р. = -0,01

Рентабельность активов (R A)определяют по формуле:

| (10) |

где АКР – актив бухгалтерского баланса (сумма строк 190 +290), руб.; ПЧО – чистая прибыль отчетного периода.

R А 2007 =8082 т.р./9867т.р.= 0,8

R А 2006 =8004 т.р./10817т.р.= 0,7

Рентабельность собственного капитала определяется из отношения:

| (11) |

где R СК – рентабельность собственного капитала; ПIII – пассив бухгалтерского баланса итог III – го раздела.

R СК 2007 = 8082 т.р./1651т.р. = 4,9

R СК 2006 = 8004 т.р./1784т.р. = 4,5

Рентабельность текущих активов определяется из выражения:

| (12) |

где R ТА – рентабельность текущих активов; АII – величина актива бухгалтерского баланса, итог II– го раздела.

R ТА2007 =8082т.р/7773т.р = 1,0

Примечание: далее сравнение с 2006г. невозможно, так как нет данных формы № 2 за 2006год

Аналогичным путем рассчитывается рентабельность внеоборотных активов:

| (13) |

где R ВА – рентабельность внеоборотных активов; АСРI – средняя величина актива I– го раздела бухгалтерского баланса.

R ВА =8082т.р./ ((3788:2)+(3044:2)) = 2,3

На основании рентабельности акционерного капитала предприятие может прогнозировать темпы роста своей прибыли.

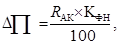

Прирост прибыли можно определить на основании следующих расчетов:

| (14) |

где ΔП – прирост прибыли, руб.; КФН – коэффициент средств, направляемых на развитие производства из фонда накопления.

ΔП = (1+2,3) х 846 = 2177,3 т.р.

100

Ликвидность предприятия

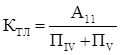

Коэффициент ликвидности:

| (15) |

где А11(НЕМАТ) – нематериальные оборотные средства (дебиторы, денежные средства, краткосрочные финансовые вложения); ПV – величина пассива бухгалтерского баланса, итог V-го раздела; Нормативный показатель КЛ = 0,8 –1.

К Лнач.п. = (3563+381+1381)/8186 = 0,65

К Лконец.п. = (4812+580+1712)/9003 = 0,79

Коэффициент абсолютной ликвидности:

| (16) |

где НЛС – наиболее ликвидные средства (величина стр.250 + 260 актива бухгалтерского баланса).

К АЛнач.п. =(381+1381)/8186 = 0,22

К АЛконец.п. =(580+1712)/9003 = 0,25

|

|

|

Коэффициент текущей ликвидности:

| (17) |

К ТЛнач.п. =9867т.р./ (30т.р.+8186т.р.) = 1,2

К ТЛконец.п. =10817т.р./(30т.р.+9003т.р.) = 1,2

Оборотные средства

Коэффициент автономиипоказывает автономность предприятия от заемных источников и отражает долю собственных средств в обороте предприятия. Он определяется по формуле:

| (18) |

где ИБ – итог баланса

КА = 1784т.р./10817т.р. = 0,2

Коэффициент соотношения заемных и собственных средств определяется следующим образом:

| (19) |

КЗС = (30+9003)/1784 = 5,1

Оборачиваемость материальных оборотных средств определяется с помощью следующего показателя:

| (20) |

где ООСР – оборачиваемость (в днях) материальных оборотных средств; АII МС/НП – активы из II-го раздела баланса на начало и конец отчетного периода (производственные запасы, незавершенное производство, расходы будущих периодов, готовая продукция); ДК – количество дней в отчетном периоде (квартал или год); В – выручка от продажи продукции за отчетный период берется из формы №2. Ст.010.

ООСР = 817+669 х 365 = 1486/0,0001 х 365 = 5423900

2/18950

Заключение

На основании выше проведенного анализа, видно, что в отчетном периоде, несмотря на повышение тарифа и увеличение объема работ, предприятие сработало с убытками от реализации услуг. Но в связи с полученными внереализационными доходами предприятием получена балансовая прибыль.

Анализ рентабельности показывает, что по обычным видам деятельности предприятие не рентабельно, но имеются показатели рентабельности по собственному капиталу, рентабельность до налогообложения, рентабельность активов.

Анализ ликвидности показал, что активы предприятия ликвидны, но смогут быть превращены в деньги с уступкой в цене.

Анализ оборотных средств показал, что доля собственных средств в обороте предприятия не значительна, в то время как в условиях рынка важной характеристикой является финансовая независимость предприятия от внешних заемных источников.

Приложение А

БУХГАЛТЕРСКИЙ БАЛАНС

за 2007 г.

|

|

|

| КОДЫ

| |||

| 0710001

| |||

| 2006 | 01

| 01 | |

| 32100256

| |||

| 3568255531

| |||

| 23.12.10

| |||

| 23 | 25 | ||

| 256

| |||

Форма № 1 по ОКУД Дата (год, месяц, число)

Организация Унитарное муниципальное автотранспортное предприятие «УМ АТП» по ОКПО

Идентификационный номер налогоплательщика ИНН

Вид деятельности услуги грузовых и пассажирских перевозок ОКВЭД

Организационно-правовая форма/форма собственности унитарное муниципальноепредприятие _______________________________________________________ по ОКОПФ/ОКФС

Единица измерения: тыс. руб./ по ОКЕИ

Местонахождение (адрес) Красноярский край

| АКТИВ | Код показателя | На начало отчетного года | На конец отчетного периода |

| 1 | 2 | 3 | 4 |

| I. ВНЕОБОРОТНЫЕ АКТИВЫ Нематериальные активы | 110 | 0 | 0 |

| Основные средства | 120 | 3703 | 2945 |

| Незавершенное строительство | 130 | 0 | 0 |

| Доходные вложения в материальные ценности | 135 | 0 | 0 |

| Долгосрочные финансовые вложения | 140 | 37 | 47 |

| Отложенные налоговые активы | 145 | 48 | 52 |

| Прочие внеоборотные активы | 150 | 0 | 0 |

| 151 | |||

| 151 | |||

| 151 | |||

| ИТОГО по разделу I | 190 | 3788 | 3044 |

| II. ОБОРОТНЫЕ АКТИВЫ Запасы | 210 | 817 | 669 |

| в том числе: сырье, материалы и другие аналогичные ценности | 211 | 781 | 617 |

| животные на выращивании и откорме | 212 | 0 | 0 |

| затраты в незавершенном производстве | 213 | 0 | 0 |

| готовая продукция и товары для перепродажи | 214 | 0 | 0 |

| товары отгруженные | 215 | 0 | 0 |

| расходы будущих периодов | 216 | 36 | 52 |

| прочие запасы и затраты | 217 | 0 | 0 |

| 218 | |||

| 218 | |||

| 218 | |||

| Налог на добавленную стоимость по приобретенным ценностям | 220 | 0 | 0 |

| Дебиторская задолженность (платежи по которой ожидаются более чем через 12 месяцев после отчетной даты) | 230 | 0 | 0 |

| в том числе покупатели и заказчики | 231 | 0 | 0 |

| Дебиторская задолженность (платежи по которой ожидаются в течение 12 месяцев после отчетной даты) | 240 | 3563 | 4812 |

| в том числе покупатели и заказчики | 241 | 2016 | 2653 |

| Краткосрочные финансовые вложения | 250 | 381 | 580 |

| Денежные средства | 260 | 1381 | 1712 |

| Прочие оборотные активы | 270 | 0 | 0 |

| 271 | |||

| 271 | |||

| 271 | |||

| ИТОГО по разделу II | 290 | 6079 | 7773 |

| БАЛАНС | 300 | 9867 | 10817 |

Форма 0710001 с. 2

|

|

|

| ПАССИВ | Код показателя | На начало отчетного года | На конец отчетного периода |

| 1 | 2 | 3 | 4 |

| III. КАПИТАЛ И РЕЗЕРВЫ Уставный капитал | 410 | 103 | 103 |

| Собственные акции, выкупленные у акционеров | 411 | 0 | 0 |

| Добавочный капитал | 420 | 835 | 835 |

| Резервный капитал | 430 | 0 | 0 |

| в том числе: резервы, образованные в соответствии с законодательством | 431 | 0 | 0 |

| резервы, образованные в соответствии с учредительными документами | 432 | 0 | 0 |

| 433 | |||

| 433 | |||

| 433 | |||

| Нераспределенная прибыль (непокрытый убыток) | 470 | 713 | 846 |

| ИТОГО по разделу III | 490 | 1651 | 1784 |

| IV. ДОЛГОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА Займы и кредиты | 510 | 0 | 0 |

| Отложенные налоговые обязательства | 515 | 30 | 30 |

| Прочие долгосрочные обязательства | 520 | 0 | 0 |

| 521 | |||

| 521 | |||

| 521 | |||

| ИТОГО по разделу IV | 590 | 30 | 30 |

| V. КРАТКОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА Займы и кредиты | 610 | 0 | 0 |

| Кредиторская задолженность | 620 | 8186 | 9003 |

| в том числе: поставщики и подрядчики | 621 | 798 | 845 |

| задолженность перед персоналом организации | 622 | 2548 | 2617 |

| задолженность перед государственными внебюджетными фондами | 623 | 2983 | 3083 |

| задолженность по налогам и сборам | 624 | 1541 | 2072 |

| прочие кредиторы | 625 | 316 | 386 |

| Задолженность перед участниками (учредителями) по выплате доходов | 630 | 0 | 0 |

| Доходы будущих периодов | 640 | 0 | 0 |

| Резервы предстоящих расходов | 650 | 0 | 0 |

| Прочие краткосрочные обязательства | 660 | 0 | 0 |

| 661 | |||

| 661 | |||

| 661 | |||

| ИТОГО по разделу V | 690 | 8186 | 9003 |

| БАЛАНС | 700 | 9867 | 10817 |

| Справка о наличии ценностей, учитываемых на забалансовых счетах Арендованные основные средства | 910 | 0 | 0 |

| в том числе по лизингу | 911 | 0 | 0 |

| Товарно-материальные ценности, принятые на ответственное хранение | 920 | 0 | 0 |

| Товары, принятые на комиссию | 930 | 0 | 0 |

| Списанная в убыток задолженность неплатежеспособных дебиторов | 940 | 0 | 0 |

| Обеспечения обязательств и платежей полученные | 950 | 0 | 0 |

| Износ жилищного фонда | 970 | 0 | 0 |

| Износ объектов внешнего благоустройства и других аналогичных объектов | 980 | 0 | 0 |

| Нематериальные активы, полученные в пользование | 990 | 0 | 0 |

| 1000 |

Приложение Б

|

|

|