|

Сравнительный анализ прямого и косвенного метода учета денежного потока на предприятии

|

|

|

|

Финансовый менеджмент

Задания для написания контрольных работ (для заочной формы обучения).

1. Исторические этапы формирования финансового менеджмента за рубежом

2. Исторические этапы развития финансового менеджмента в России.

3. Анализ основных базовых концепций финансового менеджмента и их значимость в деятельности предприятия

4. Взаимосвязь финансового менеджмента с другими областями науки и практики.

5. Роль финансового менеджмента в управлении организацией (предприятием).

6. Принципы и функции финансового менеджмента с позиции объекта и субъекта управления.

7. Структура финансового менеджмента и ее взаимодействие с другими подразделениями предприятия

8. Сравнительный анализ предлагаемых подходов к классификации финансовых инструментов

9. Основные методы и приемы финансового менеджмента, активно используемые в практике предприятия

10.Значимость финансовых вычислений в практике финансового менеджмента предприятия

11.Основные методы оценки финансовых активов предприятия

12.Сравнительный анализ способов финансирования деятельности предприятия.

13. Методы оценки составляющих капитала предприятия

14. Основные способы формирования и наращивания собственного капитала предприятия.

15. Сравнительный анализ теорий дивидендной политики предприятия

16. Основные виды дивидендной политики и этапы ее реализации

17. Сравнительный анализ доступности и цены заемного капитала предприятия

18. Принципы формирования активов предприятия и подходы к оптимизации их состава

19. Модели управления производственными запасами, используемые в практике предприятия

20. Структура внеоборотных активов предприятия и политика управления ими.

|

|

|

21. Общие принципы управления денежными потоками предприятия и методы их оптимизации в практике предприятий

Сравнительный анализ прямого и косвенного метода учета денежного потока на предприятии

23. Последовательность формирования финансовых результатов предприятия и виды прибыли

24. Внешнее и внутреннее информационное обеспечения финансового менеджмента

25. Финансовая отчетность предприятия и ее роль в финансовом менеджменте предприятия

26. Виды и этапы финансового планирования на предприятии

27. Этапы разработки и реализации финансовой стратегии предприятия

28. Место бюджетирования в практике финансового менеджмента

29. Основные направления проведения финансового анализа предприятия

30. Классификация рисков в практике предприятия и факторы их возникновения.

31. Этапы управления риском в практике предприятия.

32. Методы оценки финансовых активов с учетом премии за риск в практике предприятий

33. Учет инфляционного обесценения денег в принятии финансовых решений

34. Основные критерии банкротства предприятия.

35. Методы антикризисного управления предприятием.

36. Методы оценки банкротства предприятия.

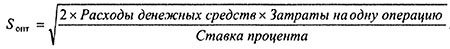

37. Методы оптимизации денежных потоков

38. Методы прогнозирования финансовых результатов хозяйственной деятельности предприятия

39. Эффект финансового и операционного рычага и его практическое использование

40. Методы оценки финансового и предпринимательского рисков

41. Методы расчета порога рентабельности и запаса финансовой прочности предприятия

42. Разработка финансового бизнес-плана организации

43. Разработка плана финансового оздоровления организации

44. Методы оценки финансового потенциала организации

Студенты при написании контрольной работы могут выбрать любую из предложенных тем на свое усмотрение. Объем работы не должен превышать 10 страниц. Ссылки на источник информации – обязательно.

|

|

|

Требования к оформлению контрольной работы подробно представлены в Положении о бюро контрольных работ, размещенном на сайте Университета в личном кабинете на странице ЭУМК в разделе Общие нормативные документы и в Системе поддержки самостоятельной работы студентов в разделе Положения и инструкции для студентов

Движение платежных средств

Движение платежных средств является частным случаем движения оборотного капитала. Как правило, его выделяют в отдельный документ, поскольку чаще всего причиной банкротства является именно нехватка платежных средств.

В западной практике под анализом движения денежных средств (англ. Cash Flow Analysis) понимают движение именно денежных средств в наличной или безналичной форме. В российской практике целесообразно проведение анализа движения всех видов платежных средств.

В условиях неплатежей предприятия используют в виде платежных средств бартер (различные виды товаров, в частности собственную готовую продукцию), ценные бумаги (векселя банков и предприятий, облигации), взаимозачеты (взаимное погашение обязательств).

Как правило, на предприятиях рассматривают движение платежных средств в укрупненной форме, группируя их по степени ликвидности:

· ликвидные, со сроком осуществления платежей до одной недели. Данные платежные средства легко принимают большинство организаций-кредиторов. К ликвидным платежным средствам относят денежные средства в наличной и безналичной форме, высоколиквидные векселя и т.д.;

· малоликвидные, со сроком осуществления платежей более недели. Данные платежные средства, как правило, необходимо согласовывать с каждой организацией-кредитором в индивидуальном порядке. К малоликвидным платежным средствам относят бартер, взаимозачеты, неходовые векселя и т.д.

Поступления и платежи сводятся в единый документ - отчет о движении денежных средств, который имеет особое значение, так как денежные средства имеют наибольшую ликвидность и именно денежных средств остро не хватает предприятиям для нормального функционирования.

Следует выделять движение различных денежных средств и их эквивалентов (ценных бумаг): наличные, расчетный счет, валютный счет, векселя, другие ценные бумаги и т.д. Это связано прежде всего с тем, что различные платежные средства не эквивалентны друг другу и не вполне взаимозаменяемы.

|

|

|

Нехватка источников финансирования привела также к появлению большого количества неденежных расчетных инструментов, включая бартерные расчеты, расчеты ценными бумагами, взаимозачеты.

Во всем мире активно используются расчеты ценными бумагами (облигациями, векселями) – во многих случаях они являются нормальным и удобным платежным средством для всех контрагентов. Использование векселей в качестве платежных средств решает две задачи: 1) расчеты с покупателями; 2) расширение оборотных активов, дополнительное кредитование заемными средствами, выпускаемыми самими предприятиями. Роль векселей во второй задаче аналогична облигациям, но при этом они не требуют регистрации регулирующих органов.

Недостатки неденежных расчетов общеизвестны — реальное увеличение срока расчетов, потери на скидках при последующей реализации бартерной продукции и векселей, формальное увеличение товарооборота из-за завышенных бартерных цен и увеличение налогов. Достоинством бартерных расчетов является слабая чувствительность к инфляции.

После кризиса 1998 г. кардинально улучшилась ликвидность расчетов, доля неденежных расчетов постепенно уменьшилась, бартер и взаимозачеты сократились, в том числе благодаря запрету оплаты налогов взаимозачетами. В настоящий момент в промышленности в целом использование неденежных форм расчетов практически ушло в прошлое.

Прямой и косвенный методы анализа движения денежных средств

Логика анализа движения денежных средств достаточно очевидна – необходимо выделить (по возможности) все операции, затрагивающие движение денежных средств. В мировой учетно-аналитической практике применяют, как правило, прямой и косвенный методы анализа движения денежных средств.

Разница между ними заключается в последовательности процедур определения величины потоков денежных средств в результате текущей деятельности.

|

|

|

Прямой метод основан на исчислении положительного денежного потока (притока), складывающегося из выручки от реализации продукции, работ и услуг, авансов полученных и др., и отрицательного денежного потока (оттока), связанного с оплатой счетов поставщиков, возвратом полученных краткосрочных ссуд и займов и др., при этом исходным элементом является выручка.

Косвенный метод основан на идентификации и учете операций, связанных с движением денежных средств, и других статей баланса, а также на последовательной корректировке чистой прибыли, при этом исходным элементом является прибыль.

Прямой метод анализа движения денежных средств предполагает учет движения денежных потоков за данный период в качестве разницы поступлений и платежей (табл. 2.1).

Таблица 2.1. Учет движения денежных средств прямым методом.

| Показатель | Период | ||

| 1. Остаток денежных средств на начало периода | |||

| 2. Поступления, в том числе · выручка от продаж и авансы · кредиты, займы и прочие заемные средства · дивиденды, проценты и прочие поступления | |||

| 3. Платежи, в том числе · оплата товаров, работ, услуг, авансы и подотчетные средства выданные · оплата труда · расчеты с бюджетом · оплата основных средств · финансовые вложения · погашение кредитов | |||

| 4. Денежный поток (поступления - платежи) | |||

| 5. Остаток денежных средств на конец периода |

Косвенный метод анализа движения денежных средств. При анализе движения денежных средств косвенным методом выделяют потоки денежных средств от основной, инвестиционной и финансовой деятельности. Основной компонент анализа потока денежных средств от основной деятельности – чистая прибыль (см. табл. 2.2).

Величина потока денежных средств корректируется на величину амортизации, а также на ряд статей баланса — увеличения кредиторской задолженности, уменьшения дебиторской задолженности, уменьшения запасов и затрат. Основной компонент анализа потока денежных средств от инвестиционной деятельности – инвестиции. К финансовой деятельности относятся получение и погашение кредитов, выпуск акций. Как правило, краткосрочное инвестирование в ценные бумаги и получение дохода также относят к финансовой деятельности.

Таблица 2.2. Учет движения денежных средств косвенным методом.

| Движение денежных средств | Период | ||

| Текущая (основная деятельность) | |||

| Увеличение (источники денежных средств): | |||

| · Чистая прибыль · Амортизация · Увеличение кредиторской задолженности · Уменьшение (использование денежных средств) · Увеличение дебиторской задолженности · Увеличение запасов и затрат | |||

| Денежный поток от основной деятельности | |||

| Инвестиционная деятельность | |||

| · Приобретение основных средств · Продажа основных средств | |||

| Денежный поток от инвестиционной деятельности | |||

| Финансовая деятельность | |||

| · Увеличение векселей · Увеличение займов и кредитов · Уплата дивидендов | |||

| Денежный поток от финансовой деятельности | |||

| ИТОГО денежный поток | |||

| Денежные средства на начало периода Денежные средства на конец периода |

В табл. 2.3 приведено сравнение прямого и косвенного методов анализа ДДС. Прямой метод анализа ДДС – более привычная форма для российских предприятий.

|

|

|

Таблица 2.3. Сравнение методов анализа движения денежных средств.

| Прямой метод | Косвенный метод | |

| Достоинства | Возможна модификация под потоки различных платежных средств | Ориентация на управление капиталом. Связан с балансом, рассчитывается через изменение статей баланса |

| Недостатки | Не видны задолженности | Невозможно рассчитать по балансу при осуществлении взаимозачетных и бартерных платежей |

Денежные потоки, полученные с помощью прямого и косвенного методов, эквивалентны.

Обратим внимание, что расчеты движения денежных средств прямым и косвенным методами не зависят от учетной политики предприятия. Метод списания затрат в учетной политике предприятия (LIFO, FIFO, средневзвешенная) влияет на порядок изменения незавершенного производства, но не влияет на учет движения капитала.

Мини-оборотный баланс

Ниже приведена таблица планирования движения платежных средств (табл. 2.4), которая может быть удобной для использования. Некоторые организации рассматривают эту форму на уровне управленческого «know-how». По сути, она представляет собой мини-оборотный баланс, включающий движение денежных средств, дебиторской и кредиторской задолженности (центральное — движение денежных средств) и искаженный план прибылей/убытков.

Во-первых, в данной форме отражены движение платежных средств по их видам (центральная часть таблицы), а также остатки платежных средств.

Во-вторых, мини-оборотный баланс включает приближенную форму о прибылях/убытках (графа 4 «Объем текущего месяца»), а доходная часть – отгрузку (увеличение дебиторской задолженности). Учет различий между реализацией и отгрузкой, возникающих в связи с учетной политикой, позволяет рассчитать реальные доходы предприятия. Расходы предприятия – это начисление затрат.

Форма мини-оборотного баланса позволяет проследить увеличение кредиторской задолженности, а учет разницы между начислением затрат и увеличением кредиторской задолженности — получить расходы предприятия, в том числе расходы из прибыли. Разница между начислением затрат и увеличением кредиторской задолженности обусловлена наличием складируемых ресурсов (сырья, материалов, покупных комплектующих изделий).

В-третьих, мини-оборотный баланс позволяет проследить движение дебиторов и кредиторов. Для формирования таблицы мини-оборотного баланса существенно, чтобы покупатели были сгруппированы в «доходной» части (наверху).

Как поступить, если они предоплатили товары/услуги, т.е. если организация получила авансы? Простой ответ – учитывать как отрицательную дебиторскую задолженность, т.е. в форму мини-оборотного баланса дебиторская задолженность заносится как разница дебиторской задолженности перед покупателями и авансов полученных.

Аналогично показывается кредиторская задолженность – как разница кредиторской задолженности и авансов, выданных покупателям, поставщикам, другим кредиторам. Использование такого способа учета дебиторской и кредиторской задолженности немного смущает бухгалтеров, но на практике не вызывает затруднений.

Графа 4 «Объем текущего месяца» показывает увеличение дебиторской/кредиторской задолженности (по отгрузке или искаженным затратам);

графа 6 «ВСЕГО (поступления/платежи)» — уменьшение дебиторской/кредиторской задолженности (по поступлениям или платежам);

графа 10 «Задолженность на начало/конец месяца» — величину дебиторской/кредиторской задолженности на начало/конец очередного месяца. При реализации формы мини-оборотного баланса в Excel конец очередного месяца есть начало следующего, т.е. форма удобна для последовательного планирования в течение нескольких месяцев (правда, данная форма оказалась громоздкой для анализа «план — факт»).

Таблица 2.4. Планирование платежных средств на месяц, тыс. руб.

| Поступления / платежи | Ответств. | Задолж. на 1.08.12 | Объем тек. мес. | Задолж. + объем | ВСЕГО | Р/С | Взаимо- зачет | Цен. бум. | Задолж. на 1.09.12 |

| Ответственный | бухгал. | ПЭО | ГД | ОМТС | фин. дир. | бухгал. | |||

| Плат. средства на начало периода | XXX | XXX | XXX | ||||||

| Деби- торы | Отгрузка | ВСЕГО | Р/С | Матер. | Цен.бум. | Деби- торы | |||

| ПОСТУПЛЕНИЯ с НДС | 56 432 | 18 677 | 75 109 | 21 457 | 17 157 | 3 000 | 1 300 | 53 652 | |

| Осн. деятельность | Ген. дир. | 55 332 | 17 237 | 72 569 | 18 600 | 14 500 | 3 000 | 1 100 | 53 969 |

| Организация 1 | 3 594 | 6 830 | 10 424 | 8 600 | 8 000 | 1 824 | |||

| Организация 2 | -4 403 | 2 000 | -2 403 | -2 403 | |||||

| Организация 3 | 6 811 | 3 340 | 10 151 | 2 400 | 2 400 | 7 751 | |||

| Организация 4 | 1 600 | 1 100 | -876 | ||||||

| Организация 5 | 1 000 | 1 000 | -300 | ||||||

| Прочие организации | 48 306 | 4 667 | 52 973 | 5 000 | 5 000 | 47 973 | |||

| Взаимозачет | Ген. дир. | 1 100 | 1 440 | 2 540 | 1 440 | 1 440 | 1 100 | ||

| Взаимоз., организ. 1 | 1 100 | 1 440 | 1 440 | 1 440 | 1 440 | 1 100 | |||

| Прочие организации | |||||||||

| Прочие поступления | Фин.дир. | -417 | |||||||

| Кредит | Фин.дир. | 1 000 | 1 000 | -1 000 | |||||

| Креди- торы | Затраты | ВСЕГО | Р/С | Взаимоз. | Цен.бум. | Креди- торы | |||

| ПЛАТЕЖИ всего | 55 500 | 16 191 | 71 691 | 21 567 | 17 317 | 3 000 | 1 250 | 51 924 | |

| Осн. деятельность | 55 500 | 16 191 | 71 691 | 19 767 | 17 317 | 1 200 | 1 250 | 51 924 | |

| Заработная плата | Фин.дир. | 8 000 | 4 200 | 12 200 | 4 300 | 4 300 | 7 900 | ||

| Сырье, материалы с НДС | ОМТС | 20 000 | 7 000 | 27 000 | 8 250 | 6 000 | 1 200 | 1 050 | 18 750 |

| Налоги | Фин. отд. | 13 000 | 1 379 | 14 379 | 1 724 | 1 724 | 12 655 | ||

| Внебюджетные фонды | Фин. отд. | 3 500 | 1 512 | 5 012 | 2 548 | 2 548 | 2 464 | ||

| Связь | Фин. отд. | ||||||||

| Автотранспорт | Гл. инж. | ||||||||

| Инвестирование | Гл. инж. | ||||||||

| Прочие платежи | Фин. отд. | 10 000 | 1 500 | 11 500 | 2 250 | 2 250 | 9 250 | ||

| Взаимозачет | Ген. дир. | XXX | XXX | XXX | 1 800 | 1 800 | XXX | ||

| Взаимоз., организ. 1 | XXX | XXX | XXX | 1 800 | 1 800 | XXX | |||

| Прочие организации | XXX | XXX | XXX | XXX | |||||

| Погашение кредитов и процентов | Фин. отд. | ||||||||

| Прибыль/убыток от операций | Фин. отд. | ||||||||

| ПОСТУПЛЕНИЯ - ПЛАТЕЖИ | 2 486 | 3 418 | -110 | -160 | 1 728 | ||||

| Прибыль/убыток от операций | Фин. отд. | ||||||||

| Наличие на конец периода | XXX | XXX | XXX | XXX |

Отметим две особенности данной таблицы.

1. Строка «Прибыль/убыток от операций» нужна для учета прибылей (чаще — убытков) при расчетах с помощью взаимозачетов, ценных бумаг и т.д. Например, в качестве оплаты за сырье предприятие отдало поставщику ценные бумаги на 1100 тыс. руб., но с дисконтом в 50 тыс. руб. Где и как его учесть? Ведь поставщик считает, что ему погасили задолженность только в размере 1050 тыс. руб. На предприятии же на конец периода ничего не осталось, поскольку весь пакет ценных бумаг, полученных от покупателей на сумму 1100 тыс. руб., отдан. Ответ — учесть отдельной вспомогательной строкой.

2. Нередко складывается ситуация, когда продукция, полученная по бартеру, реализуется через третьи организации в течение более одного периода (месяца). В таком случае необходимо учитывать движение бартерных средств. В форме мини-оборотного баланса для этого предназначены строки «Взаимозачет». Если организация не использует бартер, не теряет/не приобретает на операциях с ценными бумагами, то форма заметно упрощается.

Целесообразно было бы разработать аналогичную форму мини-оборотного баланса, включающую движение незавершенного производства, запасов сырья и материалов и готовой продукции (центральное – движение незавершенного производства). Объединение двух форм позволит следить за движением оборотного капитала.

Техника планирования движения денежных средств

Общая последовательность работ по планированию движения денежных средств строится следующим образом:

1. Подготовительная работа.

2. Заявки на бюджеты платежей и бюджеты поступлений.

3. Формирование плана движения денежных средств (координация заявок на бюджеты платежей и бюджеты поступлений).

4. Заявки на исполнение платежа (в рамках бюджета).

5. Исполнение платежа, фиксация поступлений.

6. Анализ исполнения бюджета (плана).

7. Выводы, принятие корректирующих воздействий на последующие периоды.

В табл. 2.5 приведена примерная последовательность действий по формированию и анализу плана ДДС.

Таблица 2.5. План действий по планированию ДДС.

| № | Наименование | Ответственный |

| 1. | Подготовительная работа | |

| 1.1 | Цели, задачи | Ген. дир., фин. дир. |

| 1.2 | Подготовка форм документов | Нач. ФО, консультант |

| 1.3 | Автоматизация | Консультант |

| 1.4 | Пробные расчеты | Нач. ФО |

| 1.5 | Обучение | Консультант |

| 1.6 | Приказ | Фин. дир., нач. ФО |

| 1.7 | Список бюджетного комитета | Фин. дир. |

| 1.8 | Список центров финансового учета (ЦФУ) | Фин. дир. |

| 2. | Планирование | |

| 2.1 | Заполнение заявки по поступлениям и платежам | Руководитель ЦФУ |

| 2.2 | Согласование заявок в службе | Зам. директора |

| 2.3 | Подача заявок в фин. отдел | Руководитель ЦФУ |

| 2.4 | Проверка заявки | Специалист |

| 2.5 | Внесение заявки в базу данных | Специалист |

| 2.6 | Формирование сводной заявки | Нач. ФО |

| 2.7 | Анализ, увеличение поступлений, сокращение платежей, увязка с задолженностями | Фин. дир. |

| 2.8 | Бюджетный комитет, согласование платежей | Ген. дир. |

| 2.9 | Утверждение плана ДДС | Ген. дир. |

| 2.10 | Доведение плана до ЦФУ | Нач. ФО |

| 3. | Исполнение плана (учет, факт) | |

| 3.1 | Заявка на отдельный платеж | Руководитель ЦФУ |

| 3.2 | Согласование заявки с руководителем службы | Замдиректора |

| 3.3 | Представление заявки в финансовый отдел с другими документами | Руководитель ЦФУ |

| 3.4 | Проверка на наличие в бюджете ДДС. При превышении бюджета — письменное указание директора | Нач. ФО |

| 3.5 | Осуществление операции | Нач. ФО |

| 3.6 | Внесение операции в базу данных | Специалист |

| 4. | Анализ | |

| 4.1 | Формирование оперативных справок и отчетов по информации в БД (ежедневных, еженедельных, ежедекадных, ежемесячных) | Нач. ФО |

| 4.2 | Анализ исполнения бюджета поступлений и бюджета платежей по каждому ЦФУ | Руководитель ЦФУ |

| 4.3 | Выверка справочников статей, организаций, опечаток | Специалист |

| 4.4 | Предложения по улучшению работы | Руководитель ЦФУ |

| 4.5 | Предложения по поощрениям / наказаниям | Фин. дир. |

| 4.6 | Доработка форм и процедур | Нач. ФО |

Финансовая структура.

Формирование финансовой структуры – важный шаг, так как происходит увязка ответственности руководителей подразделений и бюджетов и закладывается основа для управленческого учета. Бюджеты поступлений и платежей могут быть формированы, например, по следующим подразделениям:

| Финотдел | ОГЭ | Связь | ОТиПР |

| ОМТС | Метрология | КИПиА | Столовая |

| ОВЭД | ОГМ | ОМиП | База отдыха |

| ОТР | Транспорт | АХО | ИПТЛ |

| АСУП | ОСР |

Как правило, эти подразделения называют центрами финансовой ответственности (ЦФО) или центрами финансового учета (ЦФУ).

Заявки на бюджет платежей

Каждое ЦФО/ЦФУ составляет и подает заявку на бюджет платежей на следующий календарный месяц. Ответственные за подачу заявок – руководители соответствующих ЦФО/ЦФУ.

Основные сведения, указываемые в заявке (см. табл. 2.6): предполагаемый получатель платежа, статья затрат, сумма затрат (в стоимостном и натуральном выражении), форма платежа (рубли, валюта, ценные: бумаги), декада (декады) платежа, основание заявки (договор).

Затем заявки всех подразделений сводятся в единую базу данных (см. табл. 2.8), содержащую также сведения о заявках предыдущих периодов и их фактическом исполнении. В базе данных предусмотрена элементарная обработка данных заявок: определение сумм, приходящихся на каждую декаду, разбивка по формам платежа, возможность установки приоритета каждого платежа, корректировка планируемых сумм (например, при изменении планового объема; продаж/производства).

Таблица 2.8. База данных заявок на бюджет платежей и их исполнения.

| Мес. | Под разде ление | Код | Полу- чатель платежа | Статьи затрат | Стои мость | Ден. ср-ва | Цен- ные бу- маги | Осно вание {дого- вор) | Ут верж дено | Декада | Вид плат. ср-в | Прио ритет | Вид платежа | ||

| ОМТС | Компания 1 | топливо налив | 5 698 | 5 698 | 1 899 | 1 899 | 1 899 | Рубли | Бюджет | ||||||

| ОМТС | Компания 2 | аромати заторы | 7 597 | 7 597 | 2 532 | 2 532 | 2 532 | Рубли | Бюджет | ||||||

| ОМТС | Компания 3 | руж. | 7 597 | 7 597 | 2 532 | 2 532 | 2 532 | Рубли | Бюджет | ||||||

| ОМТС | Компания 4 | талоны на горючее | 34 755 | 34 755 | 11 585 | 11 585 | 11 585 | Рубли | Бюджет | ||||||

| ОМТС | Компания 5 | кисло род | 2 849 | 2 849 | Рубли | Бюджет | |||||||||

| ОМТС | Компания 6 | ацетилен | 1 899 | 1 899 | Рубли | Бюджет | |||||||||

| ОМТС | Компания 7 | добавка | 94 960 | 94 960 | 31 653 | 31 653 | 31 653 | Рубли | Бюджет | ||||||

| ОМТС | Компания 8 | масла, смазка | 3 798 | 3 798 | 1 266 | 1 266 | 1 266 | Рубли | Бюджет | ||||||

| ОМТС | Компания 9 | масло | 37 984 | 37 984 | 12 661 | 12 661 | 12 661 | Рубли | Бюджет | ||||||

На основе базы данных строится сводная таблица (табл. 2.9 и 2.10), позволяющая представить информацию о заявках на бюджет в различных разрезах и с разной степенью детализации: по подразделениям (группам подразделений) или по всему заводу, по статьям затрат, месяцам, декадам и т.д.

Таблица 2.9. Сводная таблица бюджета затрат по подразделениям.

| Получатель платежа | Все |

| Статьи затрат | Все |

| Месяц | ноябрь |

| Вид платежа | Бюджет |

| Данные | ||||

| Подразделение | Сумма | 1 декада | 2 декада | 3 декада |

| Финотдел | 61 444 111 | 9 728 236 | 19 929 064 | 31 786 810 |

| ОМТС | 22 202 538 | 8 365 024 | 6 918 757 | 6 918 757 |

| ОВЭД | 13 422 444 | 12 873 153 | 299 271 | 250 019 |

| ОТР | 6 370 361 | 2 123 454 | 2 123 454 | 2 123 454 |

| ОГЭ | 1 530 181 | 1 519 814 | 10 367 | |

| Метрология | 991 037 | 984 647 | 3 195 | 3 195 |

| ОГМ | 689 846 | 689 846 | ||

| Транспорт | 355 968 | 148 633 | 110 857 | 96 478 |

| АСУП | 347 421 | 347 421 | ||

| Связь | 232 060 | 207 071 | 7 311 | 17 678 |

| КИПиА | 62 883 | 62 883 | ||

| ОМиП | 56 653 | 18 884 | 18 884 | 18 884 |

| АХО | 50 584 | 50 584 | ||

| ОТиПР | 50 230 | 50 230 | ||

| Столовая | 42 686 | 28 308 | 14 379 | |

| База отдыха | 38 246 | 29 525 | 5 681 | 3 041 |

| ИПТЛ | 21 089 | 7 030 | 7 030 | 7 030 |

| ОСР | 15 529 | 5 176 | 5 176 | 5 176 |

| Общий итог | 107 923 867 | 37 239 919 | 29 443 060 | 41 240 889 |

Таблица 2.10. Сводная таблица бюджета затрат

по статьям затрат и получателям платежей.

| Месяц | ноябрь | |||||

| Вид платежа | Бюджет | |||||

| Данные | ||||||

| Подразделение | Получатель платежа | Статьи затрат | Сумма | 1 декада | 2 декада | 3 декада |

| Фин. отдел | Кредиты | Кредиты | 26 071 120 | 13 035 560 | 13 035 560 | |

| НДС | Налоги | 5 750 982 | 1 916 994 | 1 916 994 | 1 916 994 | |

| Налог на дороги | Налоги | 2 196 886 | 2 196 886 | |||

| Заработная плата | Осн. з/плата | 1 533 595 | 1 150 196 | 383 399 | ||

| Налог на рекламу | Налоги | 4 217 | 4 217 | |||

| Налог на образование | Налоги | |||||

| Фин. отдел Total | 35 556 802 | 5 268 294 | 14 952 554 | 15 335 953 | ||

| ОВЭД | Компания 1 | Материалы | 5 699 196 | 5 699 196 | ||

| Компания 2 | Материалы (задолженность) | 3 184 023 | 3 184 023 | |||

| Компания 3 | Материалы (задолженность) | 1 222 765 | 1 222 765 | |||

| Компания 4 | Материалы | 1 194 791 | 1 194 791 | |||

| Компания 5 | Материалы | 876 294 | 876 294 | |||

| Компания 6 | Материалы (задолженность) | 695 872 | 695 872 | |||

| Компания 7 | Материалы (задолженность) | 252 733 | 252 733 | |||

| Компания 8 | Таможенные платежи | 241 473 | 241 473 | |||

| Компания 9 | Доставка экс. контейнеров | 139 922 | 139 922 | |||

| Компания 10 | Материалы | 42 326 | 42 326 | |||

| Компания 11 | Страховка экспорта | 16 628 | 16 628 | |||

| Компания 12 | Услуги почты | 2 093 | 2 093 | |||

| ОВЭД Total | 13 568 114 | 13 012 862 | 302 519 | 252 733 | ||

| Grand Total | 49 124 916 | 18 281 156 | 15 255 074 | 15 588 686 |

|

|

|