|

Анализ финансовой структуры баланса.

|

|

|

|

Финансовое состояние предприятия, его устойчивость во многом зависят от оптимальности структуры источников капитала (соотношения заемных и собственных средств) и от оптимальности структуры активов предприятия и в первую очередь от соотношения основного и оборотного капитала.

Необходимость в собственном капитале обусловлена требованиями самофинансирования предприятий. Он является основой их самостоятельности и независимости. Особенность собственного капитала состоит в том, что он инвестируется на долгосрочной основе и подвергается большему риску. Чем выше его доля в общей сумме капитала и меньше доля заемных средств, тем выше буфер, который защищает кредиторов от убытков, а, следовательно, меньше риска потери.

Однако нужно учитывать, что финансирование деятельности предприятия только за счет собственных средств не всегда выгодно для него, особенно в тех случаях, когда производство имеет сезонный характер. Тогда в отдельные периоды будут накапливаться большие средства на счетах в банке, а в другие их будет недоставать. Кроме того, следует иметь в виду, что если цены на финансовые ресурсы не высокие, а предприятие может обеспечить более высокий уровень отдачи на вложенный капитал, чем платит за кредитные ресурсы, то, привлекая заемные средства, оно может повысить рентабельность собственного капитала.

В то же время если средства предприятия созданы в основном за счет краткосрочных обязательств, то его финансовое положение будет неустойчивым, так как с капиталами краткосрочного использования необходима постоянная оперативная работа, направленная на контроль за своевременным их возвратом и привлечении в оборот на непродолжительное время других капиталов.

|

|

|

Следовательно, от того, насколько оптимально соотношение собственного и заемного капитала, во многом зависит финансовое положение предприятия. Выработка правильной финансовой стратегии в этом вопросе поможет многим предприятиям повысить эффективность своей деятельности.

В связи с этим важным показателями, характеризующими финансовую устойчивость предприятия, являются:

- коэффициент финансовой автономии (независимости) или удельный вес собственного капитала в его общей сумме;

- коэффициент финансовой зависимости (доля заемного капитала в общей валюте баланса);

- плечо финансового рычага или коэффициент финансового риска (отношение заемного капитала к собственному).

Чем выше уровень первого показателя и ниже второго и третьего, тем устойчивее финансовое состояние предприятия.

Величина коэффициента финансового риска зависит от доли заемного капитала в общей сумме активов, доли основного капитала в общей сумме активов, соотношения оборотного и основного капитала, доли собственного оборотного капитала в формировании текущих активов, а также от доли собственного оборотного капитала в общей сумме собственного капитала:

Заемный капитал / Собственный капитал = (Заемный капитал / Сумма активов) / (Основной капитал / Сумма активов) / (Текущие активы / Основной капитал) / (Собственный оборотный капитал / Текущие активы) / (Собственный капитал / Собственный оборотный капитал).

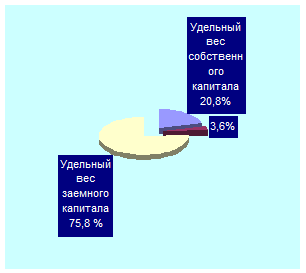

Соотношение СОБСТВЕННОГО И ЗАЕМНОГО КАПИТАЛА В 2007 году

На начало года На конец года

Таблица №1.

Структура пассивов (обязательств) предприятия.

| Показатель | Уровень показателя | ||

| На начало года | На конец года | Изменения | |

| 1.Удельный вес собственного капитала в общей валюте баланса (коэффициент финансовой автономности предприятия), % | 20,8 | 19,1 | -1,7 |

| 2.Удельный вес заемного капитала (коэффициент финансовой зависимости) В том числе: Долгосрочного Краткосрочного | 75,8 3,2 72,6 | 76,2 2,7 73,5 | +0,4 -0,5 +0,9 |

| 3.Коэффициент финансового риска (плечо финансового рычага) | 3,6 | 3,9 | +0,3 |

|

|

|

1.начало года: 2652324/12763887=20,8

на конец года: 2519211/13173871=19,1

2. начало года: (409892+9269796)/12763887=75,8

на конец года: (351138+9680608)/13173871=76,2

в том числе:

долгосрочные 409892/12763887*100=3,2

351138/13173871*100=2,7

краткосрочные 9269796/12763887*100=72,6

9680608/13173871*100=73,5

Расчет влияния факторов:

Кф.р.о=0,758/0,92/0,052/-14,259/-0,305=3,643

Кф.р.усл.1=0,761/0,92/0,052/-14,259/-0,305=3,658

Кф.р.усл.2=0,761/0,888/0,052/-14,259/-0,305=3,789

Кф.р.усл.3=0,761/0,888/0,073/-14,259/-0,305=2,699

Кф.р.усл.4=0,761/0,888/0,073/-10,371/-0,305=3,711

Кф.р.1=0,761/0,888/0,073/-10,371/-0,285=3,972

Общий прирост коэффициента финансового риска за отчетный период составил:

3,972 — 3,643=+0,329,

в том числе за счет изменения:

доли заемного капитала в общей валюте баланса:

3,658 — 3,643=+0,015,

доли основного капитала в общей сумме активов:

3,789 — 3,658=+0,131,

соотношения текущих активов с основным капиталом:

2,699 — 3,789=-1,09,

доли собственного оборотного капитала в формировании текущих активов:

3,711 — 2,699=+1,012,

соотношения суммы собственного капитала с суммой собственного оборотного капитала:

3,972 — 3,711=+0,261.

В нашем примере доля собственного капитала имеет тенденцию к понижению, за отчетный период она снизилась на 1,7%, так как темпы прироста собственного капитала ниже темпов прироста заемного. Плечо финансового рычага увеличилось на 30% - это свидетельствует о том, что финансовая зависимость предприятия от внешних инвесторов повысилась.

Оценка изменений, которые произошли в структуре капитала, может быть разной с позиции инвесторов и предприятия. Для банков и прочих кредиторов более надежна ситуация, если доля собственного капитала у клиентов более высокая, это исключает финансовый риск. Предприятия же, как правило, заинтересованы в привлечении заемных средств по двум причинам:

1.Проценты по обслуживанию заемного капитала рассматриваются как расходы и не включаются в налогооблагаемую прибыль;

|

|

|

2.Расходы на выплату процентов обычно ниже прибыли, полученной от использования заемных средств в обороте предприятия, в результате чего повышается рентабельность собственного капитала.

В разных отраслях сложились своего рода нормативы соотношения заемных и собственных средств, в отраслях, где низкий коэффициент оборачиваемости капитала, плечо финансового рычага не должно превышать 0,5; в других отраслях, где оборачиваемость капитала высокая и доля основного капитала низкая, коэффициент может быть выше 1.

Чтобы определить примерную нормативную величину доли заемного капитала, необходимо удельный вес основного капитала в общей сумме активов умножить на 0,25, а удельный вес текущих активов — на 0,5. Разделив полученный результат на долю собственного капитала, получим примерное нормативное значение коэффициента финансового рычага.

В нашем случае нормативная доля заемного капитала составляет:

На начало года: 92,01*0,25+0,05*0,5=0,26;

На конец года: 0,89*0,25+0,06*0,5=0,25.

Величина финансового рычага:

На начало года: 0,26 / (1 — 0,26) = 0,35,

На конец года: 0,25 / (1 — 0,25) = 0,33.

Причем, фактически величина его значительно выше, следовательно, степень финансового риска довольно высокая.

Для оценки структуры формирования капитала предприятия рассчитывают также коэффициенты самофинансирования — отношения суммы самофинансируемого дохода к общей величине внутренних и внешних источников финансовых доходов.

Данный коэффициент можно рассчитать также отношением самофинансируемого дохода к добавленной стоимости, он показывает степень самофинансирования деятельности предприятия по отношению к созданном богатству. Можно определить также, сколько самофинансируемого дохода приходится на одного работника, такие показатели в западных странах рассматриваются как одни из лучших критериев определения ликвидности и финансовой независимости в компании.

Размещение средств предприятия имеет очень большое значение в финансовой деятельности и повышении ее эффективности. От того, какие инвестиции вложены в основные и оборотные средства, сколько их находится в сфере производства и обращения, в денежной и материальной форме, на сколько оптимально их соотношение, во многом зависят результаты производственной и финансовой деятельности, следовательно, и финансовая устойчивость предприятия.

|

|

|

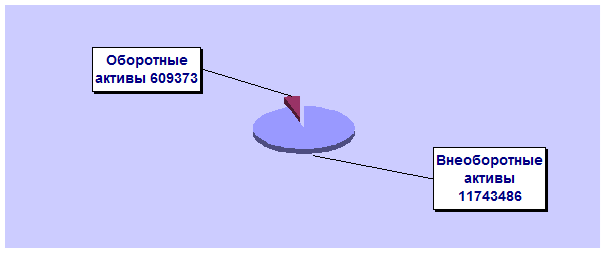

Структура активов на начало года

Структура активов на конец года

Таблица №2.

Анализ структуры активов предприятия.

| Показатель | На начало года | На конец года | Изменения |

| Общая сумма активов. В том числе: Основной капитал Оборотный капитал Удельный вес в общей сумме, %: Основного капитала Оборотного капитала Приходится оборотного капитала на рубль основного капитала | 12763887 11743486 609373 92,01 4,77 0,05 | 131173871 11699623 851334 8,92 0,65 0,07 | +118409984 –43863 +241961 –83,09 –4,12 +0,02 |

Основной капитал: на начало года (11743486 / 12763887) * 100 = 92,01

на конец года (11699623 / 131173871) * 100 = 8,92

Оборотный капитал: на начало года (609373 / 12763887) * 100 = 4,77

на конец года (851334 / 131173871) * 100 = 0,65

Приходится оборотного капитала на рубль основного капитала:

на начало года 4,77 / 92,01 = 0,05

на конец года 0,65 / 8,92 = 0,07

Данные этой таблицы позволяют сделать вывод, что за отчетный год произошли значительные изменения в размещении капитала: уменьшилась доля оборотного капитала на 4,12, а основного соответственно уменьшилась на 83,09. Если в начале года на рубль основного капитала приходилось 0,05 оборотного, то на конец года 0,07, что будет способствовать ускорения оборачиваемости капитала в будущем и более эффективному его использованию.

|

|

|