|

Эффект синергии как результат слияния и поглощения компаний

|

|

|

|

Теоретические основы совершения сделок слияния и поглощения

3. Мировые тенденции в области слияний и поглощений

4. Финансовая эффективность слияний и поглощений в банковском секторе Республики Беларусь (на примере Приорбанка и RZB банка)

Заключение

Список использованных источников

Введение

В условиях усиливающейся международной конкуренции, компании всё чаще прибегают к слияниям или поглощениям, что бы удержать свои позиции на рынке. Сделки подобного рода являются неотъемлемой частью развития любой фирмы. Однако при оценке возможных эффектов таких сделок или рисков их осуществления возникают затруднения.

Теоретическое исследование данного вопроса ведётся довольно продолжительное время. Однако не существует устоявшейся методики определения эффективности сделок по слияниям и поглощениям. На данном этапе развития экономической науки можно оценить результаты и объяснить их, однако точно предсказать их не представляется возможным.

Для Республики Беларусь этот вопрос достаточно актуален, так как сделки по слияниям и поглощениям являются одной из форм привлечения инвестиций в страну. Несмотря на то, что количество таких сделок в Республике Беларусь невелико, необходимо изучение зарубежного опыта, для успешного осуществления подобных сделок в будущем.

Цель работы: определить показатели финансовой эффективности слияний и поглощений, оценить роль синергии в сделках по слияниям и поглощениям.

Предметом данной работы является эффект синергии, способы его оценки, тенденции на рынке слияний и поглощений, изучение зарубежного и отечественного опыта на конкретных примерах.

При изучении предмета данного исследования, были использованы такие методы, как анализ, обобщение и описание.

|

|

|

При написании курсовой работы были поставлены следующие задачи: раскрыть теоретические аспекты понятия синергии, исследовать тенденции развития рынка слияний и поглощений, исследовать белорусский опыт проведения сделок на примере Приорбанка и RZB банка.

Для написания данной курсовой работы были использованы следующие литературные источники: тематическая литература зарубежных авторов по данному вопросу, статьи белорусских и российских авторов, а также электронные ресурсы.

1. Теоретические основы совершения сделок слияния и поглощения

Для обозначения экономических процессов укрупнения бизнеса и капитала, происходящих на макро- и микроэкономическом уровнях, применяется термин M&A — "Слияния и поглощения". Подход к идентификации процессов слияния и поглощения базируется на появлении в результате сделки новой компании, либо осуществлении процессов в рамках существующих форм. В этом случае можно соответственно рассмотреть два основных вида — слияние и поглощение.

Слияние — это объединение двух или более хозяйственных субъектов, в результате которого образуется новая экономическая единица (новое юридическое лицо).

Слияние форм — объединение, при котором слившиеся компании прекращают свое автономное существование в качестве юридического лица и налогоплательщика. Новая компания берет под свой контроль и непосредственное управление все активы и обязательства перед клиентами компаний — своих составных частей, после чего последние распускаются.

Слияние активов — объединение с передачей собственниками компаний-участниц в качестве вклада в уставный капитал прав контроля над своими компаниями и сохранением деятельности и организационно-правовой формы последних. Еще раз отметим, что это один из вариантов процесса создания компании, но вкладом в данном случае могут быть исключительно права контроля над компанией.

|

|

|

Поглощение — это сделка, совершаемая с целью установления контроля над хозяйственным обществом и осуществляемая путем приобретения более 30 % уставного капитала (акций, долей, и т. п.) поглощаемой компании, при этом сохраняется юридическая самостоятельность общества.

Можно выделить следующие виды слияний и поглощений:

В зависимости от характера интеграции:

- горизонтальные слияния – имеют место, когда сливаются две и более компании, которые производят похожую продукцию в одной отрасли;

- вертикальные слияния – объединение двух и более компаний, которые связаны с различными стадиями производства одного товара, при этом компании, как правило, работают в разных отраслях;

- конгломератные слияния – слияния компаний, которые работают в разных отраслях и выпускают разную ни коем образом не связанную друг с другом продукцию. В рамках конгломератных слияний можно выделить следующие подвиды: слияния с расширением продуктовой линии (объединение не конкурирующих продуктов с похожими каналами реализации и процессом производства либо взаимосвязанными между собой), слияния с расширением рынка (как правило, приобретение каналов реализации), чистые конгломератные слияния.

В зависимости от отношения менеджмента к сделке:

- дружественные слияния;

- враждебные слияния – слияния и поглощения вопреки желанию поглощающейся компании.

Тип слияний зависит от ситуации на рынке, а также от стратегии деятельности компаний и ресурсов, которыми они располагают.

Исходя из стремления компаний к максимизации прибыли, большинство мотивов, побуждающих компании сливаться/поглощать, можно разделить на следующие группы: 1. Мотивы уменьшения оттока ресурсов (имеются в виду прежде всего денежные ресурсы, являющиеся издержками предприятия). 2. Мотивы увеличения/стабилизации притока ресурсов. 3. Нейтральные по отношению к движению ресурсов мотивы.

К первой группе мотивов, нацеленных на уменьшение издержек, нужно прежде всего отнести экономию масштаба. Экономия, обусловленная масштабами, достигается тогда, когда средняя величина издержек на единицу продукции снижается по мере увеличения объема производства продукции. Один из источников такой экономии заключается в распределении постоянных издержек на большее число единиц выпускаемой продукции. Основная идея экономии за счет масштаба состоит в том, чтобы выполнять больший объем работы на тех же мощностях, при той же численности работников, при той же системе распределения и т.д. Иными словами, увеличение объема позволяет более эффективно использовать имеющиеся в наличии ресурсы.

|

|

|

Также в первую группу следует отнести мотив повышения эффективности работы с поставщиками и мотив ликвидации дублирующих функций. Первый основан на том, что объединяясь, компании приобретают дополнительный рычаг снижения закупочных цен. Это может быть достигнуто как путем увеличения совокупного объема закупок и приобретения тем самым возможности пользоваться дополнительными скидками, так и путем прямой угрозы смены поставщика. Второй же тесно связан с мотивом экономии на масштабах, так как повышением эффективности использования имеющихся ресурсов. Смысл заключается прежде всего в сокращении управляющего и обслуживающего персонала и расширении функций за счет устранения дублирования функций различных работников и централизации ряда услуг.

В группе мотивов, нацеленной на увеличение поступлений, прежде всего стоит обратить внимание на возможность доступа у информации. Информация как ресурс играет все большую роль в деятельности компаний. Приобретая компанию, вместе с видимыми активами предприятие получает в свое распоряжение дополнительные знания о продуктах и рынке. Как правило, новая компания привносит с собой и наработанную сеть клиентов, которые связаны с ней личными отношениями. Внутрифирменные культуры могут как взаимообогатить друг друга, так и стать камнем преткновения в совместной деятельности. Поэтому так важны интеграционные мероприятия на всех стадиях слияния/поглощения.

Также сюда можно отнести мотив взаимодополняющих ресурсов. Слияние может оказаться целесообразным, если две или несколько компаний располагают взаимодополняющими ресурсами. Эти компании после объединения будут стоить дороже по сравнению с суммой их стоимостей до слияния, так как каждая приобретает то, чего ей не хватало, причем получает эти ресурсы дешевле, чем они обошлись бы ей, если бы пришлось их создавать самостоятельно.

|

|

|

И, наконец, к третьей группе мотивов, нейтральных по отношению к движению ресурсов, относятся мотив разницы в рыночной цене компании и стоимости ее замещения, а также личные мотивы менеджеров. Первый заключается в том, что зачастую проще купить действующее предприятие, чем строить новое. Это целесообразно тогда, когда рыночная оценка имущественного комплекса целевой компании-мишени значительно меньше стоимости замены ее активов. Личные мотивы менеджеров прежде всего основываются на стремлении увеличит политический вес руководства компании.

Большинство вышеприведенных мотивов направлены на достижение так называемого синергетического эффекта, в результате которого взаимодополнение различных ресурсов двух или нескольких предприятий приводит к совокупному результату, превышающему сумму результатов действующих разрозненно компаний. Целое при этом либо превосходит сумму частей, либо приобретает новое качество, не присущее ни одной из его составляющих.

2. Эффект синергии как результат слияния и поглощения компаний

Существует несколько современных подходов к определению эффекта синергии.

Синергия в переводе с греческого языка означает содействие, содружество, соучастие. В бизнесе синергия означает преимущество от совместной деятельности нескольких предприятий (компаний) по сравнению с их разрозненной деятельностью. Синергия является результатом целенаправленного управления, а не возникает сама по себе как случайный эффект. Эффект, возникающий вследствие объединения подсистем, может быть как положительным, так и отрицательным. Позитивную синергию можно описать логической формулой 2 + 2 >4, а негативную синергию обозначим как 2 + 2 <4.

Синергизм является универсальным эффектом для всех открытых систем, поэтому и выводы, полученные при изучении систем в одних науках, могут быть уверенно перенесены в другие научные сферы[9, c.24].

Существует классификация синергетических эффектов по критериям, составляющим прибыль фирмы:

1) торговый синергизм (появляется при использовании общих каналов распределения для разных товаров, при реализации стратегии "связанных" продаж);

2) операционный синергизм (проявляется в более эффективном использовании имеющихся производственных мощностей, персонала; снижение удельных издержек и операционных расходов на единицу товара);

|

|

|

3) инвестиционный синергизм (может быть следствием совместного использования оборудования, общих запасов сырья, использования НИОКР и "ноу-хау" при производстве различных продуктов);

4) управленческий синергизм (возникает при использовании опыта, квалификации, качеств управленческого персонала для реализации новых проектов, решении стратегических задач и т.д. Данный вид синергии присутствует в прибыли неявно, через повышение конкурентоспособности компании, усиление её рыночной позиции, выбор наиболее эффективных решений).

Особенность синергии бизнеса состоит в том, что в результате решений по обобществлению операций, взаимному содействию подразделений и персонала, соучастию в процессе мы наблюдаем выгоды, возникающие в одном месте бизнеса, и не обращаем внимания на проигрыши, возникающие в другом месте. Более того, выявить отрицательную синергию в отличие от положительной часто очень проблематично и еще проблематичнее определить в числовых показателях. Единственная возможность, позволяющая объективно оценить управленческое решение, — это подсчет результата не отдельного решения применительно к отдельной функциональной области действия, а в целом для предприятия.

В отдельных случаях издержки увеличиваются в результате такого явления, как организованное расточительство активов акционеров из-за злоупотребления служебным положением в личных интересах отдельного управленца.

сделка слияние поглощение банковский

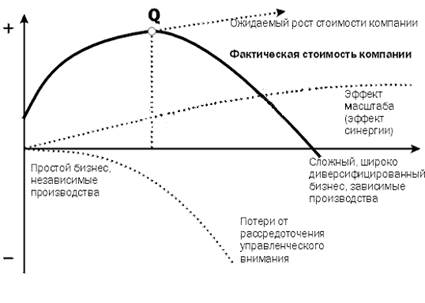

Рисунок 1 - Изменение стоимости компании при диверсификации бизнеса.

Как уже было сказано, синергия возникает при объединении отдельных компаний в единое целое. В этом случает, на оценку стоимости компании влияют как минимум два разнонаправленных фактора: с одной стороны, действительно существует эффект отдачи от масштаба, способствующий росту прибыли; с другой – влияет рост потерь от рассредоточения управленческого внимания менеджеров(рис.1).

Пока эффект масштаба покрывает потерями возникшими из-за усложнения объекта управления, суммарная составляющая этих эффектов имеет положительный знак и стоимость компании действительно возрастает по мере расширения спектра деятельности. Начиная с некоторого порогового значения (точка Q на графике), темпы роста эффекта масштаба замедляются, а потери увеличиваются возрастающими темпами. В результате снижаются денежные потоки, и предприятие обесценивается вопреки прогнозируемому в точке Q росту его стоимости.

График наглядно демонстрирует существование оптимального уровня диверсификации, максимизирующего стоимость бизнеса. Однако потенциальный эффект синергии может быть реально достигнут далеко не всегда.

Очень важно определить эффект синергии при проведении финансового анализа сделки.

Немногие компании получают от слияний и поглощений то, что ожидают, в том числе потому, что переоценивают величину синергетических эффектов. Еще меньше тех, которые сравнивают реальные и прогнозировавшиеся результаты.

Такую ситуацию называют "проклятием победителя". При слиянии компаний большая часть создаваемой акционерной стоимости, как правило, достается не покупателю, а продавцу. Покупатель отдает продавцу всю дополнительную стоимость, которая образуется в результате слияния или поглощения, в виде премии — она составляет от 10 до 35% рыночной стоимости приобретаемой компании до объявления сделки.

Основная причина "проклятия победителя" состоит в том, что средний покупатель переоценивает синергетические эффекты, создаваемые в результате слияния или поглощения. Покупатель действует в условиях острого дефицита информации. Чаще всего ему приходится оценивать возможные синергетические эффекты и ставить цели, зная совсем немногое о приобретаемой компании.

Сказывается и недостаток опыта в проведении подобных сделок. Однако мало кто даже из регулярно поглощающих компаний тщательно анализирует данные по прошлым сделкам и в результате делает адекватные заключения по будущим.

Самый эффективный способ оценить эффекты синергии — использовать прошлый опыт.

Следует отметить, что концепция синергии является одной из самых популярных, при обосновании не только необходимости объединения компаний, но и анализа финансовой состоятельности этого процесса.

Синергия фактически означает победу над уже сложившимися ожиданиями: если она потенциально возможна с точки зрения инвесторов, то после объявления об объединении компаний акции будущих партнеров должны вырасти в цене.

Анализ эффектов синергии должен проводиться как с качественной, так и c количественной стороны. Качественный анализ предполагает, что нужно создать своего рода "список заявок" на эффекты синергии, а затем оставить в списке потенциальных причин возникновения синергии (применительно к конкретной сделке) только наиболее вероятные. Для этого понадобится провести стратегическую оценку возможностей каждой компании, выявив потенциал комбинирования ресурсов.

Следующим этапом анализа является количественная оценка эффекта синергии. Нужно спрогнозировать приросты целого ряда параметров, от которых зависит поступление потоков денежных средств. Такой анализ связан с ключевыми факторами инвестиционной стоимости компании:

рост выручки от реализации за счет увеличения объемов продаж, выхода на новых клиентов, улучшения качества продукции и услуг, усиления конкурентной позиции объединенной компании и завоевания ею роли лидера в определенных сегментах рынка — благодаря таким видам операционной синергии, как экономия на гибкости и новые возможности роста;

рост рентабельности продаж за счет снижения затрат и ускорения роста продаж - благодаря таким видам операционной синергии, как экономия на масштабах выпуска продукции и новые возможности роста;

снижение отчислений по налогу на прибыль — за счет оптимизации налоговых выплат и снижения ставки налогообложения прибылей;

снижение и оптимизация величины инвестиций в оборотный капитал и достижения экономии инвестиций в долгосрочные активы — за счет таких видов синергии, как экономия на масштабах выпуска и на гибкости.

В результате оценки эффектов синергии будет получена добавленная ими инвестиционная стоимость. Однако компания-инициатор должна платить премию к цене акции приобретаемой компании. В этом случае сделка объединения станет эффективной, только если премия меньше этого прироста инвестиционной стоимости. За столь простым, на первый взгляд, выводом кроется весьма серьезная проблема. Уплачивая премию, компания-инициатор попадает в ловушку: чтобы компенсировать затраты, необходимо добиться резкого увеличения доходности капитала в будущем. Иными словами, премия предписывает необходимое увеличение доходности и определяет требования к экономической прибыли.

Реализация алгоритма анализа эффективности слияний и поглощений должна предусматривать еще один важный аспект количественной оценки синергии: необходимо избежать дублирования эффектов. Наиболее реалистичными представляются эффекты, связанные с изменением затрат: ведь именно эти компоненты находятся под наибольшим влиянием менеджмента компании. Сложнее добиться роста продаж, поскольку здесь компании приходится в большей мере полагаться на внешние для нее процессы, протекающие за ее воротами на конкурентном поле. Исследования зарубежных слияний и поглощений по отраслям, показывают, что достичь ускорения роста продаж после объединения весьма проблематично.

Иногда неверная трактовка полученных результатов финансового анализа, приводит к неэффективной сделке.

Около половины сделок по слияниям и поглощениям не приводят к положительному результату. К примеру, исследования консалтинговой компании KPMG показали, что четыре из пяти крупнейших слияний и поглощений 1996-1998 годов оказались для компаний, их совершивших, убыточными.

Следовательно, получение положительного эффекта синергии зависит не только от качественного проведения финансового анализа сделки, но и тот способности менеджера правильно трактовать полученные результаты.

Таким образом, при объединении двух компаний может возникать как положительный, так и отрицательный эффект синергии. Если положительный эффект предсказать можно, то появление отрицательного эффекта практически непредсказуемо. Получение положительного эффекта синергии является одной из главных целей объединения компаний, так как этот эффект является единственным преимуществом недоступным для повторения какому-либо из конкурентов компаний и выражается в увеличении рентабельности предприятия, уменьшении различного рода издержек, появлении новых конкурентных преимуществ. На формирование эффекта синергии влияют ряд фактором, поэтому их рациональное сочетание становится основной целью финансового анализа сделок по слияниям и поглощениям на мировом рынке.

3. Мировые тенденции в области слияний и поглощений

Деловая активность в сфере слияний и поглощений финансовых услуг растет, что объясняется потребностью компаний наращивать объемы производства, расширять масштабы деятельности и выходить на новые рынки. Об этом свидетельствуют результаты нового доклада фирмы PricewaterhouseCoopers, посвященного анализу и перспективам слияний и поглощений на европейском рынке финансовых услуг.

Тенденция к росту на рынке слияний и поглощений начала оформляться лишь в середине 2004 года. До этого активность на рынке неуклонно снижалась. Причем спад был заметен не только на европейских рынках, но и на общемировом рынке в целом. В 2003 году во всем мире было отмечено 16−процентное снижение активности – с 1,2 трлн до 1 трлн долларов. Основной причиной спада активности на рынке слияний и поглощений стало стремление компаний сокращать расходы и уходить из непрофильных для себя сфер деятельности.

Сегодня рост на рынке слияний и поглощений является частью общемировой тенденции. "Рост числа сделок по слиянию и поглощению связан с тем, что большинство компаний перешли к смене тактики и начали ориентироваться на экспансию", – считает экономист исследовательского центра Economist Intelligence Unit Бен Джонс.

Главной тенденцией сделок слияний и поглощений является то, что впервые за всю более чем вековую историю слияний и поглощений развивающиеся страны стали активно вовлекаться в данный процесс. В поисках способов увеличения прибыли транснациональные корпорации (ТНК) приобретали производственные активы развивающихся стран. Процесс экономической либерализации в данных государствах создал для этого все предпосылки.

В условиях кризиса слияния и поглощения могут помочь многим компаниям избежать банкротства. Слияния и поглощения находятся под пристальным вниманием правительства, так как они могут вызвать рост монополизации рынка. Еще одной причиной для беспокойства является сокращение производства и, как следствие, рабочей силы на стадии интеграции после слияния.

Как было уже отмечено выше, в настоящее время стали широко распространены M&A в развивающихся странах. Главной характеристикой слияний и поглощений в этих странах является высокая доля трансграничных сделок, в которых иностранная компания выступает как поглотитель. Начиная с 90-ых гг., компании Аргентины и Бразилии выступили как основные цели для поглощения со стороны иностранных фирм. Это было связано с проводимой приватизацией в сфере финансовых услуг, телекоммуникаций и поставок электроэнергии.

В Азии основными "странами-жертвами" выступили Корея и Таиланд. В Азиатско-Тихоокеанском регионе, кроме Гонконга, региональным финансовым центром выступает Сингапур, компании которого набирают экономические силы и начинают все чаще обращаться к поглощениям как инструменту роста. В первую очередь это касается компаний высокотехнологичных отраслей.

Резкий рост трансграничных слияний и поглощений в развивающихся странах связан, прежде всего, с изменением в национальном регулировании данных сделок. Большинство развивающихся стран стараются создать благоприятные условия для привлечения иностранных инвесторов.

Представляется возможность различать два типа приобретений: посредством частной сделки и через приватизацию. Слияния и поглощения посредством приватизации наиболее часто можно встретить в латиноамериканских странах, где приватизация выступала единственным способом спасения предприятия от банкротства. В 90-е годы двадцатого века более половины прямых иностранных инвестиций было привлечено в страны Латинской Америки посредством приватизации бывших государственных компаний, работавших в телекоммуникациях и электроэнергетике.

Последние пять лет количество слияний и поглощений росло особенно быстрыми темпами. В отличие от всех предыдущих этапов развития M&A, значительно возросла роль компаний, работающих на развивающихся рынках. Если в среднем за последние пять лет количество поглощений росло на 6% в год, то количество поглощений, проведенных компаниями развивающихся рынков, росло в среднем на 26%.

Становится все более очевидным, что на рынке слияний и поглощений компании развивающихся стран представляют все большую конкуренцию компаниям развитых стран. Начиная с 2002 года, количество сделок между развитыми и развивающимися странами ежегодно росло на 19%, темпом, в 4 раза большим, чем сделки, проведенные исключительно на развитых или развивающихся рынках.

Следует отметить, что компании развивающихся стран нацелены на получение доступа к производству и новым технологиям. Эти фирмы также входят на развитые рынки для максимизации преимуществ, которые им дают низкие издержки.

Рассмотрим основные мотивы, которые стояли за приобретением индийской компанией Tata Motors английских брендов Jaguar и Land Rover в 2008 году. До этого Tata Motors производила только дешевые автомобили компакт – класса. Приобретя Jaguar и Land Rover, Tata получила доступ к производственным технологиям и каналам сбыта приобретенных фирм. Данная сделка может двойственно сказаться на новой компании. С одной стороны, Tata Motors расширяет производимые бренды. С другой стороны, данная смена собственника популярных брендов может негативно сказаться на их престижности.

Компании развивающихся стран становятся участниками крупнейших поглощений. Так, например, нефтехимический гигант Saudi Basic Industries Corporation (SABI C) в мае 2007 года приобрел американскую GE Plastics за 11,6 млрд. долларов. Это позволило SABI C, компании, входившей в десятку крупнейших нефтехимических структур, получить доступ на американский и европейский рынки.

Dubai Ports World инвестировала 9 млрд. долларов на приобретение CSX и P&O, тем самым заняв третье место в мире по международным морским операциям. Стратегическое поглощение CSX в 2005 году укрепило позиции компании в Азии.

В Индии, Чехии, Индонезии и России также наблюдаются темпы роста слияний и поглощений, значительно опережающие среднемировые показатели. Так, в Индии они составляют 49% ежегодно, Чехии и Индонезии – 38%, России – 37%.

Таким образом, можно сделать вывод, что слияния и поглощения перестают быть инструментом роста исключительно для ТНК развитых государств. Последние 10-15 лет компании развивающихся стран с переходной экономикой начинают играть все большую роль на международном рынке слияний и поглощений. Это, по мнению автора, окажет положительное влияние при переходе к многополярной модели развития мирового хозяйства.

Также одной из важнейших тенденций на рынке слияний и поглощений является то, что они происходят преимущественно в финансовом секторе. За последние десятилетия в ведущих промышленно – развитых странах свыше 12 тыс. кредитно-финансовых учреждений участвовали в слияниях и поглощениях(M&A), причем в 400 сделках это были учреждения, рыночная стоимость которых превышала 1 млрд. долл.

Стоит отметить, что доля банковских сделок составляет более 50% от всех сделок M&A. Одной из самых ярких сделок такого рода в последнее время стало приобретение консорциумом европейских банков во главе с Royal Bank of Scotland нидерландского ABN AMRO (активы которого сейчас разбросаны по всему миру) за 100 млрд. долл. А буквально накануне крупнейший африканский кредитор Standard Bank согласился продать20% своих акций китайскому ICBC за 5,6 млрд. долл. Процесс эволюции сделок слияния и поглощения в банковском секторе вступил в так называемую "вторую стадию". Первая включала объединение национальных банков и создание крупных национальных корпораций, как, например, Bank of America Corp. Вторая – это крупные международные сделки. Третья - создание мировых финансовых институтов, которые действуют на крупнейших рынках.

Помимо вышеперечисленных сделок эксперты также отмечают приобретение испанским банком BBVA банка Compass Bancshares (Алабама) за 9,6 млрд. долл., а также покупку Toronto – Dominion банка Commerce Bancorp Inc за 8,5 млрд. долл. А один из крупнейших американских банков Citigroup Inc. согласился выкупить контрольный пакет акций (68%) японской брокерской компании Nikko Cordial за 8 млрд. долл., а затем приобрести ее же меньший пакет за 4, 6 млрд. долл.

Интересным фактом является то, что почти четверть объема сделок в 2009 году обеспечили два поглощения на фармацевтическом рынке. В конце января американский концерн Pfizer объявил о достижении окончательного соглашения о приобретении своего конкурента, компании Wyeth, за $68 млрд, а в начале марта американская же Merck договорилась о покупке своего конкурента Schering-Plough за $41,1 млрд.

Как было сказано выше, деловая активность в сфере слияний и поглощений финансовых услуг растет. Тем не менее, не смотря на общую тенденцию последних десятилетий, в настоящее время, наблюдается падение объемов слияний и поглощений. Максимальное падение объемов M&A — более чем вдвое — было зафиксировано в Европе. Если в первом квартале 2008 года общий объем слияний и поглощений с участием европейских компаний в денежном выражении составил $328 млрд, то в первом квартале 2009 года — лишь $156 млрд. Что же касается Восточной Европы, то здесь, по мнению исследователей Thomson Reuters, рынок M&A просто застыл — общий объем слияний в первом квартале 2009 года составил всего $1,5 млрд, что на 96% меньше, чем в первом квартале 2008 года. Это снижение, которое является наибольшим с 1995 года, вероятно, во многом вызвано спадом на международном рынке M&A в странах-участницах ОЭСР с $1 трлн. в 2008 году до $454 млрд. в 2009.

Таким образом, можно сделать вывод о том, что главными тенденциями в области слияний и поглощений является то, что развивающиеся страны, такие как Бразилия, Таиланд, Аргентина, стали активно вовлекаться в этот процесс. Необходимо отметить, что большая часть сделок происходит преимущественно в финансовом секторе. Однако следует учесть и то, что почти четверть объема сделок в 2009 году обеспечили два поглощения на фармацевтическом рынке. Также нужно отметить, что, не смотря на рост в области слияний и поглощений в течение последних десятилетий, объем сделок значительно сократился за 2008-2009 гг.

4. Финансовая эффективность слияний и поглощений в банковском секторе Республики Беларусь (на примере "Приорбанка" и RZB банка)

Интенсивное развитие слияний и поглощений требует как минимум наличия конкурентоспособных крупных компаний и развитой рыночной экономики. Обычные для западного мира малый бизнес и сделки по слияниям и поглощениям только начинают развиваться в Республике Беларусь, но несмотря на это уже достигнуты определённые результаты.

Крупнейшей сделкой для белорусского банковского сектора стало слияние "Приорбанка" с австрийским банком RZB. Сделка была осуществлена с помощью дополнительной эмиссии акций. Пакет акций составил 50% уставного капитала "Приорбанка", и RZB выкупил его за $30,6 млн.. Стоимость приобретения в 5 раз превысила номинал. Однако для австрийского банка данное приобретение не было дорогим. На 31 декабря 2003 г. консолидированный баланс группы RZB составлял 128,7 млрд. евро.

На сегодняшний день на внутреннем рынке банковских услуг RZB занимает рыночную долю примерно в 25 % и обладает самой широко разветвленной банковской сетью, состоящей из более, чем 2300 филиалов и насчитывающей 23000 сотрудников.

Переговоры о планируемой сделке с RZB велись с 2002 г. Со стороны австрийского банка их вел зампредседателя правления головного офиса Г.Степич. Помимо стандартной аудиторской проверки, проведенной Deloitte&Touche, полгода "Приорбанк" проверяли специалисты RZB.

Приобретением акций "Приорбанка" RZB завершил формирование крупнейшей в Центральной и Восточной Европе сети коммерческих и инвестиционных банков. Теперь сеть RZB представлена во всех странах региона, за исключением Молдовы и Прибалтики. Однако учитывая активную деятельность RZB в области расширения путем слияний и поглощений в скором времени изменит ситуацию.

Следует отметить, что данная сделка стала значительной не только для банковской сферы, но и для экономики страны в целом. В Республике Беларусь появятся другие иностранные банки, поэтому важно обеспечить конкурентное преимущество отечественным. Именно этим объясняется слияние "Приорбанка" и RZB.

Оформленная сделка вывела частный банк на третье место по размеру капитала - после "Беларусбанка" и "Белагропромбанка". В 2008 году Приорбанк дважды увеличивал уставный фонд. В мае - за счет внутренних источников банк увеличил номинальную стоимость акции с 1 275 руб. до 3 350 руб. В октябре месяце основной акционер - Райффайзен Интернешнл Банк – Холдинг, АГ инвестировал в капитал банка 50 млн. EUR, что позволило сформировать уставный фонд в размере 412 млрд. руб.

Следует отметить, что это сделка открыла доступ к финансовым ресурсам, в которых нуждается Республика Беларусь для структурной перестройки экономики.

Сегодня Приорбанк - 3-й банк страны по размеру активов, второй – по кредитованию населения, первый – по привлечению иностранных инвестиций и выпуску кредитных карт. Банк по-прежнему остается одним из наиболее прибыльных финансовых институтов страны.

Банком активно развивались программы по кредитованию населения посредством пластиковых карт. На рынок был выпущен новый продукт – кредитные карты в иностранной и национальной валютах. Осуществлялось совместное с RZB кредитование наиболее крупных предприятий реального сектора экономики, развивались некредитные формы сотрудничества. Все это позволило довести объем корпоративного бизнеса до 2,5 трлн. руб. Посредством проведения рекламных кампаний и семинаров для корпоративных клиентов привлечено на обслуживание 194 новых клиентов.

Приорбанк активно участвовал в реализации крупных кредитных проектов по модернизации и техническому перевооружению пивоваренной и птицеводческой отраслей экономики, осуществлял кредитование закупок и переработки нефти.

Столь значительных успехов Приорбанк достиг при финансовой поддержке основных акционеров – Райффайзенбанка, Европейского банка Реконструкции и Развития. При содействии этих учреждений для финансирования кредитных проектов крупных государственных предприятий, предприятий малого и среднего бизнеса, кредитования населения в 2008 году были привлечены ресурсы международных финансовых организаций, страховых экспортных агентств и иностранных банков на общую сумму 380 млн. долларов США.

Райффайзенбанк предоставил Приорбанку долгосрочный кредит в размере на 30 млн. долларов США сроком на 5 лет под гарантию Многостороннего агентства по гарантированию инвестиций, входящего в группу Всемирного банка.

Деятельность Приорбанка высоко оценена международными финансовыми изданиями. В 2005 году, третий год подряд, известный международный журнал "The Banker" признал Приорбанк "Банком года в Беларуси". Этого же мнения придерживаются такие авторитетные международные финансовые агентства, как "Global Finance" и "Euromoney". Таким образом можно сделать вывод, что данная сделка оказала влияние не только на финансовое состояние банка, она также положительно сказалась на престиже. Данное обстоятельство может положительно отразиться на имидже страны, и поспособствовать привлечению новых инвесторов.

Слияния и поглощения в банковском секторе (с зарубежными компаниями) увеличат приток финансовых ресурсов в страну, это в свою очередь будет способствовать финансированию, как малых предприятий, так и крупных, а это в свою очередь приведёт к увеличению конкуренции. Для более мелких предприятий, чтобы сохранить свои позиции на рынке целесообразным является объединение с другими фирмами Д. Милликан, управляющий директор, который отвечает за деятельность RZB в Беларуси, заявил, что, несмотря на настороженное отношение международного сообщества к Беларуси, она является важным регионом сама по себе, а также транзитной страной, связывающей Восток с Западом. Поскольку Raiffeisen проводит активную корпоративную и торговую деятельность в России, на Украине и в Польше, вложения данного банка в Беларусь завершат эту важную связь. Из опыта известно, что туда, где есть Raiffeisen, идут остальные. Таким образом, RZB надеется привлечь в Беларусь других прямых западных инвесторов. Корпоративным клиентам и физическим лицам - клиентам Приорбанка австрийский банк предоставит более простой доступ к европейским финансовым ресурсам.

Следует отметить, что сделка никак не сказалась на финансовых показателях

|

|

|