|

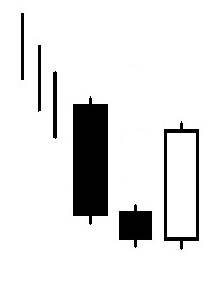

Бычье «последнее поглощение»

|

|

|

|

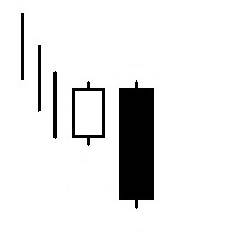

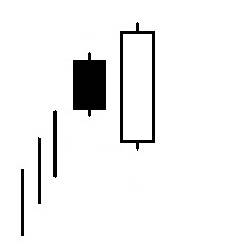

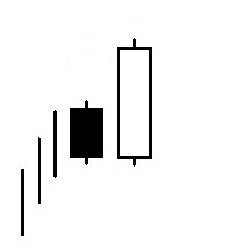

Модель похожая на бычье поглощение, только первая свеча – белая, а вторая чёрная. Чёрная свеча – последняя в этом снижении цены, но модель требует подтверждения третьей (белой) свечой. После этого следует ожидать рост на рынке. В идеале модель выглядит так:

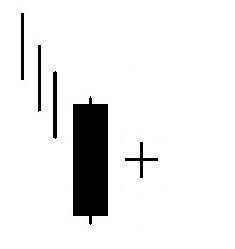

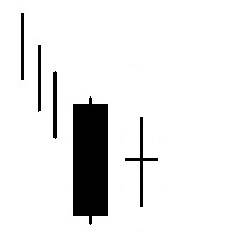

Но на валютном рынке чаще встречается вот в таких вариантах:

Торговая тактика: см.выше «общая торговая тактика по моделям разворота»

Японцы ещё называют эту модель - «самоубийство влюблённой пары» J. Круто, да? Шёл, типа, тренд вниз. Потом две свечки (Ромео и Джульетта) яду выпили (ну, или там таблеток наелись) J Momento mori. На этом тренд и закончился J

Появившаяся на графике разворотная медвежья модель вечерняя звезда-дожи (о ней поговорим ниже), послужила сигналом к продаже. После интенсивного падения цены, появилась модель последнее бычье поглощение. Подтверждения она не получила, но всё равно нужно быть готовым к возможному развороту цены наверх. Следующие за ней модели дожи, высокая волна и перевёрнутый молот образуются на зоне поддержки, образованной уровнями 1,1970-1,2010, что ещё больше заставляет задуматься о ближайшем развороте цены. Сделку на продажу следует закрыть.

В данном случае модель бычье последнее поглощение можно использовать как сигнал к покупке, так как, она, по сути, является отскоком цены от бывшей линии сопротивления и уровня поддержки 1,2540. Стоп-лосс устанавливаем на 10 пунктов ниже low белой свечи модели (потому что её нижняя тень ниже, чем у чёрной свечи). Модель неидеальная, но условия её соблюдены: тело чёрной свечи поглощает тело белой, и имеется подтверждение следующей белой свечой.

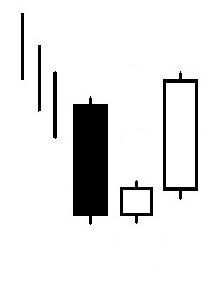

Бычья харами (ударение на последний слог)

|

|

|

Харами в переводе с японского означает “беременная” J. Первая свеча в модели чёрная – это, вроде как, мама. А вторая (может быть любым цветом, но лучше белым) – это ребёнок, который находится внутри мамы, то есть внутри диапазона тела первой (чёрной) свечи. Вы, наверное, уже заметили, что японцы дали очень образные названия своим свечным моделям, что с одной стороны способствует их запоминанию, а с другой…эти названия моделей прямо как-то очаровывают и заставляют с интересом их искать на графике. Не так ли?

И, наверное, Вы заметили, что бычья харами является противоположностью модели бычье поглощение, в которой, наоборот, тело первой (чёрной) свечи находится внутри диапазона тела второй (белой) свечи. Как и в модели бычье поглощение, в модели харами тени поглощаемой (меньшей) свечи могут выходить за диапазон тела поглощающей (большей) свечи.

Бычья харами требует обязательного подтверждения следующей белой свечой. Но и при его наличии эта модель является довольно-таки слабым сигналом разворота. Чаще после её появления следует боковое движение цены. Силу этой модели (как, впрочем, и любой бычьей модели разворота) придаёт уровень или линия поддержки снизу. Также, чем в модели длиннее тело первой свечи и короче второй, тем сильнее эта модель.

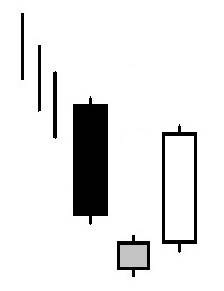

Выше представлена идеальная бычья харами, которая на валютном рынке встречается редко. На нём эту модель Вы чаще всего увидите вот в таких вариантах:

Более сильная бычья харами Менее сильная бычья харами

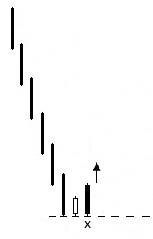

Разновидностью бычьей харами является бычья крест-харами. В ней малая свеча представлена свечой-дожи. Крест-харами – более сильная модель, чем обычная харами, но тоже требует подтверждения белой свечой. Идеальные бычьи крест-харами выглядят так:

На валютном рынке чаще всего Вы увидите их вот в таком виде:

Торговая тактика: см.выше «общая торговая тактика по моделям разворота».

|

|

|

После падения цены сформировалась модель бычья харами. После её появления разворота не произошло, но и падение остановилось. Возникло боковое движение. Более-менее длительная коррекция наверх случилась после появления модели бычье поглощение. В данном примере бычья харами – сигнал к закрытию сделок на продажу.

Модель бычье последнее поглощение не получила явного подтверждения, однако следующая модель тоже разворотная – бычья харами. Вслед за ней - свеча-дожи. После серии этих бычьих моделей сделку (сделки) на продажу следует закрыть.

В данном примере модель бычья харами с подтверждением может служить сигналом к покупке, так как является, по сути, отскоком от уровня поддержки 1,2010

Отскок от уровня поддержки и образование бычьей крест-харами с подтверждением – сигнал к покупке. Стоп-лосс следует установить на 10 пунктов ниже цены low свечи-дожи модели.

Утренняя звезда

Тоже очень образное название разворотной модели. Каждому случалось замечать, как иной раз вечером на совсем еще светлом небе загорается вечерняя звезда. По мере того как гаснет заря, Венера становится все ярче и ярче, а когда совсем стемнеет и появится много звезд, она резко выделяется среди них. Но светит Венера недолго. Проходит час-другой, и она заходит. В середине ночи она не появляется никогда, но зато бывает время, когда ее можно видеть по утрам, перед рассветом, в роли утренней звезды. Уже совсем рассветет, давно исчезнут все звезды, а красавица Венера все светит и светит на ярком фоне утренней зари.

Длинная чёрная свеча в модели символизирует ночь, затем появляется свечка с небольшим телом любого цвета – звезда, а затем наступает день – длинная белая свеча. Все три свечи (ночь, звезда и день) и образуют модель «утренняя звезда». Подтверждения модель не требует, так как сама по себе является сильной разворотной моделью. Однако открывать сделку на покупку против тренда при появлении на рынке этой модели не рекомедуется. Основанием для покупки при появлении данной модели на графике может явиться её расположение в области уровня или линии поддержки. При открытой сделке на продажу (и появлении «утренней звезды»), её следует закрыть.

|

|

|

Утренняя звезда–дожи – более сильная модель, чем просто модель утренняя звезда:

Выше представлены идеальные модели «утренняя звезда» и «утренняя звезда-дожи». На валютном рынке они обычно выглядят так:

По сути, 2-я и 3-я свеча – По сути, это модель бычья По сути, это модель бычья По сути, это модель бычья

модель бычье поглощение харами с подтверждением крест-харами с подтверждением крест-харами с подтверждением

Утренняя звезда после длительного падения цены в нисходящем тренде – сигнал к закрытию сделки на продажу.

Утренняя звезда после длительного падения цены в нисходящем тренде – сигнал к закрытию сделки на продажу.

Утренняя звезда на уровне или линии поддержки – сигнал к покупке

Три белых солдата как модель разворота (ниже см.«три белых солдата как модель продолжения»)

(а) (б)

Три (обычно средней длины) белых свечи с небольшими тенями. Тела свечей примерно одинаковой длины (а).

Однако. три белых солдата с одинаковыми по длине телами встречаются редко. Наилучшим сигналом на покупку обладает такая модель три белых солдата, в которой вторая свеча несколько длиннее первой и третьей (б). Если длины тел белых солдат идут на уменьшение (от первого к третьему), то это, скорее всего, означает, что силы быков иссякают. Если длины тел белых солдат идут на увеличение (от первого к третьему), то есть риск, что на этом повышение цены тоже закончится (рынок находится как бы на излёте). Последует коррекция цены или даже разворот.

Расположение модели на уровне поддержки, усиливает её.

Отскок от уровня поддержки 1,2890 в виде трёх белых солдат 22-24 апреля развернул нисходящее движение цены и послужил сигналом к покупке. Стоп-лосс следует установить под уровень на 10 пунктов ниже цены low первого солдата.

18-20 мая вновь после небольшой коррекции восходящего тренда появились три белых солдата (отскок от линии и уровня поддержки) – сигнал к покупке.

|

|

|

Основание «башня» (модель, зеркально обратная модели вершина «башня» - она описана в разделе «медвежьи модели разворота»)

После длительного нисходящего движения цены происходит резкое падение цены одной (длинной) или двумя (покороче) чёрными свечами («левая стена башни»). После серии свечей с маленькими телами любого цвета и количества (но не меньше трёх), происходит резкий рост цены лучше одной длинной, ну или двумя покороче белыми свечами – «правая стена башни». Если рост цены внутри самой модели происходит плавно и занимает больше времени, чем падение внутри самой модели, то такую картину в качестве модели основание «башня» принимать не следует:

Основание «башня» (рост цены внутри модели происходит быстрее, чем падение) - сигнал к покупке. По этой модели можно открыть сделку даже против тренда, но ещё надёжнее входить в рынок, если «правая стена башни» пробивает линию сопротивления. Стоп-лосс устанавливается на 10 пунктов ниже минимума модели.

Три перевёрнутых Будды (модель, зеркально обратная модели «три Будды» - она описана в разделе «медвежьи модели разворота»), аналог фигуры «перевёрнутые голова и плечи» в западном графическом анализе.

Модель представляет собой образование трёх последовательных минимумов после длительного снижения цены. Средний минимум цены должен быть ниже двух соседних. Пробой линии сопротивления, проведенной через две точки, указанные на схеме, служит сигналом к покупке. Стоп-лосс устанавливается на уровень последнего минимума цены.

При появлении модели три перевёрнутых Будды можно открыть сделку даже против тренда. Момент входа в рынок (пробой линии сопротивления) и уровень расположения ордера стоп-лосс указаны на графике.

Основание «пинцет» – модель, обратная модели «вершина «пинцет» (см.ниже).

Данная модель образуется 2-мя и более минимумами цены, находящимися на одном уровне. По сути, это отскок от уровня поддержки. Пинцет служит сигналом к закрытию продаж и к открытию сделок на покупку, но не следует открывать сделки против нисходящего тренда.

Основанием «пинцет» также называется явление, когда цены low двух свечей находятся на одном уровне. Для открытия сделки желательно, чтобы эти две свечи формировали ещё одну, помимо пинцета, свечную модель. Примеры:

Основание «пинцет» Основание «пинцет» Основание «пинцет» Основание «пинцет» и

и просвет в облаках и бычье поглощение и бычья харами последнее бычье поглощение

В данном примере появление модели основание «пинцет» - сигнал к закрытию продаж и открытию сделок на покупку. При этом ещё одним сигналом к покупке является отскок цены вверх от бывшей линии сопротивления нисходящего тренда.

|

|

|

В этом случае модели основание «пинцет» и бычья харами появились у линии поддержки восходящего тренда, что является сигналом к открытию сделок на покупку

Б) Медвежьи модели – сигнализируют об остановке и изменении восходящего движения. После их появления на рынке возможен разворот восходящего движения и движение вниз (смена тренда), либо происходит только нисходящая или боковая коррекция цены, после которой восходящее движение продолжается.

Повешенный (висельник)

Скажите ведь, что свечка на схеме похожа на человечка с большой головой, которого подвесили к потолку? Повешенный – это, по сути, молот, только после восходящего движения цены. Является сигналом возможного разворота цены вниз. Цвет тела не имеет значения, но лучше, если тело чёрное. Тень должна быть в 2-3 раза длиннее тела. Верхней тени нет или она очень маленькая. Необходимо подтверждение (то есть, следующая за висельником свеча должна быть чёрной).

Торговая тактика: см.выше - «общая тороговая тактика по моделям разворота». В отличие от молота, который вляется слабым сигналом разворота, после появления на графике повешенного с подтверждением цена часто разворачивается и идёт вниз, но открывать сделки на продажу против тренда всё же не рекомендуется.

В данном случае появление висельника с подтверждением служит сигналом к закрытию сделок на покупку, так как возможен разворот цены вниз. Открывать сделки на продажу против восходящего тренда не следует. После подтверждения продолжения восходящего тренда отскоком цены от линии поддержки и образованием модели просвет в облаках возможны новые покупки.

27 ноября на графике появился идеальный по форме и цвету висельник. Но он не получил подтверждения. Открытые ниже сделки на покупку можно в этом случае попридержать. Но их явно следует закрыть 5 декабря, когда в точности такой же висельник получил подтверждение. За ним последовала смена тренда. Этот висельник не является сигналом к продаже, так как она в этом случае была бы произведена против тренда.

Висельник с подтверждением, появившийся у уровня и/или линии сопротивления, является сигналом к продаже. Стоп-лосс выставляется на 10 пунктов выше максимума модели (выше уровня и/или линии сопротивления).

Падающая звезда

После восходящего движения цены образуется свеча с небольшим телом (звезда), имеющая длинную (в 2-3 раза длиннее тела) верхнюю тень (хвост звезды). Нижняя тень отсутствует или очень маленькая. Цвет тела свечи может быть любым, но чёрная падающая звезда – более сильный сигнал возможного разворота, чем белая. Обязательно необходимо подтверждение последующей чёрной свечой. По сути, падающая звезда – это перевёрнутый молот, только на вершине рынка. Но если перевёрнутый молот – слабая модель разворота, то после появления на графике падающей звезды с подтверждением нередко происходит интенсивное движение цены вниз. Но открывать сделки на продажу по этой модели против восходящего тренда не рекомендуется (см.выше - «общая тороговая тактика по моделям разворота»).

В данном случае при появлении на графике падающей звезды с подтверждением сделки на покупку следует закрыть, так как вероятен разворот восходящего движения. Открывать сделки на продажу не следует, так как после коррекции восходящий тренд, возможно, продолжится.

Появление падающих звёзд с подтверждением у уровней сопротивления или у линии сопротивления – сигнал к продаже. Стоп-лосс устанавливается на 10 пунктов выше цены high падающей звезды.

Медвежье поглощение (медвежий охват) – модель, обратная модели «бычье поглощение».

Идеальное медвежье поглощение выглядит вот так:

Тело 2-ой (чёрной) свечи «поглощает» тело 1-ой (белой) свечи. То есть, тело белой свечи должно находиться внутри диапазона тела чёрной свечи. Тени белой свечи могут выходить за диапазон тела чёрной свечи. Необходимо подтверждение – следующая за медвежьим поглощением свеча должна быть чёрной.

Но на валютном рынке эта модель встречается в основном вот в таких вариантах:

Торговая тактика: см.выше «общая торговая тактика по моделям разворота». Однако, если данная модель появилась у уровня сопротивления, то она достаточно сильна и без подтверждения. То есть, если модель появилась у уровня сопротивления, то для закрытия сделки на покупку или открытия сделки на продажу (но только не против восходящего тренда) подтверждение необязательно.

После интенсивного роста цены появилась модель медвежье поглощение с подтверждением. Это сигнал к закрытию сделок на покупку. Открывать продажи в данном случае по этой модели не рекомендуется, так как это будет против восходящего тренда, и, возможно, что после небольшой коррекции, снова будет восходящее движение цены. Хотя в данном примере после модели медвежье поглощение тренд сменился с восходящего на нисходящий. Но такое бывает далеко не всегда.

Отскок цены от уровня или линии сопротивления с образованием модели медвежье поглощение – сигнал к продаже, даже не дожидаясь подтверждения чёрной свечой. Стоп-лосс устанавливается на 10 пунктов выше цены high свечи модели с наибольшей верхней тенью.

На графике видно, что цена, пробив линию поддержки восходящего тренда, откатывает вверх и отскакивает от этой линии вниз, как от сопротивления. При этом происходит также отскок от уровня сопротивления 1,2890, и образуется модель медвежье поглощение. Открываем сделку на продажу, не дожидаясь подтверждения модели чёрной свечой.

Завеса тёмных облаков – модель, обратная модели «просвет в облаках».

Выглядит, какбудто на ясном небе (длинная белая свеча) появилась тёмная туча – длинная чёрная свеча.

Сильная модель для входа в рынок и выхода из него, но встречается редко.

Условия модели:

а) цена open 2-ой (чёрной) свечи должна быть выше цены high 1-ой (белой) свечи. Однако, для валютного рынка это условие должно быть более мягким. Достаточно того, что цена open чёрной свечи будет выше не high белой свечи, а только её цены close:

б) если цена close 2-ой свечи не ниже середины тела 1-ой свечи, ждите подтверждения ещё одной чёрной свечой:

Торговая тактика: завеса тёмных облаков - это одна из моделей, по которой можно открыть сделку против тренда, так как в большинстве случаев после её появления восходящий тренд разворачивается, или происходит длительная коррекция цены вниз, особенно, если модель образуется у уровня сопротивления. Ну и, конечно, при появлении данной модели на рынке сделку на покупку следует закрыть.

Появившаяся на графике 18 октября завеса тёмных облаков – сигнал на закрытие сделок на покупку и открытие сделок на продажу. Стоп-лосс устанавливается на 10 пунктов выше цены high свечи модели с наибольшей верхней тенью.

У уровня сопротивления 1,1905 сформировалась неидеальная завеса тёмных облаков (закрытие чёрной свечи произошло выше середины белой свечи модели). Однако модель получила подтверждение следующей чёрной свечой, которая закрылась ниже середины белой свечи. Вторая свеча модели также является неидеальной падающей звездой (короткая верхняя тень по сравнению с телом свечи). Сделки на покупку теперь следует закрыть и открыть сделки на продажу.

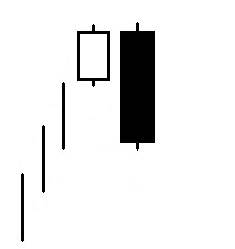

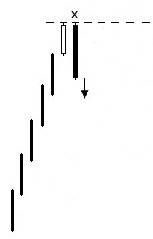

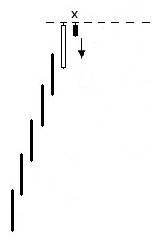

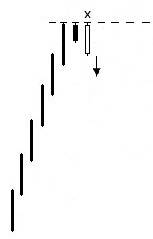

Медвежье «последнее поглощение» (самоубийство влюблённой пары) – модель, обратная модели бычье «последнее поглощение»

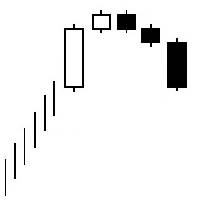

Модель похожая на медвежье поглощение, только первая свеча – чёрная, а вторая белая. Белая свеча – последняя в этом повышении цены, но модель требует подтверждения третьей (чёрной) свечой. После этого следует ожидать падение на рынке. В идеале модель выглядит так:

Но на валютном рынке чаще встречается вот в таких вариантах:

Торговая тактика: см.выше «общая торговая тактика по моделям разворота»

Медвежье последнее поглощение (с подтверждением чёрной свечой), появившееся на восходящем тренде – сигнал к закрытию сделок на покупку, так как возможна смена тренда.

Медвежье последнее поглощение появилось у зоны сопротивления, образованной уровнями 1,2150-1,2180. Подтверждение модели чёрной свечой явилось отскоком цены от этой зоны, что можно рассматривать как сигнал к продаже. Стоп-лосс следует разместить на 10 пунктов выше цены high свечи модели с большей верхней тенью.

Медвежье последнее поглощение появилось у линии сопротивления и уровня сопротивления 0,8870. Подтверждение модели чёрной свечой – сигнал к продаже. Стоп-лосс следует разместить выше линии и уровня сопротивления.

Медвежья харами – модель, обратная модели «бычья харами».

Харами в переводе с японского означает “беременная” J. Первая свеча в модели белая – это, вроде как, мама. А вторая (может быть любым цветом, но лучше чёрным) – это ребёнок, который находится внутри мамы, то есть внутри диапазона тела первой (белой) свечи.

Медвежья харами является противоположностью модели медвежье поглощение, в которой, наоборот, тело первой (белой) свечи находится внутри диапазона тела второй (чёрной) свечи. Как и в модели медвежье поглощение, в модели харами тени поглощаемой (меньшей) свечи могут выходить за диапазон тела поглощающей (большей) свечи.

Медвежья харами требует обязательного подтверждения следующей чёрной свечой. Но и при его наличии эта модель является довольно-таки слабым сигналом разворота. Чаще после её появления следует боковое движение цены. Силу этой модели (как, впрочем, и любой медвежьей модели разворота) придаёт уровень или линия сопротивления сверху. Также, чем в модели длиннее тело первой свечи и короче второй, тем сильнее эта модель.

Выше представлена идеальная медвежья харами, которая на валютном рынке встречается редко. На нём эта модель Вы чаще всего увидите вот в таких вариантах:

Более сильная медвежья харами Менее сильная медвежья харами

Разновидностью медвежьей харами является медвежья крест-харами. В ней малая свеча представлена свечой-дожи. Крест-харами – более сильная модель, чем обычная харами, но тоже требует подтверждения чёрной свечой. Идеальные медвежьи крест-харами выглядят так:

На валютном рынке чаще всего Вы увидите их вот в таком виде:

Торговая тактика: см.выше «общая торговая тактика по моделям разворота».

Медвежья харами на восходящем тренде – сигнал к закрытию покупок. Открывать сделки на продажу не рекомендую, так как после небольшой коррекции восходящий тренд может продолжиться.

Медвежья харами с подтверждением чёрной свечой (отскок от уровня сопротивления 0,9050) как сигнал к продаже. Стоп-лосс на 10 пунктов выше цены high свечи модели с большей верхней тенью (выше уровня сопротивления).

4 сентября на графике сформировалась модель медвежья харами. По идее, мы не должны обращать на неё внимание, так как перед ней нет восходящего движения цены. Но, эта модель появилась у линии сопротивления нисходящего тренда. Кроме того, вторая свеча модели, падающая звезда, тоже указывает на вероятное падение цены. Поэтому после получения подтверждения модели чёрной свечой, вполне возможно открывать сделки на продажу валюты.

Вечерняя звезда – модель, обратная модели «утренняя звезда»

Длинная белая свеча в модели символизирует день, затем появляется свечка с небольшим телом любого цвета – звезда, а затем наступает ночь – длинная чёрная свеча. Все три свечи (день, звезда и ночь) и образуют модель «вечерняя звезда». Подтверждения модель не требует, так как, по сути, длинная чёрная свеча в её составе и является этим подтверждением.

При открытой сделке на покупку, и появлении «вечерней звезды», её следует закрыть. Вечерняя звезда, наравне с моделью «завеса тёмных облаков», является очень сильным сигналом разворота. И поэтому при её возникновении на графике вполне можно открыть сделку против восходящего тренда. Образование данной модели у линии или уровня сопротивления придаёт ей ещё большую силу. Аналог данной модели на медвежьем рынке – утренняя звезда – не является такой же сильной моделью разворота, и, при её появлении на графике, открывать сделку на покупку против нисходящего тренда не следует.

Вечерняя звезда–дожи – более сильная модель, чем просто модель вечерняя звезда:

Выше представлены идеальные модели «вечерняя звезда» и «вечерняя звезда-дожи». На валютном рынке они обычно выглядят так:

По сути, 2-я и 3-я свеча – По сути, это модель медвежья По сути, это модель медвежья По сути, это модель медвежья

модель медвежье поглощение харами с подтверждением крест-харами с подтверждением крест-харами с подтверждением

Появление на графике цены модели «вечерняя звезда» - сигнал к закрытию сделок на покупку и открытию продаж. Стоп-лосс устанавливается на 10 пунктов выше цены high свечи модели с большей верхней тенью. Чем длительнее по времени и количеству пунктов восходящее движение перед этой моделью, тем, как правило, сильнее последующее нисходящее движение.

Вечерняя звезда, появившаяся 15 августа, служит сигналом к закрытию сделок на покупку и открытию продаж. При появлении утренней звезды у линии поддержки продажи следует закрыть и покупать. 29 августа появилась после незначительного подъёма цены модель, похожая на вечернюю звезду, но её первая (белая) свеча коротка по сравнению с третьей (чёрной) свечой, и образуется эта модель у линии поддержки тренда. Покупки следует попридержать (не закрывать). Вслед за этим на линии поддержки образуется ещё одна утренняя звезда. Можно совершить дополнительные покупки. 6 сентября у линии канала появилась вечерняя звезда – сигнал к закрытию покупок и открытию продаж, закрытие которых следует произвести при формировании утренней звезды-дожи у уровня поддержки 1,1900.

Три чёрных вороны как модель разворота – модель, обратная модели «три белых солдата»

Три чёрных свечи средней длины с небольшими тенями. Тела свечей примерно одинаковой длины. По нашим наблюдениям, как модель разворота три чёрных вороны дают плохие результаты, и именно как модель разворота её применять не следует (см.«три чёрных вороны как модель продолжения»), так как нередко она является лишь коррекцией восходящего движения, после которой оно продолжается (цена растёт).

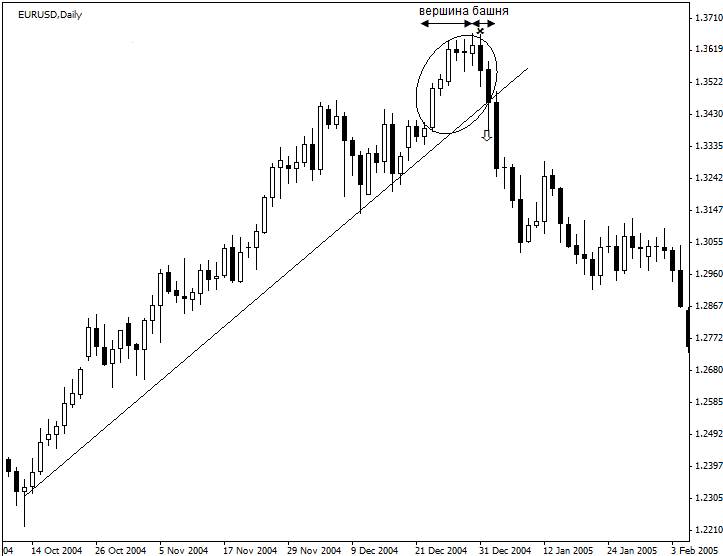

Вершина «башня» - модель, обратная модели основание «башня».

После длительного восходящего движения цены происходит резкий рост цены одной (длинной) или двумя (покороче) белыми свечами («левая стена башни»). После серии свечей с маленькими телами любого цвета и количества (но не меньше трёх), происходит резкое падение цены лучше одной длинной, ну или двумя покороче чёрными свечами – «правая стена башни». Если падение цены внутри самой модели происходит плавно и занимает больше времени, чем рост цены внутри самой модели, то такую картину в качестве модели вершина «башня» принимать не следует:

Вершина «башня» (падение цены внутри модели – «правая стена башни» занимает меньше времени, чем рост) - сигнал к продаже. По этой модели можно открыть сделку даже против тренда, но ещё надёжнее входить в рынок, если «правая стена башни» пробивает линию поддержки восходящего тренда. Стоп-лосс устанавливается на 10 пунктов выше максимума модели.

Три Будды – аналог фигуры «голова и плечи» в западном графическом анализе

Модель представляет собой образование трёх последовательных максимумов после длительного повышения цены. Средний максимум цены должен быть выше двух соседних. Пробой линии поддержки, проведенной через две точки, указанные на схеме, служит сигналом к продаже. Стоп-лосс устанавливается на уровень последнего максимума цены.

Количество свечей в модели три Будды может быть меньше, чем это указано на схеме выше. Более чётко рассмотреть данную модель в этом случае можно на линейном графике цены.

При появлении модели три Будды можно открыть сделку даже против тренда. Момент входа в рынок (пробой линии поддержки) и уровень расположения ордера стоп-лосс указаны на графиках.

Вершина «пинцет» – модель, обратная модели «основание «пинцет» (см.выше).

Данная модель образуется 2-мя и более максимумами цены, находящимися на одном уровне. По сути, это отскок от уровня сопротивления. Пинцет служит сигналом к закрытию покупок и к открытию сделок на продажу, но не следует открывать сделки против восходящего тренда.

Вершиной «пинцет» также называется явление, когда цены high двух свечей находятся на одном уровне. Для открытия сделки желательно, чтобы эти две свечи формировали ещё одну, помимо пинцета, свечную модель. Примеры:

Вершина «пинцет» Вершина «пинцет» Вершина «пинцет» Вершина «пинцет» и

и завеса тёмных облаков и медвежье поглощение и медвежья харами последнее медвежье поглощение

В данном примере появившаяся модель вершина «пинцет» и модель медвежье поглощение служат сигналом к закрытию сделок на покупку. Открывать сделки на продажу не следует, так как тренд на момент образования моделей сохраняется восходящий.

Вечерняя звезда послужила сигналом к открытию продаж, закрыть которые следует при появлении моделей основание «пинцет» и бычья крест-харами. По этим моделям покупать не следует, так как это будет против нисходящего тренда. В дальнейшем образовались модели вершина «пинцет» и завеса тёмных облаков – сигнал к открытию сделок на продажу.

Модели продолжения:

Модель продолжения - это сигнал на открытие сделки в сторону предшествующего модели движения цены. Или, если сделка уже открыта ранее в этом направлении, модель продолжения говорит о том, что можно добавиться к открытой сделке. То есть, если после восходящего движения цены возникает модель продолжения, то следует: открыть сделку на покупку или, если сделка на покупку уже открыта, докупить ещё валюту. Если после нисходящего движения цены возникает модель продолжения, то следует: открыть сделку на продажу или, если сделка на продажу уже открыта, совершить дополнительную прода

|

|

|

12 |