|

Значение вероятности при разной величине

|

|

|

|

Коэффициента доверия t

| t | Вероятность | t | Вероятность | t | Вероятность |

| 1,0 | 0,6827 | 2,0 | 0,9545 | 3,0 | 0,9973 |

| 1,5 | 0,8664 | 2,5 | 0,9876 | 3,28 | 0,9990 |

Смотрите пример 4 в [10, с. 17], [11, с. 12].

Задачи № 11-20 составлены на тему: «Основы построения тарифов по страхованию жизни».

В личном страховании при страховании жизни расчеты тарифов имеют свои особенности. Они производятся с использованием демографической статистики (данных таблиц смертности), теории вероятности и долгосрочных финансовых исчислений.

В основе расчета нетто-ставок при страховании жизни лежит вероятность наступления страхового случая.

При страховании жизни на дожитие страховым случаем является дожитие застрахованного лица до определенного момента, указанного в договоре, на случай смерти – смерть.

Вероятность дожить (р) лица в возрасте х до конца страхования (n лет), т. е. до возраста х+n лет, определяется:

(1)

(1)

Вероятность умереть:

, (2)

, (2)

где dx – число умирающих в течение срока страхования;

lx+n – число лиц, доживших до окончания срока страхования;

lx – число лиц, заключивших договоры в возрасте х лет.

dx, lx+n, lx – берут из таблицы смертности.

Решение примера 1, аналогичного задачам № 11, 12, см. в [10, с.26], [11, с. 18].

Тарифные ставки бывают единовременные и годичные.

Единовременная ставка предполагает уплату взноса в начале срока страхования. Страхователь сразу при заключении договора погашает все свои обязательства перед страховщиком.

Годичная ставка предполагает постепенное погашение финансовых обязательств страхователя перед страховщиком. Взносы уплачиваются раз в год. Для уплаты годичного единовременного взноса может предоставляться помесячная рассрочка.

|

|

|

Единовременная ставка по страхованию на дожитие для лица в возрасте х лет при сроке страхования n лет в расчете на 100 рублей страховой суммы ( ) определяется:

) определяется:

, (15)

, (15)

где  ,

,  - показатели таблицы смертности, характеризующие количество лиц, доживающих до возраста x и (x + n) соответственно.

- показатели таблицы смертности, характеризующие количество лиц, доживающих до возраста x и (x + n) соответственно.

- дисконтирующий множитель за n лет, который определяется по формуле:

- дисконтирующий множитель за n лет, который определяется по формуле:

, (16)

, (16)

где i – норма доходности инвестиций;

n – срок страхования.

Единовременная нетто-ставка ( ) на случай смерти на определенный срок вычисляется:

) на случай смерти на определенный срок вычисляется:

, (17)

, (17)

где  – показатели таблицы смертности, характеризующие количество лиц, умирающих при переходе от x лет к возрасту (х+ 1) по годам в течение срока страхования.

– показатели таблицы смертности, характеризующие количество лиц, умирающих при переходе от x лет к возрасту (х+ 1) по годам в течение срока страхования.

При смешанном страховании на дожитие и на случай смерти рассчитывается совокупная нетто-ставка:

, (18)

, (18)

а затем определяется брутто-ставка:

, (19)

, (19)

где f – доля нагрузки в брутто-ставке (%).

При решении задач № 13, 14 смотрите пример 3 задания, а также пример 2 в [10, с. 30], [11, с. 20].

Пример 3. Рассчитать единовременную брутто-премию для страхователя в возрасте 40 лет, застрахованного по смешанному страхованию жизни сроком на три года. Норма доходности 5%. Страховая сумма – 10 тыс. рублей. Доля нагрузки в брутто-ставке – 10%.

Решение.

Определяем:

1. Единовременные нетто-ставки для лица в возрасте 40 лет сроком на 3 года:

а) на дожитие (формула 15):

,

,

= 83,4 рубля со 100 рублей страховой суммы.

Цифры берем из приложения.

б) на случай смерти (формула 17):

,

,

= 3,14 руб. (со 100 рублей страховой суммы);

в) при смешанном страховании жизни (формула 18):

Тн =  руб.

руб.

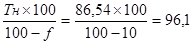

2. Единовременную брутто-ставку при смешанном страховании жизни (формула 19):

Тб =  руб. (со 100 рублей страховой суммы).

руб. (со 100 рублей страховой суммы).

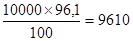

3. Единовременную брутто-премию:

БП =  руб.

руб.

На практике приходится исчислять тарифные ставки для разных возрастов застрахованных лиц и сроков страхования (а также уплаты взносов и страховых выплат), что очень трудно. Для упрощения расчетов применяются специальные технические показатели – коммутационные числа:

|

|

|

,

,

,

,

;

;

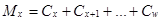

,

,

,

,

где  – предельный возраст таблицы смертности.

– предельный возраст таблицы смертности.

С помощью простого математического приема умножения числителя и знаменателя дроби на одно и то же число (дисконтирующий множитель Vх) формулы нетто-ставок могут быть выражены через коммутационные числа.

Для практических расчетов нетто-ставок при страховании жизни разработаны таблицы коммутационных чисел (см. приложение).

В результате преобразований формулы расчета нетто-ставок через коммутационные числа примут вид:

Единовременная нетто-ставка для лица в возрасте х лет:

- на дожитие при сроке страхования n лет:

; (20)

; (20)

- на случай смерти:

а) при страховании на определенный срок:

; (21)

; (21)

б) для пожизненного страхования:

. (22)

. (22)

При решении задач № 15, 16 смотрите пример 4 задания или пример 3 в [10, с. 33], [11, с. 22].

Пример 4. Страхователь в возрасте 42 лет заключил договор смешанного страхования жизни на 3 года (норма доходности 5%).

Определите:

1. Единовременную нетто-ставку на дожитие и на случай смерти через коммутационные числа.

2. Брутто-ставку при смешанном страховании жизни, если нагрузка в брутто-ставке составляет 9%.

3. Единовременную брутто-премию, если страховая сумма равна 40 тыс. руб.

Решение.

Определяем:

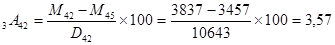

1. Единовременную нетто-ставку для лица в возрасте 42 лет при страховании на 3 года через коммутационные числа:

а) на дожитие:

;

;

руб.;

руб.;

б) на случай смерти:

;

;

руб.

руб.

2. Брутто-ставку при смешанном страховании:

,

,

Тб  руб.

руб.

3. Брутто-премию:

БП =  руб.

руб.

При решении задач № 17, 18 смотрите решение примера 5 задания.

Пример 5. Для страхователя в возрасте 43 лет рассчитайте через коммутационные числа при страховании на случай смерти (норма доходности – 5%), нагрузка в брутто-ставке – 11%, страховая сумма – 20 тыс. руб.:

1. Единовременную нетто-ставку, брутто-ставку и брутто-премию при сроке страхования 2 года.

2. Единовременную нетто-ставку, брутто-ставку и брутто-премию при пожизненном страховании.

Решение.

Определяем:

1. Для лица в возрасте 43 лет при сроке страхования 2 года на случай смерти единовременную:

|

|

|

а) нетто-ставку:

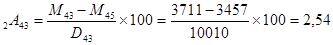

;

;

руб.

руб.

б) брутто-ставку:

,

,

Тб  руб.

руб.

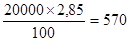

в) брутто-премию:

БП =  руб.

руб.

2. Для лица в возрасте 43 лет при пожизненном страховании единовременную:

а) нетто-ставку:

;

;

руб.

руб.

б) брутто-ставку:

,

,

Тб  руб.

руб.

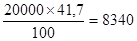

в) брутто-премию:

БП =  руб.

руб.

При решении задач № 19, 20 смотрите решение примеров 3 и 5 в задании.

Задачи № 21-30 составлены на тему: «Методы определения ущерба и страхового возмещения в имущественном страховании».

Страховой ущерб – материальный убыток, нанесенный страхователю в результате страхового случая. Под убытками понимаются расходы, которые должен будет произвести страхователь для восстановления застрахованных элементов (частей) имущества после страхового случая.

Основанием для определения суммы ущерба являются данные, зарегистрированные в заявлении страхователя и акте осмотра поврежденного (погибшего) имущества. Ущерб определяется:

а) при полной гибели (утрате, похищении) имущества или частей (элементов) ущерб = страховой стоимости погибшего (утраченного) имущества (его части) на день наступления страхового случая – имеющиеся остатки, годные к использованию;

б) при повреждении застрахованного имущества или его элементов ущерб = стоимости восстановления (ремонта) поврежденного имущества в ценах, действовавших на день наступления страхового случая, – износ на день страхового случая – стоимость сохранившихся остатков, годных к использованию, в пределах страховой суммы.

В сумму ущерба включаются также целесообразно произведенные и документально подтвержденные расходы по спасению застрахованного имущества, предотвращению увеличения ущерба и приведению поврежденного имущества в порядок после страхового случая, если расходы оговорены в договоре страхования (страховом полисе) и признаны необходимыми.

Страховое возмещение – это сумма, которую страховщик обязуется выплатить по договору страхования при наступлении страхового случая.

Величина страхового возмещения не может быть больше страховой суммы, предусмотренной в договоре страхования. Она зависит от размера ущерба и системы страховой ответственности, предусмотренной в договоре страхования.

|

|

|

Существует несколько систем ответственности, но наиболее часто встречаются следующие:

1. Система пропорциональной ответственности.

2. Система первого риска.

3. Система предельной ответственности.

Страхование по системе пропорциональной ответственности означает неполное страхование стоимости объекта.

Величина страхового возмещения определяется:

,

,

где W – величина страхового возмещения;

Sn – страховая сумма по договору

Ss – страховая стоимость объекта страхования;

У – фактическая сумма ущерба.

Страхование по системе первого риска предусматривает выплату страхового возмещения в размере ущерба, но в пределах страховой суммы (первый риск). Ущерб сверх страховой суммы (второй риск) не возмещается.

При страховании по системе предельной ответственности величина страхового возмещения определяется как разница между заранее установленным пределом и достигнутым уровнем дохода.

Договоры имущественного страхования часто предусматривают собственное участие страхователя в покрытии части ущерба. Одной из форм такого участия в ущербе является предусмотрение франшизы.

Франшиза – это определенная договором страхования сумма ущерба, не подлежащая возмещению со стороны страховщика. Различают безусловную и условную франшизу. При использовании безусловной франшизы страховое возмещение выплачивается в размере ущерба в пределах страховой суммы за вычетом франшизы. В случае условной франшизы ущерб не возмещается в пределах франшизы, но когда он превосходит ее, то подлежит возмещению в полном объеме в пределах страховой суммы.

Франшиза может быть установлена в абсолютной сумме или в процентах к страховой сумме или к величине ущерба.

При решении задач № 21, 22 смотрите решение примера 6 задания.

Пример 6. Здание пищекомбината потребкооперации повреждено огнем. Оно было застраховано на сумму 900 тыс. руб., страховая стоимость которого на момент страхового случая составила 1170 тыс. руб. Расчетный страховой тариф (базовый тариф с учетом поправочных коэффициентов) составил 1,32% к страховой сумме. Стоимость остатков, годных для дальнейшего использования, составила 230 тыс. руб., затраты по спасению здания – 12 тыс. руб. (оговорены в договоре страхования и признаны необходимыми). Безусловная франшиза составляет 2% к страховой сумме.

Определите:

1. Размер страховой премии.

2. Ущерб страхователя.

3. Страховое возмещение:

|

|

|

а) по системе пропорциональной ответственности;

б) по системе первого риска.

Решение.

Определяем:

1. Размер страховой премии:

11,88 тыс. руб.

11,88 тыс. руб.

2. Ущерб страхователя:

1170 – 230 + 12 = 952 тыс. руб.

3. Страховое возмещение:

а) по системе пропорциональной ответственности:

= 714, 3 тыс. руб.

= 714, 3 тыс. руб.

б) по системе первого риска:

т.к. по этой системе предусматривается выплата страхового возмещения в размере ущерба, но в пределах страховой суммы, то страховое возмещение будет:

W = 900 -  =882 тыс. руб.

=882 тыс. руб.

Решение примера, аналогичного задаче № 23, см. в 10, с.42, 11, 27.

Разъяснение по решению задач № 24, 25 см. в 10, с. 44, в 11, с. 29.

При решении задачи № 26 следует руководствоваться нижеприведенными положениями, а также смотреть решение примера № 5 в [10, с. 43], [11, с. 28].

Исчисление ущерба, причиненного торговым организациям, производится следующим образом.

Определяют:

1. Стоимость товара на момент бедствия равна стоимости товаров, числящихся по данным учета на первое число текущего месяца, + поступило товаров за период с первого числа по момент страхового случая – размер сданной и несданной в банк выручки – естественная убыль за этот период;

2. Стоимость погибшего и уценки поврежденных товаров равна стоимость товаров, имевшихся на момент бедствия, – стоимость товаров, оставшихся после бедствия, + расходы по спасанию и приведению этих товаров в порядок;

3. Ущерб равен стоимости погибших и уценки поврежденных товаров – торговые надбавки + издержки обращения;

Стоимость погибших Уровень торговых

и уценки поврежденных  надбавок

надбавок

Торговые товаров в %

надбавки  = –––––––––––––––––––––––––––––––––––––––––––

= –––––––––––––––––––––––––––––––––––––––––––

100 + Уровень торговых надбавок в %

Стоимость погибших %

и уценки поврежденных  издержек

издержек

Издержки товаров обращения

обращения  = –––––––––––––––––––––––––––––––––––––––––

= –––––––––––––––––––––––––––––––––––––––––

100

4. Величина страхового возмещения равна ущербу  долю страховой суммы в фактической стоимости товаров на момент заключения договора страхования.

долю страховой суммы в фактической стоимости товаров на момент заключения договора страхования.

При решении задач № 27, 28 следует разобраться в нижеследующих положениях и в решении примера 7 задания.

При страховании транспортных средств размер страховой выплаты не может превышать величины страховой суммы, указанной в страховом полисе.

Страховое возмещение определяется в зависимости от варианта условий страхования, принятого в договоре страхования. Если в договоре страхования предусмотрены страховые выплаты с учетом износа, то по риску «Хищение» страховое возмещение определяется:

а) W = Sn – (Sn/100 · Низ · М) – Ф

б) по риску «Ущерб»:

W = Sn – (Sn/100 · Низ · М) –ГОТС – Ф

где: W – сумма страховой выплаты;

Sn – страховая сумма;

Низ – норма амортизационного износа;

М – период действия полиса в месяцах;

ГОТС – сумма годных остатков транспортного средства;

Ф – безусловная франшиза.

Амортизационный износ транспортного средства за период действия договора страхования может определяться, исходя из следующих норм износа (в процентах от страховой суммы):

- первый год эксплуатации – 20% (1,67% в месяц);

- второй год эксплуатации – 15% (1,25% в месяц);

- третий год эксплуатации и последующие годы – 12% (1% в месяц).

Неполный месяц действия договора страхования считается как полный. Для определения года эксплуатации ТС устанавливается следующий порядок:

а) для транспортного средства с первоначально выданным паспортом о государственной регистрации ТС (ПТС) началом эксплуатации следует считать указанный в ПТС месяц и год первой постановки на государственную регистрацию транспортного средства. Сроком окончания – месяц хищения (полной или конструктивной гибели) транспортного средства.

б) для транспортного средства с замененным в процессе эксплуатации ПТС (например, эксплуатировавшимся ранее за пределами России, а затем ввезенным в РФ) началом эксплуатации следует считать год выпуска, указанный в ПТС. При этом следует руководствоваться следующим:

- если хищение (полная гибель) ТС было совершено в первом полугодии текущего календарного года, то срок эксплуатации рассчитывается по формуле:

Сэкс =(Гхищ – Гвып) – 1 год

- если хищение (полная гибель) ТС было совершено во втором полугодии текущего года, то срок эксплуатации рассчитывается по формуле:

Сэкс =Гхищ – Гвып,

где: Сэкс – срок эксплуатации ТС;

Гхищ – год хищения (полной гибели) ТС;

Гвып – год выпуска ТС по ПТС.

Пример 7.

1 февраля 2005 года заключен договор страхования по риску «Хищение» автомашины 2000 года выпуска, ввезенной на территорию России и поставленной на государственную регистрацию 20 апреля 2003 года. 15 июня 2005 года ТС было похищено. Договором страхования страховая сумма установлена в размере 250 тыс. руб., безусловная франшиза – 4% от страховой суммы.

Определите страховое возмещение страхователю.

Решение.

Определяем:

1. Срок эксплуатации транспортного средства:

Сэкс =Гхищ – Гвып – 1 год= 2005 – 2000 – 1 =4 года

Таким образом, для ТС со сроком эксплуатации более 3 –х лет подлежит применению норма амортизационного износа ТС 12% в год (по 1% за каждый месяц). С момента заключения договора страхования (1.02.2005 г.) до дня хищения (15.06.2005 г.) прошло 4 месяца и 15 дней, которые при подсчете подлежат округлению до 5 месяцев.

2. Страховое возмещение:

W = Sn – (Sn/100 · Низ · М) – Ф = 250 –

– ( = 250 – 12,5 – 10 = 227,5 тыс. руб.

= 250 – 12,5 – 10 = 227,5 тыс. руб.

При решении задач № 29, 30 смотрите решение примера №7 в [10, с. 46], [11, с. 30].

Задачи № 31 - 36 составлены на тему: «Страхование гражданской ответственности».

При решении задач № 31, 32 следует руководствоваться Постановлением Правительства РФ от 7 мая 2003 года № 264 (с учетом изменений и дополнений) «Об утверждении страховых тарифов по обязательному страхованию гражданской ответственности владельцев транспортных средств, их структуры и порядка применения страховщиками при определении страховой премии».

При решении задач № 33, 34 см. в [10, с. 57 – 58], [11, 37 – 38].

Задачи № 35, 36 составлены на тему: «Страхование ответственности заемщиков за непогашение кредита». При страховании ответственности заемщиков за непогашение кредита объектом является ответственность заемщика перед банком, выдавшим кредит, за своевременное и полное погашение кредита (включая проценты за пользование кредитом). Страхователем является заемщик кредита. Страхованию подлежит не вся ответственность заемщика, а только часть, обычно 50-90 %.Страховым событием считается неполучение банком кредита вместе с процентами в оговоренный срок (обычно 3 - 20 дней после срока погашения кредита).

Страховую премию начисляют исходя из страховой сумы и установленных тарифных ставок. Решение аналогичных задач см. в 10, с. 60, 11, с. 39.

Задачи № 37 – 40 составлены на тему: «Сострахование и перестрахование».

Пояснение решений задач № 37, 38 см. в [10, с. 66], [11, c. 43], задач № 39, 40 в [10, с. 68], [11, c. 44].

Задачи № 41-44 составлены на тему: «Формирование страховых резервов».

Пояснение решения задачи № 41 смотрите в [10, с. 75 – 76], [11, с. 49 – 50].

Задачи № 42, 43, 44 посвящены расчету резерва незаработанной премии по видам страхования иного, чем страхование жизни. Правила формирования таких резервов утверждены приказом Министерства финансов от 11 июня 2002 года № 51Н. Страховщики руководствуются этими Правилами и на их основе разрабатывают и утверждают Положение о порядке формирования страховых резервов по указанным видам страхования и представляют его в Министерство финансов РФ в течение месяца с момента утверждения.

Для расчета страховых резервов договоры страхования распределяются по девятнадцати учетным группам.

Одним из основных страховых резервов является резерв незаработанной премии (РНП).

Резерв незаработанной премии (РНП) – это часть начисленной страховой премии по договору, относящаяся к периоду действия договора, выходящему за пределы отчетного периода.

Для расчета незаработанной премии (НП) по каждому договору определяется базовая страховая премия (БСП i).

БСП i = страховой брутто-премии – начисленные вознаграждения за заключенные договора страхования (сострахования) – отчисления от страховой брутто-премии в случаях, предусмотренных действующим законодательством.

Для расчета величины НП используются следующие методы:

- «pro rata temporis» (пропорционально сроку);

- «одной двадцать четвертой»;

- «одной восьмой».

Методом «pro rata temporis» незаработанная премия по каждому договору определяется:

,

,

где  – срок действия договора в днях;

– срок действия договора в днях;

– число дней с момента вступления i -го договора в силу до отчетной даты.

– число дней с момента вступления i -го договора в силу до отчетной даты.

Резерв незаработанной премии равен сумме НП i, исчисленной по каждому договору страхования.

Пример 8. Страховой компанией 1 сентября текущего года заключен договор страхования имущества юридического лица на срок до 1 июня следующего года. Страховая премия – 90 тыс. руб. Комиссионное вознаграждение агенту – 6%, отчисления в резерв предупредительных мероприятий – 5%.

Определите незаработанную премию на 1 января методом «pro rata temporis».

Решение.

Определяем:

1. Базовую страховую премию:

БСП =  тыс. руб.

тыс. руб.

2. Незаработанную премию:

НП=  тыс. руб.

тыс. руб.

где  – число дней с 1 сентября текущего года по 1 июня следующего года;

– число дней с 1 сентября текущего года по 1 июня следующего года;

– число дней с 1 сентября по 31 декабря текущего года.

– число дней с 1 сентября по 31 декабря текущего года.

Смотрите теорию и пояснения решения таких задач в [10, с. 79 – 83], [11, с. 51 – 53].

Решение примера, аналогичного задаче № 45, см. в [10, с. 82 – 83], [11, с. 53 – 54].

Задачи № 46-50 составлены на тему: «Финансы страховых организаций».

В задачах № 46-49 определяется финансовый результат от деятельности страховых организаций (см. статьи 249, 250, 254 – 269, 293, 294 Налогового кодекса РФ).

Пояснения решений задач № 46, 47 смотрите в [10, с. 91 – 95], [11, с. 59-62 (пример 1)].

При решении задач № 48, 49 следует знать:

прибыль до налогообложения = результату от операций страхования иного, чем страхование жизни, + доходы по инвестициям – расходы по инвестициям – управленческие расходы + внереализационные доходы – внереализационные расходы;

прибыль от обычной деятельности = прибыли до налогообложения – текущий налог на прибыль;

чистая прибыль = прибыли от обычной деятельности + чрезвычайные доходы – чрезвычайные расходы.

Рентабельность страховых операций в целом, а также по отдельным видам страхования (Ro):

прибыль от страховых операций

Ro = х 100;

Ro = х 100;

страховые премии

Уровень (коэффициент) выплат (У в):

сумма страховых выплат

Ув = х 100.

Ув = х 100.

страховые премии

Пример 9. Имеются следующие данные из отчета о прибылях и убытках страховой организации за отчетный год, занимающейся страхованием иным, чем страхование жизни (тыс. руб.):

Страховые премии 26 520

Отчисления в резерв незаработанной премии 8981

Выплаты по договорам страхования 7293

Изменение (снижение) резерва убытков 310

|

|

|