|

Деньги как средство измерения стоимости товаров и услуг

|

|

|

|

Производитель товара, намеренный продать его на рынке, назначает цену на этот товар, т.е. приравнивает его к какой-то сумме денег. Покупатель, оценивая полезность данного товара, может предложить за него другую (естественно, меньшую) сумму денег. Бухгалтер игрушечной фабрики, подсчитав издержки производства игрушек, выразил их в определенной сумме денег и скалькулировал их цену, т.е. опять-таки приравнял продукцию фабрики к известной сумме рублей. Во всех этих и в бесконечном множестве других случаев деньги выступили в качестве средства измерения стоимости товаров и услуг. Продажа товара предполагает, что товар обменивается на определенную сумму денег в соответствии с той ценой, которая на него установлена. Если тонна нефти стоит 500 р. и продается по этой цене, а тонна хлеба стоит 2,5 тыс. р., то при помощи денег на рынке устанавливается, что стоимость тонны хлеба в 5 раз больше, чем стоимость тонны нефти.

Для того чтобы деньги могли служить в качестве средства соизмерения стоимости товаров, услуг и других объектов купли-продажи, должна быть установлена денежная единица, т.е. единица счета самих денег. В любой стране государством принимается своя национальная денежная единица: в России - рубль, в США - доллар, в Аргентине - песо и т.д.

Деньги как средство образования и накопления сбережений

В нормальных условиях большинство домашних хозяйств не расходует весь свой доход на покупку потребительских товаров и услуг. Известная часть дохода сберегается. Сбережения осуществляются в денежной форме, т.е. деньги выступают в этом случае в роли средства образования сбережений. Так как сбережения делаются, как правило, регулярно, то домашние хозяйства накапливают их, и, следовательно, деньги выступают как средство накопления сбережений.

|

|

|

Сходный процесс происходит и у фирм, которые за счет части своей прибыли формируют и накапливают резервный фонд. Таким образом, и здесь происходит за счет денег образование и накопление сбережений.

Деньги как средство платежа

В рыночной экономике при помощи денег совершается немало операций, не связанных с покупкой товаров, оплатой услуг или накоплением сбережений. Например, подавляющее большинство фирм пользуется кредитами со стороны банков и других финансовых организаций. В этом случае банк выплачивает фирме определенную сумму денег на оговоренный срок с условием возврата. По истечении установленного срока фирма погашает долг, т.е. возвращает сразу или частями предоставленный ей банком денежный капитал. В данном случае деньги выполнили функцию средства платежа. Роль средства платежа деньги играют при уплате налогов, при выплате государственных пенсий и пособий и т.д. Во всех этих случаях потоку денег не противостоит поток товаров, услуг и других объектов купли-продажи.

Рассматривая функции денег, мы можем заметить, что любая из этих функций предполагает, что при помощи денег совершаются или должны совершаться платежи: продажа товара или услуги предполагает, что данный товар (услуга) оплачивается; установление цены предполагает, что продавец согласен его продать, если ему заплатят установленную им цену, а покупатель готов заплатить за данный товар по этой цене; образование и накопление сбережений, как правило, предполагает, что владелец денег делает сберегательный вклад в банк, т.е. совершает операцию платежа, а при полном или частичном изъятии вклада банк выплачивает деньги вкладчику.

Таким образом, выполнение деньгами любой функции предполагает в явной или неявной форме совершение операции денежного платежа.

|

|

|

Важная особенность денег состоит в том, что любой человек, любая фирма, любое государственное учреждение признают деньги в качестве средства платежа и безоговорочно их принимают в обмен на товар или услугу. Более того, каждый из них абсолютно уверен, что этими деньгами он сможет оплатить любой товар, заплатить налоги или погасить свой долг. Деньги могут выполнять свои функции, потому что все признают их в качестве средства платежа. Следовательно, деньги - это общепризнанное средство платежа, которое, безусловно, принимается при оплате любых объектов купли-продажи, при совершении любых платежных операций и служит в качестве средства образования и накопления сбережений.

Виды денег

Товарные деньги

На первых этапах развития рыночной системы в экономике функционировали преимущественно товарные деньги, которые были представлены медными, серебряными и золотыми монетами. В течение второй половины XIX в. медь и серебро стали использоваться для чеканки мелкой разменной монеты. Золото, так же как серебро и медь, является товаром, т.е. продуктом производства, экономическим благом, которое может быть продано на рынке, как и нефть, зерно, автомобили и т.д. Как и все другие товары, золото имеет свою полезность, оно служит фактором производства в ювелирной промышленности, приборостроении, медицине и других отраслях экономики. В то же время оно обладает качествами, в полной мере отвечающими тем требованиям, которые должны предъявляться к товарным деньгам:

золото - металл высокой пробы, т.е. практически чистый металл, оно однородно;

свойства золота, его полезность не изменяются, если золотой слиток будет разрезан на части; эти куски золота без ущерба могут быть снова слиты воедино;

оно не ржавеет, не окисляется, что имеет большое значение не только для выполнения функции средства обмена, но и для накопления золотых резервов;

относительная редкость золота делает высокой его предельную полезность, в силу чего небольшие по весу монеты были носителями большой стоимости; золото как деньги обладало, следовательно, свойством портативности.

То, что золото стало играть роль денег, не отменило его использования в качестве сырья для производства ювелирных изделий и в других отраслях промышленности. При этом стоимость золота как денег и его стоимость как промышленного сырья была одинаковой. Итак, товарные деньги - это товар (например, золото), который выполняет функции денег.

|

|

|

В Древней Руси деньгами служили серебряные слитки. К 12 веку появились серебряные платежные слитки. Затем в денежную терминологию стал входить рубль. Он появился как следствие деления серебряных платежных слитков.

Вторая половина 14 века характеризуется началом чеканки русской серебряной монеты как денег для всеобщего денежного обращения. Рубль из слитка превратился в счетный рубль, просуществовавший до денежной реформы Петра 1 (начало 18 в.). В соответствии с этой реформой серебряная копейка была заменена на медную, был введен серебряный рубль - монета по типу европейского талера, счетная гривна стала серебряной монетой в 10 копеек, стали регулярно чеканить золотые червонцы, а с 1755 г. - империалы и полуимпериалы.

Деньги в функции средства обращения выступают мимолетным посредником в товарообмене. В связи с этим появилась и стала пробивать себе дорогу идея об удешевлении денежного материала. Так, в начале 18 в. были предложения ввести деревянный рубль.

Но самым подходящим материалом оказалась бумага. К середине 18 в. в Европе, Северной Америке, России (с 1769 г.) появились бумажные деньги.

Кредитные деньги

Несмотря на все преимущества золота по сравнению с другими товарами, металлические монеты при выполнении ими функций денег все-таки не избавляли купцов от некоторых проблем. В частности, перевозка и хранение большого количества золота были небезопасны. Поэтому купцы широко пользовались услугами крупных ювелиров и банкиров, которым они передавали свое золото на хранение. Банкиры и ювелиры не только имели специально оборудованные хранилища драгоценностей, но и содержали охрану.

Банкир, получив на хранение золото, выдавал купцу расписку, своего рода «золотой сертификат», дающий право купцу в любой день получить свое золото. Этот документ мог рассматриваться и как обязательство банка обменять его на золото по первому требованию предъявителя данного документа. Таким образом, купец получал возможность не оплачивать приобретенный товар принадлежащим ему золотом, а передать продавцу товара расписку банка, обязывающую обменять ее на золото. Новый владелец обязательства банка также мог использовать его для оплаты покупаемых товаров или для погашения своего долга. Это означало, что расписка банка в получении золота становилась средством обмена товаров, средством платежа, т.е. стала выполнять функции денег. Она оказалась прообразом банковских билетов, банкнот - тех денег, которые всем нам хорошо известны.

|

|

|

Существовал и другой путь происхождения банкнот. Предположим, что некая фирма, владеющая металлургическим комбинатом, отгрузила свою продукцию заказчику, который, однако, не смог оплатить эту продукцию немедленно. В то же время данная фирма закупила новую партию руды, которую она в данный момент также оплатить не может. Как поступит финансовый менеджер металлургического комбината? Он выдаст поставщику руды вексель - долговое обязательство фирмы с указанием суммы долга и точного срока его погашения. Производитель руды может подождать, когда наступит срок погашения долга по векселю, и получить наличные. Но он может обратиться в банк с просьбой принять вексель металлургического комбината и получить вместо него или наличные деньги из кассы банка, или его долговые обязательства - банкноты. Эти долговые обязательства банков мало чем отличались от тех расписок, которые банк выдавал владельцам принятого на хранение золота. В то же время банкноты, которые банки выдавали в обмен на векселя, имели два существенных преимущества перед векселями:

) банкноты банк обязан был обеспечить своим золотым запасом и разменивать их на золотые монеты по первому требованию предъявителя банкнот;

) возможности использования векселей в качестве средства обмена и платежа были значительно уже, чем возможности банкнот, так как нередко продавцы товара отказывались принимать векселя, а сборщики налогов вообще никогда их не принимали.

Было бы несправедливо, если бы банк, учитывая векселя, оплачивал их суммой банкнот, равной сумме долга по векселю. Банк обменивал свои банкноты на векселя с известной скидкой. Разность между суммой долга по векселю и суммой банкнот, выплаченной банком, т.е. дисконт, представляет собой плату за риск, который принимает на себя банк.

Первоначально право эмиссии банкнот получали частные коммерческие банки. Негативным последствием этого явилось обилие разновидностей банкнот. В США, например, до 1865 г. частные банки, имевшие лицензию на банкнотную эмиссию, выпустили в обращение до 10000 разновидностей банковских билетов. Трудно представить себе более благоприятные для фальшивомонетчиков условия, чем подобное обилие разновидностей банковских билетов. Даже опытным кассирам не удавалось очистить поступающую им денежную массу от подделок. Кроме того, и сами банки нередко злоупотребляли правом банковской эмиссии, оказывались не в состоянии обеспечить разменность своих банкнот на золото. Все это порождало неустойчивость денежного обращения и угрозу серьезного расстройства денежной системы. Поэтому коммерческие банки лишились права выпуска банкнот, и оно было передано одному, единственному в каждой стране, банку, который получил статус Центрального банка. Теперь во всем мире на банкнотах имеется надпись, указывающая, какой национальный банк эмитировал данную банкноту. В нашей стране на банкнотах напечатано: «Билет Банка России».

|

|

|

Итак, кредитные деньги - это долговые обязательства Центрального банка данной страны, являющиеся общепризнанным средством платежа и выполняющие функции денег.

Демонетизация золота

Возникновение кредитных денег привело к тому, что в обращении стали циркулировать как товарные деньги, представленные золотыми монетами, так и банкноты, которые Центральный банк был обязан безоговорочно и беспрепятственно разменивать любому лицу, любой фирме на золотые монеты. Такая система денежного обращения получила название системы золотомонетного стандарта.

Экономисты конца 19 - начала 20 в. были убеждены, что золотомонетный стандарт - идеальная денежная система. Ее простота и надежность, казалось бы, обеспечивали устойчивость денежного обращения и автоматизм ее регулирования. Однако дальнейшее развитие рыночной системы сопровождалось ограничением роли золота как денежного товара. Такое ограничение было ускорено сильнейшим потрясением системы золотомонетного стандарта, связанным с первой мировой войной. В годы войны Центральные банки прекратили размен банкнот на золото почти во всех странах (кроме США). Это было связано с тем, что, печатая кредитные деньги, правительства воюющих стран покрывали значительную часть своих военных расходов. Эту массу банкнот было невозможно обеспечить золотым запасом, и их размен на золото был приостановлен.

После окончания мировой войны разменность банкнот на золото была восстановлена в форме золотослиткового стандарта, который означал, что банкноты можно было обменять не на монеты, а на золотые слитки весом 12,35 кг. Англичанину для этого потребовалось бы 1700 фунтов стерлингов, а французу - 215000 франков, что по тем временам были весьма большие деньги.

Золотые слитки не использовались во внутреннем обращении и служили лишь в качестве средства накопления валютных резервов у государства, а также средством накопления частных сбережений (тезаврация золота). Что касается внешней торговли и расчетов между странами при предоставлении кредитов или погашении долгов, то и здесь расчеты производились в национальных валютах (долларах, фунтах стерлингов, франках), а золото использовалось лишь как средство погашения разности взаимных долговых обязательств. Таким образом, система золотослиткового стандарта предполагала вытеснение из обращения товарных денег и возрастание роли кредитных. Это был первый шаг к демонетизации золота, т.е. утрате денежного товара.

В 1929 - 1933 гг. страны с развитой рыночной системой пережили тяжелейшую экономическую депрессию («Великую депрессию»), а вскоре после ее окончания разразилась вторая мировая война. Теперь почти все страны вновь вынуждены отказаться от размена банкнот на золото. Однако в конце войны была предпринята еще одна попытка восстановить золотой стандарт. В 1944 г. в г. Бреттон-Вуде (США) состоялась международная конференция, которая разработала принципы и механизм послевоенной валютной системы. Отметим, что принятые на этой конференции решения стали еще одним важным шагом на пути демонетизации золота. С одной стороны, каждая страна устанавливала золотое содержание своей валюты: доллара, равное 0,888 г золота; франка - 0,160 г; фунта стерлингов - 3,58134 г. Но, с другой стороны, разменность валют на золото осуществлялась через посредство доллара, т.е. Центральные банки Франции, ФРГ, Японии и других стран свои банкноты разменивали не на золото, а на американскую валюту. Такая система получила название 31 валютного (или золотодевизного) стандарта. Одновременно была резко ограничена возможность размена самих денег на золото: частные лица, фирмы, включая все без исключения банки, кроме центральных, лишались права требований, чтобы имеющиеся у них доллары были разменяны на золото. Тем самым в частном секторе как во внутренне о'бо так и в международных расчетах золото практически перестало играть роль денежного товара. К Бреттон-Вудской системе можно применить меткое сравнение Дж. М. Кейнса и сказать, что у золота отняли власть самодержца и оставили его в положении конституционного монарха. Реальная власть перешла в руки американской валюты.

Бреттон-Вудская система просуществовала сравнительно недолго. Быстрый рост производства, торговли, инвестиций вел к соответствующему увеличению потребности в денежной массе. Золото не могло удовлетворить эту потребность, это видно из следующих данных. С 1950 по 1973 г. ВНП развитых стран увеличился в 2,8 раза, объем внешней торговли - в 5,8 раза, в то время как добыча золота - с 753 тонн в 1950 г. до 1116 тонн, т.е. лишь на 48%. В то же время все большая часть золота потреблялась промышленностью, медициной и другими отраслями. Этот рост мирового производства и мировой торговли привел к тому, что за пределами США обращалось большое количество долларов, которые служили для расчетов между фирмами и государствами, для образования государственных валютных резервов, для предоставления внешних займов и погашения долгов. Для осуществления всех этих операций в 1973 г. у иностранных государственных органов, банков фирм, частных лиц и международных организаций находилось 92 6 млрд долл., в то время как золотой запас США составлял 11,7 млрд долл. Если учесть, что, согласно американскому законодательству, 8,6 млрд долл. золотого запаса были «неприкосновенны», то фактически находящиеся за пределами США доллары были обеспечены золотом лишь на 9,3 %. Золотое обеспечение валюты США практически утратило свое значение.

В августе 1971 г. казначейство США «временно» прекратило размен долларов на золото. Однако было ясно, что восстановить систему золотого стандарта уже невозможно. В начале 19? лд 6 г. представители стран, которые вошли в Бреттон-Вудскую систему, приняли решение о формировании новой валютой системы, получившей название Ямайской (конференция, на которой было принято это решение, проходила на о. Ямайка). Одно из важнейших положений новой валютной системы состояло в том, что золотое содержание валют отменялось, т.е. золото наряду с другими товарами могло свободно продаваться по цене, складывающейся на рынке. Теперь золото исключалось из расчетов между субъектами рынка не только в экономике отдельных стран, но уже и в расчетах между странами. Фактически это был завершающий этап в процессе демонетизации золота. Единственные остаточные явления, напоминавшие о том, что золото когда-то было деньгами, состояли в том, что золото по-прежнему использовалась при формировании государственных валютных резервов, а некоторые частные лица вкладывали свои сбережения в золотые слитки и монеты

В повседневной жизни мы все пользуемся кредитными деньгами в виде билетов Центрального банка. При этом многие,мы и домашние хозяйства большую или меньшую часть денег кладут в банки (делают вклады).

Сумма денег, которая сдана банку на хранение и которую банк обязан вернуть вкладчику по его первому требованию или в установленный срок, называется депозитом.

Вкладчики могут образовывать свои депозиты на разных условиях.

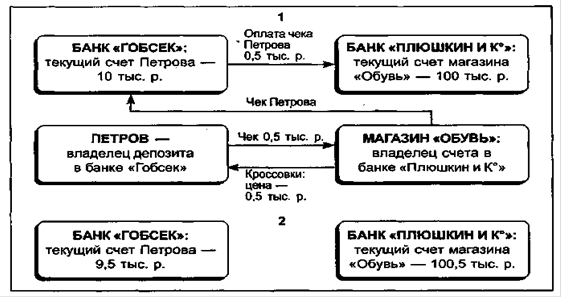

Широко распространенной формой вклада является депозит до востребования. Само название говорит о том, что в это случае банк обязан вернуть вкладчику принадлежащие ему деньги полностью или частично (по желанию вкладчика) по первому требованию вкладчика в любое время. Имея депозит, вкладчик получает возможность перечислять в банк получаемый им доход, а также использовать депозит для оплаты всех своих расходов. В этом случае он получает чековую книжку и право расплачиваться с продавцами товаров, со своими кредиторами и т.д. не наличными деньгами, а чеками. Получив чек, продавец товара предъявит его в банк с требованием выдать ему наличные деньги или перевести их на свой депозит, который у него имеется в данном или в другом банке. Схематически этот порядок расчета покупателей и продавцов при помощи чеков представлен на рис. 1.

Рис. 1

Рисунок иллюстрирует расчет Петрова с магазином «Обувь», где он купил кроссовки за 500 р.

Петров не платит наличными, а выписывает чек на эту сумму, который ему и служит в качестве средства платежа. Магазин предъявляет чек Петрова в банк «Гобсек», на который выписан чек. Магазин «Обувь» мог потребовать выплатить ему по чеку наличные, но предпочел распорядиться о переводе 500 р. со счета Петрова на свой счет в банке «Плюшкин и К°».

В итоге этих операций на счете Петрова осталось 9,5 тыс. р., а на счете магазина «Обувь» сумма депозита возросла со 100 тыс. р. до 100,5 тыс. р.

Принципиально по такой же схеме производятся расчеты и между фирмами. Если фирма «Гидротурбина» продала свою продукцию фирме «Энерговыпуск», то последняя может оплатить поставленный товар векселем. «Гидротурбина», получив вексель «Энерговыпуска», предъявит его в банк с требованием перевести указанную в векселе сумму со счета «Энерговыпуска» на свой счет. Таким образом, расчеты между фирмами, платежи налогов, предоставление кредитов, погашение долгов и многочисленные другие операции подобного рода осуществляются не при помощи наличных денег - банкнот, а при помощи депозитов. Депозиты, владельцы которых - домашние хозяйства и фирмы, выступают в роли текущих счетов или расчетных счетов и, по существу, выполняют те же функции, что и наличные деньги.

Другой не менее распространенной формой вклада является срочный, или сберегательный, депозит. Эта форма депозитов предполагает, что вкладчик не имеет права снять деньги со счета в любое время по своему усмотрению, так как срочный или сберегательный депозит предполагает установление точной даты, когда вкладчик получает возможность снять деньги со своего депозита. Иными словами, вкладчик делает вклад на определенный срок (6 месяцев, 1 год и т.д.). Важным отличием срочного вклада является сравнительно высокая процентная ставка, которая устанавливается по этим вкладам.

Срочные вклады плохо подходят для того, чтобы их владельцам для оплаты стоимости покупаемых товаров и других текущих операций, но они являются весьма выгодной формой накопления сбережений, т.е. выполняют очень важную функцию денег.

Итак, депозиты, наряду с наличными деньгами, выполняют денежные функции, но выступают в форме безналичных денег. С развитием и совершенствованием рыночной системы безналичные деньги обеспечивают все возрастающую часть операций по покупке и продаже товаров, предоставлению кредитов, погашению долгов, уплате налогов и т.д. Поэтому безналичных денег в общей денежной массе в странах с развитой рыночной системой неуклонно увеличивается (см. рис. 2).

С развитием рыночной системы шел процесс вытеснения из обращения денег кредитными деньгами. При этом изменялась и структура самих кредитных денег: наличные деньги постепенно вытеснялись безналичными. В настоящее время подавляющая часть всех операций, в которых участвуют деньги, происходит при помощи безналичных денег.

Рис. 2 - Структура денежной массы в США, Великобритании и Франции.

В последние годы операции, связанные с системой безналичных расчетов, стали осуществляться при помощи компьютерных систем. Это, прежде всего, значительно сократило время прохождения денежных средств при расчетах между банками, ускорив тем самым движение денежной массы. Большую роль в обслуживании населения стали играть кредитные карточки, являющиеся одним из способов осуществления безналичных расчетов. Владелец депозита, получив кредитную карточку, с ее помощью оплачивает свои расходы, а соответствующая информация поступает в банк при помощи средств электронной связи. В нашем примере (рис. 1) Петрову, купившему кроссовки в магазине «Обувь», не придется выписывать чек. Все показанные на рисунке операции выполнит электронное оборудование. Преимуществом кредитных карточек является не только высокая скорость выполнения расчетных операций, но и значительная трудность их подделки по сравнению с подделкой чеков. Любое лицо может приобрести кредитную карточку и не имея банковского депозита. В этом случае она полностью оправдывает свое название - ее владелец фактически получает кредит от банка в пределах установленного для него лимита.

Ликвидность денег

Важнейшим свойством денег является их высокая ликвидность. Под ликвидностью понимается способность какого-либо имущества, т.е. активов, служить в качестве средства платежа или превращаться в средство платежа.

В принципе свойством ликвидности обладают многие виды активов. Например, высокой ликвидностью обладают золотые слитки, несмотря на то, что золото перестало играть роль денег. Золото сравнительно легко может быть обращено в валюту любой страны, которая может служить в качестве средства платежа. Вместе с тем для того, чтобы обратить золото в наличные или безналичные деньги, требуется известное время. Эта операция связана и с небольшими издержками, связанными с оплатой услуг агентов, занимающихся покупкой и продажей золота.

Телевизор устаревшего образца, напротив, обладает очень низкой ликвидностью, так как продать его, т.е. обратить в средство платежа, почти невозможно. Для продажи такого телевизора потребуется много времени и оплата больших комиссионных.

Наличные деньги, банкноты, непосредственно служат средством платежа, поэтому они обладают абсолютной ликвидностью. Очень высокой, почти абсолютной ликвидностью, обладают депозиты до востребования, дающие право выписки чеков. Несколько ниже, но тоже очень высок уровень ликвидности срочных и сберегательных депозитов, государственных облигаций.

Фактор ликвидности существенно влияет на решения, предпринимаемые фирмами и домашними хозяйствами. При прочих рыночных условиях фирмы и домашние хозяйства отдают предпочтение абсолютно ликвидным наличным деньгам и почти абсолютно ликвидным депозитам до востребования. Но этому виду денег присущ существенный недостаток: наличные деньги не приносят дохода, а процент, который выплачивается вкладчикам по депозитам до востребования, низок и, как правило, лишь компенсирует общее повышение цен. Поэтому реальный доход по этим депозитам равен нулю.

Ликвидность срочных и сберегательных депозитов немного ниже, чем ликвидность наличности. Зато эти депозиты приносят реальный доход в форме процента, выплачиваемо по этим вкладам.

Еще несколько ниже ликвидность государственных облигаций и государственных краткосрочных обязательств (ГКО). Непосредственно они не могут служить деньгами, однако они легко реализуемы по цене, которая соответствует их номиналу.

Согласно критерию ликвидности современные кредитные деньги сгруппированы в несколько денежных агрегатов. Денежный агрегат - это показатель денежной массы, определяемый уровнем ее ликвидности. Существуют следующие денежные агрегаты:

МО - наличные деньги,- наличные деньги + депозиты до востребования;

М2 - наличные деньги + депозиты до востребования + сберегательные депозиты + мелкие срочные депозиты;

МЗ - наличные деньги + депозиты до востребования + сберегательные депозиты + мелкие срочные депозиты + крупные срочные депозиты;- вся денежная масса, выраженная агрегатом МЗ +.1 + сберегательные облигации + краткосрочные государственные обязательства (векселя) + коммерческие векселя.

Денежные агрегаты

Показателями структуры денежной массы являются денежные агрегаты. Денежными агрегатами называются виды денег <http://ru.wikipedia.org/wiki/%D0%94%D0%B5%D0%BD%D1%8C%D0%B3%D0%B8> и денежных средств, отличающиеся друг от друга степенью ликвидности <http://ru.wikipedia.org/wiki/%D0%9B%D0%B8%D0%BA%D0%B2%D0%B8%D0%B4%D0%BD%D0%BE%D1%81%D1%82%D1%8C> (возможностью быстрого превращения в наличные деньги). В разных странах выделяются денежные агрегаты разного состава. МВФ <http://ru.wikipedia.org/wiki/%D0%9C%D0%92%D0%A4> рассчитывает общий для всех стран показатель М1 и более широкий показатель «квазиденьги» (срочные и сберегательные банковские счета <http://ru.wikipedia.org/wiki/%D0%91%D0%B0%D0%BD%D0%BA%D0%BE%D0%B2%D1%81%D0%BA%D0%B8%D0%B9_%D1%81%D1%87%D1%91%D1%82> и наиболее ликвидныефинансовые инструменты <http://ru.wikipedia.org/wiki/%D0%A4%D0%B8%D0%BD%D0%B0%D0%BD%D1%81%D0%BE%D0%B2%D1%8B%D0%B9_%D0%B8%D0%BD%D1%81%D1%82%D1%80%D1%83%D0%BC%D0%B5%D0%BD%D1%82>, обращающиеся на рынке <http://ru.wikipedia.org/wiki/%D0%94%D0%B5%D0%BD%D0%B5%D0%B6%D0%BD%D1%8B%D0%B9_%D1%80%D1%8B%D0%BD%D0%BE%D0%BA>)[1] <http://ru.wikipedia.org/wiki/%D0%94%D0%B5%D0%BD%D0%B5%D0%B6%D0%BD%D0%B0%D1%8F_%D0%BC%D0%B0%D1%81%D1%81%D0%B0>.

Денежные агрегаты представляют собой иерархическую систему - каждый последующий агрегат включает в свой состав предыдущий. Чаще всего используют следующие агрегаты[1] <http://ru.wikipedia.org/wiki/%D0%94%D0%B5%D0%BD%D0%B5%D0%B6%D0%BD%D0%B0%D1%8F_%D0%BC%D0%B0%D1%81%D1%81%D0%B0>:

М0 = наличные деньги <http://ru.wikipedia.org/wiki/%D0%9D%D0%B0%D0%BB%D0%B8%D1%87%D0%BD%D1%8B%D0%B5_%D0%B4%D0%B5%D0%BD%D1%8C%D0%B3%D0%B8> в обращении,

М1 = М0 + чеки <http://ru.wikipedia.org/wiki/%D0%A7%D0%B5%D0%BA>, вклады до востребования <http://ru.wikipedia.org/wiki/%D0%92%D0%BA%D0%BB%D0%B0%D0%B4%D1%8B_%D0%B4%D0%BE_%D0%B2%D0%BE%D1%81%D1%82%D1%80%D0%B5%D0%B1%D0%BE%D0%B2%D0%B0%D0%BD%D0%B8%D1%8F> (в том числе банковские дебетовые карты <http://ru.wikipedia.org/wiki/%D0%94%D0%B5%D0%B1%D0%B5%D1%82%D0%BE%D0%B2%D0%B0%D1%8F_%D0%BA%D0%B0%D1%80%D1%82%D0%B0>).

М2 = М1 + срочные вклады <http://ru.wikipedia.org/wiki/%D0%A1%D1%80%D0%BE%D1%87%D0%BD%D1%8B%D0%B5_%D0%B2%D0%BA%D0%BB%D0%B0%D0%B4%D1%8B>

М3 = М2 + сберегательные вклады <http://ru.wikipedia.org/wiki/%D0%A1%D0%B1%D0%B5%D1%80%D0%B5%D0%B3%D0%B0%D1%82%D0%B5%D0%BB%D1%8C%D0%BD%D1%8B%D0%B5_%D0%B2%D0%BA%D0%BB%D0%B0%D0%B4%D1%8B>= M3 + ценные бумаги <http://ru.wikipedia.org/wiki/%D0%A6%D0%B5%D0%BD%D0%BD%D1%8B%D0%B5_%D0%B1%D1%83%D0%BC%D0%B0%D0%B3%D0%B8>

Структура денежной массы

Структура денежной массы постоянно меняется. В современной денежной системе заметно снизились темпы роста денежной массы и деньги начали работать лучше. В РФ из недостатков денежной системы можно отметить большую долю наличных денег (42-65%), когда в развитых странах этот показатель едва достигает 7-10%. Соотношение между агрегатами меняется в зависимости от экономического роста.

Изменение объема денежной массы - результат влияния двух факторов:

изменение массы денег в обращении;

изменение скорости их оборота.

Коэффициент монетизации

Важным показателем состояния денежной массы выступает коэффициент монетизации, равный K=M2/ВВП Коэффициент монетизации позволяет ответить на вопрос: достаточно ли денег в обороте? Он показывает, сколько денег приходится на рубль ВВП. В развитых странах коэффициент монетизации достигает 0,6, а иногда близок к единице. В России этот показатель едва достигает 0,1.

Денежные агрегаты в России

Центральный банк Российской Федерации <http://ru.wikipedia.org/wiki/%D0%A6%D0%B5%D0%BD%D1%82%D1%80%D0%B0%D0%BB%D1%8C%D0%BD%D1%8B%D0%B9_%D0%B1%D0%B0%D0%BD%D0%BA_%D0%A0%D0%BE%D1%81%D1%81%D0%B8%D0%B9%D1%81%D0%BA%D0%BE%D0%B9_%D0%A4%D0%B5%D0%B4%D0%B5%D1%80%D0%B0%D1%86%D0%B8%D0%B8> рассчитывает денежные агрегаты М0 и М2. Агрегат М2 представляет собой объём наличных денег в обращении (вне банков) и остатков средств в национальной валюте <http://ru.wikipedia.org/wiki/%D0%A0%D1%83%D0%B1%D0%BB%D1%8C> на счетах нефинансовых организаций, финансовых (кроме кредитных) организаций и физических лиц, являющихся резидентами <http://ru.wikipedia.org/wiki/%D0%A0%D0%B5%D0%B7%D0%B8%D0%B4%D0%B5%D0%BD%D1%82> РФ <http://ru.wikipedia.org/wiki/%D0%A0%D0%BE%D1%81%D1%81%D0%B8%D0%B9%D1%81%D0%BA%D0%B0%D1%8F_%D0%A4%D0%B5%D0%B4%D0%B5%D1%80%D0%B0%D1%86%D0%B8%D1%8F>. В таблице, расположенной ниже, представлен денежный агрегат М2 (в млрд <http://ru.wikipedia.org/wiki/%D0%9C%D0%BB%D1%80%D0%B4> рублей <http://ru.wikipedia.org/wiki/%D0%A0%D1%83%D0%B1%D0%BB%D1%8C>) в разные годы, начиная с 2000 года <http://ru.wikipedia.org/wiki/2000_%D0%B3%D0%BE%D0%B4>.

| Дата | Наличные деньги (М0) | Безналичные средства | Общая сумма (М2) |

| 01.01.2000 | 266,1 | 448,4 | 714,6 |

| 01.01.2001 | 418,9 | 731,7 | 1 150,6 |

| 01.01.2002 | 583,8 | 1 025,6 | 1 609,4 |

| 01.01.2003 | 763,2 | 1 367,3 | 2 130,5 |

| 01.01.2004 | 1 147,0 | 2 058,2 | 3 205,2 |

| 01.01.2005 | 1 534,8 | 2 819,1 | 4 353,9 |

| 01.01.2006 | 2 009,2 | 4 022,9 | 6 032,1 |

| 01.01.2007 | 2 785,2 | 6 185,6 | 8 970,7 |

| 01.01.2008 | 3 702,2 | 9 166,7 | 12 869,0 |

| 01.01.2009 | 3 794,8 | 9 181,1 | 12 975,9 |

| 01.01.2010 | 4 038,1 | 11 229,5 | 15 267,6 |

| 01.01.2011 | 5 062,7 | 14 949,1 | 20 011,9 |

| 01.01.2012 | 5 938,6 | 18 604,8 | 24 543,4 |

Спрос на деньги

Различают три вида спроса на деньги: спрос на деньги со стороны сделок; спрос на деньги со стороны активов; общий спрос на деньги.

|

|

|