|

Коэффициенты финансовой устойчивости, их характеристики, формулы расчета и рекомендуемые критерии

|

|

|

|

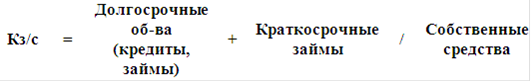

Коэффициент соотношения заемных и собственных средств

Рекомендуемый критерий <0,7.

Этот коэффициент дает наиболее общую оценку финансовой устойчивости. Показывает, сколько единиц привлеченных средств приходится на каждую единицу собственных. Рост показателя в динамике свидетельствует об усилении зависимости предприятия от внешних инвесторов и кредиторов.

Коэффициент прогноза банкротства

Рекомендуемый критерий <0,5.

Этот коэффициент показывает долю чистых оборотных активов в стоимости всех средств предприятия. При снижении показателя, организация испытывает финансовые затруднения.

Коэффициент автономии

Рекомендуемый критерий >0,5.

Коэффициент характеризует независимость предприятия от заемных средств и показывает долю собственных средств в общей стоимости всех средств предприятия. Чем выше значение данного коэффициента, тем финансово устойчивее, стабильнее и более независимо от внешних кредиторов предприятие.

Коэффициент имущественного производственного назначения

Рекомендуемый критерий ≥0,5.

Этот коэффициент показывает долю имущества производственного назначения в активах предприятия.

Коэффициент маневренности собственных средств

Рекомендуемый критерий 0,2 - 0,5.

Коэффициент показывает, какая часть собственного оборотного капитала находится в обороте. Коэффициент должен быть достаточно высоким, чтобы обеспечить гибкость в использовании собственных средств. Резкий рост данного коэффициента не может свидетельствовать о нормальной деятельности предприятия, т.к. увеличение этого показателя возможно либо при росте собственного оборотного капитала, либо при уменьшении собственных источников финансирования.

|

|

|

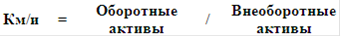

Коэффициент соотношения мобильных и иммобилизованных активов

Показывает, сколько внеоборотных активов приходится на каждый рубль оборотных активов.

Коэффициент обеспеченности оборотного капитала собственными источниками финансирования

Рекомендуемый критерий ≥0,1.

Этот коэффициент показывает наличие у предприятия собственных средств, необходимых для его финансовой устойчивости.

Видно, что большое количество коэффициентов служит для оценки с разных сторон структуры капитала предприятия. Для оценки этой группы коэффициентов есть один критерий, универсальный по отношению ко всем предприятиям: владельцы предприятия предпочитают разумный рост доли заемных средств; наоборот, кредиторы отдают предпочтение предприятиям, где велика доля собственного капитала, то есть выше уровень финансовой автономии.

Расчет показателей финансовой устойчивости дает менеджеру часть информации, необходимой для принятия решения о целесообразности привлечения дополнительных заемных средств. Наряду с этим менеджеру важно знать, как компания может расти без привлечения источников финансирования.

Заключение

Финансовая устойчивость предприятии - характеристика, свидетельствующая о стабильном превышении доходов над расходами, свободном маневрировании денежными средствами предприятия и эффективном их использовании, бесперебойном процессе производства и реализации продукции.

Финансовая устойчивость формируется в процессе всей производственно-хозяйственной деятельности и является главным компонентом общей устойчивости предприятия.

На устойчивость предприятия оказывают влияние различные факторы:

положение предприятия на товарном рынке; уровень привлекательности отрасли в бизнесе; финансово-производственный потенциал предприятия; степень финансовой независимости; уровень деловой активности; эффективность финансово-хозяйственных операций и др.

|

|

|

Для обеспечения финансовой устойчивости предприятие должно обладать гибкой структурой капитала и уметь организовывать его движение таким образом, чтобы обеспечить постоянное превышение доходов над расходами с целью сохранения платежеспособности и создания условий для нормального функционирования.

В данной контрольной работе были представлены типы финансовой устойчивости, коэффициенты финансовой устойчивости с формулами, критерием и расшифровкой.

Чтобы состояние предприятия было финансово-устойчивым необходимо усовершенствовать управление предприятием. Не допускать снижение качества выпуска продукции, не допускать брак. Проводить контроль за оборудованием, следить за его состоянием. Также необходимо своевременно повышать квалификацию рабочих. Использовать новые технологии выпуска продукции. Контролировать за состоянием, хранением, транспортировкой продукции. Также предприятию обязательно нужно следить за соотношением дебиторской и кредиторской задолженности на предприятии. Искать новых покупателей (заказчиков) продукции.

Таким образом, анализ финансовой устойчивости предприятия дает возможность оценить, насколько предприятие готово к погашению своих долгов и ответить на вопрос, насколько оно является независимым с финансовой стороны, увеличивается или уменьшается уровень этой независимости, отвечает ли состояние активов и пассивов предприятия целям его хозяйственной деятельности.

Практическая часть

1. Провести горизонтальный и вертикальный анализ баланса предприятия за отчетный год. Составить сравнительный аналитический баланс, оценить имущественное состояние организации, рассчитать и охарактеризовать соответствующие финансовые коэффициенты (автономии, финансирования, мобильности собственного капитала, финансовой устойчивости). Определить рентабельность активов, рентабельность собственного капитала, а также оборачиваемость активов и собственного капитала. Дать оценку.

Бухгалтерский баланс ООО "Коркинский стекольный завод" на 1 января 2008г.

|

|

|

| АКТив | Код | На начало отч.г. | На конец отч.г. | Отклонение | |||

| Сумма, т.р. | Уд.в., % | Сумма, т.р. | Уд.в., % | Сумма, т.р. | Уд.в., % | ||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

| I. ВНЕОБОРТНЫЕ АКТИВЫ | |||||||

| Немат. активы | 110 | 5 | 0,01 | 4 | 0,01 | -1 | - |

| Основные средства | 120 | 15 | 0,02 | 365 | 1,21 | +350 | +1,19 |

| Незверш строит-во | 130 | 776 | 1,20 | 777 | 2,56 | +1 | +1,36 |

| Отлож налог-е актив. | 145 | - | - | 1664 | 5,48 | - | +5,48 |

| ИТОГО по разд. I | 190 | 796 | 1,23 | 2810 | 9,26 | +2014 | +8,03 |

| II. ОБОРТНЫЕ АКТИВЫ | |||||||

| Запасы, в т.ч.: | 210 | 22824 | 35,19 | 18532 | 61,08 | -4292 | +25,89 |

| - сырье, матер и др.ц. | 211 | 5326 | 23,34 | 9121 | 49,23 | +3795 | +25,89 |

| - затраты в нез пр-ве | 213 | 708 | 3,10 | 642 | 3,46 | -66 | +0,36 |

| - гот.пр. и тов д/пер | 214 | 16652 | 72,96 | 6650 | 35,88 | -10002 | -37,08 |

| - расх. буд.пер-в | 216 | 138 | 0,60 | 2119 | 11,43 | +1981 | +10,83 |

| НДС | 220 | 858 | 1,32 | 554 | 1,83 | -304 | +0,51 |

| ДЗ (в течение 12мес) | 240 | 14106 | 21,75 | 7259 | 23,92 | -6847 | +2,17 |

| в т.ч. покуп и заказч | 241 | 6347 | 45,0 | 3123 | 43,02 | -3224 | -1,98 |

| Краткоср фин влож | 250 | 387 | 0,60 | - | - | -387 | -0,60 |

| Ден ср-ва | 260 | 109 | 0,17 | 91 | 0,30 | -18 | +0,13 |

| Проч обор. акт. | 270 | 25774 | 39,74 | 1095 | 3,61 | -24679 | -36,13 |

| ИТОГО по разд. II | 290 | 64058 | 98,77 | 27531 | 90,74 | -36527 | -8,03 |

| БАЛАНС | 300 | 64854 | 100,00 | 30341 | 100,00 | -34513 | - |

| пассив | Код | На начало отч.г. | На конец отч.г. | Отклонение | |||

| Сумма, т.р. | Уд.в., % | Сумма, т.р. | Уд.в., % | Сумма, т.р. | Уд.в., % | ||

| III. КАПИТАЛ И РЕЗЕРВЫ | |||||||

| Уставный капитал | 410 | 8 | 0,01 | 8 | 0,03 | - | +0,02 |

| Добавочный капитал | 420 | 15 | 0,02 | - | - | -15 | -0,02 |

| Нераспред. прибыль | 470 | 6323 | 9,76 | 823 | 2,71 | -5500 | -7,05 |

| ИТОГО по разд. III | 490 | 6346 | 9,79 | 831 | 2,74 | -5515 | -7,05 |

| IV. ДОЛГОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА | |||||||

| Займы и кредиты | 510 | 27428 | 42,29 | - | - | -27428 | -42,29 |

| Отлож налог об-ва | 515 | 1628 | 2,51 | - | - | -1628 | -2,51 |

| ИТОГО по разд. IV | 590 | 29056 | 44,80 | - | - | -29056 | -44,80 |

| V. КРАТКОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА | |||||||

| Займы и кредиты | 610 | 8762 | 13,51 | 5830 | 19,21 | -2932 | +5,70 |

| Кред.зад-ть, в т.ч.: | 620 | 17602 | 27,14 | 20592 | 67,87 | +2990 | +40,73 |

| - постав и подр | 621 | 9736 | 55,31 | 11337 | 55,06 | +1601 | -0,25 |

| - зад-ть п/перс орг | 622 | 1785 | 10,14 | 1748 | 8,49 | -37 | -1,65 |

| - зад-ть по нал и сб | 624 | 2427 | 13,79 | 3038 | 14,75 | +611 | +0,96 |

| -проч кредиторы | 625 | 3654 | 20,76 | 4469 | 21,70 | +815 | +0,94 |

| Резервы пред-х расх | 650 | 3088 | 4,76 | 3088 | 10,18 | - | 5,42 |

| ИТОГО по разд. V | 690 | 29452 | 45,41 | 29510 | 97,26 | +58 | +51,85 |

| БАЛАНС | 700 | 64854 | 100,00 | 30341 | 100,00 | -34513 | - |

Проводимые расчеты:

Уд.в., % = гр.3 /БАЛАНС x 100%

|

|

|

Например, Уд.в. НМА на нач.г. = 5 т.р. / 64854 т.р. х 100% = 0,01 %

Отклонение, т.р. = гр.5 - гр.3

Например, Отклонение НМА = 4 т.р. - 5 т.р. = -1 т.р.

Отклонение, % = гр.6 - гр.4

Например, Отклонение НМА = 0,01% - 0,01% = 0%

Выводы по произведенным расчетам:

Актив

Актив - это имущество организации, которое используется в процессе деятельности, оно составляет 64854 т.р. на начало года, а на конец 30341 т.р. Следовательно оно уменьшилось на 34513 т.р.

Уд.вес Внеоборотных активов на начало года составил1,23%, а на конец 9,26%. Сумма имущества увеличилась на 2014 т.р., т.е. на 8,03%.

Сумма имущества увеличилась за счет Отложенных налоговых активов. На начало года их не было, а на конец появились в сумме 1664 т.р.

В принципе все изменения хорошие, они дадут возможность предприятию улучшить свою работу, укрепить материально-техническую базу. Уд.вес Оборотных активов уменьшился на 8,03% к концу года, т.е. на 36527 т.р.

Основу уменьшения оборотных активов составляют Прочие оборотные активы, их уменьшение составляет 24679 т.р. (падение на 36,13%), а также Дебиторская задолженность упала на 6847 т.р., Запасы на 4292 т.р. (основу падения составляет готовая продукция 10002 т.р.).

Пассив

Пассив - это источники формирования имущества предприятия. На начало года они составляли 64854 т.р., на конец 30341 т.р. Уменьшились на 34513 т.р. По разделу капитал и резервы произошло падение суммы источников формирования имущества на 5515 т.р., т.е на 7,05%. Нераспределенная прибыль упала на 5500 т.р.

В разделе долгосрочные обязательства также произошло уменьшение источников 29056 т.р., т.к. отсутствуют займы и кредиты, отложенные налоговые обязательства.

В разделе краткосрочные обязательства произошло увеличение источников формирования имущества всего на 58 т.р. Это произошло за счет уменьшения Займов и кредитов на 2932 т.р. и увеличения кредиторской задолженности на 2990 т.р., т.е. на 40,73%.

Коэф.автономии (независимости) = III р. Пассива / БАЛАНС

Рекомендуемый критерий ≥0,5.

Коэф.зависимости = IV и V р. Пассива / БАЛАНС

Рекомендуемый критерий =<0,5.

Коэф.автономии + Коэф.зависимости = 1

Коэф.финансового риска = Коэф.зависимости / Коэф.автономии

Рекомендуемый критерий =<0,5.

На начало года

Коэф.автономии = 6346 т.р. / 64854 т.р. = 0,10 (не соотв. крит.)

Коэф.зависимости = (29056 т.р. + 29452 т.р.) / 64854 т.р. = 0,90 (не соотв. крит.)

Коэф.автономии + Коэф.зависимости = 0,90 + 0,10 = 1,0 (проверка правильности нахождения коэф.)

Коэф.финансового риска = 0,90 / 0,10 = 9,00

На конец года

Коэф.автономии = 831 т.р. / 30341 т.р. = 0,03.

Коэф.зависимости = 29510 т.р. / 30341 т.р. = 0,97.

Коэф.автономии + Коэф.зависимости = 0,03 + 0,97 = 1,0 (проверка правильности нахождения коэф.)

Коэф.финансового риска = 0,97 / 0,03 = 32,33

|

|

|

Коэффициент финансового риска к концу года вырос на 23,33. На это следует предприятию обратить внимание.

Предприятие очень финансово неустойчиво, коэффициент риска составил 32,33. Необходимо принимать меры по улучшению финансового состояния предприятия. Обращать внимание на затраты, погашать свои долговые обязательства, кредиты, повышать эффективность работы предприятия, чтобы прибыль увеличивалась, а не уменьшалась. Увеличивать рентабельность предприятия. Для определения оборачиваемости активов предприятия, воспользуемся Формой №2 Бухгалтерского учета (отчет о прибылях и убытках).

1) Об-ть активов за счет приб (уб) до нал-я = 4970 т.р. / 6241 т.р. х 100% = 79,6%

) Об-ть активов за счет выручки от прод = 95981 т.р. / 101782 т.р. х 100% = 94,3%

) Об-ть активов за счет Баланса = 64854 т.р. / 30341 т.р. х 100% = 213,8%

) Об-ть активов отч = 95981 т.р. / (64854 т.р. + 30341 т.р.) х 0,5 = 0,50

) Об-ть активов баз = 101782 / (49752 т.р. + 64854 т.р.) х 0,5 = 0,44

) Об-ть собств кап отч = 95981 т.р. / (6346 т.р. + 831 т.р.) х 0,5 = 6,69

) Об-ть собств кап баз =101782 т.р. / (1184 т.р. + 6346 т.р.) х 0,5 =6,76

) Рент-ть активов отч = 0 / (64854 т.р. + 30341 т.р.) х 0,5 = 0

) Рент-ть активов баз = 4237 т.р. / (49752 т.р. + 64854 т.р.) х 0,5 = 0,02 х 100% = 2%

) Рент-ть собств кап отч = 0 / (6346 т.р. + 831 т.р.) х 0,5 = 0

) Рент-ть собств кап баз = 4237 т.р. / (1184 т.р. + 6346 т.р.) х 0,5 = 0,28 х 100% = 28%

Финансовая устойчивость предприятия отчетного года нулевая, % рентабельности = 0, следовательно рентабельность капитала = 0. Финансовая устойчивость предприятия базисного периода равна всего лишь 2%. А эффективность использования собственного капитала базисного периода равна 28%. Предприятию необходимо принимать меры по улучшению его состояния, оно на грани банкротства.

Список использованной литературы

Абрютина М.С. Финансовый анализ коммерческой деятельности: Учебное пособие. - М.: Издательство "Финпресс", 2002.

Леонтьев В.Е. Финансовый менеджмент: Учебник. - М.: Элит, 2005.

Литвинов Д.В., Анализ финансового состояния предприятия: Справочное пособие. М.: Эскорт. 2005. - 104 с.

Русак Н.А. Финансовый анализ субъекта хозяйствования: Справочное пособие. - М.: Высшая школа, 2002.

Савицкая Г.В. Анализ хозяйственной деятельности. Учебное пособие. М.: ИНФРА-М, 2002.

Трохина С.Д., Ильина В.А. Управление финансовым состоянием предприятия. //Финансовый менеджмент. 2004.

Финансовый менеджмент. Теория и практика /Под ред.Е.С. Стояновой. - М.: Перспектива, 2004.

Финансы организаций (предприятий) / Под ред. М.В. Колчиной. - М.: ЮНИТИ, 2004.

Финансовый менеджмент: Учебник для вузов / Под ред.Г.Б. Поляка. - М.: ЮНИТИ, 2004.

|

|

|