|

Chikashi Tsuji “Does EVA beat earnings and cash flow in Japan?” (2006)

|

|

|

|

Национальный исследовательский университет

Высшая школа экономики

Факультет экономики

Магистерская программа "Стратегическое управление финансами фирмы"

Кафедра экономики и финансов фирмы

ДОМАШНЕЕ ЗАДАНИЕ ПО КУРСУ «СТРАТЕГИЧЕСКИЕ ФИНАНСЫ ФИРМЫ»

«Теоретические и практические аспекты показателя экономической прибыли»

Выполнили

Студенты группы № 71 СУФФ

Гребцова Е.

Еремеева Е.

Кузнецов Р.

Маслова Т.

Плотникова М.

Теплова О.

Федорова А.

Преподаватель

Байбурина Э.Р.

Москва 2012

Оглавление

1. Теоретические аспекты показателя экономической прибыли. 3

1.1 Анализ моделей и результатов эмпирических исследований объясняющей способности экономической прибыли на развитых рынках капитала. 3

1.2 Анализ моделей и результатов эмпирических исследований объясняющей способности экономической прибыли на развивающихся рынках капитала. 3

1.2.1 Применение EVA в качестве индикатора результативности деятельности компаний. 3

2. Практические аспекты формирования показателя экономической прибыли: опыт российских компаний. 4

2.1 Анализ экономической прибыли конкретных российских компаний на основе разных моделей. 4

2.2 Анализ дерева факторов стоимости конкретных российских компаний на основе разных моделей. 4

Список литературы.. 4

1. Теоретические аспекты показателя экономической прибыли

Анализ моделей и результатов эмпирических исследований объясняющей способности экономической прибыли на развитых рынках капитала.

Показатель EVA был разработан для США, поэтому корректировки прибыли, предложенные Stern Stewart & Co. могут быть неэффективными в других странах. Рассмотрим исследования, посвященные EVA в Австралии, Великобритании и Японии.

|

|

|

EVA – лучше

Worthington, A. and West, T. “Australian Evidence Concerning the Information

Content of Economic Value-Added” (2004)

Цель работы – выяснить, обладает ли экономическая добавленная стоимость (EVA®) лучшей объясняющей способностью доходности акций по сравнению с бухгалтерскими показателями.

Выборка

Для этого авторы анализируют данные по 110 крупнейшим нефинансовым австралийским компаниям за 1992-1998 гг.

Модель

В статье используются две основные регрессионные модели, чтобы:

· рассчитать относительное и дополнительное информационное содержание различных показателей деятельности компании;

· рассчитать относительное и дополнительное информационное содержание компонентов показателя EVA.

Первое уравнение, «модель оценки», выглядит следующим образом:

STKit = b0 + b1 NCFit + b2ERNit + b3RIit + b4EVAit + eit,

где STK – годовая доходность акций компании i в периоде t,

NCF – чистый операционный денежный поток,

ERN – прибыль до учета чрезвычайных событий,

RI – остаточный доход.

Предполагаются положительные коэффициенты перед независимыми переменными, а относительная информационная составляющая данных показателей тем выше, чем лучше они объясняют доходность акций.

Второе уравнение, «модель компонентов»:

EVAit = b0 + b1NCFit + b2ACCit + b3ATIit + b4CCit + b5 ADJit + eit,

где АСС – амортизация, обесценение, изменения оборотного капитала и изменения долгосрочной части отложенных налогов, также определяется как разность прибыли и чистого операционного денежного потока (ERN - NCF),

ATI – процентные расходы за вычетом налогов, рассчитывается как произведение (1 - t) и процентных расходов, ставка налога t = 36%,

CC – произведение средневзвешенных затрат на капитал компании и капитала на начало года (WACC × CAP),

ADJ – разность корректировок прибыли и капитала, или (EVA - RI).

|

|

|

В обоих уравнениях переменные нормализованы по количеству акций. Модели оцениваются с помощью МНК для панельных данных с коррекцией гетероскедастичности и автокорреляции.

Первая проверяемая гипотеза – одинаковое относительное информационное содержание переменных NCF, ERN, EVA и RI. Для проверки данной гипотезы каждая переменная используется в качестве независимой в парной регрессии с доходностью акций, а затем проводится сравнение коэффициента детерминации в полученных регрессиях.

Далее проводятся тесты наличия в показателях информации о стоимости компании, которая не отражается в других показателях. Для этого строятся регрессионные зависимости доходности акций от всех объясняющих переменных, сгруппированных по две.

Подобные тесты наличия относительного или дополнительного информационного содержания проводятся и в «модели компонентов». В качестве модели оценки панельных данных выбрана модель с фиксированными эффектами.

Выводы

EVA лучше объясняет изменения доходности акций, чем традиционные бухгалтерские показатели, что говорит о потенциальной применимости EVA для внутренней и внешней оценки деятельности компании.

Информационное содержание EVA составляет порядка 25-38% в зависимости от спецификации, тогда как для остаточного дохода оно 18-23%, для прибыли 14-17% и 13-14% - для чистого операционного денежного потока.

Компонентом EVA, лучше всего объясняющим изменения доходности акций, являются корректировки прибыли и капитала (ADJ), предложенные Stern Stewart & Co.

Необходимы и EVA, и традиционные бухгалтерские показатели

Ahmad Ismail “Is economic value added more associated with stock return than accounting earnings? The UK evidence” (2006)

Целью работы является проверка утверждения о превосходстве показателя EVA над другими показателями деятельности компании.

Выборка

Для построения моделей автор использует панельные данные, 2252 наблюдений по компаниям Великобритании, для тестирования относительного информационного содержания EVA и бухгалтерских показателей, а также дополнительного информационного содержания компонентов EVA в объяснении доходности акций. В исследовании использованы данные за период с 1990 по 1997 год.

|

|

|

Модель

В статье проводится анализ данных на двух уровнях – тестирование относительного и дополнительного информационного содержания.

Тест относительного информационного содержания EVA и других переменных основан на изучении объясняющей силы всех показателей и определении показателя с наиболее высоким информационным содержанием.

Тест дополнительного информационного содержания компонентов EVA проверяет, несет ли компонент информацию свыше той, которая получена от оставшихся компонентов.

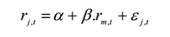

Уравнение регрессии:

,

,

где Rit – годовая доходность, получаемая акционерами от прироста капитала и дивидендов в периоде t,

Xit – какой-либо показатель деятельности компании в периоде t, нормализованный с помощью рыночной стоимости собственного капитала компании в начале периода, MVit-1.

Независимые переменные:

EVA – экономическая добавленная стоимость по данным Stern Stewart UK Performance 500,

NI – чистый доход, доступный акционерам,

NOPAT – чистая операционная посленалоговая прибыль,

OCF – операционный денежный поток, рассчитанный как сумма NOPAT, обесценения и амортизации, а также изменений в оборотном капитале,

RI – остаточный доход, рассчитанный по формуле NOPAT – затраты на капитал  капитал.

капитал.

После декомпозиции EVA, получаем:

На основе данной формулы оценивается дополнительное информационное содержание по стандартной методологии. Для этого изучается статистическая значимость коэффициентов в регрессии:

Выводы

В первой регрессии коэффициенты при всех четырех переменных статистически отличны от нуля. Однако авторы получили, что NOPAT и NI обладают более высокой объясняющей способностью, чем EVA и RI.

Обесценение и амортизация, а также изменения в оборотном капитале (accruals, OCF) обладают существенным дополнительным информационным содержанием, тогда как корректировки, предложенные авторами EVA (AccAdj), вносят гораздо меньший вклад в объяснение доходности акций. Кроме того, операционный денежный поток, обесценение и амортизация, а также изменения в оборотном капитале входят и в NOPAT, а значит, специфические компоненты EVA, хотя и вносят дополнительную информацию, не делают EVA лучшим показателем для объяснения доходности акций компании.

|

|

|

В заключении авторы отмечают, что компаниям не следует полагаться на единственный финансовый драйвер доходности акций, так как существуют другие факторы, которые могут рассматриваться коллективно в качестве показателей деятельности компании и создания стоимости.

"The Economic Value Added (EVA): An Analysis of Market Reaction" Bartolomé Deyá Tortella, Sandro Brusco, 2003

Авторы статьи исследовали эффект, который оказывает введение показателя EVA на деятельность компании. Оценивались показатели рентабельности, инвестиций и денежные средства.

Гипотезы

В научных статьях предыдущих авторов было найдено, что показатель EVA улучшает операционную прибыль, стоимость капитала и инвестиционную активность. Для проверки этой гипотезы авторы оценивали не только ситуацию после принятия показателя, но и предысторию компании. Оценивались показатели, отражающие операционную деятельность компании: рентабельность активов, ежегодная среднемесячная доходность. Показатели, характеризующие инвестиционную активность: q-Тобина, соотношение рыночной и балансовой стоимости фирмы, уровень долга в активах, отношение расходов на научные разработки к выручке, общие активы.

Выборка

Были выбраны 65 компаний, ведущих свою деятельность в Испании. Наиболее часто встречались компании производственного сектора. Для метода event study был выбран период в 300 дней. Было исследовано минимально 200 доходностей за исследуемый период. Информация была взяла из Compustat Database. Исключив из выборки компании с малым количеством данных, выборка сократилась до 61 компании.

Модель

Оцениваемый период приходится на дни (-330, -30), где 0 – день принятия показателя EVA. Основной фокус делался на показатель в окне (-15,+30). В данном диапазоне считались доходности по формулам:

Аномальная доходность может быть получена по формуле:

Таким образом, показатель CAAR доходности рассчитывался как:

Далее на выбранном временном горизонте авторы исследовали ухудшения или улучшения в деятельности компаний с помощью классического t-теста.

Выводы

Авторы пришли к выводу, что введение показателя EVA не приводит к изменению доходности – ни положительному, ни отрицательному. Обычно, данный показатель вводился компаниями после длительного периода спада, и лишь на длинном временном горизонте наблюдались некоторые улучшения после его введения. Было выявлено, что введение EVA увеличивает стимулы менеджеров увеличивать инвестиционную активность, что соответствует большим значениям долга.

|

|

|

EVA – хуже

Chikashi Tsuji “Does EVA beat earnings and cash flow in Japan?” (2006)

Целью работы является оценка эффективности EVA для измерения стоимости японских компаний. Так как изначально EVA была разработана для США, изучение данного показателя в другой экономической среде может принести полезные результаты. EVA сравнивается с другими финансовыми показателями, такими как денежный поток, операционный доход и прибыль после налогов.

Выборка

В выборку вошли данные по 561 компании, котирующейся на Токийской фондовой бирже. Период исследования составил 21 год, с 1982 по 2002.

Модель

NOPAT и инвестированный капитал были скорректированы согласно предложенной Stern Stewart & Co. методологии, а также в соответствии с японской системой учета. Кроме того, рассматривалось два варианта расчета EVA – с помощью WACC из модели оценки долгосрочных активов (САРМ), и с помощью WACC из трехфакторной модели Фамы-Френча (1993).

Модель 1 для положительных и отрицательных значений EVA:

Аналогичная модель строилась для остальных показателей, Y ( ).

).

В моделях 2 и 3 не используется логарифм капитала, кроме того, в модели 2 нет разделения на положительные и отрицательные значения.

Выводы

Авторы получили, что рыночная стоимость японских компаний сильнее всего зависит от денежных потоков, чем от EVA в любой форме. Операционный доход и посленалоговая прибыль также показывают лучшие результаты. Кроме того, EVA обладает рядом ограничений и не позволяет эффективно улавливать динамику стоимости компаний. Например, компании, создающие стоимость согласно EVA, в действительности, не всегда росли в цене.

Также необходимо ответственно подходить к выбору способа расчета затрат на капитал, входящих в расчет EVA. Так, авторы получили, что для данной выборки компаний использование модели Фамы-Френча предпочтительнее, чем САРМ. Помимо этого, показатели прибыли и инвестиционного капитала, входящие в EVA, подвержены манипуляциям со стороны менеджмента, что затрудняет измерение справедливой стоимости.

|

|

|