|

Анализ бухгалтерского баланса

|

|

|

|

Анализ финансовой отчетности предприятия является важнейшим условием успешного управления его финансами. Финансовое состояние предприятия характеризуется совокупностью показателей, отражающих процесс формирования и использования его финансовых средств.

Информационной базой для проведения анализа финансовой отчетности ООО «АгроСнаб» является бухгалтерская документация, в первую очередь, это «Бухгалтерский баланс» (форма № 1) и «Отчет о прибылях и убытках» (форма №2), составленные за 2007, 2008 и 2009 годы. (Приложения №3,4)

Поэтапная структура анализа, которая будет основой для настоящей главы отчета о производственной практике, имеет следующий вид:

1. Анализ бухгалтерского баланса – на данном этапе будет проводиться:

- горизонтальный и вертикальный анализ баланса;

- расчет различных показателей;

- оценка ликвидности баланса.

2. Анализ отчета о прибылях и убытках будет включать:

- горизонтальный анализ отчета;

- оценку платежеспособности организации;

- анализ различных показателей рентабельности.

3. Анализ финансовой устойчивости организации.

Перейдем к непосредственному проведению анализу финансовой отчетности ООО «АгроСнаб». [6]

В первую очередь нами будет произведен горизонтальный и вертикальный анализ статей бухгалтерского баланса. Данный анализ представлен в приложении. (Приложение №5)

Представленные расчеты показывают, что валюта баланса увеличилась в абсолютном выражении в 2008 году по сравнению с 2007 годом на 1084 тыс.руб.. Тенденция к увеличению валюты баланса сохранилась и в 2009 году, и абсолютный прирост ее в сравнении со значением 2008 года составил 84 тыс.руб.

Рассмотрим составные части актива и пассива баланса более детально, ориентируясь на данные проведенного горизонтального и вертикального анализа. В отношении актива баланса можно отметить структурное превышение оборотной части над внеоборотной. В 2007 году внеоборотные активы на балансе предприятия не числились. В 2008 году доля внеоборотных активов в валюте баланса составила 3,11%, а в 2009 – 1,70%, что показывает сокращение удельного веса наименее ликвидных активов. При этом в абсолютном выражении внеоборотные активы, которые в рассматриваемом случае были представлены лишь статьей основных средств, также уменьшились, и их количественное снижение составило 14 тыс.руб. Что касается оборотных активов, то в 2007-2008 гг. они получили отрицательный прирост по относительному значению, который составил 3,2%. 2008-2009 гг. характеризуются, в свою очередь, значением прироста, направленным в сторону увеличения и равным 1,41%. При этом важно отметить, что в 2007 году в структуру оборотных активов предприятия входили только денежные средства. Абсолютный прирост оборотных активов в 2008 году составил 1050 тыс.руб., а в 2009 году -98 тыс.руб. В составе оборотных активов наиболее тяжелыми по удельному весу представлены статьи запасов и дебиторской задолженности. Важно отметить незначительное сокращение запасов в 2009 году, произошедшее, в первую очередь, за счет уменьшения готовой продукции и товаров для перепродажи, а также наращение дебиторской задолженности предприятия как в абсолютном, так и в относительном выражении.

|

|

|

Анализ пассива баланса позволяет выделить фактор, за счет которого произошел прирост капитала и резервов. В первую очередь следует сказать, что указанный прирост имел место в обоих случаях в представленном горизонтальном анализе, а также в 2008-2009 гг. – в вертикальном анализе. Значительное сокращение, имевшее место в 2007-2008 гг. легко объясняется тем, что в валюту баланса 2007 года включается только одна статья – уставный капитал. Указанным выше фактором, влияющим на рост капитала и резервов, является нераспределенная прибыль, получившая за рассматриваемый период довольно значительный прирост. Данный фактор говорит нам о финансовой успешности хозяйственной деятельности ООО «АгроСнаб». Кроме того, заканчивая описание раздела капитала и резервов, важно отметить его достаточно маленький удельный вес по сравнению с обязательствами предприятия.

|

|

|

Переходя к непосредственному анализу обязательств предприятия отметим, что они представлены лишь в V разделе баланса – «Краткосрочные обязательства». При этом наибольшей статьей в них является кредиторская задолженность, получившая значительное абсолютное и относительное приращение в период 2007-2008 гг. Что касается 2008-2009 гг., то этот временной отрезок характеризуется довольно незначительным сокращением рассматриваемого показателя. Детальный анализ указанной статьи позволяет выявить те ее основные элементы, которые в наибольшей степени влияют на ее общую тенденцию. К этим элементам, в первую очередь, нужно отнести задолженность перед поставщиками и подрядчиками и прочими кредиторами, поскольку они имели наибольший удельный вес. Кроме того, важно отметить, что не все составные элементы положительно коррелировали с общей тенденцией кредиторской задолженности. Так задолженность перед поставщиками и подрядчиками, государственными внебюджетными фондами и задолженность по налогам и сборам в 2008-2009 гг. получили не отрицательный, а положительный прирост в абсолютном и относительном выражении.

Далее проанализируем соотношение наиболее ликвидных оборотных средств с текущими обязательствами. Считается, что сумма дебиторской задолженности, денежных средств и краткосрочных финансовых вложений не должна быть меньше общей величины кредиторской задолженности и краткосрочных займов и кредитов.[10]

2007г.: 10 > 0

2008г.: 463 + 117 + 0 < 1026 + 38

2009г.: 569 + 135 + 0 < 967 + 33

Как следует из представленных неравенств, отмеченное нами выше условие выполняется только в 2007 году. Более подробно оценку такого соотношения наиболее ликвидных оборотных средств с текущими обязательствами рассмотрим далее при анализе ликвидности.

|

|

|

Для оценки эффективности использования оборотных используем следующий показатель:

Коэффициент оборачиваемости (формула 1), показывающий число оборотов, совершенных оборотными средствами за отчетный период:

(1)

(1)

Коэффициенты оборачиваемости дебиторской задолженности:

;

;

;

;

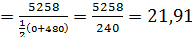

Как видно из представленных расчетов, количество оборотов дебиторской задолженности в год уменьшилось с 27,94 до 5,47. Сокращение оборачиваемости дебиторской задолженности, как известно, является негативным моментом. Указанное следствие (уменьшение результативного показателя) происходит под влиянием двух причин: прироста дебиторской задолженности, отмеченного выше, и значительного падения уровня выручки.[5,6]

Коэффициент оборачиваемости кредиторской задолженности:

;

;

;

;

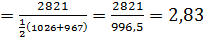

Представленные данные об оборачиваемости кредиторской задолженности также иллюстрируют неблагоприятную ситуацию, складывающуюся на предприятии. Суть данной ситуации заключается в том, что коэффициент оборачиваемости снизился с 12,61 оборота до 2,83 оборота, а это говорит нам о том, что полученная ООО «АгроСнаб» выручка способна покрыть существующую кредиторскую задолженность меньшее число раз.

Коэффициент оборачиваемости запасов:

;

;

;

;

Количественное значение коэффициента оборачиваемости запасов, как и в случае предыдущих двух коэффициентов, которые были рассмотрены выше, претерпело отрицательное изменение, что говорит о возможном затоваривании.

Осуществим анализ неравенств ликвидности. Данные о группах активов и пассивов представлены в таблице 2.1.

Неравенства в нашем случае будут иметь вид:

2007г.: А1>П1;

А2=П2;

А3=П3;

А4<П4.

2008г.: А1<П1;

А2>П2;

А3>П3;

А4>П4.

2009г.: А1<П1;

А2>П2;

А3>П3;

А4<П4.

Таблица 2.1 Анализ абсолютных показателей ликвидности

Показатели

Горизонтальный анализ