|

Расчеты с помощью пластиковых карточек

|

|

|

|

Развитие электронной техники позволило широко использовать безналичные расчеты в форме пластиковых карточек, содержащих зашифрованную информацию, позволяющую их владельцам осуществлять платежи и получать наличные деньги. Это значительно облегчает взаиморасчеты и освобождает человека от необходимости носить с собой крупные суммы денег.

Основным и практически единственным нормативным актом, определяющим правовой режим банковских карт и порядок совершения операций с их использованием, является Положение Банка России от 24 декабря 2009 г. № 266-П «Об эмиссии банковских карт и об операциях, совершаемых с использованием платежных карт» (далее - Положение № 266-П), вступившее в силу с 10 апреля 2010 г. Оно сменило аналогичный документ от 9 апреля 1998 г. № 23-П «О порядке эмиссии кредитными организациями банковских карт и осуществления расчетов по операциям, совершаемым с их использованием».

«Банковская карта представляет собой расчетно-кассовый инструмент для безналичных расчетов и для получения наличных денежных средств, находящихся у эмитента». До 1 января 2009 г. НК РФ (абз. восьмой ст. 346.27 НК РФ до внесения в него изменений Федеральным законом от июля 2008 г. № 117-ФЗ) и арбитражная практика относили расчеты с использованием банковских карт к наличным расчетам. В действующей редакции ст. 346.27 наличные расчеты и расчеты с использованием платежных карт разделены.

Кредитная организация вправе осуществлять эмиссию банковских карт следующих видов:

расчетная карта - предназначена для совершения операций ее держателем в пределах установленной кредитной организацией-эмитентом денежной суммы (расходного лимита), расчеты по которым осуществляются из средств клиента, находящихся на его банковском счете, или кредита, предоставляемого в соответствии с договором банковского счета при недостаточности или отсутствии на счете денег (овердрафт - ст. 850 ГК РФ);

|

|

|

кредитная карта - предназначена для совершения ее держателем операций, расчеты по которым производятся из средств кредитной организации-эмитента в пределах установленного лимита в соответствии с условиями кредитного договора;

предоплаченная карта - новый вид карты, которая предназначена для совершения ее держателем операций, по которым рассчитывается кредитная организация-эмитент от своего имени, и удостоверяет право требования держателя предоплаченной карты к кредитной организации-эмитенту по оплате товаров (работ, услуг, результатов интеллектуальной деятельности) или выдаче наличных денежных средств.

Эмитентом банковских карт может быть только кредитная организация (банк либо расчетная небанковская кредитная организация (РНКО)), в то время как эмитентом платежных карт может выступать и иной хозяйствующий субъект (кроме индивидуального предпринимателя). Следовательно, банковская и платежная карты соотносятся как вид и род: любая банковская карта считается платежной, но не любая платежная - банковской. Необходимо отметить, что на карты эмитентов, не являющихся кредитными организациями, Положение № 266-П не распространяется.

По одному счету клиента могут совершаться операции с использованием нескольких расчетных или кредитных карт, равно как по нескольким счетам - с использованием одной расчетной или кредитной карты.

При оплате товара или услуг посредством банковской карты держатель предъявляет ее вместе с документом, удостоверяющим личность, кассиру торговой организации. Тот проводит авторизацию, которая, в отличие от авторизации при получении наличных, может быть и необязательной. Например, при получении суммы, не превышающей определенного лимита. В этом случае кассир только сверяет номер карты со стоп-листом - списком заблокированных карт. Однако операции с дебетовыми картами подлежат авторизации независимо от суммы. Получив код авторизации, кассир составляет слип или квитанцию электронного терминала.

|

|

|

Самыми простыми в изготовлении и использовании являются пластиковые карточки, а как разновидность их - магнитная карта. Это наиболее распространенные кредитные карточки. Банк гарантирует открытие кредита владельцу карточки. Держатель карточки ежемесячно получает сообщение из компании, выдавшей карту. Там подводятся итоги расходов предыдущего месяца. Оплата долга должны быть произведена до конца месяца, в котором получено сообщение. С владельцев ежегодно взимается взнос за карточку, некоторые виды карт являются бесплатными. Некоторые магнитные карты используются как «дебетные карты». Они применяются по типу кредитных. Разница в том, что во время покупки плата взимается непосредственно со счета владельца в его банке.

До недавнего времени в России большими денежными средствами обладали только юридические лица, и банки были не заинтересованы в работе с частными вкладчиками.

Постепенный рост экономики России, умеренное повышение цен, усиление надежности банковской системы, рост потребительского кредита явились условиями для развития безналичной платежной системы на базе банковских карт («пластиковых карт»). Этому также способствовало укрепление рубля и сокращение использования населением иностранной наличной валюты в качестве резервного расчетного средства - чистое сокращение валюты на руках населения составило за 2005-2008 гг. 330 млрд. руб., из них 235 млрд. лишь в 2008 г. По мере преодоления последствий финансового кризиса 1998 г. началось все более широкое распространение двух основных платежных систем: Visa и MasterCard, на которые приходится 62% всех выданных банковских карт (осень 2009 г.). Универсальность и глобальный охват ведущих безналичных платежных систем являются большим преимуществом для российских банков и потребителей. Рост конкуренции на российском рынке уже привел к снижению тарифов, росту эффективности и надежности работы систем.

|

|

|

Естественные процессы развития безналичных платежных систем, конкуренция банков за потребителей привели к бурному распространению банковских карт в России, число которых уже превысило 30 млн. Можно ожидать продолжения роста количества банковских карт до уровня «две карты на человека с банковским счетом», а также постепенного расширения собственно кредитных карт и потребительского кредита в данной форме. Долгосрочные интересы государства состоят в том, чтобы обеспечить транспарентность финансовых потоков, развить банковскую розничную сеть, сократить общие издержки обращения и способствовать расширению круга пользователей среди населения.

Существует сравнительно простой набор мер, которые могли бы расширить сферу действия банковских карт, подталкивая определенный круг организаций и торговых точек к оплате по картам, включая оплату в тех сферах, в которых есть традиция сокрытия самого факта платежей и доходов для ухода от налогов. Стоит использовать банковские карты как средство повышения прозрачности экономики, средства, сужающего по своей природе сферу наличного оборота. Дополнительные меры административного и налогового стимулирования развития безналичных платежных систем будут легко окупаться благодаря системным эффектам. По мере распространения карты в России станут таким же средством развития экономики, как и в развитых странах. Учитывая огромные преимущества безналичной системы платежей, было бы целесообразно оказать поддержку со стороны государства реализации потенциала этих систем для увеличения прозрачности экономики и роста производства.

С учетом всего сказанного можно предположить, что пластиковые карточки являются самой перспективной формой безналичных расчетов.

ЗАКЛЮЧЕНИЕ

Безналичные расчеты - это расчеты, осуществляемые без использования наличных денег, посредством перечисления денежных средств по счетам в кредитных учреждениях и зачетов взаимных требований. Безналичные расчеты имеют важное экономическое значение в ускорении оборачиваемости средств, сокращении наличных денег, необходимых для обращения, снижении издержек обращения.

|

|

|

Особенности безналичных расчетов проявляются в следующем:

§ в расчетах наличными деньгами принимают участие плательщик и получатель, передающие наличные средства. В безналичных денежных расчетах участников трое: плательщик, получатель и банк, в котором осуществляются такие расчеты в форме записи по счетам плательщика и получателя;

§ участники безналичных денежных расчетов состоят в кредитных отношениях с банком. Эти отношения проявляются в суммах остатков на счетах участников таких расчетов. Подобные кредитные отношения в налично-денежном обороте отсутствуют;

§ перемещения (перечисления) денег, принадлежащих одному участнику расчетов, в пользу другого производятся путем записей по их счетам, в результате чего изменяются кредитные отношения банка с участниками таких операций. Другими словами, здесь производится кредитная операция, совершаемая с помощью денег. Тем самым оборот наличных денег замещается кредитной операцией.

Безналичные расчеты обслуживают в основном сферу хозяйственных связей предприятий и их взаимоотношения с финансово-кредитной системой. Таким образом, сущность их в том, что хозяйственные органы производят платежи друг другу за товарно-материальные ценности и оказанные услуги, а также по финансовым обязательствам путем перечисления причитающихся сумм со счета плательщика на счет получателя или зачета взаимной задолженности.

Значение безналичных расчетов велико, так как:

§ безналичные расчеты способствуют концентрации денежных ресурсов в банках. Временно свободные денежные средства предприятий, хранящиеся в банках, являются одним из источников кредитования;

§ безналичные расчеты способствуют нормальному кругообороту средств в народном хозяйстве;

§ четкое разграничение безналичного и наличного денежного оборотов создает условия, облегчающие планирование денежного обращения и безналичного денежного оборота. Расширение сферы безналичного оборота позволяет более точно определять размеры эмиссии и изъятия наличных денег из обращения.

С одной стороны, развитие безналичных расчетов приводит к сокращению потребности в наличных деньгах и к экономии издержек обращения. Чем крупнее платеж, тем сильнее проявляются эти преимущества. Однако, если сумма уплаты незначительна, то более экономичен взнос наличными. Установить точно грань, когда преимущества наличного платежа переходят в его недостатки, довольно трудно.

|

|

|

С другой стороны, безналичные расчеты могут заменять собой банкнотное обращение. Особое значение приобретают безналичные расчеты при попытках стабилизации валюты, так как они облегчают переход от «падающих» денег к золотому обращению (или к валюте, имеющей золотое обеспечение). Столь же значительно влияние безналичных расчетов на покупательную способность денег внутри страны. Когда безналичные расчеты получают общественное признание (например, развитая чековая система), тогда чрезмерное форсирование их, подобно чрезмерному выпуску банкнот, может действовать инфляционно. Поэтому развитие безналичного оборота должно подвергаться такому же регулированию, как и эмитирование банкнот.

ЗАДАЧА

На основе представленных данных, оценить скорость обращения денег в августе, сентябре и октябре 2010 года и сделать вывод о динамике инфляционных процессов в стране.

Некоторые макропоказатели российской экономики за 2010 год

| Показатели | июль | август | сентябрь | октябрь |

| ВВП производственный (трлн. руб. в текущих ценах) | 154,1 | 169,0 | 172,0 | 178,0 |

| Денежный агрегат М2 (на конец периода, трлн. руб.) | 163,704 | 172,617 | 178,843 | 182,419 |

| Розничный товарооборот (трлн. руб.) | 35,044 | 37,900 | 39,645 | 42,000 |

Решение:

Скорость обращения денег рассчитывается по формуле:

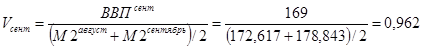

Определим скорость обращения денег в августе:

обор/мес.

обор/мес.

Скорость обращения денег в сентябре будет равна:

обор/мес.

обор/мес.

Скорость обращения денег в октябре составит:

обор/мес.

обор/мес.

Вывод: повышение скорости обращения денег в течение определенного периода (на протяжении трех месяцев с августа по октябрь), свидетельствует о явлении «бегство от денег», т.е. население боится инфляции и деньги сразу тратит.

ЛИТЕРАТУРА

1. Аверченко В.А. и др. О совершенствовании системы безналичного денежного обращения в России // Бизнес и банки. - 2011 - №11.

2. Алексеева Д.Г., Пыхтин С.В. Безналичные расчеты с участием физических лиц // Хозяйство и право. - 2011. - № 7.

. Григорьев Л.М. Безналичная платежная система России: состояние и развитие // Проблемы прогнозирования. - 2006. - № 1.

. Деньги, кредит, банки: Учебник / Под ред. Лаврушина О.И. - М.: Финансы и статистика, 1998.

5. Инструкцию Банка России от 7 июня 2009 г. № 116-И «О видах специальных счетов резидентов и нерезидентов» // Вестник Банка России. - 2009. - № 36.

6. Ковалев А.М., Лапуста М.Г., Скамай Л.Г. Финансы фирмы: Учебник. - М.: ИНФРА-М, 2005. - 416 с.

7. Леонтьев В.Е., Ралковская Н.П. Финансы, деньги, кредит и банки: Учебное пособие. - СПб.: Знание, 2008.

8. Положения «О безналичных расчетах в Российской Федерации» (утв. Банком России 3 октября 2007 г. № 2-П в ред. От 11 июня 2009 г.).

. Пыхтин С.В. Расчеты с использованием банковских карт // Закон. - 2006. - № 1.

10. Семенов С.К. О безналичном денежном обращении // Финансовые и бухгалтерские консультации (ФБК). - 2009. - № 8.

11. Указание Банка России от 30 марта 2009 г. № 1412-У «Об установлении суммы перевода физическим лицом - резидентом из Российской Федерации без открытия банковских счетов» // Вестник Банка России. - 2009. - № 22.

12. Экономика: Учебник / Под ред. Булатова А.С. - М.: БЕК, 2010. - 757 с.

|

|

|