|

Органы управления финансами

|

|

|

|

Государственные органы управления на Руси начали создаваться в период правления Ивана III (1462–1505 гг.). Ими стали приказы – органы центрального управления в России XVI – начала XVIII в. (приказная форма управления).

К числу финансовых приказов общегосударственной компетенции относились: приказ Большого прихода (ведал сбором таможенных доходов); приказ Новой четверти (осуществлял кабацкие сборы с Москвы и южных городов); приказ Большой казны (ведал государственным хозяйством, в том числе казенной промышленностью, торговлей, а также Денежным двором, где производилась чеканка монет).

Приказами с областной компетенцией являлись четверти. Они занимались сбором налогов с определенной территории. Четвертей было пять: Владимирская, Галицкая, Костромская, Новгородская, Устюжская. Кроме того, были приказ Казанского дворца (управлял Казанью, а также городами и уездами, расположенными на Средней и Нижней Волге); Сибирский приказ (осуществлял управление финансами Сибири); Земский приказ (управлял Москвой и осуществлял сбор налогов с ее населения).

В период царствования Петра I (1682–1725 гг.) стала вводиться коллегиальная форма управления. Коллегии учреждены Петром I в 1717–1721 гг. Вместо всей массы приказов созданы 12 коллегий: Иностранных дел, Военная, Адмиралтейств-коллегия, Коммерц-коллегия, Юстиц-коллегия и др. Три из 12 коллегий имели финансовый характер: Камер-коллегия – ведала денежными доходами; Штатс-коллегия – управляла расходами государства; Ревизион-коллегия – осуществляла контрольные функции.

При Александре I (1801 –1825 гг.), с учреждением в 1802 г. министерств (министерская форма управления) управление финансами стали осуществлять: Министерство финансов (создано в 1802 г.) – управляло источниками доходов; Государственное казначейство (учреждено в 1796 г.) – ведало движением денежных сумм; Государственный контроль – осуществлял проверку счетов.

|

|

|

Постепенно функции Государственного казначейства стали передаваться Министерству финансов и банковской системе. Казначейство прекратило свое существование в 1926 г. и заново возрождено в 1993 г.

В СССР Министерство финансов являлось органом централизованного управления всеми финансами страны.

В зарубежных странах общее управление государственными финансами осуществляют высшие органы власти и управления, представленные в табл. 3.1.

Таблица 3.1

Органы управления финансами

| Страна | Органы законодательной власти | Органы исполнительной власти |

| США | Конгресс | Министерство финансов; Административно-бюджетное управление при Президенте; Таможенная служба |

| Великобритания | Парламент | Казначейство; Управление таможенных пошлин и акцизов |

| Германия | Бундестаг | Министерство финансов |

| Франция | Национальное собрание | Министерство экономики, финансов и бюджета |

В Российской Федерации главными властными структурами по управлению финансами являются: Президент РФ; Федеральное Собрание РФ; Правительство РФ. Именно эти органы принимают окончательное решение при утверждении федерального бюджета и отчета о его исполнении. В аппарате Правительства РФ имеется:

Департамент государственных финансов, который курирует вопросы бюджетной и налоговой политики, бюджет расширенного правительства, а также отвечает в целом за сбалансированность бюджетной политики;

Департамент финансовых рынков и имущественных отношений – курирует вопросы финансового посредничества, страхования, негосударственные пенсионные фонды, банковское дело, рынок ценных бумаг.

На общегосударственном уровне к органам управления финансами относятся: профильные комитеты по бюджету, налогам, банкам и финансам Государственной Думы и Совета Федерации; Счетная палата РФ; Минфин России; Министерство РФ по налогам и сборам; Министерство имущественных отношений РФ; Государственный таможенный комитет РФ; Федеральная комиссия по рынку ценных бумаг; Федеральная служба России по финансовому оздоровлению и банкротству; Комитет РФ по финансовому мониторингу.

|

|

|

Счетная палата РФ является органом государственного финансового контроля, образуемым Федеральным Собранием Российской Федерации и ему подотчетным. Основными задачами Счетной палаты являются: организация и осуществление контроля за своевременным исполнением доходных и расходных статей федерального бюджета, бюджетов федеральных внебюджетных фондов по объемам и целевому назначению; определение эффективности расходов государственных средств и использования федеральной собственности; финансовая экспертиза проектов федеральных законов, нормативных правовых актов федеральных органов исполнительной власти; регулярное предоставление информации Совету Федерации и Государственной Думе о ходе исполнения федерального бюджета и результатах проводимых контрольных мероприятий.

Министерство финансов РФ (Минфин России). Главной задачей Минфина России является проведение единой государственной финансовой, бюджетной, налоговой и валютной политики, промышленной политики при добыче, производстве и переработке драгоценных металлов и драгоценных камней и координация деятельности в этих сферах иных федеральных органов исполнительной власти.

На Министерство финансов возложены также задачи по: совершенствованию бюджетной системы, развитию бюджетного федерализма; концентрации финансовых ресурсов на приоритетных направлениях; обеспечению исполнения федерального бюджета, составлению отчета об исполнении федерального и консолидированного бюджетов; управлению государственным внутренним и внешним долгом; разработке единой методологии составления бюджетов всех уровней и отчетов об их исполнении; осуществлению государственного финансового контроля; обеспечению методологического руководства бухгалтерским учетом, отчетностью и аудитом.

|

|

|

Основными подразделениями Министерства финансов являются управления и департаменты: бюджетной политики; налоговой политики; межбюджетных отношений; финансирования госаппарата; оборонного комплекса и правоохранительных органов; макроэкономической политики и банковской деятельности; управления государственным внутренним долгом; международных финансовых организаций; отраслевого финансирования; страхового надзора; государственного финансового контроля и аудита; методологии бухучета и отчетности; Главное управление федерального казначейства.

Главными задачами органов Федерального казначейства являются: организация, осуществление и контроль исполнения бюджета РФ; управление доходами и расходами бюджета на счетах казначейства в банках, исходя из принципа единства кассы; краткосрочное прогнозирование объемов государственных финансовых ресурсов и оперативное управление ими; управление и обслуживание совместно с ЦБ РФ государственного внутреннего и внешнего долга РФ; сбор, обработка и анализ информации о состоянии государственных финансов, представление высшим законодательным и исполнительным органам государственной власти и управления РФ отчетности о финансовых операциях Правительства РФ и состоянии бюджетной системы РФ.

Единая централизованная система органов федерального казначейства включает: Главное управление федерального казначейства Минфина России (ГУФК); Управление федерального казначейства (УФК) по г. Санкт-Петербургу; УФК по г. Москве; УФК по автономным округам – 10; УФК по республикам в составе РФ – 21; УФК по краям – 6; УФК по областям – 49; УФК по автономной области – 1; отделения Федерального казначейства (ОФК) по городам (за исключением городов районного подчинения), районам и районам в городах – 2152.

Главное управление федерального казначейства Минфина России (ГУФК). Возглавляет данное управление заместитель министра финансов – начальник Главного управления. В составе ГУФК созданы отделы, в названиях которых выражены возложенные на них функции: отдел платежей; отдел учета операций государственного долга; отдел анализа исполнения федерального бюджета; контрольно-инспекторский отдел и др.

|

|

|

Министерство имущественных отношений Российской Федерации (Минимущества России) является федеральным органом по управлению государственным имуществом. В соответствии с возложенными на него задачами Минимущество России: контролирует поступления в федеральный бюджет средств от приватизации и использования имущества, отнесенного к федеральной собственности; принимает участие вразработке и реализации мероприятий по поддержке реконструкции приватизированных предприятий за счет средств федерального бюджета; назначает и проводит документальные и иные проверки (ревизии, инвентаризации); принимает решение о проведении аудиторских проверок унитарных предприятий, утверждает аудитора и определяет размер оплаты его услуг; назначает аудиторские проверки деятельности юридических лиц в части контроля за использованием по назначению и сохранностью объектов федеральной собственности; является держателем принадлежащих РФ акций (вкладов, долей), закрепленных в федеральной собственности.

Министерство Российской Федерации по налогам и сборам (МНС России) и его органы на местах осуществляют контроль за правильным исчислением, полнотой и своевременностью взносов в бюджет всех обязательных платежей. Централизованная система налоговых органов включает МНС России, а также территориальные органы МНС России: управления МНС России по субъектам РФ; межрегиональные инспекции; инспекции по районам, районам в городах, городам без районного деления; инспекции межрайонного уровня.

Государственный таможенный комитет Российской Федерации (ГТК России) несет ответственность за поступление таможенных пошлин. К основным задачам ГТК России относятся: проведение налоговых проверок по налогам, а также проверка документов, связанных с исчислением и уплатой налогов, взимаемых таможенными органами; приостановление операций налогоплательщиков по счетам в банках при неисполнении или ненадлежащем исполнении ими таможенного законодательства; взимание недоимок по налогам, сумм штрафов, предусмотренных налоговым законодательством.

В систему таможенных органов входят ГТК России, региональные таможенные управления, таможни, таможенные посты. Таможенные органы отнесены к числу правоохранительных органов и к государственным военизированным организациям.

Таможенные органы наделены многочисленными функциями, которые можно условно объединить в следующие группы:

|

|

|

• деятельность в сфере таможенной политики РФ: подготовка предложений о совершенствовании российской таможенной политики, разработка правового, организационного и экономического механизмов реализации таможенной политики и т.д.;

• деятельность по руководству таможенными органами; взиманию таможенных платежей; таможенному контролю; валютному контролю; таможенной статистике; кадровому обеспечению таможенного дела; развитию материально-технической базы таможенных органов; информированию и консультированию в сфере применения таможенного законодательства;

• правоохранительная деятельность;

• участие в международном сотрудничестве в области таможенного дела.

Федеральная служба России по финансовому оздоровлению и банкротству (ФСФО России) осуществляет исполнительные, контрольные, разрешительные, регулирующие и организационные функции, предусмотренные законодательством о несостоятельности (банкротстве) и финансовом оздоровлении организаций. Так, в частности, ФСФО России: осуществляет от имени Российской Федерации процессуальные права при рассмотрении судами дел, связанных с применением законодательства о несостоятельности (банкротстве); проводит проверки финансово-хозяйственной деятельности неплатежеспособных организаций; назначает проведение аудиторских проверок. ФСФО России осуществляет функции и полномочия непосредственно и через свои территориальные органы и представителей на соответствующих территориях.

Комитет Российской Федерации по финансовому мониторингу (КФМ России) принимает меры по противодействию легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма, координирует деятельность в этой сфере иных федеральных органов исполнительной власти. КФМ России подотчетен Минфину России и ежегодно представляет в Министерство отчет, а в Правительство РФ – доклад о своей деятельности и мерах, принятых для противодействия легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма. КФМ России осуществляет свою деятельность непосредственно и через свои территориальные органы.

Органы управления финансами организации устанавливаются ее руководством и строгой организационной структуры не имеют. Это может быть финансовая дирекция, финансовое управление, финансовый отдел, финансовая служба. Если организация очень крупная, то создаются финансовые дирекции. Схема работы предполагает объединение в финансовые дирекции всех экономических служб: финансовый отдел, бухгалтерия, экономический анализ и пр. Вся структура функционирует под эгидой финансовых отделов. Их роль преобладающая.

На финансовые органы возлагается осуществление:

• во-первых, традиционных финансовых задач, связанных с разработкой перспективных и текущих финансовых планов; доведением утвержденных финансовых показателей до подразделений предприятия; анализом финансово-хозяйственной деятельности; осуществлением контроля за выполнением финансовых планов и целевым использованием денежных средств; обеспечением ведения учета и составлением отчетности о результатах финансовой деятельности;

• во-вторых, организация финансового менеджмента, который включает все перечисленные выше задачи и содержит качественно новые. Финансовый менеджмент – организация управления финансовыми потоками в целях наиболее эффективного использования всех видов ресурсов и получения максимальной прибыли. Суть финансового менеджмента заключается в такой организации управления финансами, которая позволяет привлекать финансовые ресурсы на самых выгодных финансовых условиях, инвестировать их с наибольшим эффектом, осуществлять прибыльные операции на финансовом рынке. Достижение успеха в области финансового менеджмента во многом зависит от такого поведения финансовых работников, при котором главным становится инициатива, поиск нетрадиционных, альтернативных решений, масштабность операций и оправданный риск, деловая хватка. Для бюджетных учреждений велика роль финансовых управлений министерств и ведомств, которые распределяют средства федерального бюджета между подведомственными организациями. Кроме того, министерства и ведомства осуществляют контроль за эффективным использованием бюджетных средств. В каждом федеральном министерстве (ведомстве) имеются финансовые органы (департаменты, управления), занимающиеся управлением финансами в данном министерстве (финансовым планированием, финансовым контролем). Для бюджетных организаций социально-культурной сферы, финансируемых из территориальных и местных бюджетов, управление осуществляют отраслевые отделы территориальных органов исполнительной власти (например, Департамент образования Москвы). Если бюджетная организация выделена на самостоятельный баланс, имеет свой счет, то решение финансовых вопросов возложено на бухгалтерию.

Частью общего управления финансами является автоматизированная система управления (АСУ). Рыночная экономика, основанная на многообразии форм собственности, соревновании товаропроизводителей, развитой системе финансов, порождает рост финансовой информации. В этих условиях компетентное управление финансами невозможно без информационного обслуживания на основе автоматизированных систем финансовых расчетов (АСФР) и управления финансами (АСУФ). Переработка информации на основе электронных вычислительных систем обеспечивает своевременное и быстрое получение результатов, способствует более эффективному функционированию финансов.

АСУ финансами включает три элемента: экономико-математические методы; программное обеспечение; электронно-вычислительную технику, оргтехнику и современные средства связи.

В управлении государственными финансами используется АСФР, в частности в системе Минфина России, что повышает эффективность управления финансами на основе сокращения трудоемкости сбора, обработки и анализа информации, способствует проведению многовариантных расчетов финансовых планов и лучшему их согласованию между собой, рационализации структуры аппарата финансовых органов и др.

Автоматизация финансовых расчетов постепенно внедряется в работу низовых звеньев финансовых органов – районных и городских финансовых департаментов, управлений и отделов, а также финансовых органов коммерческих организаций. Основным направлением деятельности в этой области является создание автоматизированных рабочих мест (АРМ). Наиболее оборудованными являются автоматизированные рабочие места бюджетного работника (по составлению и исполнению бюджета), работника федерального казначейства, налогового инспектора, финансового менеджера коммерческого предприятия, профессиональных участников рынка ценных бумаг.

Финансовое планирование и прогнозирование

Финансовое планирование – это процесс обоснования финансовых отношений и движения соответствующих финансовых ресурсов на определенный период. Финансовое планирование является составной частью управления финансами.

В ходе финансового планирования государственные органы и субъекты хозяйствования оценивают свое финансовое состояние, объемы финансовых ресурсов, выявляют возможности их увеличения, направления их эффективного использования.

Финансовое планирование осуществляется на основе анализа финансовой информации, которая должна быть полной, достоверной, своевременной. Финансовая информация включает в себя бухгалтерские, статистические и оперативные показатели. Финансовое планирование простирается на сравнительно короткий промежуток времени и основано на том, что степень определенности финансово-экономических процессов достаточно высока. Поэтому создаются все необходимые предпосылки для осуществления планирования. В ходе финансового планирования решаются следующие задачи:

• определение источников и размеров финансовых ресурсов, которые должны обеспечить воспроизводственный процесс в соответствии с пропорциями, заложенными в финансовой политике;

• установление направления и объемов целевого использования финансовых ресурсов, определение соотношения между централизованными и децентрализованными финансовыми ресурсами;

• раскрытие наиболее эффективных направлений использования финансовых ресурсов;

• выявление резервов роста финансовых ресурсов.

Можно выделить следующие основные методы финансового планирования.

Нормативный метод применяется при определении затрат денежных средств, по которым имеются денежные и материальные нормативы. Так, в бюджетной сфере широко применяются нормативы бюджетной обеспеченности в системах образования, здравоохранения, социальной защиты населения, физической культуры и спорта, культуры, жилищно-коммунального хозяйства, на содержание органов муниципального управления. Например, норматив потребления электрической энергии на одного жителя в месяц (кВт-ч); норматив на благоустройство и озеленение (тыс. руб./га); норматив на содержание одного ребенка в учреждениях дошкольного образования (руб./год); норматив на содержание одной койки в санатории (руб./год); норматив на проведение спортивных мероприятий на одного жителя (руб./год).

Для коммерческой организации нормативами могут быть расходы, регламентированные заключенными контрактами; законодательно установленный минимальный размер оплаты труда; размер суточных, в пределах норм, утвержденных Правительством РФ.

Метод прямого счета применяется по ненормированным расходам. При этом за основу принимаются: количество приобретаемых материальных ценностей, объемы выполняемых работ, а также цены, расценки, тарифы.

Метод анализа фактических расходов за предыдущий период. Оценка расходов производится с учетом отчетных данных и различных факторов, влияющих на размер планируемых расходов.

Балансовый метод позволяет увязать доходы и расходы по планируемым периодам (квартал, месяц), а также увязать потребность в денежных средствах с соответствующими источниками финансирования.

По срокам финансовое планирование подразделяется на:

• стратегическое – определяет движение денежных средств на длительный период (3–5 лет);

• текущее – определяет задания на текущий финансовый год с поквартальной разбивкой;

• оперативное – охватывает короткие промежутки времени (от 5 дней до 3 месяцев).

Финансовое прогнозирование представляет собой процесс разработки и составления прогнозов, т.е. научно обоснованных гипотез о вероятном будущем состоянии экономической системы и экономических объектов, а также характеристик этого состояния.

Задача прогнозов – предвидеть перспективы, наметить ориентиры, на которые должны быть направлены все участники экономики. Результатом прогнозирования является прогностическая информация (информация, которая дает представление о положении дел в будущем).

Финансовое прогнозирование предшествует стадии составления финансовых планов, способствует выработке концепции финансовой политики на определенный период развития государства или субъекта хозяйствования, однако имеет более низкую степень определенности по сравнению с финансовым планированием.

Целью финансового прогнозирования является определение реально возможных объемов финансовых ресурсов, источников их формирования и путей использования. Полученная в ходе прогнозирования информация позволяет органам управления финансами наметить разные варианты (сценарии) решения задач, стоящих перед всеми субъектами финансовой системы, предвидеть формы и методы реализации финансовой политики.

В теории и на практике выделяют: среднесрочное финансовое прогнозирование (5–10 лет); долгосрочное финансовое прогнозирование (более 10 лет).

В прогнозировании финансовых показателей применяется совокупность специальных методов и приемов, которые принято делить на три группы: методы экспертных оценок; методы экстраполяции; методы экономико-математического моделирования.

Метод экспертных оценок. Основывается на обработке мнений экспертов по поводу динамики финансовых процессов, выявленных путем проведения специальных процедур (анкетирование, интервьюирование). Экспертами должны быть специалисты высокой квалификации, профессионально занимающиеся изучением и/или управлением экономикой и финансами фирмы. Анкетирование проводится по специально разработанным анкетам.

Метод экстраполяции. Его суть состоит в распространении на будущее тенденций, сложившихся в ретроспективе (рис. 3.2).

Рис. 3.2. Метод экстраполяции

Метод математического моделирования основывается на построении экономических моделей, которые с определенной степенью вероятности описывают динамику финансовых показателей в зависимости от различных факторов, влияющих на финансовые процессы. При этом используются оптимистические, пессимистические и наиболее вероятные темпы изменений экономических показателей (рост выручки, снижение издержек на единицу продукции, неизменные налоговые ставки, постоянная доля платежей в бюджет).

В теории и практике финансовой деятельности все большее значение приобретают методы расчета, объединенные под общим названием финансовая математика (или высшие финансовые вычисления, или финансовые и коммерческие расчеты).

Методы финансовой математики основаны на принципе неравноценности денег, относящихся к разным моментам времени. Очевидно, что 1000 руб., полученные через пять лет, не равноценны этой сумме, поступившей сегодня, даже если не принимать во внимание инфляцию и риск их неполучения. Известен афоризм «Время – деньги». Неравноценность двух одинаковых по абсолютной величине сумм связана с тем, что имеющиеся сегодня деньги теоретически могут быть инвестированы и принести доход в будущем. Методы финансовой математики широко применяются в банковском и сберегательном деле, страховании, в работе финансовых организаций, инвестиционных компаний, фондовых и валютных бирж, во внешнеэкономических отношениях.

Финансовый контроль

Финансовый контроль – совокупность мероприятий по проверке соблюдения финансового законодательства и финансовой дисциплины всех субъектов хозяйствования и управления, а также оценке эффективности финансовых операций и целесообразности произведенных расходов.

Финансовый контроль служит формой реализации функций финансов, он призван обеспечить интересы и права как государства, так и всех других экономических субъектов. Финансовый контроль – важный элемент системы управления финансами.

Объектом финансового контроля являются распределительные процессы при формировании и использовании финансовых ресурсов, в том числе в форме денежных фондов на всех уровнях и во всех звеньях хозяйства.

Предметом финансового контроля выступают различные финансовые показатели: доходы и расходы бюджетов разных уровней, размеры налоговых платежей, прибыль, доходы субъектов хозяйствования, рентабельность, себестоимость и др.

Сферой финансового контроля являются практически все операции, совершаемые с помощью денег, а в некоторых случаях и без них (бартерные сделки), различные формы взаимозачетов. Важную роль в обеспечении качества финансового контроля играет уровень организации учета в стране – бухгалтерского, бюджетного, налогового.

На Руси первым специальным органом финансового контроля был Счетный приказ (создан в 1655 г.), куда воеводы (управляли уездами, в то время насчитывалось более 250 уездов) должны были представлять сметный список (отчет). В отчете указывались: остатки на начало финансового года; доходы, которые должны были поступить и фактически поступили; недоимки; произведенные за год расходы и остатки к концу года. За непредставление отчетов предусматривался штраф или иное наказание.

Начиная с 1719 г. финансовый контроль на всей территории Российского государства осуществляла Ревизион-коллегия. Как высшему контрольному органу страны, Ревизион-коллегии велено было «ведать счет» всех доходов и расходов, вершить суд над лицами, изобличенными при сборе доходов и производстве расходов.

Ревизионное дело было чрезвычайно централизовано, поскольку финансовая отчетность всех учреждений страны стекалась для ревизии в Ревизион-коллегию в Москве и ее контору в Петербурге.

В Ревизион-коллегию поступало огромное количество документов, но не всегда они в установленные сроки и качественно проверялись, накапливалась масса нерассмотренных документов. Чтобы ускорить их обработку, заставить чиновников Ревизион-коллегии с большим усердием относиться к своим обязанностям, Елизавета Петровна принимает чрезвычайные побудительные меры – приказывает прекратить отпуск из казны денег на выплату жалованья этим чиновникам, содержать их за счет начетов, которые контролеры наложили и сумели взыскать. Но такое «материальное принуждение» не привело к разительным переменам в работе. Ревизион-коллегия была упразднена в 1786 г., но окончательно завершила свою работу по ранее поступившим отчетам в 1809 г.

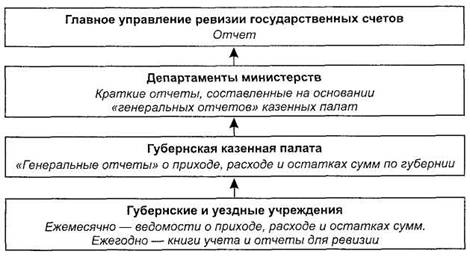

28 января 1811 г. было организовано Главное управление ревизии государственных счетов, приравненное к министерству. Возглавлял управление генерал-контролер. В компетенцию главка входила ревизия доходов и расходов всех казенных средств и надзор за их движением. Устройство государственного контроля в России в тот период представлено на рис. 3.3.

Рис. 3.3. Государственный финансовый контроль в России в 1811–1862 гг.

Для контроля не представлялось никаких первичных оправдательных документов (контрактов, приходно-расходных счетов, торговых листов).

Счетные отделения губернских казенных палат могли лишь убедиться в наличии распоряжения министерств на тот или иной расход. Поэтому против валовых израсходованных сумм писали: «Такое-то заготовление совершено с подряда, подряд заключен на законном основании, принятые цены не превышают цен справочных». Ревизия состояла в подсчитывании и сличении цифровых данных, а составление «Генерального отчета» – в переписывании сведений, представленных министерствами.

Контрольные органы не имели прав на применение никаких либо мер воздействия на министерства и их учреждения. Отчеты министерств поступали в Главное управление ревизии государственных счетов с опозданием в 5–6 лет.

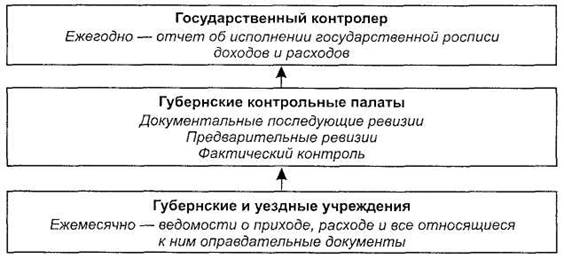

С 1863 по 1917 г. Государственный контролер (на правах министра) возглавлял систему органов государственного контроля: центральный аппарат; губернские контрольные палаты; местные учреждения государственного контроля (органы контроля на казенных железных дорогах; органы контроля в коммерческих портах; иные учреждения). Устройство государственного финансового контроля в России в этот период представлено на рис. 3.4.

Рис. 3.4. Государственный финансовый контроль в России в 1863–1917 гг.

Все губернские и уездные казначейства, кассы специальных сборщиков, а также все распорядители денежных средств (т.е. министерства, их органы и учреждения) ежемесячно представляли отчетные ведомости о поступивших доходах и произведенных расходов вместе со всеми относящимися к ним оправдательными документами.

Губернские контрольные палаты осуществляли: документальные последующие ревизии; предварительные ревизии; фактический контроль.

При осуществлении документальных ревизий контрольные органы имели дело только с формальными данными, которые могли не соответствовать действительности (можно, например, представить все надлежаще оформленные первичные документы на постройку здания, а фактически оно даже не начинало строиться, или расписку в получении провианта, который вовсе не поставлялся).

Предварительные ревизии (против предварительного финансового контроля больше всего возражений поступало от министра финансов) осуществлялись в отношении отдельных наиболее крупных расходов, связанных с постройкой и эксплуатацией казенных железных дорог, коммерческих портов, казарм, здания Московского университета и др.

Фактический контроль выражался во внезапных проверках казначейств и касс специальных сборщиков для удостоверения целостности казенных сумм. Контролеры имели право присутствовать наряду с чиновниками других ведомств при проверках наличия материальных ценностей на военных складах, в местах таможенного досмотра товаров, на винокуренных заводах, торгах при продаже, сдаче в аренду казенного имущества, при сооружении храма Христа Спасителя в Москве и др.

Некоторые учреждения и их расходы не подлежали государственному контролю: Министерство императорского двора и уделов; кредитные операции Министерства финансов за границей; хозяйственное управление при Св. Синоде по специальным средствам духовного ведомства; Министерство иностранных дел по расходам, известным Его Императорскому Величеству, и др.

Кроме того, в России финансовый контроль осуществляли: временные комиссии (создавались для проверки расходов военного ведомства и составления финансового отчета за войну); контрольные органы министерств и ведомств; должностные лица; специально создаваемые комиссии (внутри учреждений, предприятий, организаций, воинских частей).

В СССР стал налаживаться контроль финансово-хозяйственных операций в местах их совершения, т.е. непосредственно в организациях и учреждениях. Подверглась изменению и система органов контроля. С 1923 г. основные функции государственного финансового контроля были возложены на финансовые органы (Народный комиссариат финансов (Наркомфин), в дальнейшем Министерство финансов СССР). Кроме того, финансовый контроль осуществляли: органы законодательной и исполнительной власти; комитеты народного контроля; кредитные органы; министерства и ведомства (в собственных рамках); должностные лица; внутренние проверочные комиссии (внутри учреждений, предприятий, организаций, воинских частей).

В Российской Федерации с учетом мирового и отечественного опыта существуют и используются различные формы контроля, которые принято классифицировать по определенным признакам.

В зависимости от регламента осуществления финансовый контроль подразделяется на обязательный и инициативный.

Обязательный финансовый контроль осуществляется в соответствии с действующим законодательством в установленные сроки. К нему относится, в частности, проведение не реже одного раза в год комплексных ревизий и тематических проверок поступлений и расходования бюджетных средств в федеральных органах исполнительной власти, а также на предприятиях, в учреждениях и организациях, использующих средства федерального бюджета.

Инициативный контроль определяется самим хозяйствующим субъектом.

По времени проведения различают предварительный, текущий и последующий финансовый контроль.

Предварительный контроль (до совершения хозяйственных и финансовых операций) проводится на стадии рассмотрения бюджетов, финансово-плановых документов, штатных расписаний, раздаточных ведомостей. Основная его цель – своевременно пресекать незаконное, нецелевое, нерациональное, неэффективное использование средств.

Текущий контроль (в ходе совершения финансово-хозяйственных операций) выполняется на основе данных первичных документов, оперативного и бухгалтерского учета, инвентаризаций, визуального наблюдения. Позволяет при необходимости регулировать хозяйственную ситуацию, предотвращать потери и убытки.

Последующий контроль (после совершения финансово-хозяйственных операций). Основное его содержание – проверка выполнения планов по количественным и качественным показателям, соблюдения хозяйственного и финансового законодательства, сохранение собственности, законности управленческих решений и т.д.

В зависимости от субъектов, осуществляющих финансовый контроль, различают следующие его виды.

Государственный контроль включает в себя контроль за: исполнением федерального бюджета и бюджетов федеральных внебюджетных фондов; организацией денежного обращения; использованием кредитных ресурсов; состоянием государственного внутреннего и внешнего долга; государственных резервов; предоставлением финансовых и налоговых льгот и преимуществ.

В России, начиная с создания централизованной державы, важное значение придавалось контролю со стороны государства. Преимущества такого контроля видели в том, что он независим от должностных лиц проверяемых объектов и их высших органов, невозможно воздействие, «давление» на государственных контролеров, он позволяет получить объективные результаты, сделать правильные выводы о расходовании средств и добиться возмещения нанесенного ущерба.

Государственный финансовый контроль осуществляют федеральные органы законодательной и исполнительной власти: Счетная палата РФ; Центральный банк РФ; Министерство финансов РФ; Министерство РФ по налогам и сборам; Государственный таможенный комитет РФ; контрольно-ревизионные органы федеральных органов исполнительной власти; иные органы, осуществляющие контроль за поступлением и расходованием средств федерального бюджета и федеральн

|

|

|