|

Метод капитализации доходов (прибыли)

|

|

|

|

Тема 2.6. Применение целесообразных подходов к оценке объекта оценки

1. Основные подходы к оценке объекта оценки.

2. Доходный подход.

3. Сравнительный подход.

4. Затратный подход.

Основные подходы к оценке объекта оценки

Данная тема рассматривает три основных подхода к оценке стоимости: доходный, сравнительный (рыночный) и затратный. В рамках каждого подхода рассматриваются методы для определения стоимости объекта в зависимости от целей оценки.

Оценщик при проведении оценки обязан использовать (или обосновать отказ от использования) все три подхода к оценке, но он вправе самостоятельно определять в рамках каждого из подходов к оценке конкретные методы оценки.

Классификация методов оценки приведена на рис. 1

ПОДХОДЫ К ОЦЕНКЕ БИЗНЕСА

ДОХОДНЫЙ

СРАВНИТЕЛЬНЫЙ

ЗАТРАТНЫЙ

Метод капитализации

Метод дисконтирования будущих доходов

Метод компании-аналога

Метод сделок

Метод стоимости чистых активов

Метод ликвидационной стоимости

Метод отраслевых коэффициентов

Рис. 1. Подходы к оценке объекта оценки

Доходный подход

Логика доходного подхода к оценке предприятия лучше всего отражает позицию инвестора. Стоимость объекта оценки определяется на основе ожидаемых будущих доходов, которые оцениваемый объект может принести.

Оценка бизнеса с применением методов доходного подхода основана на том, что потенциальный покупатель не заплатит за долю в предприятии (бизнесе) больше, чем она может принести доходов в будущем.

Приведение будущих доходов к текущей стоимости на дату проведения оценки основано на концепции изменения стоимости денег во времени, согласно которой доход, полученный в настоящий момент времени, имеет для инвестора большую ценность, чем такой же доход, который будет получен в будущем.

|

|

|

Основными методами доходного подхода являются:

1. Метод дисконтированных денежных потоков.

2. Метод капитализации дохода.

Метод дисконтирования денежных потоков

Рыночная оценка бизнеса во многом зависит от того, каковы его перспективы. При определении рыночной стоимости бизнеса учитывается только та часть его капитала, которая может приносить доходы в той или иной форме в будущем. При этом очень важно, когда именно собственник будет получать данные доходы и с каким риском это сопряжено. Все эти факторы, влияющие на оценку бизнеса, позволяют учесть метод дисконтирования денежных потоков (далее — метод ДДП).

Определение стоимости бизнеса методом ДДП основано на предположении о том, что потенциальный инвестор не заплатит за данный бизнес стоимость, большую, чем текущая стоимость будущих доходов от этого бизнеса. Собственник не продаст свой бизнес по цене ниже текущей стоимости прогнозируемых будущих доходов. Считается, что в результате взаимодействия стороны придут к соглашению о рыночной цене, равной текущей стоимости будущих доходов.

Данный метод оценки считается наиболее приемлемым с учетом инвестиционных мотивов, поскольку любой инвестор, вкладывающий деньги в действующее предприятие, в конечном счете покупает не набор активов, состоящий из зданий, сооружений, машин, оборудования, нематериальных ценностей и т.д., а поток будущих доходов, позволяющий ему окупить вложенные средства, получить прибыль и повысить свое благо, состояние. С этой точки зрения все предприятия, к каким бы отраслям экономики они ни принадлежали, производят всего один вид товарной продукции — деньги.

Метод дисконтирования денежных потоков может быть использован для оценки любого действующего предприятия. Тем не менее существуют ситуации, когда он объективно дает наиболее точный результат рыночной стоимости предприятия. Применение данного метода наиболее обоснованно для оценки предприятий, имеющих определенную историю хозяйственной деятельности (желательно прибыльной) и находящихся на стадии стабильного экономического развития. Метод ДДП в меньшей степени применим к оценке предприятий, терпящих систематические убытки (хотя и отрицательная величина стоимости бизнеса может быть фактом для принятия управленческих решений). Следует соблюдать разумную осторожность в применении этого метода для оценки новых предприятий, пусть даже и многообещающих. Отсутствие ретроспективы прибылей затрудняет объективное прогнозирование будущих денежных потоков бизнеса.

|

|

|

Основные этапы оценки предприятия методом дисконтирования денежных потоков

1. Выбор модели денежного потока.

2. Определение длительности прогнозного периода.

3. Ретроспективный анализ и прогноз валовой выручки от реализации.

4. Анализ и прогноз расходов.

5. Анализ и прогноз инвестиций.

6. Расчет величины денежного потока для каждого г. прогнозного периода.

7. Определение ставки дисконтирования.

8. Расчет величины стоимости в постпрогнозный период.

9. Расчет текущих стоимостей будущих денежных потоков и стоимости в постпрогнозный период.

10. Внесение итоговых поправок.

Рассмотрим все этапы подробно.

1. Выбор модели денежного потока. При оценке бизнеса можно применять одну из двух моделей денежного потока: для собственного капитала; для всего инвестированного капитала. В табл. 6 приведен порядок расчета (модель) денежного потока для собственного капитала. Применяя эту модель, рассчитывают рыночную стоимость собственного (акционерного) капитала предприятия.

Таблица 1 – Модель денежного потока для собственного капитала

| Действие | Показатель |

| Плюс Плюс (минус) Плюс (минус) Плюс (минус) Итого | Чистая прибыль после уплаты налогов Амортизационные отчисления Уменьшение (прирост) чистого оборотного капитала Продажа активов (капитальные вложения) Прирост (уменьшение) долгосрочной задолженности Денежный поток для собственного капитала |

Согласно модели денежного потока всего инвестированного капитала (табл. 2) стоимость собственного капитала предприятия определяется как стоимость его операций (его инвестированного капитала) за вычетом стоимости заемного капитала и привилегированных акций.

|

|

|

Таблица 2 – Модель денежного потока для всего инвестированного капитала

| Действие | Показатель |

| Минус Плюс Плюс (минус) Плюс (минус) Итого | Прибыль до уплаты процентов и налогов Налог на прибыль Амортизационные отчисления Уменьшение (прирост) чистого оборотного капитала Продажа активов (капитальные вложения Денежный поток для всего инвестированного капитала |

Данная модель особенно пригодна для оценки многопрофильного бизнеса. Применяя модель денежного потока для всего инвестированного капитала, условно можно не различать собственный и заемный капиталы предприятия и считать совокупный денежный поток.

Исходя из этого, расчет начинается не с чистой прибыли, а с прибыли до уплаты процентов и налогов, то есть условно принимается, что проценты также подлежат обложению налогом на прибыль. Такая трактовка зафиксирована в Международных стандартах оценки. Кроме того, поскольку в этой модели условно не различают собственный и заемный капиталы предприятия, изменение долгосрочной задолженности не учитывается при расчете денежного потока. Итогом расчета во второй модели является рыночная стоимость всего инвестированного капитала предприятия.

В обеих моделях денежный поток может быть рассчитан как на номинальной основе (в текущих ценах), так и на реальной основе (с учетом фактора инфляции).

2. Определение длительности прогнозного периода. Согласно методу ДДП стоимость предприятия основывается на будущих, а не на прошлых денежных потоках. Поэтому задачей оценщика является выработка прогноза денежного потока (на основе прогнозных отчетов о движении денежных средств) на какой-то будущий временной период, начиная с текущего г.. В качестве прогнозного берется период, продолжающийся до тех пор, пока темпы роста компании не стабилизируются (предполагается, что в постпрогнозный период должны иметь место стабильные долгосрочные темпы роста или бесконечный поток доходов).

|

|

|

Определение адекватной продолжительности прогнозного периода — это непростая задача. С одной стороны, чем длиннее прогнозный период, тем больше число наблюдений и тем более обоснованной представляется итоговая величина текущей стоимости предприятия. С другой стороны, чем длительнее прогнозный период, тем сложнее прогнозировать конкретные величины выручки, расходов, темпов инфляции и потоков денежных средств. По сложившейся в странах с развитой рыночной экономикой практике прогнозный период для оценки предприятия может составлять в зависимости от целей оценки и конкретной ситуации от 5 до 10 лет. В странах с переходной экономикой, в условиях нестабильности, где адекватные долгосрочные прогнозы особенно затруднительны, на наш взгляд, в отдельных ситуациях допустимо сокращение прогнозного периода до 3 лет. Существует точка зрения, в соответствии с которой точность результата повышается при дроблении прогнозного периода на более мелкие единицы измерения: полугодия или кварталы. По нашему мнению, такой прием возможен, но только в ситуациях, когда в рамки сокращенного прогнозного периода полностью укладывается законченный производственно-финансовый цикл оцениваемого предприятия. В противном случае сравнение отдельных прогнозных денежных потоков будет некорректным.

3. Ретроспективный анализ и прогноз валовой выручки от реализации. Анализ валовой выручки и ее прогноз требуют детального рассмотрения и учета ряда факторов, среди которых:

· номенклатура выпускаемой продукции;

· объемы производства и цены на продукцию;

· ретроспективные темпы роста предприятия;

· спрос на продукцию;

· темпы инфляции;

· имеющиеся производственные мощности;

· перспективы и возможные последствия капитальных вложений;

· общая ситуация в экономике, определяющая перспективы спроса;

· ситуация в конкретной отрасли с учетом существующего уровня конкуренции;

· доля оцениваемого предприятия на рынке;

· точные темпы роста в постпрогнозный период;

· планы менеджеров данного предприятия.

Следует придерживаться общего правила, заключающегося в том, что прогноз валовой выручки должен быть логически совместимым с ретроспективными показателями деятельности предприятия и отрасли в целом. Оценки, основанные на прогнозах, которые заметно расходятся с историческими тенденциями, представляются неточными.

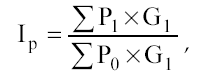

Темпы инфляции измеряются с помощью индексов цен, характеризующих изменение уровня цен за определенный период. Для этого используется формула:

|

|

|

где, Ip –индекс инфляции;

P1 – Цены анализируемого периода;

P0 – Цены базового периода;

G1 – Количество товаров, реализованных в анализируемом периоде.

Внутри любой отрасли, по меньшей мере, несколько предприятий борются за свою долю рынка. Здесь возможны разные варианты. Можно увеличить свою долю на уменьшающемся рынке за счет неудачливых конкурентов, а можно, наоборот, потерять свою долю на растущем рынке. В связи с этим важно точно оценить размер и границы рыночного сегмента, на котором собирается работать предприятие. Задача оценщика – определить тенденцию изменения доли реального рынка, удерживаемой оцениваемым предприятием с учетом спроса и потребностей конечных потребителей. При этом целесообразно проанализировать следующие факторы:

1. долю рынка, принадлежащую предприятию в данное время;

2. ретроспективную тенденцию изменения этой доли (постоянство, сокращение или увеличение);

3. бизнес-план предприятия. Особое внимание необходимо обратить на то, каким образом предприятие планирует сохранить или увеличить долю рынка (при помощи снижения цен, дополнительных маркетинговых издержек или путем повышения качества производимой продукции);

4. анализ позиций основных конкурентов.

4. Анализ и прогноз расходов. На данном этапе оценщик должен:

· учесть ретроспективные взаимозависимости и тенденции;

· изучить структуру расходов, в особенности соотношение постоянных и переменных издержек;

· оценить инфляционные ожидания для каждой категории издержек;

· изучить единовременные и чрезвычайные статьи расходов, могут фигурировать в финансовой отчетности за прошлые годы, но в будущем не встретятся;

· определить амортизационные отчисления исходя из нынешнего наличия активов и из будущего их прироста и выбытия;

· рассчитать затраты на выплату процентов на основе прогнозируемых уровней задолженности;

· сравнить прогнозируемые расходы с соответствующими показателями для предприятий-конкурентов или с аналогичными среднеотраслевыми показателями.

Главным относительно производственных издержек выступает разумная экономия. Если она систематически достигается без ущерба для качества, продукция предприятия остается конкурентоспособной. Для правильной оценки этого обстоятельства необходимо, прежде всего, четко выявлять и контролировать причины возникновения отдельных категорий затрат.

Эффективное и постоянное управление издержками неразрывно связано с обеспечением адекватной и качественной информации о себестоимости отдельных видов выпускаемой продукции и их относительной конкурентоспособности. Умение постоянно «держать руку на пульсе» текущих издержек позволяет корректировать номенклатуру производимой продукции в пользу наиболее конкурентоспособных позиций, строить разумную ценовую политику фирмы, реально оценивать деятельность отдельных структурных подразделений, учитывая их вклад и эффективность работы.

Классификация затрат может проводиться по нескольким признакам:

· по составу — плановые, прогнозируемые или фактические;

· по отношению к объему производства — переменные, постоянные, условно-постоянные;

· по способу отнесения на себестоимость — прямые, косвенные;

· по функциям управления — производственные, коммерческие, административные.

Для оценки бизнеса важны две классификации издержек.

Первая классификация — это деление издержек на постоянные и переменные, то есть в зависимости от их изменения при изменении объемов производства. Постоянные издержки не связаны с изменением объемов производства (к примеру, административные и управленческие расходы; амортизационные отчисления; расходы по сбыту, за вычетом комиссионных; арендная плата; налог на имущество и т. д.). Переменные издержки (сырье и материалы; заработная плата основного производственного персонала; расход топлива и энергии на производственные нужды) обычно считают пропорциональными изменению объемов производства. Классификация издержек на постоянные и переменные используется прежде всего при проведении анализа безубыточности, а также для оптимизации структуры выпускаемой продукции.

Вторая классификация — разнесение издержек на прямые и косвенные. Она применяется для отнесения издержек на определенный вид продукции. Четкое и единообразное разделение на прямые и косвенные постоянные издержки особенно важно для поддержания однородной отчетности по всем подразделениям. На одном уровне отчетности постоянные издержки могут быть прямыми, а на другом (более детальном) они могут стать косвенными. Например, на уровне производства расходы на отопление являются прямыми издержками, но на уровне отчетности по видам продукции они становятся косвенными, так как стоимость отопления практически невозможно разнести по видам продукции (табл. 3).

Таблица 3 – План производства и продаж отдельного вида продукции

| Продажи, вид затрат | Количество единиц продукции, шт. | Затраты на единицу продукции, тыс. руб. | Итого, тыс. руб. |

| Продажи Переменные затраты: Сырье и материалы Электроэнергия Зарплата основных рабочих Всего Постоянные затраты Общецеховые расходы Общезаводские расходы Всего Суммарные затраты Прибыль | 12 000 12 000 12 000 12 000 12 000 12 000 | 3 000 000 1 140 000 540 000 240 000 1 920 000 445 000 431 000 876 000 2 796 000 204 000 |

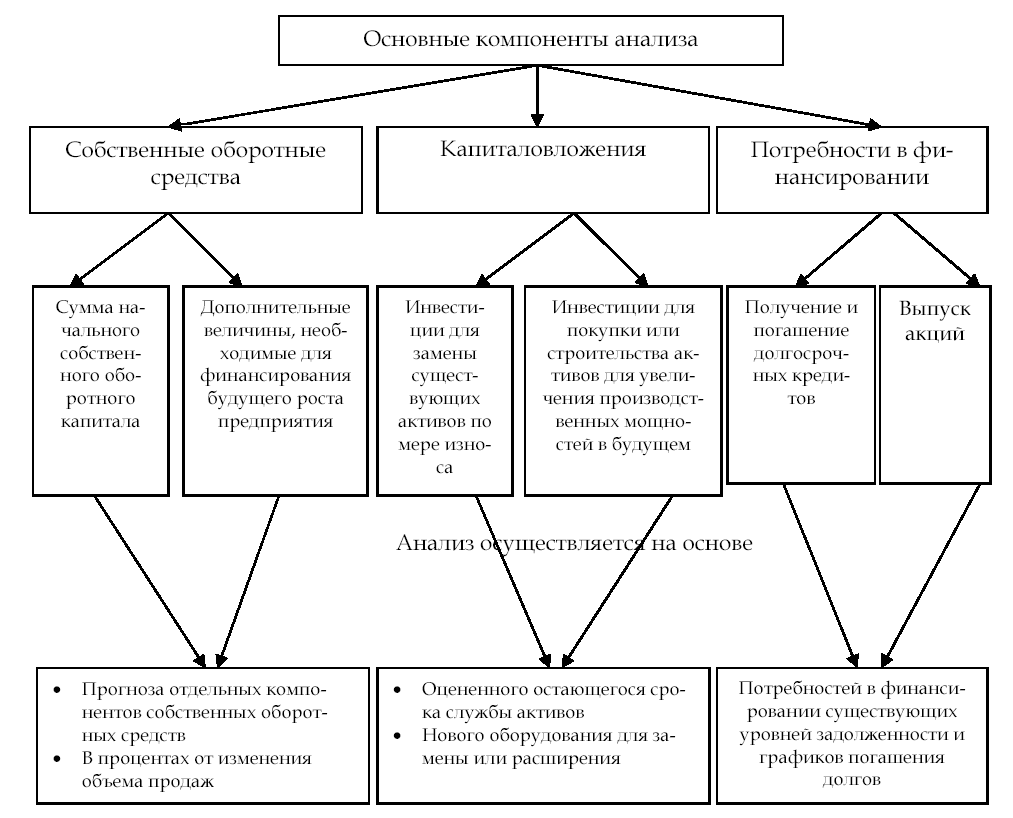

5. Анализ и прогноз инвестиций. Такой анализ включает три основных компонента и осуществляется в порядке, представленном на рис. 2.

Величина собственного оборотного капитала (в западной литературе термин «рабочий капитал» или «чистый оборотный капитал») – это разность между текущими активами и текущими обязательствами. Она показывает, какая сумма оборотных средств финансируется за счет средств предприятия.

Рис. 2. Анализ и прогноз инвестиций

6. Расчет величины денежного потока для каждого года прогнозного периода. На практике целесообразно использовать расчет денежного потока предприятия по разным сценариям развития, например, по трем возможным сценариям: пессимистическому, наиболее вероятному и оптимистическому. Можно выделить показатели, характерные для разных сценариев, представленные в табл. 4.

Таблица 4- Показатели, характерные для разных сценариев

| Показатель | Пессимистический прогноз | Наиболее вероятный прогноз | Оптимистический прогноз |

| Объем производства Цены на производимую продукцию Соотношение цен на основное сырье и готовую продукцию | Отсутствие роста (как вариант, снижение) Стабильные цены Соотношение на уровне до 30% к концу прогнозного периода | Умеренный рост (до 3% в год) Ограниченный рост цен (до 5% в год) Стабильное соотношение на сложившемся уровне 25% | Существенный рост (свыше 3% в год) Заметный рост цен (свыше 5% в год) Снижение соотношения до уровня20% к концу прогнозного периода |

Приведенные показатели являются примерными. Аналогично рассчитываются и другие факторы, влияющие на величины прогнозных денежных потоков. При расчете следует в целом руководствоваться вариантами, представленными в табл. 1 и 2.

7. Определение ставки дисконтирования. С технической, то есть с математической, позиции, ставка дисконтирования — это процентная ставка, используемая для пересчета будущих (отстоящих от настоящего времени на разные сроки) потоков доходов, которых может быть несколько, в единую величину текущей (сегодняшней) стоимости, являющуюся базой для определения рыночной стоимости бизнеса. В экономическом смысле в роли ставки дисконтирования выступает требуемая инвесторами ставка дохода на вложенный капитал в сопоставимые по уровню риска объекты инвестирования или, другими словами, это требуемая ставка дохода по имеющимся вариантам инвестиций с сопоставимым уровнем риска на дату оценки.

Если рассматривать ставку дисконтирования со стороны предприятия как самостоятельного юридического лица, обособленного и от собственников (акционеров), и от кредиторов, то можно определить ее как стоимость привлечения предприятием капитала из различных источников.

Ставка дисконтирования или стоимость привлечения капитала должна рассчитываться с учетом трех факторов:

1. наличие у многих предприятий различных источников привлекаемого капитала, которые требуют разных уровней компенсации.

2. необходимость учета для инвесторов стоимости денег во времени.

3. фактор риска. В данном случае риск определяется как степень вероятности получения ожидаемых в будущем доходов.

Существуют различные методики определения ставки дисконтирования, наиболее распространенными из которых являются:

для денежного потока для собственного капитала:

· модель оценки капитальных активов;

· метод кумулятивного построения;

для денежного потока для всего инвестированного капитала:

· модель средневзвешенной стоимости капитала.

Расчет ставки дисконтирования зависит от того, какой тип денежного потока используется в качестве базы для оценки. Для денежного потока для собственного капитала применяется ставка дисконтирования, равная требуемой собственником ставке отдачи на вложенный капитал.

В соответствии с моделью оценки капитальных активов ставка дисконтирования находится по формуле:

где R - требуемая инвестором ставка дохода (на собственный капитал);

Rf – безрисковая ставка дохода;

b – коэффициент бета (является мерой систематического риска, связанного c макроэкономическими и политическими процессами, происходящими в стране);

Rm – общая доходность рынка в целом (среднерыночного портфеля ценных бумаг);

S1 – премия для малых предприятий;

S2 – премия за риск, характерный для отдельной компании;

С – страновой риск (это степень риска того, что действия суверенного правительства повлияют на способность должника, связанного с данной страной, исполнить свои обязательства. Различают риски прямые и косвенные).

Следует отметить, что модель оценки капитальных активов (САРМ – в общеупотребимой аббревиатуре на английском языке) основана на анализе массивов информации фондового рынка, конкретно – изменений доходности свободно обращающихся акций. Применение модели для вывода ставки дисконтирования для закрытых компаний требует внесения дополнительных корректировок.

В качестве безрисковой ставки дохода в мировой практике используется обычно ставка дохода по долгосрочным государственным долговым обязательствам (облигациям и векселям); считается, что государство является самым надежным гарантом по своим обязательствам (вероятность его банкротства практически исключается). Однако, как показывает практика, государственные ценные бумаги в условиях России не всегда воспринимались как безрисковые. Для определения ставки дисконтирования в качестве безрисковой ставки может быть принята ставка по вложениям, характеризующимся наименьшим уровнем риска (ставка по депозитам в Сбербанке РФ или других наиболее надежных банках).

Коэффициент бета представляет собой меру риска. На фондовом рынке выделяются два вида риска: систематический (определяется макроэкономическими факторами, общерыночный, характерный для всех компаний, акции которых находятся в обращении) и несистематический (определяется микроэкономическими факторами, специфический для конкретной компании). В модели оценки капитальных активов при помощи коэффициента бета определяется величина систематического риска. Рассчитывается бета исходя из амплитуды колебаний общей доходности акций конкретной компании по сравнению с общей доходностью фондового рынка в целом.

Показатель общей доходности рынка в целом представляет собой среднерыночный индекс доходности и рассчитывается специалистами на основе долгосрочного анализа статистических данных.

8. Расчет величины стоимости в постпрогнозный период. Определение стоимости в постпрогнозный период основано на предпосылке о том, что бизнес способен приносить доход и по окончании прогнозного периода. Предполагается, что после окончания прогнозного периода доходы бизнеса стабилизируются и в остаточный период будут иметь место стабильные долгосрочные темпы роста или бесконечные равномерные доходы.

В зависимости от перспектив развития бизнеса в постпрогнозный период выбирают тот или иной метод либо модель расчета ставки дисконтирования:

· метод ликвидационной стоимости. Данный метод используется в том случае, если в постпрогнозный период ожидается банкротство компании с последующей продажей имеющихся активов. При расчете ликвидационной стоимости необходимо принять во внимание расходы, связанные с ликвидацией, и скидку на срочность (при срочной ликвидации). Для оценки действующего предприятия, приносящего прибыль, а тем более находящегося в стадии роста, этот метод неприменим;

· метод чистых активов. Техника расчетов аналогична расчетам ликвидационной стоимости, но не учитывает затрат на ликвидацию и скидку за срочную продажу активов компании. Этот метод может быть использован для стабильного бизнеса, главной характеристикой которого являются значительные материальные активы;

· метод предполагаемой продажи. Он заключается в пересчете денежного потока в показатели стоимости с помощью специальных коэффициентов, полученных из анализа ретроспективных данных по продажам сопоставимых компаний. Поскольку практика продажи компаний на российском рынке крайне скудна или отсутствует, применение данного метода для определения конечной стоимости проблематично;

· модель Гордона. По модели годовой доход постпрогнозного периода капитализируется в показатели стоимости при помощи ставки капитализации, рассчитанной как разница между ставкой дисконтирования и долгосрочными темпами роста. При отсутствии темпов роста ставка капитализации будет равна ставке дисконтирования. Модель Гордона основана на прогнозе получения стабильных доходов в остаточный период и предполагает, что величины износа и капиталовложений равны.

Расчет конечной стоимости в соответствии с моделью Гордона производится по формуле:

где V(term) — стоимость в постпрогнозный период;

CF(t+1) — денежный поток доходов за первый год постпрогнозного (остаточного) периода;

Rd — ставка дисконтирования;

g — долгосрочные темпы роста денежного потока.

Конечная стоимость V(term) по формуле Гордона определяется на момент окончания прогнозного периода. Например, известно, что прогнозный период составляет 5 лет, денежный поток 6-го г. равен 150 млн. руб., ставка дисконтирования — 24%, долгосрочные темпы роста — 2% в год. Подставляя эти данные в формулу, получаем величину стоимости в постпрогнозный период — округленно 682 млн. руб.

Полученную таким образом стоимость бизнеса в постпрогнозный период приводят к текущим стоимостным показателям по той же ставке дисконта, что применяется для дисконтирования денежных потоков прогнозного периода.

9. Расчет текущих стоимостей будущих денежных потоков и стоимости в постпрогнозный период. Расчеты текущих стоимостей представляют собой техническую задачу, решения которой подробно рассматриваются теме 3.

При применении в оценке метода дисконтирования денежных потоков (ДДП) необходимо суммировать текущие стоимости периодических денежных потоков, которые приносит объект оценки в прогнозный период, и текущую стоимость в постпрогнозный период, которая ожидается в будущем.

Предварительная величина стоимости бизнеса включает две составляющие:

- текущую стоимость денежных потоков в течение прогнозного периода;

- текущее значение стоимости в постпрогнозный период.

10. Внесение итоговых поправок. После определения предварительной величины стоимости предприятия для получения окончательной величины рыночной стоимости необходимо внести итоговые поправки. Среди них выделяются две: поправка на величину стоимости нефункционирующих активов и коррекция величины собственного оборотного капитала.

Первая поправка обосновывается тем, что при расчете стоимости учитываются только те активы предприятия, которые задействованы в производстве, получении прибыли, то есть в формировании денежного потока. Однако у любого предприятия в каждый конкретный момент времени могут быть активы, не занятые непосредственно в производстве. Здесь их стоимость не учитывается в денежном потоке, но это не значит, что они не имеют стоимости. В настоящее время у многих российских предприятий есть такие нефункционирующие активы (в основном недвижимость, машины и оборудование), поскольку вследствие затяжного спада производства уровень утилизации производственных мощностей крайне низок. Многие такие активы имеют определенную стоимость, которая может быть реализована, например, при продаже. Поэтому необходимо определить рыночную стоимость таких активов и суммировать ее со стоимостью, полученной при дисконтировании денежного потока.

Вторая поправка — учет фактической величины собственного оборотного капитала. В модель дисконтированного денежного потока включается требуемая величина собственного оборотного капитала, привязанная к прогнозному уровню реализации (обычно она определяется по отраслевым нормам). Фактическая величина собственного оборотного капитала, которой располагает предприятие, может не совпадать с требуемой. Соответственно требуется коррекция: избыток собственного оборотного капитала должен быть прибавлен, а дефицит — вычтен из величины предварительной стоимости.

В результате оценки предприятия методом ДДП получается стоимость контрольного ликвидного пакета акций. Если же оценивается неконтрольный пакет, то нужно сделать скидку.

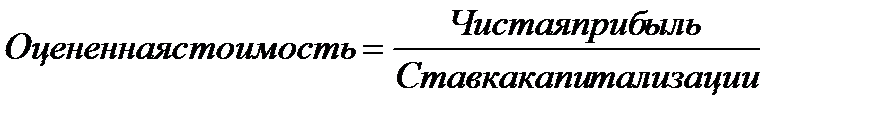

Метод капитализации доходов (прибыли)

Метод капитализации доходов также относится к доходному подходу к оценке бизнеса (действующего предприятия). Он основан на базовой посылке, в соответствии с которой стоимость доли собственности в предприятии текущей стоимости будущих доходов, которые принесет эта собственность.

Сущность данного метода выражается формулой:

Метод капитализации дохода в наибольшей степени подходит для ситуаций, в которых ожидается, что предприятие в течение длительного срока будет получать примерно одинаковые величины дохода (или темпы его роста будут постоянными).

Существует ряд разновидностей метода в зависимости от принятой базы дохода. Например, можно выделить капитализацию:

· чистой прибыли (после уплаты налогов);

· прибыли до уплаты налогов;

· фактически выплаченных дивидендов;

· потенциальных дивидендов и т. д.

Применение метода капитализации доходов обычно предусматривает такие основные этапы:

1. Анализ финансовой отчетности, ее нормализация и трансформация (при необходимости).

2. Выбор величины прибыли, которая будет капитализирована.

3. Расчет ставки капитализации.

4. Определение предварительной величины стоимости.

5. Проведение поправок на наличие нефункционирующих активов (если таковые имеются).

6. Проведение поправок на контрольный или неконтрольный характер оцениваемой доли, а также на недостаток ликвидности (если они необходимы).

Рассмотрим каждый этап в отдельности

1. Анализ финансовой отчетности. Основными документами для анализа финансовой отчетности предприятия в целях оценки его активов являются балансовый отчет и отчет о финансовых результатах и их использовании. Для целей оценки активов паевых инвестиционных фондов желательно наличие этих документов за последние три г.. Оценщик также должен отметить в своем отчете, прошли ли перечисленные финансовые отчеты аудиторскую проверку.

При анализе финансовых отчетов предприятия оценщик должен в обязательном порядке провести их нормализацию, то есть сделать поправки на различные чрезвычайные и единовременные статьи как баланса, так и отчета о финансовых результатах и их использовании, которые не были регулярными в прошлой деятельности предприятия и вряд ли будут повторяться в будущем.

Примерами чрезвычайных и единовременных статей могут быть следующие:

· доходы или убытки от продажи активов, особенно в тех случаях, когда компания не может постоянно продавать такие активы;

· доходы или убытки от продажи части предприятия;

· поступления по различным видам страхования;

· поступления от удовлетворения судебных исков;

· последствия забастовок или длительных перерывов в работе;

· последствия аномальных колебаний цен.

Кроме того, оценщик может провести трансформацию бухгалтерской отчетности, под которой понимается перевод ее на общепринятые стандарты бухгалтерского учета (западные). Данная операция при оценке не обязательна, но желательна.

При проведении корректировки финансовых отчетов оценщику необходимо особое внимание уделять статьям:

· «Дебиторская задолженность»;

· «Товарно-материальные запасы»;

· «Начисленная амортизация»;

· «Остаточная стоимость основных средств»;

· «Кредиторская задолженность».

Дебиторская задолженность корректируется на потенциально безнадежные долги путем сравнения ретроспективного процента потерь по безнадежным долгам в стоимости продаж в кредит с долей сегодняшних продаж в кредит, начисляемой как убытки по безнадежным долгам. В результате можно сделать вывод о недостаточности или чрезмерности сегодняшних начислений.

При корректировке стоимости товарно-материальных запасов оценщику следует придерживаться принципа оценки по наименьшей стоимости — из первоначальной (стоимости приобретения) или рыночной. Согласно этому принципу, если рыночная стоимость запасов оказывается ниже себестоимости, их учетная стоимость должна быть соответствующим образом снижена.

При анализе износа и амортизации оценщик должен определить, применяется ли обычный (равномерный) метод начисления износа или ускоренная амортизация.

При анализе финансовой отчетности оценщику следует исходить из предпосылки о добросовестном отношении оцениваемого предприятия к своим обязательствам. В связи с этим кредиторская задолженность обычно не корректируется.

2. Выбор величины прибыли, которая будет капитализирована. Данный этап подразумевает выбор периода текущей производственной деятельности, результаты которого будут капитализированы. Оценщик может выбирать между несколькими вариантами:

1. прибыль последнего отчетного года;

2. прибыль первого прогнозного года;

3. средняя величина дохода за несколько последних отчетных лет (3-5 лет).

В качестве капитализируемой величины может выступать либо чистая прибыль после уплаты налогов, либо прибыль до уплаты налогов, либо величина денежного потока.

В большинстве случаев на практике в качестве капитализируемой величины выбирается прибыль последнего отчетного года.

3. Расчет ставки капитализации. Ставка капитализации для предприятия обычно выводится из ставки дисконтирования путем вычета ожидаемых среднегодовых темпов роста дохода или денежного потока (в зависимости от того, какая величина капитализируется). Соответственно для одного и того же предприятия ставка капитализации обычно ниже, чем ставка дисконта.

С математической позиции ставка капитализации — это делитель, применяемый для преобразования величины дохода или денежного потока за один период времени в показатель стоимости.

Итак, чтобы определить ставку капитализации, нужно сначала рассчитать соответствующую ставку дисконта. Существуют различные методы определения ставки дисконтирования, наиболее распространены из них:

1. модель оценки капитальных активов;

2. метод кумулятивного построения;

3. модель средневзвешенной стоимости капитала.

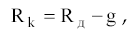

При известной ставке дисконтирования ставка капитализации в общем виде

где RД— ставка дисконтирования;

g — долгосрочные темпы роста дохода или денежного потока.

В последнее время применение метода капитализации дохода представляет собой

|

|

|