|

Построение и анализ MACD (метод конвергенции-дивергенции -схождения-расхождения)

|

|

|

|

MACD относят к классу осцилляторов, но строится этот показатель на основе средних, поэтому мы смело можем рассмотреть его в главе сложных средних.

По своей сути - это улучшенное зрительное восприятие анализа двух средних.

Выделяются два способа построения и анализа MACD, имеющих разное назначение:

- MACD линейная, больше подходящая для анализа трендов;

- MACD-гистограмма, по способу анализа и значению скорее относится к классу осцилляторов.

а) Анализ MACD-гистограммы.

При расчете MACD из экспоненциальной средней с меньшим периодом (авторы данного метода предлагают использовать среднюю с порядком 12) вычитается экспоненциальная средняя с большим периодом (с порядком 26), и результаты еще раз сглаживаются при помощи ЕМА для устранения случайных колебаний:

MACD = ЕМА(9) [А], где

- А = ЕМА(12) [1] - ЕМА(26) [ij;

- i - цена.

Наглядность и эффективность данного метода анализа двух средних и позволила завоевать большую популярность этого показателя у современных аналитиков.

NAIMAN NAIMAN

Наилучшие результаты MACD-гистограмма показывает при анализе ее на отрезках времени от суток и более. Больше осторожности необходимо проявлять при анализе MACD-гистограммы на периодах менее суток. Периоды менее часа хотя и несут информацию, но могут давать вам много ложных сигналов.

К общим правилам анализа MACD-гистограммы можно отнести следующие:

- находите точки пересечения MACD с серединой ("О" на оси времени х);

- находите точки пересечения MACD с заданной границей значений (граница расчетная);

- находите точки, следующие за максимумом или минимумом значений MACD (поворотные моменты).

При анализе MACD-гистограммы следует учитывать, что все сигналы, полученные при ее использовании, нуждаются хотя бы в одном подтверждении.

|

|

|

Все сигналы можно разделить на три категории по степени их значения.

К первой категории относятся сигналы, подаваемые значением, следующим за максимумом или минимумом значений MACD. Это сигнал-предупреждение. Реагировать на него можно только при получении не менее двух дополнительных сигналов. "Поспешишь - людей насмешишь".

Ко второй категории относятся сигналы, возникающие при пересечении MACD с заданной границей значений. Самое время принимать решение об открытии. Золотая середина сигналов.

К третьей категории можно отнести сигналы, поступающие при пересечении MACD с серединой. Последняя категория, открываясь на основе которой можно опоздать. Особенно это характерно будет при смене или затухании тренда. Убытки тогда будут довольно значительны. Поэтому также, как и при получении сигналов первой категории, необходимо получить не менее двух дополнительных сигналов.

Ниже рассмотрим пример анализа MACD-гистограммы без дополнительных сигналов.

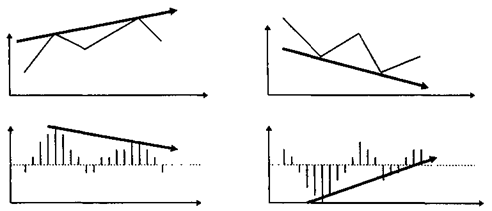

Рисунок 2.32

1. Сигнал возник как сочетание двух сигналов - следующее за максимумом значение MACD и пересечение сверху вниз границы значений. Очень хорошая позиция для открытия вниз.

2. Закрываем ранее открытые позиции, т.к. MACD начал повышаться в неопределенной ситуации. Это сигнал усиления тренда (в данном случае - "бычьего").

3. Получили первый сигнал для открытия вниз. Ожидаем времени для продажи, когда MACD пробьет заданную границу.

*4з: 81

NAIMAN NAIMAN

4. Хорошая позиция для открытия вниз. Производим сделку.

5. Получен сигнал третьей категории - пересечение с серединой. Можно закрыть часть открытых ранее на продажу позиций.

6. Получен сигнал первой категории для открытия вверх. Закрываем все оставшиеся от ранее открытых позиций вниз. Ждем поступления подтверждающего сигнала для открытия вверх.

7. Хорошая позиция для открытия вверх. Производим покупку.

|

|

|

8. Часть открытых вверх позиций закрываем.

9. Закрываем все ранее открытые вверх позиции.

Очень хорошими подтверждениями для сигналов MACD-гистограммы служат показатели объема, но их влияние мы рассмотрим позже.

При принятии решения об открытии вверх или вниз на основе сигналов, полученных с помощью MACD-гистограммы, очень важно смотреть также, как изменяются цены в тот период, когда мы хотим совершить конкретную сделку. Ведь анализ мы производим по графику цен, который уже наступил. А в период принятия решения по конкретной сделке мы находимся в реальной обстановке постоянно изменяющихся котировок.

В данной ситуации обычно советуют дождаться действительного изменения котировок в ту сторону, которую вы спрогнозировали. Даже если при этом вы недополучите какую-то сумму прибыли, это спасет вас от возможных значительных убытков при преждевременном открытии.

Обязательно необходимо отметить следующие особенности MACD-гистограммы:

- если значения MACD-гистограммы близки, но не достигли экстремальных линий максимума или минимума и при этом уже начали снижаться (повышаться соответственно), то это также является сигналом к развороту рынка, только более слабым по сравнению с сигналом, возникающим после пересечения линий экстремумов. Если подобный сигнал подается в направлении действующего тренда, то данный сигнал считается достаточно сильным, чтобы совершить сделку;

- при смене направления анализируемой MACD-гистограммы, противоречащего полученным ранее сигналам, необходимо закрыть часть или все открытые в соответствии с полученными ранее сигналами позиции;

- если следующая максимальная вершина MACD-гистограммы ниже предыдущей, то это говорит об ослаблении бычьего тренда или возможной его смене. То же самое с точностью до наоборот при минимальных значениях MACD;

- если следующая максимальная вершина MACD-гистограммы выше предыдущей, то это говорит об усилении бычьего тренда. Снижение минимальных значений показывает на усиление медвежьего тренда.

Последние две особенности требуют дополнительного их рассмотрения на графике, причем эти же особенности можно и нужно применять при анализе осцилляторов. Важно отметить то, что на бычьем тренде основное внимание уделяется максимальным значениям показателя, а на медвежьем тренде - минимальным значениям. Если тренд не выражен или является боковым, то и максимальные, и минимальные значения показателя являются при данном подходе к анализу равноправными.

|

|

|

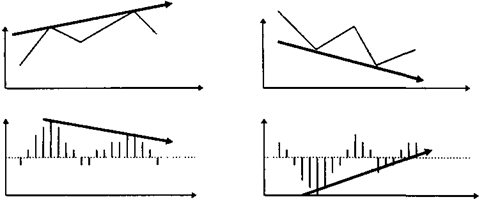

Верхний график - это график цены.

Нижний график - график MACD-гистограммы, относящийся к тому же временному периоду, что и график цены.

Левый график относится к бычьему тренду, а правый - к медвежьему.

Рассматривать два графика - график цены и график MACD-гистограммы - нужно параллельно.

NAIMAN NAIMAN

| Бычье расхождение (строится по верхам) |

| Медвежье схождение (строится по низам) |

|

Здесь мы наблюдаем сигнал либо о развороте бычьего тренда, либо о его временном затухании

Здесь мы наблюдаем сигнал либо о развороте медвежьего тренда, либо о его временном затухании

Например.

Рисунок 2.33.

Зачастую неважно, пересекла MACD-гистограмма нулевую границу своих значений между двумя пиками или нет. Вывод будет один - совершать сделки в направле-

6-9-432 83

NAIMAN NAIMAN

4. Хорошая позиция для открытия вниз. Производим сделку.

5. Получен сигнал третьей категории - пересечение с серединой. Можно закрыть часть открытых ранее на продажу позиций.

6. Получен сигнал первой категории для открытия вверх. Закрываем все оставшиеся от ранее открытых позиций вниз. Ждем поступления подтверждающего сигнала для открытия вверх.

7. Хорошая позиция для открытия вверх. Производим покупку.

8. Часть открытых вверх позиций закрываем.

9. Закрываем все ранее открытые вверх позиции.

Очень хорошими подтверждениями для сигналов MACD-гистограммы служат показатели объема, но их влияние мы рассмотрим позже.

При принятии решения об открытии вверх или вниз на основе сигналов, полученных с помощью MACD-гистограммы, очень важно смотреть также, как изменяются цены в тот период, когда мы хотим совершить конкретную сделку. Ведь анализ мы производим по графику цен, который уже наступил. А в период принятия решения по конкретной сделке мы находимся в реальной обстановке постоянно изменяющихся котировок.

|

|

|

В данной ситуации обычно советуют дождаться действительного изменения котировок в ту сторону, которую вы спрогнозировали. Даже если при этом вы недополучите какую-то сумму прибыли, это спасет вас от возможных значительных убытков при преждевременном открытии.

Обязательно необходимо отметить следующие особенности MACD-гистограммы:

- если значения MACD-гистограммы близки, но не достигли экстремальных линий максимума или минимума и при этом уже начали снижаться (повышаться соответственно), то это также является сигналом к развороту рынка, только более слабым по сравнению с сигналом, возникающим после пересечения линий экстремумов. Если подобный сигнал подается в направлении действующего тренда, то данный сигнал считается достаточно сильным, чтобы совершить сделку;

- при смене направления анализируемой MACD-гистограммы, противоречащего полученным ранее сигналам, необходимо закрыть часть или все открытые в соответствии с полученными ранее сигналами позиции;

- если следующая максимальная вершина MACD-гистограммы ниже предыдущей, то это говорит об ослаблении бычьего тренда или возможной его смене. То же самое с точностью до наоборот при минимальных значениях MACD;

- если следующая максимальная вершина MACD-гистограммы выше предыдущей, то это говорит об усилении бычьего тренда. Снижение минимальных значений показывает на усиление медвежьего тренда.

Последние две особенности требуют дополнительного их рассмотрения на графике, причем эти же особенности можно и нужно применять при анализе осцилляторов. Важно отметить то, что на бычьем тренде основное внимание уделяется максимальным значениям показателя, а на медвежьем тренде - минимальным значениям. Если тренд не выражен или является боковым, то и максимальные, и минимальные значения показателя являются при данном подходе к анализу равноправными.

Верхний график - это график цены.

Нижний график - график MACD-гистограммы, относящийся к тому же временному периоду, что и график цены.

Левый график относится к бычьему тренду, а правый - к медвежьему.

Рассматривать два графика - график цены и график MACD-гистограммы - нужно параллельно.

NAIMAN NAIMAN

| Бычье расхождение (строится по верхам) |

| Медвежье схождение (строится по низам) |

|

Здесь мы наблюдаем сигнал либо о развороте бычьего тренда, либо о его временном затухании

Здесь мы наблюдаем сигнал либо о развороте медвежьего тренда, либо о его временном затухании

Например.

|

|

|

Рисунок 2.33.

Зачастую неважно, пересекла MACD-гистограмма нулевую границу своих значений между двумя пиками или нет. Вывод будет один - совершать сделки в направле-

6-9-432 83

NAIMAN NAIMAN

нии тренда поздно и опасно, но против тренда также работать еще рано и не менее опасно. В данном случае лучше всего будет оценить ЖЦТ и подождать формирования нового тренда или продолжения старого. Если же вы нетерпеливы, да и ждать подчас приходится долго, то рекомендуется применить такую же тактику, как для работы на боковом тренде на коротких временных интервалах с обязательной постановкой стоп-лосс (stop-loss) приказов.

Немного другая ситуация возникает, когда цена остается на месте, а MACD-гистограмма (или другой осциллятор) отходит к середине, т.е. "отыгрывает" к нормальным значениям. В этой ситуации с очень большой долей вероятности продолжится действовавший до этого тренд.

б) Анализ линейной MACD.

Линейная MACD представляет собой две линии, одна из которых сглаженная величина А (разница между ЕМА(12) и ЕМА(26) - см. расчет MACD-гистограммы), а другая - простая, не сглаженная А. Данные линии повторяют движения цены и поэтому являются достаточно точной копией трендовой динамики цены на исследуемый товар.

К общим правилам анализа линейной MACD можно отнести следующие:

- находите точки пересечения двух линий MACD между собой - наиболее значимый сигнал;

- находите точки пересечения линий MACD с заданной границей значений (граница расчетная);

- находите точки, следующие за максимумом или минимумом значений самой "быстрой" (с меньшим порядком) линии MACD.

Эти сигналы можно разделить на три категории по степени их значения.

К первой категории относятся сигналы, поступающие при пересечении обоих линий MACD. При этом, если быстрая линия пересекает медленную сверху вниз, то это сигнал к продаже и игре вниз. Если же быстрая линия пересекает медленную снизу вверх, то это сигнал к покупке и игре вверх.

Ко второй категории относятся сигналы, подаваемые значением, следующим за максимумом или минимумом значений быстрой линии MACD. Это сигнал-предупреждение. Реагировать на него можно только при получении следующего сигнала в виде пересечения обоих линий MACD.

К третьей категории можно отнести сигналы, поступающие при пересечении линейной MACD с расчетными границами значений. Последняя категория, открываясь на основе которой можно опоздать. Необходимо получить не менее двух дополнительных сигналов.

Также необходимо отметить, что пересечения линий MACD, происходящих вдали от ноля, показывает, что рынок уже развернулся в обратном предыдущему тренду направлении. Если же пересечение произошло вблизи нулевой линии, то это свидетельствует о безразличном поведении толпы, отсутствии рыночных эмоций и потому редко может указывать на какое-то продуктивное изменение цены.

NAIMAN NAIMAN

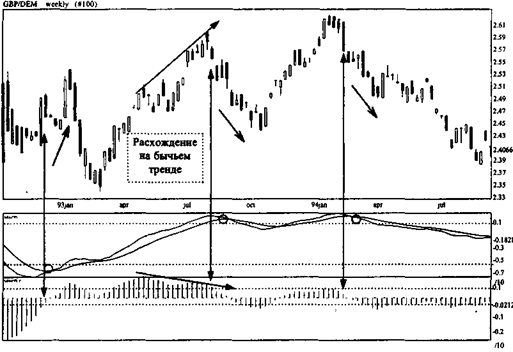

Рисунок 2.34

. Более значимые сигналы линейная MACD будет давать, если сигнал на покупку будет получен при значениях MACD ниже ноля, а сигнал на продажу соответственно выше ноля.

Сравнивая две близлежащие вершины или низины, можно получать сведения о силе действующего тренда подобно тому, как мы проводили это сравнение для MACD-гистограммы.

Ниже на графике представлены оба вида MACD и вы можете наглядно убедиться в преимуществах и недостатках каждого из них.

Рисунок 2.35

NAIMAN NAIMAN

Будьте осторожны, если ценовая тенденция на более коротком периоде (например день) анализа сделала поворот, а линейная MACD на более длинном (соответственно неделя) опаздывает. Можно много заработать, но с большим риском.

2.7. Прочие трендовые индикаторы

2.7.1. Построение и анализ линии PTP (Parabolic Time Price System)

Индикатор FTP был разработан и описан в 1976 году Уэллесом Уилдером. Изначально название данного индикатора было SAR как комбинация заглавных букв "stop and revers" - "остановка и разворот". В силу сложности расчета РТР нашел активное применение в эпоху господства в техническом анализе компьютерной техники. В русской транскрипции данный индикатор иногда также называют как систему Пара-болик. Названа она так потому, что сигналы к закрытию, подаваемые по ходу изменения цен, вычерчивают подобие параболы.

Данный индикатор представляет собой линию, которая находится выше или ниже графика цены и сигнализирует о понижательном или повышательном трендах соответственно. Для его построения используется одна из программ по техническому анализу. Общий принцип, который применяется для расчета РТР, можно изобразить как систему "стоп и разворот". Когда график цены пересекается с линией РТР, то происходит разворот последней в прямо противоположную предыдущему направлению сторону. Отправной точкой для этого будет использована максимальная или минимальная цена за предыдущий этому развороту период.

Основная задача индикатора РТР - показывать основной тренд и при этом определить момент закрытия открытых ранее позиций в период разворота тренда.

Цена закрытия устанавливается индикатором РТР ежедневно по формуле:

Stop(завтра) = Stop(сегодня) + AF * [ ЕР(сегодня) - Stop(сегодня) ], где

- Stор(сегодня) - текущая цена закрытия;

- Stoр(завтра) - цена закрытия завтрашнего дня;

- ЕР(сегодня) - экстремальный уровень торгов на текущий день: при открытой позиции в покупку - это верхняя цена с момента покупки (high), если открыта позиция в продажу - это самая маленькая цена с момента продажи (low);

- AF - фактор усреднения - определяет скорость, с которой следует сдвигать в направлении открытой позиции цену закрытия. Он зависит от числа новых вершин с момента покупки или количества низов с момента продажи. В первый день AF, как правило, принимается 0.02. Увеличение или уменьшение стартовой величины AF позволяет либо соответственно увеличить или уменьшить чувствительность линии РТР.

Если при открытой позиции в покупку 5 раз достигались новые верхи, то

AF = (0.02 + (0.02*5)) = 0.12.

При количестве новых high 2 AF = (0.02 + (0.02*2)) = 0.06.

У AF есть ограничение в 0.2, которое соответствует 9 новым вершинам или низам.

В начале фактор ускорения мал и равен 0.02. С увеличением количества котировок и общим оживлением рынка цены начинают достигать новых вершин и низов. Фактор ускорения начинает расти, достигая своего локального максимума в момент разворота тренда.

В компьютерном варианте построения линии РТР под открытой позицией понимается соответствующая динамика тренда. То есть на бычьем тренде подразумевается, что вы совершили покупку, а на медвежьем - продажу.

NAIMAN NAIMAN

Поэтому классическим сигналом для совершения сделки на основании линии РТР является факт пересечения графика цены с линией РТР. Этот момент сигнализирует либо о развороте тренда, либо о его временной стабилизации.

Также при анализе РТР можно выделить следующие моменты:

- следите за направлением движения РТР, движение вверх будет означать бычий тренд, а движение вниз - медвежий. При этом, чем больше будет угол наклона РТР от оси времени, тем сильнее было первое движение действующего тренда;

- если график цены сильно отклонился от линии РТР, то возможно их сближение несмотря на направление движения РТР;

- можно выделить два периода жизни линии РТР - зрелость и старость. В зрелом периоде график цены, как правило, идет параллельно линии РТР, а в старости эти графики начинают сближаться вплоть до пересечения. Соответственно и полученные сигналы можно разделить на правильные (в зрелом периоде) и ложные (в старости).

Таким образом, линия РТР является хорошим подтверждающим индикатором для определения действующего тренда.

Ниже приведен пример линии РТР.

Рисунок 2.36

Внимательно посмотрев на рисунок, можно увидеть, что угловые точки РТР соответствуют минимальным или максимальным значениям цены за анализируемый период, а первое движение линии практически параллельно аналогичной по времени динамике цены. Сближение и пересечение линии РТР и графика цены может произойти по причине резкого разворота тренда или постепенного его затухания. Быстрый разворот тренда сопровождается резким сближением цены с линией РТР и коротким циклом жизни последней.

2.7.2. Построение и анализ индикатора "направленного изменения" (Directional Movement - +/- DM)

Этот индикатор был разработан Дж.Уилдером в развитие индикатора РТР и выполняет две роли - идентифицирует долговременную тенденцию рынка и показывает, в какой степени направленности находится конкретный рынок.

Индикатор "направленного изменения" измеряет, насколько сегодняшний диапазон максимума-минимума цены выходит за пределы вчерашнего. Если большая

NAIMAN NAIMAN

часть сегодняшнего диапазона цен по отношению ко вчерашнему выше, то величина DM является отрицательной, а если ниже - то положительной.

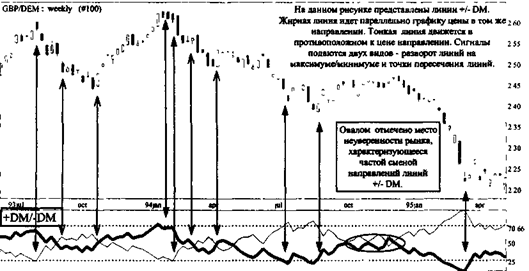

Directional movement (+/-DM) - строится в виде двух взаимопротивоположных линий. Первая линия идет в направлении динамики цены, вторая - в противоположном направлении. Тесное переплетение этих двух линий говорит о незначительных колебаниях курса. Чем больше отклонение линий друг от друга, тем сильнее был действовавший в тот момент тренд.

Формулы для расчета линий +/-DM:

+DM = (High - Highl) / (High - Low), если High > Highl;

-DM = (Lowl - Low) / (High - Low), если Low < Lowl, где

- High - максимальное значение;

- Highl - предыдущее максимальное значение;

- Low - минимальное значение;

-Lowl - предыдущее минимальное значение.

Сигналы при анализе DM поступают следующие:

- пересечение с линиями экстремума. При недостижении линий экстремума сигналы поступают от разворота линий с максимальных или минимальных значений вниз или вверх соответственно. Как правило, такие сигналы будут одновременно поступать и от линии 1 и от линии 2. Вывод от таких сигналов соответствует классическому анализу;

- пересечение линии 1 и линии 2. Подобное пересечение обычно предшествует сильным колебаниям цены при появлении нового тренда, усилении действующего тренда или сильном откате курса. Это очень сильный сигнал;

- если линия 1 находится выше линии 2, то это говорит об общей повышательной динамике тренда. Если же линия 1 находится ниже линии 2, то на рынке присутствует понижательный тренд;

- если линии расходятся, то динамика тренда усиливается, если же линии сходятся, то тренд затухает (временно или готовится к развороту).

Рисунок 2.37

Основные правила анализа индикатора "направленного изменения":

-покупай и удерживай, пока +DM (здесь жирная линия) находится выше -DM (тонкая линия);

- продавай и удерживай, пока - DM находится выше +DM.

NAIMAN NAIMAN

2.7.3. Построение и анализ среднего индикатора вероятной направленности (ADX)

Индикатор вероятной направленности ADX рассчитывается как абсолютная по модулю разница между линиями +/-DM. Таким образом, чем значительней расхождение линий +/-DM, тем больше будет значение ADX, независимо от направления движения цены.

Данный индикатор способствует выяснению характера вероятного пути продолжения тенденции. Когда ADX поднимается, это показывает, что рыночная тенденция становится сильнее. В такое время желательно заключать сделки только в направлении тенденции. Когда ADX падает, это означает, что тенденция под вопросом. В этом случае важны сигналы, подаваемые осцилляторами.

Рисунок 2.38

В целом рекомендуется одновременное использование индикаторов +/- DM и ADX. Их взаимодействие выражается в следующих правилах:

- покупаем, когда +DM находится выше -DM и продаем, когда - DM находится выше +DM;

- когда ADX очень мал, то тренд слаб и следовать за ним не стоит;

- когда ADX снижается - тенденция ослабевает. Рынок находится в стадии коррекции, разворота или перехода в спокойную фазу после завершения тенденции. При снижении ADX ложные сигналы - обычное явление. Делать сделки в направлении тенденции не следует;

- когда ADX поднимается - тенденция усиливается, предлагается совершать сделки в направлении тенденции. Если +/-DM находится в зоне максимальных (минимальных) значений, то рекомендуется совершать краткосрочные сделки;

- если ADX развернулся снизу вверх, то это говорит об оживлении рынка и рождении нового тренда. Можно совершать операции согласно сигналов, полученных от +/- DM;

- когда ADX вышел в зону максимальных значений, то стоит внимательно следить за возможной сменой направленности тренда. Если вы в это время открыты, то стоит взять прибыль хотя бы с части своих позиций;

- когда ADX разворачивается сверху вниз, это говорит о том, что рынок перегрет и желает "спустить пар".

NAIMAN NAIMAN

|

|

|