|

Спрос на продукцию предприятия и на оказываемые предприятием услуги

|

|

|

|

Содержание

Введение

1. Общая характеристика деятельности предприятия "Магнезит"

2. Оценка финансового состояния "Магнезит"

3. Спрос на продукцию предприятия и на оказываемые предприятием услуги

4. Анализ основных факторов, способствующих повышению спроса на продукцию предприятия

Заключение

Введение

В современных условиях рыночной экономики многократно увеличился ассортимент различных товаров, значительная часть которого представлена продукцией недостаточно высокого качества и не отвечающая современным мировым требованиям.

Ошибки при выборе товара, незнание его свойств, характеристик, условий хранения, транспортирования, неправильная оценка его качества могут обернуться для предпринимателя крупными потерями и убытками. Поэтому, будущим предпринимателям необходимы основные представления о товароведении различных групп товаров.

Рыночный успех отныне является главным критерием оценки деятельности отечественных предприятий, а их рыночные возможности предопределяются правильно разработанной и последовательно осуществляемой товарной политикой. Именно на основе изучения рынка и перспектив его развития предприятие получает исходную информацию для решения вопросов, связанных с формирование ассортимента, его управлением и совершенствованием.

В сложившихся условиях конкуренции фирм, занимаясь продажей товаров, они вынуждены особенно четко формировать ассортимент. В идеале, конечно, было бы желательно иметь полный ассортимент товаров на складе, на практике складывается иная ситуация. Проблема состоит в том, что вследствие ограниченности ресурсов фирм, они не могут себе этого позволить. И их цель - выбрать оптимальный ассортимент, удовлетворяющий максимальный спрос клиентов.

|

|

|

Например, персонал в маленьких магазинах видит своих клиентов практически каждую неделю, знает их по именам. Эти действия позволяют продавцам узнать лучше нужды и потребности покупателей.

Успешная деятельность предприятий и отраслей сферы услуг невозможна без прогнозирования спроса: функционирование этих экономических объектов самым непосредственным образом ориентировано на удовлетворение спроса физических и юридических лиц на оказываемые услуги, подтверждая известный тезис о том, что спрос рождает предложение. Однако на сегодняшний день не существует надежной методики количественной оценки наиболее существенных факторов, влияющих на спрос в этой сфере. Количественное определение спроса затрудняется из-за отсутствия концепции, адекватно объясняющей закономерности его возникновения и трансформации в условиях становления рыночных отношений; ограничивается слабой разработанностью подходящих методов и моделей для прогнозирования его динамики и структуры; значительно осложняется отсутствием необходимого информационного обеспечения. Все это указывает на актуальность исследования и необходимость разработки методики прогнозирования спроса на продукцию.

1. Общая характеристика предприятия "Магнезит"

Частное торговое унитарное предприятие "Магнезит" (именуемое в дальнейшем Предприятие) является коммерческой организацией, не наделенной правом собственности на закрепленное за ней собственником имущество. Предприятие создано на неопределенный срок.

Предприятие приобретает права юридического лица с момента государственной регистрации. Предприятие является юридическим лицом согласно законодательству Республики Беларусь, состоит на хозяйственном расчете, имеет самостоятельный баланс, расчетный и иные счета в учреждениях банков, печати и штамп со своим наименованием и иные реквизиты; может от своего имени приобретать имущественные и личные неимущественные права и нести обязанности, быть истцом и ответчиком в суде, хозяйственном или третейском суде.

|

|

|

Основной целью деятельности Предприятия является осуществление хозяйственной деятельности, направленной на извлечения максимальной прибыли для собственника Предприятия и его трудового коллектива.

Предметом деятельности Предприятия является осуществление следующих видов экономической деятельности:

ü обработка древесины и производство изделий из дерева и пробки, кроме мебели

ü производство изделий из соломки и плетенки;

ü производство мебели и прочей продукции, не включенной в другие группировки;

ü строительство;

ü оптовая торговля и торговля через агентов, кроме торговли автомобилями и мотоциклами;

ü розничная торговля, кроме торговли автомобилями и мотоциклами;

ü ремонт бытовых изделий и предметов личного пользования;

ü аренда машин и оборудования без оператора и прокат бытовых изделий и предметов личного пользования;

ü деятельность в области архитектуры, инженерных изысканий и предоставление технических консультаций в этих областях;

ü рекламная деятельность.

Виды деятельности, подлежащие лицензированию, осуществляются Предприятием на основе лицензий, полученных в установленном законодательством порядке.

Внешнеэкономическая деятельность осуществляется Предприятием в соответствии с законодательными актами Республики Беларусь.

Имущество Предприятия находится в частной собственности Учредителя и принадлежит Предприятию на праве хозяйственного ведения. Имущество Предприятия составляют основные фонды, оборотные средства, а также иные ценности, стоимость которых отражается в балансе Предприятия.

Имущество предприятия является неделимым и не может быть распределено по вкладам (долям, паям), в том числе между работниками Предприятия.

Право хозяйственного ведения имуществом, в отношении которого Учредителем принято решение о закреплении за Предприятием, возникает у этого Предприятия с момента передачи имущества, если иное не установлено законодательством.

|

|

|

Имущество Предприятия образуется за счет:

ü денежного и (или) неденежного вклада Учредителя;

ü доходов, полученных от реализации работ, услуг а также от других видов хозяйственной деятельности;

ü безвозмездных или благотворительных взносов, пожертвований предприятий, организаций и граждан;

ü кредитов банков и других кредиторов;

ü иных источников, не запрещенных законодательством Республики Беларусь.

Владение, пользование и распоряжение имуществом осуществляется Предприятием в пределах, определяемых в соответствии с законодательством.

Предприятие не вправе продавать принадлежащее ему на праве хозяйственного ведения недвижимое имущество, сдавать его в аренду, в залог, вносить в качестве вклада в уставный фонд хозяйственных обществ и товариществ или иным способом распоряжаться этим имуществом без согласия Учредителя.

Остальным имуществом Предприятие распоряжается самостоятельно, за исключением случаев, установленных законодательством и Учредителем. Перечень сделок и иных юридических действий по распоряжению имуществом Предприятия, для осуществления которых необходимо согласие Учредителя оговаривается в Контракте с Директором.

Плоды, продукция и доходы от использования имущества, находящегося в хозяйственном ведении, а также имущество, приобретенное Предприятием по договорам или иным основаниям, поступают в хозяйственное ведение Предприятия в порядке, установленном законодательством для приобретения права собственности.

Право хозяйственного ведения имуществом прекращается по основаниям и в порядке, предусмотренным законодательством для прекращения права собственности, а также в случаях правомерного изъятия имущества у Предприятия по решению Учредителя.

Учредитель Предприятия:

ü определяет предмет и цели деятельности Предприятия;

ü утверждает Устав Предприятия и вносит в него изменения и дополнения, в том числе касающиеся размера уставного фонда Предприятия;

|

|

|

ü устанавливает норматив отчислений от прибыли в свою пользу;

ü назначает и освобождает от должности Директора Предприятия;

ü принимает решение о создании дочерних предприятий, филиалов и представительств, о вступлении в ассоциации и объединения;

ü решает вопросы благотворительной деятельности Предприятия и оказания Предприятием безвозмездной помощи;

ü утверждает отчет о производственно-хозяйственной деятельности Предприятия за год;

ü проводит комплексные ревизии финансово-хозяйственной деятельности Предприятия;

ü осуществляет контроль за использованием по назначению и сохранностью принадлежащего предприятию имущества;

ü принимает решение о реорганизации и ликвидации Предприятия, утверждает ликвидационный баланс.

Организационная структура предприятия представлены следующими элементами. Исполнительным органом Предприятия является Директор, назначаемый Учредителем. Учредитель заключает с Директором контракт, в котором определяются права, обязанности и ответственность Директора, условия его материального обеспечения и освобождения от должности с учетом гарантий, предусмотренных действующим законодательством.

Полномочия Директора Предприятия:

ü обеспечивает выполнение планов деятельности Предприятия;

ü представляет Предприятие без доверенности в отношениях с государственными органами, предприятиями, организациями, учреждениями;

ü распоряжается имуществом и средствами Предприятия в пределах прав, установленных собственником;

ü заключает договоры от имени Предприятия в пределах прав, установленных собственником Предприятия;

ü открывает в банках расчетный и другие счета;

ü имеет право лично вести бухгалтерский учет и составлять бухгалтерскую отчетность;

ü принимает и увольняет работников;

ü в соответствии с Правилами внутреннего трудового распорядка принимает меры поощрения и дисциплинарного взыскания;

ü выдает доверенности;

ü утверждает штатное расписание;

ü издает приказы и дает указания, обязательные для всех работников Предприятия;

ü определяет объем и характер сведений, составляющих коммерческую тайну Предприятия, а также порядок ее защиты;

ü регулярно (не реже двух раз в год) отчитывается перед Учредителем, а также предоставляет документы и информацию, касающуюся деятельности Предприятия.

Директор Предприятия несет ответственность за результаты работы Предприятия, соблюдение требований настоящего Устава, выполнение обязательств перед Учредителем и трудовым коллективом. Директор обеспечивает сохранность товарно-материальных ценностей, денежных средств и другого имущества Предприятия. Ответственность Директора перед Учредителем устанавливается в контракте.

|

|

|

Заместитель Директора в отсутствие Директора выполняет его обязанности и пользуется его правами, предусмотренными настоящей статьей.

Директором Предприятия может быть Учредитель.

Контрольный орган Предприятия.

Контроль за хозяйственной и финансовой деятельностью Предприятия, филиалов и представительств осуществляет Собственник посредством проведения проверок и комплексных ревизий финансово-хозяйственной деятельности.

Для проведения проверок и ревизий Собственник или Директор могут создавать ревизионную комиссию, приглашать независимых ревизоров и аудиторов.

Ревизионная комиссия, независимые ревизоры и аудиторы при проведении ревизий и проверок вправе знакомиться со всеми документами Предприятия, требовать объяснений от должностных лиц предприятия. Результаты ревизий и проверок оформляются актами и предоставляются Собственнику или Директору.

На предприятии выделяют 2 основных отдела: планово-экономический отдел и договорной отдел. Планово-экономический отдел занимается планированием расходов компании, подготавливает исходные данные для составления проектов хозяйственно-финансовой, производственной и коммерческой деятельности предприятия, обеспечивает своевременность расчётов и взносов всех видов платежей по обязательствам предприятия и кредитным учреждениям, наблюдением за поступлением средств на счета предприятия и информированием отделения маркетинга и отделения программного обеспечения о просрочках оплаты счетов потребителями, составлением отчётов о финансовом состоянии предприятия по установленным формам. Договорной отдел занимается составлением договоров, их проверкой, контролирует выполнение условий договора. Так же на анализируемом предприятии существуют отделение управления персоналом, отделение менеджмента и маркетинга.

Предприятие на основе полного хозяйственного расчета обеспечивает самоокупаемость, финансирование затрат по совершенствованию производства, социальному развитию и материальному стимулированию работников за счет заработанных средств, несет ответственность за результаты своей деятельности и выполнение обязательств перед государством, юридическими и физическими лицами.

Предприятие самостоятельно планирует свою деятельность и определяет перспективы развития исходя из спроса на производимую продукцию, работы и услуги и необходимости обеспечения Торгового и социального развития Предприятия, повышения личных доходов его работников. Основу планов составляет договоры, заключенные с потребителями продукции, работ и услуг Предприятия.

Хозяйственные отношения Предприятия с другими предприятиями, организациями и гражданами строятся на основе договоров.

Предприятие свободно в выборе предмета договора, определения обязательств, любых других условий договорных отношений, не противоречащих действующему законодательству.

Предприятие реализует свою продукцию, работы и услуги, отходы производства по ценам и тарифам, устанавливаемым самостоятельно или на договорной основе, а в случаях, предусмотренных законодательством Республики Беларусь – по ценам и тарифам, регулируемым государством.

Предприятие в установленном законодательными актами порядке осуществляет внешнеэкономическую деятельность согласно предмета деятельности Предприятия.

Предприятие осуществляет оперативный и бухгалтерский учет результатов своей работы, ведет статистическую отчетность в порядке, определяемом законодательными актами и несет ответственность за достоверность информации.

Финансовый год начинается 1 января и заканчивается 31 декабря.

Ревизии финансово-хозяйственной деятельности осуществляются не чаще одного раза в год независимой аудиторской организацией, на основании договора, заключаемого Учредителем.

Проверки финансово-хозяйственной деятельности осуществляются налоговой инспекцией и иными контролирующими органами в соответствии с их компетенцией.

Учредитель сам или через своих представителей вправе в любое время проверить бухгалтерские книги Предприятия.

Предприятие осуществляет социальное, медицинское и иное обязательное страхование своих работников в соответствии с действующим законодательством. Предприятие за счет средств, направленных на потребление, может устанавливать для своих работников дополнительные льготы и преимущества в области социально-культурного и жилищно-бытового обслуживания. Для этих целей в смете фонда социального развития предусматривается необходимые ассигнования.

Отчет о финансово-хозяйственной деятельности в установленном порядке предоставляется налоговой инспекции, в финансовый отдел предоставляется справка о взаимоотношениях с бюджетом.

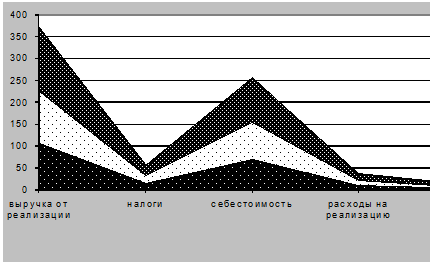

Рассмотрим основные экономические показатели за 3 года и дадим общую характеристику экономической деятельности предприятия. Для этого составим диаграмму.

Из диаграммы видно, что предприятие функционирует эффективно на рынке. Его продукция пользуется спросом, т.к прослеживается тенденция к увеличению выручки от реализованных товаров, оказанных услуг. Так же увеличилась и валовая прибыль в 2008г по сравнению с 2006-2007гг. Увеличение себестоимости реализованной продукции может быть вызвано увеличением объёма выпуска продукции или, возможно, были использованы более дорогие материалы для её производства. Более детально финансовое состояние предприятие будет рассмотрено в следующей главе.

2. Оценка финансового состояния частного предприятия "Магнезит"

Финансовый анализ является существенным элементом финансового менеджмента и аудита. Практически все пользователи финансовых отчетов предприятий используют результаты финансового анализа для принятия решений по оптимизации своих интересов.

Собственники анализируют финансовые отчеты для повышения доходности капитала, обеспечения стабильности предприятия. Кредиторы и инвесторы анализируют финансовые отчеты, чтобы минимизировать свои риски по займам и вкладам. Можно твердо говорить, что качество принимаемых решений целиком зависит от качества аналитического обоснования решения. Об интересе к финансовому анализу говорит тот факт, что в последние годы появилось много публикаций, посвященных финансовому исследованию, активно осваивается зарубежный опыт финансового анализа и управления предприятиями, банками, страховыми организациями и т.д.

Введение нового плана счетов бухгалтерского учета, приведение форм бухгалтерской отчетности в большее соответствие с требованиями международных стандартов вызывает необходимость использования новой методики финансового анализа, соответствующей условиям рыночной экономики. Такая методика нужна для обоснованного выбора делового партнера, определения степени финансовой устойчивости предприятия, оценки деловой активности и эффективности предпринимательской деятельности.

Финансовое состояние предприятия формируется в процессе его взаимоотношений с поставщиками, покупателями, акционерами, налоговыми органами, банками и другими партнерами. От улучшения финансового состояния предприятия зависят его экономические перспективы. Этот факт приобретает особое значение в условиях рыночного хозяйствования.

Без качественного и тщательно проведенного анализа финансового состояния хозоргана невозможно принятие грамотных и экономически обоснованных управленческих решений.

Финансовое состояние предприятия характеризуется обеспеченностью финансовыми ресурсами, необходимыми для нормальной производственной, коммерческой и другими видами деятельности предприятия, а также целесообразностью и эффективностью их размещения и использования.

Анализ финансового состояния предприятия - это исследовательский и оценочный процесс, главная цель которого выработка наиболее обоснованных предположений и прогнозов изменения финансовых условий функционирования предприятий.

В анализе финансового состояния предприятия используется система показателей, которая характеризует, во-первых, оптимальность структуры активов и пассивов предприятия, во-вторых, текущую и перспективную платёжеспособность предприятия, в-третьих – финансовую устойчивость предприятия, в-четвёртых – деловую активность и эффективность деятельности предприятия, в-пятых – факторы формирования и изменения финансового состояния предприятия.

ФСП может быть устойчивым, неустойчивым и кризисным. Способность предприятия своевременно производить платежи, финансировать свою деятельность на расширенной основе свидетельствует о его хорошем финансовом состоянии. ФСП зависит от результатов его производственной, коммерческой и финансовой деятельности. Если производственные и финансовые планы успешно выполняются, то это положительно влияет на ФСП, и, наоборот, в результате невыполнения плана по производству и реализации продукции происходит повышение ее себестоимости, снижается выручка и сумма прибыли, следовательно, ухудшается ФСП и его платежеспособность.

Устойчивое финансовое положение в свою очередь оказывает положительное влияние на выполнение производственных планов и обеспечение нужд производства необходимыми ресурсами. Поэтому финансовая деятельность как составная часть хозяйственной деятельности направлена на обеспечение планомерного поступления и расходования денежных ресурсов, выполнение расчетной дисциплины, достижение рациональных пропорций собственного и заемного капитала и наиболее эффективного его использования. Главной целью финансовой деятельности является решение, где, когда и как использовать финансовые ресурсы для эффективного развития производства и получения максимальной прибыли.

Чтобы выжить в условиях рыночной экономики и не допустить банкротства предприятия, нужно хорошо знать, как управлять финансами, какой должна быть структура капитала по составу и источникам образования, какую долю должны занимать собственные и заемные средства. Следует знать и такие понятия рыночной экономики как деловая активность, ликвидность, платежеспособность, кредитоспособность предприятия, порог рентабельности, запас финансовой устойчивости (зона безопасности), степень риска, эффект финансового рычага и другие, а также методику их анализа.

Цель анализа состоит не только в том, чтобы установить и оценить ФСП, но и в том, чтобы постоянно проводить работу, направленную на его улучшение. Анализ ФСП показывает, по каким направлениям надо вести эту работу, дает возможность выявить наиболее важные аспекты и наиболее слабые позиции в ФСП. В соответствии с этим результаты анализа дают ответ на вопрос, каковы важнейшие способы улучшения ФСП в конкретный период его деятельности. Но главной целью анализа является своевременное выявление и устранение недостатков в финансовой деятельности и нахождение резервов улучшения ФСП и его платежеспособности. Для оценки устойчивости ФСП используется целая система показателей, характеризующих изменения структуры капитала предприятия по его размещению к источникам образования;

- эффективности и интенсивности его использования;

- платежеспособности и кредитоспособности предприятия;

- запаса его финансовой устойчивости.

Показатели должны быть такими, чтобы все те, кто связан с предприятием экономическими отношениями, могли ответить на вопрос, насколько надежно предприятие как партнер, а, следовательно, принять решение об экономической выгодности продолжения отношений с ним. Анализ ФСП основывается главным образом на относительных показателях, т. к. абсолютные показатели баланса в условиях инфляции практически невозможно привести в сопоставимый вид. Относительные показатели можно сравнивать с:

- общепринятыми "нормами" для оценки степени риска и прогнозирования возможности банкротства;

- аналогичными данными других предприятий, что позволяет выявить сильные и слабые стороны предприятия и его возможности;

- аналогичными данными за предыдущие годы для изучения тенденции улучшения или ухудшения ФСП.

Различают внутренний и внешний анализ финансового состояния предприятия. Внутренний анализ проводится службами предприятия. Его результаты используются для планирования, контроля и прогнозирования финансового состояния. Особенности этого анализа:

· ориентация результатов анализа на руководство предприятия

· возможность использования всех источников информации для анализа

· отсутствие регламентации анализа

· максимальная закрытость результатов анализа

· комплексность анализа – изучение всех сторон деятельности предприятия

Внешний анализ производится всеми субъектами анализа, которые используют публичную отчётность – инвесторы, финансово-кредитные учреждения и другие. Особенности этого анализа:

· разнообразие целей и субъектов

· наличие типовых методик

· ориентация анализа на публикуемую внешнюю отчётность

· максимальная открытость результатов анализа для пользователей

Основными задачами анализа финансового состояния предприятия является общая оценка финансового состояния и факторов его изменения, изучение соответствия между средствами и источниками, определение ликвидности, финансовой устойчивости предприятия, своевременное выявление и устранение недостатков финансовой деятельности предприятия и поиск резервов улучшения финансового состояния, долгосрочное и краткосрочное прогнозирование устойчивости, разработка мероприятий, направленных на увеличение эффективности использования финансовых ресурсов и укрепления финансового состояния предприятия.

Оценка финансового состояния предприятия проводится на основе данных стандартных балансовых отчетов, куда входят: бухгалтерский баланс (форма № 1); отчет о прибылях и убытках (форма № 2); отчет об изменении капитала (форма № 3); отчет о движении денежных средств (форма № 4); приложение к балансу предприятия (форма № 5); расшифровки дебиторской и кредиторской задолженностей на каждую рассматриваемую отчетную дату; справки о ежемесячных оборотах по погашению задолженности предприятия за последние 6 месяцев, аудиторские заключения и др.

Финансовое состояние предприятия характеризуется системой показателей, отражающих состояние капитала в процессе его кругооборота и способность субъекта хозяйствования финансировать свою деятельность на фиксированный момент времени. Способность предприятия своевременно производить платежи, финансировать свою деятельность, переносить непредвиденные потрясения и поддерживать свою платежеспособность в неблагоприятных обстоятельствах свидетельствует о его устойчивом финансовом состоянии, и наоборот. Поэтому, одним из показателей, характеризующих финансовое состояние предприятия, является его платежеспособность, т.е. возможность наличными денежными ресурсам своевременно погашать свой платежные обязательства.

В условиях ограниченных производственных возможностей и постоянно изменяющемся спросе необходим постоянно контролировать объемы производства и реализации продукции. По мере насыщения рынка и усиления конкуренции не производство определяет объем продаж, а, наоборот, возможный объем продаж является основой разработки производственной программы. Предприятие должно производить только те товары и в таком объеме, которые оно может реально реализовать.

Анализ объемов производства начинается с изучения динамики выпуска и реализации продукции, расчета базисных и цепных темпов роста и прироста, исследуются изменения выручки от реализации

На протяжении последних трех лет, как свидетельствуют данные рисунка, наблюдается постепенное наращивание темпов производства и реализации продукции с целью наиболее полного удовлетворения потребительских запросов.

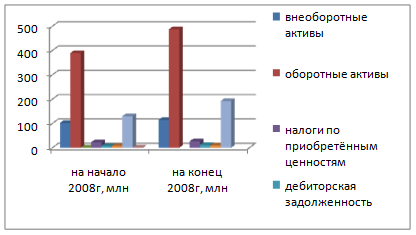

Для оценки финансового состояния "Магнезит" приступим сначала к анализу оборотных и внеоборотных активов предприятия и источников их формирования.

Для общей характеристики этих активов предприятия изучим их наличие, состав, структуру и происходящие в них изменения. По данным актива баланса составим схему и аналитическую таблицу, в которой отразим данные годового баланса. Первоначально составим диаграмму, отражающую состав активов за два года. Для этого используем рисунок 2.

Рисунок 4 – Состав активов предприятия за 2008 год

Примечание – Источник: собственная разработка

Из диаграммы видно, что к концу 2008 году произошли некоторые изменения в структуре активов предприятия - увеличились оборотные активы предприятия, увеличились денежные средства, увеличилась дебиторская задолженность. Для более детального изучения этого составим аналитическую таблицу 1 и проследим, какие произошли изменения в структуре капитала.

Таблица 1 – Состав активов предприятия

| Состав активов предприятия | На начало года | На конец года | Изменение за год | Изменение структуры в % | |||

| сумма млн. руб | уд. вес % | сумма млн. руб | уд. вес % | сумма млн. руб | уд. вес % | ||

| 1.Внеоборотные активы | 103 | 17,5 | 115 | 15,9 | +12 | 11,7 | -1,6 |

| 2.Оборотные активы | 429 | 72,5 | 537 | 74,1 | +108 | 25,2 | +1,6 |

| 2.1 запасы | 390 | 66,1 | 488 | 67,4 | +98 | 25,1 | +1,3 |

| 2.2 налоги по приобретённым ценностям | 23 | 3,9 | 27 | 3,7 | +4 | 17,4 | +0,2 |

| 2.3 дебиторская задолженность | 8 | 1,4 | 12 | 1,7 | +4 | 50 | +0,3 |

| 2.4 готовая продукция и товары отгруженные | 230 | 40,0 | 321 | 44,3 | +91 | 39,6 | +4,3 |

| Баланс | 590 | 100 | 724 | 100 | +134 | 22,7 | |

Примечание – Источник: собственная разработка

Данная таблица показывает, что сумма средств предприятия увеличилась на 134 млн. руб. или на 22,7%, что свидетельствует о развитии хозяйственной деятельности. Распределение средств между внеоборотными и оборотными активами на начало года 17,5% и 72,5% соответственно. На конец года произошли значительные изменения в структуре. Прирост оборотных активов 108 млн. руб. или 25,2%, а внеоборотных активов 12 млн. руб. или 11,7%, удельный вес оборотных активов в общей сумме увеличился на 1,6 процентных пункта, а внеоборотных - уменьшился на эту же величину. Таким образом, предприятие перераспределила свои средства в сторону увеличения мобильной части. Изменение структуры оборотных активов показало, что отдельные группы этих активов увеличились за год неодинаковыми темпами. Удельный вес запасов увеличился значительно на 25,1 процентных пункта, доля дебиторской задолженности увеличилась на 50 процентных пункта. Такие изменения свидетельствуют о наличии на предприятии наиболее ликвидных оборотных активов, которые увеличились за год на 91 млн. руб. Отрицательным фактором является увеличение дебиторской задолженности. Безусловно, часть этой задолженности является результатом нормального функционирования действующей системы расчёта, однако её увеличение может привести к негативным последствиям. На предприятии отсутствует просроченная дебиторская задолженность. Это свидетельствует о выполнении расчётно-платёжной дисциплины дебиторами.

Проведём анализ источников собственных средств предприятия. Организация может приобретать средства за счёт собственных и заёмных источников. Для их оценки по данным пассива баланса составим аналитическую таблицу 2 и рисунок 3.

Рисунок 3 – Источники собственных средств предприятия

Примечание – Источник: собственная разработка

Из диаграммы видно, что произошли изменения в структуре баланса, а именно, увеличение собственных средств предприятия, незначительное увеличение доходов и расходов, значительное увеличение расчётов. На увеличение расчётов основное влияние оказало увеличение кредиторской задолженности на 27 млн. руб; так же произошло уменьшение дебиторской задолженности, что положительно сказалось на увеличении доходов анализируемого предприятия. Постановлением МинФина, Министерства Экономики и Министерства Статистики от 14 мая 2004г утверждена инструкция по анализу и контролю за финансовым состоянием и платёжеспособностью субъектов предпринимательской деятельности. Основная цель анализа в соответствии с инструкцией – обоснование решения о признании структуры баланса неудовлетворительной, а предприятие – неплатёжеспособным. В качестве критериев для оценки структуры бухгалтерского баланса используются следующие показатели:

1) коэффициент текущей ликвидности Коэффициент текущей ликвидности определяется как отношение фактической стоимости находящихся в наличии у предприятия оборотных средств в виде запасов и расходов, налогов по приобретенным ценностям, готовой продукции и товаров, товаров отгруженных, выполненных работ, оказанных услуг, дебиторской задолженности, финансовых вложений, денежных средств и прочих оборотных активов к краткосрочным обязательствам предприятия

Рис. 7. Сопоставление коэффициента текущей ликвидности с нормативным значение

Значение коэффициента в 2008г по сравнению с 2006 годом увеличилось на 0,08%, а по отношению к 2007г не изменилось. Оно остается достаточно высоким, превышая нормативный свой уровень на 12%, что говорит о положительных тенденциях в общей обеспеченности предприятия собственными оборотными средствами для осуществления предпринимательской деятельности и своевременного погашения срочных обязательств.

2) коэффициент обеспеченности собственными оборотными средствами

Рис. 8. Сопоставление коэффициента обеспеченности собственными оборотными средствами с допустимым значением

По данным рисунка 8 коэффициент обеспеченности собственными оборотными средствами в 2008г. больше на 0,4% и на 0,1% своего показания соответственно за 2006г. и 2007г. В сравнении с минимально допустимым своим значением за последний отчетный год этот показатель в 2,33 раза больше, что свидетельствует о достаточном наличии у предприятия собственных оборотных средств, необходимых для его финансовой устойчивости. Платёжеспособность является внешним проявлением финансового состояния предприятия. Платёжеспособность означает способность предприятия своевременно и полностью производить платежи по всем своим обязательствам. Оценка платёжеспособности предприятия осуществляется на основе характеристики ликвидности оборотных активов. Ликвидность определяется временем, необходимым для превращения оборотных активов в денежные средства. Ликвидность баланса – это степень покрытия обязательств предприятия его активами, срок превращения которых в денежные средства соответствует сроку погашения обязательств. Анализ ликвидности баланса заключается в сравнении средств по активу, сгруппированных по степени убывания ликвидности с обязательствами по пассиву, которые группируются по степени срочности их погашения.

На следующем этапе оцениваем динамику движения денежных средств. Для этого составим аналитическую таблицу 4.

Таблица 4 – Динамика движения денежных средств

| Статьи отчёта о движении денежных средств | Сумма за период | Абсолютный прирост | Темп роста, % | |

| 2007г | 2008г | |||

| Поступило денежных средств | 295 | 315 | 20 | 120,4 |

Примечание – Источник: собственная разработка

Из данной таблицы видно, что произошёл абсолютный прирост денежных средств на 20 млн. руб. Это свидетельствует о повышении деловой активности предприятия и росте реализации товаров, оказании услуг. Уровень темпа роста поступления денежных средств в динамике за два года позволяет сделать вывод о стабильности развития предприятия. На завершающем этапе изучим структуру денежных потоков. Проанализируем сначала эту структуру за два года, а далее уделим более глубокий анализ структуре денежных потоков за 2008г. Для анализа этой структуры за два года построим рисунок.

Рисунок – Структура денежных потоков

Примечание – Источник: собственная разработка

Из данной диаграммы видно, что в 2008 году произошло увеличение остатков денежных средств на начало года, незначительно увеличилось поступление денежных средств. Какие причины повлияли на это увеличение, более детально рассмотрим после создания аналитической таблицы 5.

Таблица 5 – Влияние факторов на изменение денеж