|

Методические подходы к оценке финансовой устойчивости

|

|

|

|

Финансовая устойчивость характеризуется определенными пропорциями между отдельными группами активов и пассивов, а также возможностью поступательного развития организации без угрозы возникновения кризисных ситуаций. Основными пользователями результатов внешнего анализа финансовой устойчивости предприятия являются его кредиторы.

Факторы, определяющие финансовую устойчивость организации:

- структура источников финансирования организации (чем больше устойчивых и долгосрочных источников финансирования, тем выше финансовая устойчивость организации);

- структура имущества организации (чем больше внеоборотных активов и ниже оборачиваемость имущества, тем выше потребность в устойчивых источниках финансирования и тем ниже при прочих равных условиях финансовая устойчивость организации);

- соответствие состава и структуры пассива и актива баланса по абсолютным значениям, удельным весам и срокам;

- способность организации генерировать денежный поток и обслуживать свои обязательства (чем больше эта способность, тем выше финансовая устойчивость);

- цена привлекаемых источников финансирования и ее соотношение с рентабельностью активов организации (чем выше доходность бизнеса, тем доступнее ему источники финансирования, при прочих равных условиях, и тем он устойчивее).

Анализ финансовой устойчивости проводится в два этапа:

Рассчитываются абсолютные показатели и оценивается тип финансовой устойчивости.

Определяются относительные показатели финансовой устойчивости.

К абсолютным показателям относятся:

- Источник собственных средств = Собственный капитал = Итог раздела III Капитал и резервы (с.1300)+Доходы будущих периодов (1530)+Оценочные обязательства (с.1540)

|

|

|

- Внеоборотные активы = Итог раздела I Внеоборотные активы (с. 1100)

- Источники собственных оборотных средств для формирования запасов и затрат = Собственный капитал - Внеоборотные активы

- Долгосрочные кредиты и займы = Итог раздела IV Долгосрочные обязательства (с.1400)

- Источники собственных средств, скорректированные на величину долгосрочных заемных средств = Собственный капитал + Долгосрочные кредиты и займы - Внеоборотные активы

- Краткосрочные кредитные и заемные средства = Заемные средства (Краткосрочные обязательства с.1510)

- Общая величина источников средств с учетом долгосрочных и краткосрочных заемных средств = Собственный капитал + Долгосрочные пассивы + Краткосрочные займы и кредиты - Внеоборотный капитал

- Величина запасов и затрат, обращающихся в активе баланса = Запасы (с. 1210) + НДС по приобретенным ценностям (с.1220)

- Излишек источников собственных оборотных средств = Собственный капитал - Внеоборотные активы - Запасы и Затраты

- Излишек источников собственных средств и долгосрочных заемных источников = Собственный капитал + Долгосрочные пассивы - Внеоборотные активы - Запасы и затраты

- Излишек общей величины всех источников для формирования запасов и затрат = Собственный капитал + Долгосрочные пассивы + Краткосрочные займы и кредиты - Внеоборотные активы - Запасы и затраты.

-х комплексный показатель (S) финансовой ситуации:

- S1 = 1, если излишек источников собственных оборотных средств>0

- S2 = 1, если излишек источников собственных средств и долгосрочных заемных источников > 0

- S3 = 1, если излишек общей величины всех источников для формирования запасов и затрат > 0

На основе расчета абсолютных показателей выделяют 4 типа финансовой устойчивости:

- Абсолютная финансовая устойчивость. Характеризуется тем, что для покупки нужной величины запасов у предприятия достаточно собственных оборотных средств, поэтому привлечение кредитов для этих целей нецелесообразно. На практике такая ситуация встречается крайне редко. И для нее характерны:

|

|

|

Трехмерная модель - {1; 1; 1}

- Нормальная финансовая устойчивость. Характеризуется тем, что собственных оборотных средств для покрытия запасов не хватает, однако привлечение долгосрочного кредита решает данную проблему.

Трехмерная модель - {0;1;1}

- Неустойчивое финансовое состояние. Характеризуется тем, что для покупки нужной величины запасов собственных и долгосрочных источников не хватает. Лишь использование краткосрочного кредита решает данную проблему. При этом предприятие уже использовало все источники финансирования.

Трехмерная модель - {0;0;1}

- Кризисное финансовое состояние. Для покрытия запасов недостаточно даже общей суммы всех источников финансирования, поэтому предприятие вынуждено сокращать запасы, следовательно, и объемы производства, что в итоге может привести к банкротству.

Трехмерная модель - {0;0;0}

Относительные показатели финансовой устойчивости:

- Коэффициент автономии - характеризует отношение собственного капитала к общей сумме капитала (активов) организации. Коэффициент показывает, насколько организация независима от кредиторов. Чем меньше значение коэффициента, тем в большей степени организация зависима от заемных источников финансирование, тем менее устойчивое у нее финансовое положение. Нормальное ограничение: Ка ≥ 0,5

(1.1)

(1.1)

где СК - собственный капитал, ВБ - валюта баланса.

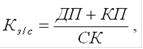

- Коэффициент соотношения собственных и заемных средств (коэф. финансового риска, рычага) - определяется как отношение общей суммы задолженности (долгосрочной и краткосрочной) к величине собственного капитала. Используется при оценке платежеспособности организации, решении вопроса о выборе источников финансирования в финансовом менеджменте. Уровень данного коэффициента выше допустимого свидетельствует о потенциальной опасности возникновения недостатка собственных денежных средств. Нормальное ограничение: Кс/з ≤ 1

(1.2)

(1.2)

где ДП - долгосрочные пассивы, КП - краткосрочные пассивы, СК - собственный капитал.

|

|

|

- Коэффициент соотношения мобильных и иммобилизованных средств - показывает, сколько внеоборотных активов приходится на каждый рубль оборотных активов. Для данного показателя нормативных значений не установлено. Нормативное значение специфично для каждой отдельной отрасли, но при прочих равных условиях увеличение коэффициента является положительной тенденцией.

(1.3)

(1.3)

где ОА - оборотные активы, ВА - внеоборотные активы.

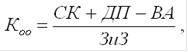

- Коэффициент маневренности собственных средств - показывает, способность предприятия поддерживать уровень собственного оборотного капитала и пополнять оборотные средства в случае необходимости за счет собственных источников. Нормальное ограничение: Км ≈ 0,2ч0,5. Зависит от характера деятельности предприятия: в фондоемких производствах его нормальный уровень должен быть ниже, чем в материалоемких

(1.4)

(1.4)

где СК - собственный капитал, ВА - внеоборотные активы, ДП - долгосрочные пассивы.

- Коэффициент обеспеченности запасов и затрат собственными средствами - показывает, какая часть запасов и затрат финансируется за счет собственных источников. Рост коэффициента положительно сказывается на финансовой устойчивости компании. Нормальное ограничение:≈0,6ч0,8 (т.е. 60-80% запасов компании должны формироваться из собственных источников).

(1.5)

(1.5)

где СК - собственный капитал, ДП - долгосрочные пассивы, ВА - внеоборотные активы, ЗиЗ - запасы и затраты.

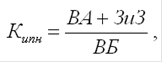

- Коэффициент имущества производственного назначения - показывает долю имущества производственного назначения в активах предприятия. Нормальное ограничение: Кипн≥ 0,6

(1.6)

(1.6)

где ВА - внеоборотные активы, ЗиЗ - запасы и затраты, ВБ - валюта баланса.

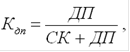

- Коэффициент долгосрочно привлеченных заемных средств - отношение долгосрочных кредитов и заемных средств к сумме источников собственных средств и долгосрочных кредитов и займов. Рост коэффициента в динамике является, в определенном смысле, негативной тенденцией, означая, что с позиции долгосрочной перспективы предприятие все сильнее и сильнее зависит от внешних инвесторов.

|

|

|

(1.7)

(1.7)

где ДП - долгосрочные пассивы, СК - собственные активы.

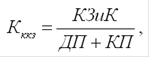

- Коэффициент краткосрочной задолженности - показывает долю краткосрочных обязательств предприятия в общей сумме внешних обязательств (какая доля в общей сумме задолженности требует краткосрочного погашения). Увеличение коэффициента повышает зависимость организации от краткосрочных обязательств, требует увеличения ликвидности активов для обеспечения платежеспособности и финансовой устойчивости.

(1.8)

(1.8)

где КЗиК - краткосрочные займы и кредиты, ДП - долгосрочные пассивы, КП - краткосрочные пассивы.

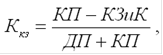

- Коэффициент кредиторской задолженности - характеризует долю кредиторской задолженности и прочих пассивов в общей сумме обязательств организации

(1.9)

(1.9)

где КЗиК - краткосрочные займы и кредиты, ДП - долгосрочные пассивы, КП - краткосрочные пассивы.

Таким образом, финансовая устойчивость является важнейшей характеристикой финансово-экономической деятельности предприятия. Понятие «финансовая устойчивость» организации многогранно, оно более широкое в отличие от понятий «платежеспособность» и «кредитоспособность», так как включает в себя оценку различных сторон деятельности организации. Финансовая устойчивость - это определенное состояние счетов предприятия, гарантирующее его постоянную платежеспособность. Знание предельных границ изменения источников средств для покрытия вложений капитала в основные фонды или производственные затраты позволяет генерировать такие потоки хозяйственных операций, которые ведут к улучшению финансового состояния предприятия и повышению его устойчивости. При исследовании финансовой устойчивости выделяется обособленное понятие - «платежеспособность», не отождествляемое с предыдущим. Как видно, платежеспособность является неотъемлемым компонентом финансовой устойчивости. Устойчивость финансового состояния организации определяет соотношение величин собственных и заемных источников формирования запасов и стоимости самих запасов. Обеспеченность запасов и затрат источниками формирования, а также эффективное использование финансовых ресурсов является существенной характеристикой финансовой устойчивости, тогда как платежеспособность выступает ее внешним проявлением.

2. Оценка финансовой устойчивости «ГАЗАВТО»

Организационно-экономическая характеристика деятельности предприятия

Общество с ограниченной ответственностью «ГАЗАВТО» зарегистрирована 29 января 2007 года генеральным директором Маляровой Галиной Ивановной. Юридический адрес общества 628605, ХМАО-Югра, г. Нижневартовск, ул.60лет Октября д.90. Срок деятельности Общества без ограничения.

|

|

|

В соответствии с Уставом Общество является юридическом лицом и действует в соответствии с Гражданским кодексом Российской Федерации и Федеральным законом Российской Федерации «Об обществах с ограниченной ответственностью». Общество является коммерческой организацией.

Уставный капитал общества составляет 2 500 000 рублей. Прибыль общества определяется к концу каждого финансового года (квартала). Она формируется из выручки от хозяйственной, коммерческой деятельности после возмещения материальных и приравненных к ним затрат и расходов по оплате труда. Из балансовой прибыли общества уплачиваются предусмотренные законом налоги и другие платежи в бюджет, а также процент по кредитам банков. Образующаяся после этих расчетов прибыль остается в полном распоряжении общества, часть которой выделяется на развитие производства и общие нужды.

Основной целью ООО «ГАЗАВТО» является получение прибыли.

Основными видами деятельности ООО «ГАЗАВТО» согласно уставу являются:

- розничная торговля моторным топливом;

- хранение моторного топлива;

- оптовая торговля прочим жидким и газообразным топливом;

- техническое обслуживание и ремонт автотранспортных средств;

- автомобильные детали, узлы и принадлежности (розничная торговля).

ООО «ГАЗАВТО» на сегодняшний момент является малым предприятием, с момента создания компании среднесписочная численность сотрудников выросла. Компания постоянно находится в развитии и расширении ассортимента продукции. Для улучшения качества обслуживания и увеличения скорости обслуживания клиентов на складе организации постоянно поддерживается необходимый запас материалов и топлива.

Организационная структура носит линейно-функциональный характер. Такая организационная структура характерна и достаточна для большинства мелких и средних предприятий. В данном случае полностью выполняется критерий «норма управляемости». При данной структуре управления сохраняется преимущество линейной структуры в виде принципа единоначалия, и преимущество функциональной структуры в виде специализации управления. При этом данная структура имеет и ряд недостатков. Во-первых, подобная структура препятствует введению инноваций, и всякие изменения требуют значительных усилий руководства. Во-вторых, сегментация подсистем вызывает их излишнюю замкнутость, что препятствует функционированию организации как единой системы. В-третьих, структура носит централизованный характер, что вызывает перегрузку высшего руководства и требует специального налаживания прямых связей подсистем. В-четвертых, создаются ограниченные возможности по подготовке руководителей высшего уровня.

Структура общества представлена иерархической схемой. (рис.1) Возглавляет Общество Управляющий (Генеральный директор). Согласно уставу он имеет следующие права и обязанности:

. Руководство текущей деятельностью Общества осуществляется единоличным исполнительным органом Общества - Генеральным директором;

. К компетенции Генерального директора относятся все вопросы руководства текущей деятельностью

. Генеральный директор без доверенности действует от имени Общества, в том числе представляет его интересы, совершает сделки от имени Общества, утверждает штаты, издает приказы и дает указания, обязательные для исполнения всеми работниками Общества, предъявляет иски и претензии от имени Общества, выдает и отзывает доверенности, решает иные вопросы текущей деятельности Общества.

Рисунок 2.1 - Структура общества предприятия

Анализ основных технико-экономических показателей предприятия проведем на основании данных бухгалтерской отчетности (табл.2.1) ООО «ГАЗАВТО», данных управленческой отчетности и базы 1С: Предприятие.:

Таблица 2.1 - Технико-экономические показатели предприятия

| Показатеь | За январь-декабрь 2013г. | За январь- декабрь 2012г | Изм. | Тпр, % |

| Выручка тыс. руб | 188 485 | 157 907 | 30 578 | 19,36 |

| Себестоимость продаж тыс. руб | 170 666 | 142 641 | 28 025 | 19,65 |

| Чистая прибыль тыс. руб | 19 337 | 14 358 | 4 979 | 34,68 |

| Среднегодовая стоимость основных средств, тыс. руб | 11822 | 11 234 | 588 | 5,23 |

| Среднегодовая стоимость оборотных средств, тыс руб | 1 469,5 | 1 469 | 0,5 | 0,03 |

| Производительность труда тыс. руб/чел | 3141,41 | 2631,78 | 509,63 | 19,35 |

| Фондоотдача, руб/руб | 15,94 | 13,36 | 2,58 | 19,31 |

| Фондовооруженность, руб/чел | 197,03 | 197,03 | 0 | 0 |

| Рентабельность собственного капитала % | 150,27 | 122,93 | 27,34 | 22,24 |

| Среднесписочная численность, чел | 60чел. | 60чел. |

В таблице представлена технико-экономические показатели предприятия, в которую входят выручка, себестоимость продаж, чистая прибыль, среднегодовая стоимость основных средств, Среднегодовая стоимость оборотных средств, Производительность труда, фондоотдача, фондовооруженность, рентабельность собственного капитала и численность работников.

Анализ финансовой устойчивости на основе абсолютных показателей

Практическую работу по анализу показателей абсолютной финансовой устойчивости осуществляют на основании данных бухгалтерской отчетности (форм № 1).

Проведём анализ абсолютных показателей на примере ООО «ГАЗАВТО».

В таблице 2.2 представлен анализ абсолютных показателей на примере ООО «ГАЗАВТО»

Таблица 2.2 - анализ абсолютных показателей ООО «ГАЗАВТО» за 2011-2013 годы

| Показатель | 31.12.13 | 31.12.12 | 31.12.11 | Изменение 2013/2012 | Изменение 2012/2011 | Тпр. % 2013/2012 | Тпр. % 2012/2011 |

| 1.Источник собственных средств | 12868 | 11680 | 9695 | 1188 | 1985 | 10.17 | 20.47 |

| 2. Внеоборотные активы | 12410 | 11234 | 9324 | 1176 | 1910 | 10.47 | 20.48 |

| 3.Источники собственных оборотных средств для формирования запасов и затрат | 458 | 446 | 371 | 12 | 75 | 2.69 | 20.22 |

| 4.Долгосрочные кредиты и займы | 0 | 0 | 0 | 0 | 0 | 0 | 0 |

| 5.Источники собственных средств, скорректированные на величину долгосрочных заемных средств | 458 | 446 | 371 | 12 | 75 | 2.69 | 20.22 |

| 6.Краткосрочные кредитные и заемные средства | 668 | 649 | 539 | 19 | 110 | 2.93 | 20.41 |

| 7.Общая величина источников средств с учетом долгосрочных и краткосрочных заемных средств | 1126 | 1095 | 910 | 31 | 185 | 2.83 | 20.33 |

| 8.Величина запасов и затрат, обращающихся в активе баланса | 200 | 197 | 164 | 3 | 33 | 1.52 | 20.12 |

| 9.Излишек источников собственных оборотных средств | 258 | 249 | 207 | 9 | 42 | 3.61 | 20.28 |

| 10. Излишек источников собственных средств и долгосрочных заемных источников | 258 | 249 | 207 | 9 | 42 | 3.61 | 20.28 |

| 11. Излишек общей величины всех источников для формирования запасов и затрат | 1107 | 1435 | 1192 | -328 | 243 | -22.86 | 20.38 |

Теперь проанализируем данную таблицу.

Как видно из таблицы 2.2 в 2013 году по сравнению с 2011 годом источники собственных средств увеличились на 1188 тыс.руб. (на 10,17%). Это обусловлено в основном ростом внеоборотных активов на 1176 тыс.руб.

В 2012 году по сравнению с 2011 источники собственных средств увеличились на 1985 (на 20,47%)

Источники собственных оборотных средств для формирования запасов и затрат также источники собственных средств, скоректированных на величину долгосрочных заемных средств по сравнению с 2012 годом в 2013 году увеличилось на 12 тыс.руб (2.69%). В 2012 году по сравнению с 2011 годом увеличились на 75 тыс. руб (20.22%)

Общая величина источников средств с учетом долгосрочных и краткосрочных заемных средств в 2013 году по сравнению с 2012 годом увеличилось на 31 тыс. руб (2.83%). В 2012 году по сравнению с 2011 годом так же увеличилось на 185 тыс. руб (20.33%). Это обусловлено тем, что предприятием не привлекались долгосрочные средства

Величина запасов и затрат, обращающихся в активе баланса в 2013 году по сравнению с 2012 годом увеличились на 3 тыс. руб (1.52%). В 2012 году по сравнению с 2011 годом то же увеличились 33 тыс. руб (20.12%)

Таким образом, источники собственных оборотных средств и долгосрочных заемных источников у предприятия и в 2013, в 2012 и 2011 годах находятся в достатке, соответственно они составляют 258 тыс.руб. 249 тыс.руб. и 207 тыс. руб. Увеличение произошло в 2013 году по сравнению с 2012 годом на сумму 9 тыс.руб. или на 3,61% и в 2012 году по сравнению с 2011 годом на сумму 42 тыс руб или на 20.28%. Это говорит о том, что предприятию хватает собственных оборотных средств для покрытия запасов и затрат, и оно не нуждается в заёмных средствах.

Общая величина всех источников для формирования запасов и затрат находится в излишке в размере 1107 тыс.руб. 1435 тыс.руб. и 1192 тыс. руб соответсвенно в 2013 2012 и 2011 годах. Уменьшение произошло в 2013 году по сравнению с 2012 на -328 тыс.руб или на (-22.86%). В 2012 году по сравнению с 2011годом увеличилось на 243 тыс. руб или на (20.38%) Это свидетельствует об улучшении финансовой устойчивости предприятия.

Теперь на основании данных показателей определим тип финансовой устойчивости.

С помощью показателей обеспеченности запасов и затрат источниками их формирования, рассчитанных выше, установим тип финансовой устойчивости ООО «ГАЗАВТО».

Как в 2013, в 2012 и в 2011 году тип финансовой устойчивости - {1,1,1}. Это означает, что общество имеет абсолютное финансовое положение. Характеризуется тем, что для покупки нужной величины запасов у предприятия достаточно собственных оборотных средств, поэтому привлечение кредитов для этих целей нецелесообразно

Анализ финансовой устойчивости на основе относительных показателей

Наряду с абсолютными показателями финансовой устойчивости целесообразно рассчитать также совокупность относительных аналитических показателей - коэффициентов финансовой устойчивости

Проведём анализ относительных показателей на примере ООО «ГАЗАВТО».

В таблице 2.3 представлен анализ относительных показателей на примере ООО «ГАЗАВТО»

Таблица 2.3 - Расчёт коэффициентов финансовой устойчивости ООО «ГАЗАВТО» за 2011-2013 годы

| Показатель | Формула | Рекомендуемое значение | 31.12.13 | 31.12 12 | 31.12.11 |

| 1.Коэффициент автономии | с. 1300+с.1530+с.1540/с.1700 | Ка ≥ 0,5 | 0,9 | 0,9 | 0,9 |

| 2.Коэффициент соотношения собственных и заемных средств | с.1400+с.1500-с.1530-с.1540/с.1300+с.1530+с.1540 | Кс/з ≤ 1 | 0,06 | 0,1 | 0,1 |

| 3. Коэффициент соотношения мобильных и иммобилизованных средств | с.1200/с.1100 | 0,11 | 0,14 | 0,14 | |

| 4.Коэффициент маневренности собственных средств | с.1300+с.1530+с.1540-с.1100/с.1300+с.1530+с.1540+с.1400 | Км ≈ 0,2ч0,5 | 0,04 | 0,04 | 0,03 |

| 5.Коэффициент обеспеченности запасов и затрат собственными средствами | с.1400+с.1300+с.1530+с.1540-с.1100/с.1210+с.1220 | К ≈ 0,6ч0,8 | 2,29 | 2,26 | 2,26 |

| 6.Коэффициент имущества производственного назначения | с.1100+с.1210+с.1220/с.1600 | Кипн≥ 0,6 | 0,9 | 0,9 | 0,8 |

| 7.Коэффициент краткосрочной задолженности | с.1510/с.1400+с.1500-с.1530-с.1540 | 0,8 | 0,5 | 0,5 | |

| 8.Коэффициент кредиторской задолженности | с.1500-с.1530-с.1540-с.1510/с.1400+с.1500-с.1530-с.1540 | 0,2 | 0,4 | 0,4 |

Как видно из таблицы 2.2 Коэффициент автономии в 2013 году составил 0,9, и в 2012 году как и в 2011 он составил 0,9. Это говорит о том, что наблюдается положительная динамика, это свидетельствует об увеличении финансовой независимости предприятия, снижении риска финансовых затруднений в будущих периодах.

Коэффициент соотношения собственных и заемных средств в 2013 году составил 0,06 а в 2012 как и в 2011 году составил 0,1 Уровень данного коэффициента ниже допустимого свидетельствует о потенциальной не опасности возникновения недостатка собственных денежных средств

Коэффициент соотношения мобильных и иммобилизованных средств в 2013 году составляет 0,11 в 2012 году как и в 2011 составляет 0,14 Нормативное значение специфично для каждой отдельной отрасли, увеличение коэффициента является положительной тенденцией.

Коэффициент маневренности собственных средств в 2013 году и 2012 году составляет 0,04, а в 2011 году снизился и составил 0,03, наблюдается положительная динамика, коэффициент соответствует норме, что говорит о том, что собственный капитал маневренен.

Коэффициент обеспеченности запасов и затрат собственными средствами в 2013 году составил 2,29 а в 2012 как и в 2011 году 2,26. Значение показателя увеличилось в отчётном году по сравнению с базисным. Тем не менее, значение показателя не соответствует нормативному значению, это говорит о том, что запасы не полностью покрыты собственными средствами и предприятие нуждается в привлечении заёмных.

Коэффициент имущества производственного назначения в 2013 году и 2012 году составляет 0,9 а в 2011 году составляет 0,8, значение показателя больше соответствующего нормативного значения показывает долю имущества производственного назначения в активах предприятия.

Коэффициент краткосрочной задолженности в 2013 году составил 0,8 а в 2012 как и в 2011 году 0,5. Значение показателя увеличилось в отчётном году по сравнению с базисным. Увеличение коэффициента повышает зависимость организации от краткосрочных обязательств, требует увеличения ликвидности активов для обеспечения платежеспособности и финансовой устойчивости.

Коэффициент кредиторской задолженности в 2013 году составил 0,2 а в 2012 и в 2011 году 0,4. Значение показателя уменьшилось в отчётном году по сравнению с базисным. Характеризует положительную динамику предприятия

3. Пути повышения финансовой устойчивости ООО «ГАЗАВТО»

В рыночных условиях гарантом выживаемости и основой устойчивого положения предприятия является его финансовая устойчивость. Она отражает такое состояние финансовых ресурсов, при котором предприятие, свободно маневрируя денежными средствами, способно путем эффективного их использования обеспечить бесперебойный процесс производства и реализации продукции, а также его расширение.

Финансово-устойчивая, платежеспособная организация имеет конкурентные преимущества перед другими организациями той же сферы деятельности в привлечении инвестиций, в получении кредитов, в выборе поставщиков и в подборе квалифицированных кадров, своевременно и полностью погашает свои обязательства перед бюджетом, работниками, акционерами, кредитными и другими финансовыми учреждениями. Чем выше финансовая устойчивость организации, тем более она независима от изменения рыночной конъюнктуры, тем меньше риск банкротства,

Анализ абсолютных показателей финансовой устойчивости показал, что организация относится к первому типу - абсолютная финансовая устойчивость, т.е. обладает высоким уровнем платежеспособности, не зависит от внешних кредиторов.

Относительные показатели финансовой устойчивости представлены в таблице 3.1

Таблица 3.1 - Расчёт коэффициентов финансовой устойчивости ООО «ГАЗАВТО» за 2012-2013 годы

| Показатель | Формула | Рекомендуемое значение | 31.12.13 | 31.12.12 | 31.12.11 |

| 1.Коэффициент автономии | с. 1300+с.1530+с.1540/с.1700 | Ка ≥ 0,5 | 0,9 | 0,9 | 0,9 |

| 2.Коэффициент соотношения собственных и заемных средств | с.1400+с.1500-с.1530-с.1540/с.1300+с.1530+с.1540 | Кс/з ≤ 1 | 0,06 | 0,1 | 0,1 |

| 3. Коэффициент соотношения мобильных и иммобилизованных средств | с.1200/с.1100 | 0,11 | 0,14 | 0,14 | |

| 4.Коэффициент маневренности собственных средств | с.1300+с.1530+с.1540-с.1100/с.1300+с.1530+с.1540+с.1400 | Км ≈ 0,2ч0,5 | 0,04 | 0,04 | 0,03 |

| 5.Коэффициент обеспеченности запасов и затрат собственными средствами | с.1400+с.1300+с.1530+с.1540-с.1100/с.1210+с.1220 | К ≈ 0,6ч0,8 | 2,29 | 2,26 | 2,26 |

| 6.Коэффициент имущества производственного назначения | с.1100+с.1210+с.1220/с.1600 | Кипн≥ 0,6 | 0,9 | 0,9 | 0,8 |

| 7.Коэффициент краткосрочной задолженности | с.1510/с.1400+с.1500-с.1530-с.1540 | 0,8 | 0,5 | 0,5 | |

| 8.Коэффициент кредиторской задолженности | с.1500-с.1530-с.1540-с.1510/с.1400+с.1500-с.1530-с.1540 | 0,2 | 0,4 | 0,4 |

Из таблицы видно, что ОАО «ГАЗАВТО» находятся в устойчивом финансовом состоянии, все показатели находятся в пределах рекомендуемых значений.

На сегодняшний день огромное значение имеет не только оценка и анализ финансового состояния предприятия, но и прогнозирование финансовой устойчивости, а также разработка мероприятий по улучшению его финансового состояния.

Поскольку положительным фактором финансовой устойчивости является наличие источников формирования запасов, а отрицательным фактором - величина запасов, то основными способами сохранения устойчивого финансового состояния организации остаются: пополнение источников формирования запасов, оптимизация их структуры, а также обоснованное снижение уровня запасов. Этого можно достичь следующими способами:

- увеличение собственного капитала за счет увеличения размера уставного фонда и нераспределенной прибыли;

- разработка грамотной финансовой стратегии организации, которая позволит привлекать, как краткосрочные, так и долгосрочные заемные средства, при этом поддерживая оптимальные пропорции между собственным и заемным капиталом;

- пересмотр средневзвешенных величин запасов продукции на складах на день, неделю, месяц. Снижение уровня запасов происходит в результате планирования остатков запасов, а также реализации неиспользованных товарно-материальных ценностей. Завышенный размер запасов, влияет на кредиторскую задолженность, что соответственно неблагоприятно для организации.

Для повышения финансовой устойчивости организации необходимо изыскивать резервы по увеличению темпов накопления собственных источников, обеспечению материальных оборотных средств собственными источниками. Кроме того, необходимо находить наиболее оптимальное соотношение финансовых ресурсов, при котором организация, свободно маневрируя денежными средствами, способна путем эффективного их использования обеспечить бесперебойный процесс производства и реализации продукции.

Заключение

Анализ финансовой устойчивости проводится для определения состояния капитала в процессе кругооборота и способности компании к саморазвитию на определенный момент времени. В рамках финансового анализа проводится анализ финансовой устойчивости, на основании которого определяется способность фирмы функционировать и развиваться, сохранять равновесие своих активов и пассивов в изменяющейся внутренней и внешней среде, гарантирующее его постоянную платежеспособность и инвестиционную привлекательность в границах допустимого риска.

В данной курсовой работе был проведен анализ управления финансовой устойчивостью предприятия.

В теоретической части были освещены теоретические вопросы диагностики финансового состояния и финансовой устойчивости, методические подходы к оценке финансовой устойчивости.

Во второй главе проведена оценка финансовой устойчивости ООО «ГАЗАВТО». Оценка финансовой устойчивости проведена в несколько этапов:

- Дана организационно-экономическая характеристика предприятия.

- Анализ абсолютных показателей финансовой устойчивости.

- Анализ относительных показателей финансовой устойчивости.

Результаты проведенного анализа показали, что анализируемое предприятие находится в стабильном финансовом положении. Финансовую устойчивость компании необходимо укреплять путем уменьшения зависимости от заемных источников финансирования, увеличивать финансирование за счет устойчивых пассивов собственного капитала. Для полного анализа состояния предприятия были рассчитаны различные коэффициенты, они позволяют оценить не только один из аспектов финансового состояния предприятия. При правильном пользовании ими можно активно воздействовать на уровень финансовой устойчивости, повышать его до минимально необходимого, а если он фактически превышает минимально необходимый уровень, - использовать эту ситуацию для улучшения структуры активов и пассивов.

финансовый устойчивость экономический

Список использованных источников

1. Акулов В.Б. Финансовый менеджмент: Учебное пособие/ В.Б. Акулов. - М..:Флинта, МПСУ, 2010-264С.

2. Басовский Л.Е. Финансовый менеджмент: Учебник - М..: НИЦ ИНФА-М 2013 - 240С.

. Бахрамов Ю.М. Финансовый менеджмент: Учебник для вузов. Стандарт третьего поколения/В.В. Глухов. -СПб.: Питер 2011 - 496с

. Бригхэм Ю.Ф. Финансовый менеджмент: Экспресс-курс - СПб.: Питер 2013- 592с

. Брусов П.Н. Финансовый менеджмент. Финансовое планирование: Учебник пособие/ П.Н. Брусов, Т.В.Филатова. - М.: КноРус, 2013 236с

. Варламова Т.П. Финансовый менеджмент: Учебное пособие - М.: Дашков и К, 2012 - 304С

. Гаврилова А.Н. Финансовый менеджмент: Учебное пособие/ А.Н. Гаврилова, Е.Ф. Сысоева, А.И. Барабанов. - М.: КноРус, 2013 - 432с

. Ермасова Н.Б. Финансовый менеджмент: Учебное пособие/ Н.Б. Ермасова, С.В. Ермасов. - М.: Юрайт, ИД Юрайт 2010 - 621с

. Кандрашина Е.А. Финансовый менеджмент: Учебник - М.:Дашков и К, 2013-220с

. Ковалев В.В. Финансовый менеджмент: теория и практика - М.: Проспект 2013 - 1104с

. Кокин А.С. Финансовый менеджмент: Учебное пособие для вузов - М.: ЮНИТИ-ДАНА, 2013 - 511С

. Морозко Н.И. Финансовый менеджмент. Учебное пособие / И.Ю. Диденко - М.: НИЦ ИНФА-М, 2013 - 224С

. Просветов Г.И. Финансовый менеджмент: Задачи и решения: учебно-методическое пособие/Г.И. Просветов. - М.: Альфа-Пресс, 2014 - 340с.

. Румянцева Е.Е. Финансовый менеджмент: Учебник-М.: НИЦ ИНФА-М, 2013 - 331С

. Самылин А.И. Финансовый менеджмент. Учебник - М.:НИЦ ИНФА-М,2013-413С

. Трошин А.Н. Финансовый менеджмент: Учебник - М.: НИЦ ИНФА-М, 2013- 331С

. Филатова Т.В. Финансовый менеджмент. Учебное пособие - М.: ИНФА-М, 2013-236С

|

|

|