|

Банковский контроль за денежным оборотом.

|

|

|

|

Согласно Указа Президента РФ «Об осуществлении комплексных мер по своевременному и полному внесению в бюджет налогов и иных обязательных платежей» от 23.05.1994 г. (в ред. Указов Президента РФ от 21.03.95 N 291, от 06.01.98 N 10, от 03.08.99 N 977) в целях обеспечения полноты внесения налоговых и иных обязательных платежей в бюджет и государственные внебюджетные фонды Российской Федерации, усиления ответственности налогоплательщиков за соблюдение норм налогового законодательства установлено, что при несоблюдении условий работы с денежной наличностью, а также несоблюдении порядка ведения кассовых операций в Российской Федерации предприятиями, учреждениями, организациями и физическими лицами, осуществляющими предпринимательскую деятельность без образования юридического лица, применяются следующие меры финансовой ответственности:

q за осуществление расчетов наличными денежными средствами с другими предприятиями, учреждениями и организациями сверх установленных предельных сумм - штраф в 2-кратном размере суммы произведенного платежа;

q за неоприходование (неполное оприходование) в кассу денежной наличности - штраф в 3-кратном размере неоприходованной суммы;

q за несоблюдение действующего порядка хранения свободных денежных средств, а также за накопление в кассах наличных денег сверх установленных лимитов - штраф в 3-кратном размере выявленной сверхлимитной кассовой наличности.

На руководителей предприятий, учреждений и организаций, допустивших указанные нарушения, налагаются административные штрафы в 50-кратном установленном законодательством Российской Федерации размере минимальной месячной оплаты труда.

Рассмотрение дел об административных правонарушениях и наложении штрафов, предусмотренных настоящим пунктом, производится органами Государственной налоговой службы Российской Федерации по сведениям, предоставляемым коммерческими банками и другими органами, осуществляющими проверки соблюдения предприятиями, учреждениями и организациями порядка ведения кассовых операций и условий работы с денежной наличностью.

|

|

|

Осуществление проверок соблюдения предприятиями порядка работы с денежной наличность и ведения кассовых операций возложено как на Инспекции МНС, так и кредитные организации.

Круг предприятий, подлежащих проверке, определяется руководителем учреждения банка в зависимости от объема налично - денежного оборота и имеющейся в банке информации о соблюдении предприятиями установленного порядка работы с денежной наличностью. При этом учитывается также информация других контролирующих органов.

Для осуществления проверки выбираются сведения о произведенных в проверяемом периоде операциях по поступлениям (зачислению) на счета предприятия в учреждении банка наличных денег и их выдачам (списанию) из кассы учреждения банка. Уточняется сумма установленного лимита остатка денег в кассе, наличие разрешения на расходование денежной выручки из кассы предприятия и его условия, согласованный порядок и сроки сдачи выручки в учреждение банка.

В ходе проверки предприятия рассматривается:

1. Полнота оприходования денежной наличности, полученной в учреждении банка. Проверяется соответствие записей в кассовой книге данным учреждения банка по суммам и срокам. При наличии расхождений между данными учреждения банка и записями в кассовой книге предприятия выясняются причины. Фактическое наличие денег в кассе предприятия, а также условия хранения наличных денег и ценностей представителем учреждения банка не проверяются. Полнота оприходования в кассу предприятия наличных денежных средств, полученных в результате хозяйственной деятельности, рассматривается налоговыми органами при проведении проверок соблюдения налогового законодательства.

|

|

|

2. Полнота сдачи денег в кассу учреждения банка. Рассматривается соблюдение согласованного порядка и сроков сдачи денежной выручки в учреждение банка, уточняется сумма наличных денег, поступивших в кассу за проверяемый период и сопоставляется с суммой денег, сданных в банк. Проверяется своевременность возврата в учреждение банка не выплаченных в срок средств на заработную плату, выплаты социального характера, других денежных средств. Сверяются суммы и даты сдачи наличных денег в банк с записями в кассовой книге, при наличии расхождений между данными учреждения банка и записями в кассовой книге выясняются причины такого положения.

3. Соблюдение согласованных с учреждением банка условий расходования поступающих в кассу предприятия наличных денежных средств. На основании первичных документов по учету кассовых операций и других бухгалтерских данных рассматривается соблюдение согласованных с банком условий расходования наличных денег из выручки, поступившей в кассу предприятия.

4. Соблюдение установленных предельных сумм расчетов наличными деньгами между юридическими лицами. В целях выявления фактов превышения предприятием предельных сумм расчетов наличными деньгами с юридическими лицами за товарно - материальные ценности, выполненные работы и оказанные услуги рассматриваются записи в документах первичной учетной документации по кассовым операциям (записи в кассовом журнале, приходно - расходных документах, кассовой книге), отчеты подотчетных лиц о расходовании полученных наличных денег (проверяются обороты по счету "Расчеты с подотчетными лицами"), а также товарные чеки, счета, счета - фактуры. При наличии таких фактов в Справке по проверке проставляется сумма произведенного платежа и наименование участников расчетов.

5. Соблюдение установленного учреждением банка лимита остатка наличных денег в кассе предприятия. Рассматривается соблюдение установленного учреждением банка лимита остатка кассы на каждый день проверяемого периода. В Справке по проверке проставляются данные о лимите остатка кассы, фактических остатках наличных денег в кассе предприятия в дни, когда был превышен лимит. Определяется общая сумма превышения лимита остатка кассы в проверяемом периоде, а также сверхлимитная кассовая наличность (средняя величина), рассчитанная исходя из общей суммы и количества дней превышения лимита остатка кассы.

|

|

|

6. Ведение кассовой книги и других кассовых документов. Рассматривается соблюдение установленного порядка оформления операций по приему и выдаче наличных денег из кассы предприятия, ведение форм первичной учетной документации по кассовым операциям (приходных и расходных кассовых ордеров, журнала регистрации приходных и расходных кассовых документов, кассовой книги, книги учета принятых и выданных кассиром наличных денег), составление ежедневного отчета кассира по произведенным кассовым операциям в соответствии с приходно - расходными документами, расчетно - платежными ведомостями. Отмечается качество и периодичность составления первичных кассовых документов по приему и выдаче наличных денег, соответствие записей в приходно - расходных документах записям в кассовой книге и другие.

7. По результатам проверки проверяющим делаются выводы и вносятся необходимые рекомендации руководству предприятия по устранению имеющихся недостатков по оформлению кассовых операций и работе с денежной наличностью.

8. Справка по результатам проверки составляется в 3 экземплярах и подписывается руководителем, главным (старшим) бухгалтером предприятия и представителем учреждения банка (проверяющим).

В случаях, когда в ходе проверки не установлены факты нарушений предприятием порядка ведения кассовых операций и работы с денежной наличностью, проверяющий может ограничиться заполнением 2 экземпляров Справки.

Результаты проверки в трехдневный срок рассматриваются руководителем учреждения банка или его заместителем. После этого третий экземпляр Справки передается предприятию, второй - остается в документах учреждения банка. При установлении фактов нарушений порядка работы с денежной наличностью первый экземпляр Справки направляется органам Государственной налоговой службы Российской Федерации по месту учета налогоплательщика для определения мер ответственности, предусмотренных законодательными и иными правовыми актами Российской Федерации.

|

|

|

Анализ денежного оборота.

При проведении комплексного исследования деятельности предприятия финансовые результаты должны анализироваться с учетом данных о движении денежных средств. Частично это связано с тем, что в современной отчетности отражаются финансовые результаты, сформированные по методу начислений, а не кассовым методом (т.е. доходы и затраты предприятия отражаются в отчетности того периода, в котором они имели место, независимо от связанного с ними фактического движения денежных средств). Кроме того, часть поступлений и выбытии денежных средств не влияют непосредственно на финансовые результаты отчетного периода, поскольку не рассматриваются в данном периоде как доходы и затраты (доходы и расходы будущих периодов, получение и выплата авансов, получение и возврат кредитов, приобретение основных средств, финансовые вложения и т.п.). Поэтому имеет смысл анализировать не только финансовые результаты деятельности предприятия, но и денежные результаты, выражающиеся в изменении остатка денежных средств за период и в структуре этого изменения.

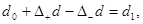

Источником информации для анализа служит форма № 1 «Баланс предприятия» и форма № 4 «Отчет о движении денежных средств», содержание которой можно обобщить в следующей модели:

где d0, d1 – остатки денежных средств предприятия на начало и конец отчетного периода,

D+d – поступление денежных средств за период,

D-d — выбытие (расход) денежных средств за период.

Движение денежных средств может быть связано с различными сторонами деятельности предприятия, поэтому в форме № 4 поступления и расходы денежных средств представлены в разрезе текущей, инвестиционной и финансовой деятельности.

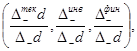

Отразим данную структуру движения денежных средств в соответствующих моделях:

где  - поступление и расход денежных средств от текущей деятельности,

- поступление и расход денежных средств от текущей деятельности,

- поступление и расход денежных средств от инвестиционной деятельности,

- поступление и расход денежных средств от инвестиционной деятельности,

- поступление и расход денежных средств от финансовой деятельности.

- поступление и расход денежных средств от финансовой деятельности.

Поступление денежных средств от текущей деятельности ( ) выражается в величинах выручки от реализации товаров, продукции, работ и услуг и авансов, полученных от покупателей (заказчиков). Расход денежных средств от текущей деятельности (

) выражается в величинах выручки от реализации товаров, продукции, работ и услуг и авансов, полученных от покупателей (заказчиков). Расход денежных средств от текущей деятельности ( ) складывается из оплаты товаров, работ и услуг, оплаты труда, отчислений на социальные нужды, под отчетных сумм, выданных на нужды текущей деятельности, оплаты начисленных налогов и авансовых платежей в бюджет, авансов поставщикам, оплаты процентов по полученным кредитам и займам, использованным на нужды текущей деятельности.

) складывается из оплаты товаров, работ и услуг, оплаты труда, отчислений на социальные нужды, под отчетных сумм, выданных на нужды текущей деятельности, оплаты начисленных налогов и авансовых платежей в бюджет, авансов поставщикам, оплаты процентов по полученным кредитам и займам, использованным на нужды текущей деятельности.

|

|

|

Поступление денежных средств от инвестиционной деятельности ( ) состоит из выручки от реализации основных средств и иного имущества, дивидендов и процентов по долгосрочным финансовым вложениям, поступлений в связи с выпуском облигаций и других ценных бумаг долгосрочного характера и т.п. Расход денежных средств от инвестиционной деятельности (

) состоит из выручки от реализации основных средств и иного имущества, дивидендов и процентов по долгосрочным финансовым вложениям, поступлений в связи с выпуском облигаций и других ценных бумаг долгосрочного характера и т.п. Расход денежных средств от инвестиционной деятельности ( ) имеет место в связи с приобретением основных средств и нематериальных активов, оплатой долевого участия в строительстве и прочими капитальными вложениями, приобретением долгосрочных ценных бумаг и осуществлением долгосрочных финансовых вложений, выплатой дивидендов и процентов по выпущенным акциям и другим долгосрочным ценным бумагам.

) имеет место в связи с приобретением основных средств и нематериальных активов, оплатой долевого участия в строительстве и прочими капитальными вложениями, приобретением долгосрочных ценных бумаг и осуществлением долгосрочных финансовых вложений, выплатой дивидендов и процентов по выпущенным акциям и другим долгосрочным ценным бумагам.

Поступление денежных средств от финансовой деятельности ( ) сводится к поступлениям в связи с выпуском краткосрочных ценных бумаг, поступлениям от реализации ранее приобретенных ценных бумаг, получениям кредитов и займов и т.п. Расход денежных средств от финансовой деятельности (

) сводится к поступлениям в связи с выпуском краткосрочных ценных бумаг, поступлениям от реализации ранее приобретенных ценных бумаг, получениям кредитов и займов и т.п. Расход денежных средств от финансовой деятельности ( ) складывается из приобретения краткосрочных ценных бумаг, возврата кредитов и займов и т.д.

) складывается из приобретения краткосрочных ценных бумаг, возврата кредитов и займов и т.д.

В ходе анализа следует рассмотреть структуру поступления денежных средств за период, определяемую пропорциями:

и структуру расхода денежных средств:

В результате структурного анализа выясняется, какой вид деятельности вызвал преобладающие поступления денежных средств и для какого вида деятельности в основном расходовались денежные средства.

Общее изменение остатка денежных средств предприятия за отчетный период также разлагается на частные изменения, обусловленные текущей, инвестиционной и финансовой деятельностью:

Соответственно проводится структурный анализ общего изменения остатка средств.

В практике финансового анализа принято называть притоком положительное изменение денежных средств ( ) и оттоком — отрицательное изменение денежных средств (

) и оттоком — отрицательное изменение денежных средств ( ).

).

В нормальной ситуации текущая деятельность предприятия должна обеспечивать приток денежных средств, либо полностью покрывающий отток средств от инвестиционной деятельности:

либо покрывающий большую часть оттока средств от инвестиционной деятельности с привлечением притока средств от финансовой деятельности для покрытия меньшей части «инвестиционного оттока»:

Уровень показателя j каждое предприятие для себя определяет с учетом ситуации и индивидуальных особенностей бизнеса. После проведения структурного анализа движения денежных средств необходимо установить взаимосвязь полученной предприятием за отчетный период чистой нераспределенной прибыли и изменения остатка денежных средств.

Вопрос о такой взаимосвязи часто возникает у руководителей предприятий: они хотят знать, в какие денежные средства воплощена нераспределенная прибыль и какие факторы обусловливают отличие величины прибыли от суммы притока денежных средств за период.

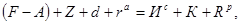

Ответ на данный вопрос можно получить с помощью использования модели бухгалтерского баланса:

где F - внеоборотные активы (по первоначальной или восстановительной стоимости);

А – износ амортизируемых внеоборотных активов (величины F и А содержатся в форме № 5 «Приложение к бухгалтерскому балансу»);

Z – запасы (в том числе не принятый к возмещению НДС по приобретенным ценностям);

d – денежные средства;

rа – дебиторская задолженность и краткосрочные финансовые вложения;

Ис – капитал и резервы;

К – кредиты и займы;

Rр – кредиторская задолженность и прочие пассивы.

Преобразуем балансовую модель таким образом, чтобы в левой части равенства остались только денежные средства

и рассмотрим приращение остатка денежных средств за отчетный период:

.

.

Прирост собственного капитала DИс можно представить в виде суммы чистой нераспределенной прибыли отчетного года Рч и изменений собственного капитала за счет прочих факторов  :

:

С учетом последнего выражения изменение остатка денежных средств будет вычисляться следующим образом:

Это и есть взаимосвязь изменения денежных средств за период и чистой нераспределенной прибыли.

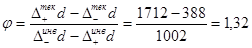

Анализ движения денежных средств выполняется по приведенной выше методике и может быть оформлен в виде следующей последовательности аналитических таблиц (табл. 2.1, 2.1,2.3). Расчет будет произведен за III квартал 1999 г. (приложения)

Таблица № 2.1

Исходные данные для анализа движения денежных средств.

| Вид деятельности | текущая | инвестиционная | финансовая | Итого |

| сальдо на начало | 0 | 0 | 0 | 0 |

| доход | 1712 | 1712 | ||

| расход | 388 | 1002 | 1390 | |

| сальдо на конец | 322 |

Таблица № 2.2

Структура поступления и расхода денежных средств.

| Вид деятельности | текущая | инвестиционная | финансовая | Итого |

| поступление | 1712 | 1712 | ||

| расход | 388 | 1002 | 1390 |

Таблица № 2.3

Структурный анализ общего изменения остатков денежных средств

| Вид деятельности | текущая | инвестиционная | финансовая | Итого |

| изменение остатка | 4,11 | -3,11 | 0,00 | 1,00 |

Следовательно, можно сделать вывод в деятельности предприятия за III квартал 1999 г. произошло положительное изменение денежных средств (приток):

(1712 – 388 –1002) = 322 > 0.

Очевидно, что текущая деятельность предприятия обеспечивает приток денежных средств и полностью покрывает отток средств от инвестиционной деятельности.

Определим показатель j для данного предприятия в рассматриваемом периоде:

Показатель j >0,5, однако если «финансовый приток» не содержит долгосрочных кредитов и в то же время является основным источником «инвестиционного оттока», то такую тенденцию предприятие должно рассматривать как достаточно опасную (такая тенденция с большой вероятностью толкает предприятие в «кредитную ловушку»).

Заключение

Подводя итог можно сделать следующие общие выводы:

1. Управление денежными потоками является одним из важнейших направлений деятельности финансового менеджера. Оно включает в себя расчет времени обращения денежных средств (финансовый цикл), анализ денежного потока, его прогнозирование, определение оптимального уровня денежных средств, составление бюджетов денежных средств.

2. Цель управления денежными средствами состоит в том, чтобы инвестировать избыток денежных доходов для получения прибыли, но одновременно иметь их необходимую величину для выполнения обязательств по платежам и одновременного страхования на случай непредвиденных ситуаций.

3. Анализ движения денежных средств позволяет с известной долей точности объяснить расхождение между величиной денежного потока, имевшего место на предприятии в отчетном периоде, и полученной за этот период прибылью.

4. В современной отчетности отражаются финансовые результаты, сформированные по методу начислений, а не кассовым методом, поэтому имеет смысл анализировать не только финансовые результаты деятельности предприятия, но и денежные результаты, выражающиеся в изменении остатка денежных средств за период и в структуре этого изменения.

5. Однако если «финансовый приток» не содержит долгосрочных кредитов и в то же время является основным источником «инвестиционного оттока», то такую тенденцию предприятие должно рассматривать как достаточно опасную (такая тенденция с большой вероятностью толкает предприятие в «кредитную ловушку»).

Список литературы

1. Указ Президента РФ № 1006 от 23.05.1994 г. «Об осуществлении комплексных мер по своевременному и полному внесению в бюджет налогов и иных обязательных платежей» (в ред. Указов Президента РФ от 21.03.95 № 291, от 06.01.98 № 10, от 03.08.99 № 977)

2. Письмо СБ РФ № 02-3/02-14 от 24.05.1994 г. «О лимите кассовой наличности юридических лиц»

3. Положение ЦБ РФ № 14-П от 05.01.1998 г. «О правилах организации наличного денежного обращения на территории российской федерации» (в ред. Указания ЦБ РФ от 22.01.99 № 488-У)

4. Указание ЦБ РФ № 375-У от 07.10.1998 г. «Об установлении предельного размера расчетов наличными деньгами в российской федерации между юридическими лицами»

5. Письмо ЦБ РФ № 14-4/95 от 16.03.1995 г. О разъяснениях по отдельным вопросам «Порядка ведения кассовых операций в российской федерации» и условий работы с денежной наличностью (в ред. письма ЦБ РФ от 28.01.97 № 14-4/50)

6. Шеремет А.Д., Сайфулин Р.С. Финансы предприятий, М: Инфра-М, 1999

7. Шеремет А.Д., Негашев Е.В. Методика финансового анализа, М: Инфра-М, 1999

|

|

|