|

Прямой метод оценки денежного потока и его сущность

|

|

|

|

Содержание

Введение

. Теоретические вопросы управления денежными потоками предприятия

. Прямой метод оценки денежного потока и его сущность

. Матричный метод оценки денежного потока

. Международные стандарты учета денежных потоков и их особенности

. Анализ денежного потока на предприятии

Выводы и рекомендаци

Списокиспользованнойлитературы

Введение

Рыночная экономика и новые формы хозяйствования ставят ранее не возникавшие проблемы, одной из которых является обеспечение экономической стабильности. Определение финансовой устойчивости предприятия подразумевает анализ использования капитала, обязательств, активов и в том числе, как составной части анализа активов - оценку денежных потоков. Так как именно деньги, а не доход, являются центральным моментом в решениях фирмы. Прибыль, которую ожидают получить в процессе своей деятельности, выражают через денежные потоки, а не величину дохода. Фирма инвестирует денежные средства сегодня в надежде получить еще больше в будущем. Только наличные поступления могут быть реинвестированы.

Вопросам организации денежных поступлений и платежей, которые оказывают существенное влияние на результаты деятельности предприятия, в последние годы уделяется очень большое внимание. В то же время, следует отметить, что концепция денежного потока как самостоятельного объекта финансового управления не получила достаточного отражения не только в отечественной, но и зарубежной литературе.

Вместе с тем, притоки и оттоки денег на предприятии во всех их формах и видах, а соответственно и совокупный денежный поток, несомненно, являются важнейшим самостоятельным объектом финансового менеджмента. Это определяется тем, что денежные потоки обслуживают хозяйственную деятельность компании практически во всех аспектах. Образно денежный поток можно представить как систему «финансового кровообращения» организма предприятия, а эффективно организованные денежные потоки, соответственно, являются важнейшим симптомом его «финансового здоровья», предпосылкой обеспечения устойчивого роста и достижения высоких конечных результатов хозяйственной деятельности в целом. [1, с.9]

|

|

|

Основной задачей анализа денежных потоков является выявление причин недостатка (избытка) денежных средств, определение источников их поступлений и направлений использования. Анализ денежных средств и управление денежными потоками является одним из важнейших направлений деятельности финансового менеджера. Оно включает в себя расчет времени обращения денежных средств (финансовый цикл), анализ денежного потока, его прогнозирование, определение оптимального уровня денежных средств, составление бюджетов денежных средств и т.п.

Целью данной курсовой работы является оценить и проанализировать денежный поток ОАО ”Электромеханика” за четвертый квартал 2007 года.

Для достижения поставленной цели следует решить следующие задачи:

изучить теоретические вопросы управления денежными потоками предприятия;

изучить прямой метод оценки денежного потока на предприятии;

провести оценку денежного потока на предприятии косвенным методом;

рассчитать ликвидный денежный поток;

провести оценку денежного потока матричным методом;

изучить особенности международных стандартов учета денежных потоков;

выработать рекомендации по повышению эффективности управления денежными потоками и предприятия в целом.

Источником для анализа движения денежных средств служит Ф№1 бухгалтерской отчетности (бухгалтерский баланс) исследуемого предприятия.

|

|

|

1. Теоретические вопросы управления денежными потоками предприятия

Денежный поток - так же как и финансовые ресурсы, прибыль, чистые активы, собственный оборотный капитал - комплексный показатель, который наиболее реально отражает результаты деятельности предприятия.

Можно выделить несколько значений понятия денежный поток. На статистическом уровне это количественное выражение денег, имеющихся в распоряжении субъекта (предприятия или лица) в данный конкретный момент времени - «свободный резерв». Для инвестора денежный поток - ожидаемый в будущем доход от инвестиций (с учетом дисконта). С точки зрения руководства предприятия, на динамическом уровне, cash flow представляет собой план будущего движения денежных фондов предприятия во времени либо сводку данных об их движении в предшествующих периодах. В каждом случае cash flow означает фактическое движение финансовых средств.

Денежный поток предприятия представляет собой совокупность распространенных во времени поступлений и выплат денежных средств, генерируемых в ходе его деятельности. [2, с.23]

Поступление (приток) денежных средств называется положительным денежным потоком и осуществляется за счет выручки от реализации продукции (работ, услуг), увеличения уставного капитала путем дополнительной эмиссии акций, полученных долгосрочных и краткосрочных кредитов и займов, средств от выпуска корпоративных облигаций, целевого финансирования и др.

Выбытие (отток) денежных средств - отрицательный денежный поток, возникающий вследствие: покрытия текущих (эксплуатационных) затрат, инвестиционных расходов, платежей в бюджет и внебюджетные фонды, выплат дивидендов и процентов владельцам эмиссионных ценных бумаг, комиссионного вознаграждения посредникам и т. д.

Разность между положительным и отрицательным денежным потоками по каждому виду деятельности или по хозяйственной деятельности в целом называется чистый денежный поток.

При анализе финансового состояния предприятия необходимо различать, что выручка от реализации продукции (работ, услуг), прибыль за отчетный период (квартал, год) и денежные средства, полученные предприятием в течение периода, - не одно и то же.

|

|

|

Под выручкой понимается учетный доход, полученный в результате предпринимательской или коммерческой деятельности после реализации продукции (работ, услуг), отраженный в кредите соответствующих счетов.

Прибыль исчисляется как разность между выручкой от реализации товаров (работ, услуг) и суммой начисленных расходов на производство и сбыт продукции. Прибыль выражает прирост авансированной стоимости, что характеризует эффективность управления предприятием

Денежные средства предприятия - деньги, аккумулированные в наличной и безналичной формах. В соответствии с российской системой учёта денежные средства включают в себя денежные средства в кассе, на расчётных счетах в банках, денежные средства в иностранной валюте и другие денежные активы (Д 50, 51, 52, 55). Денежные средства являются наиболее ограниченным ресурсом в рыночной экономике, и успех фирмы во многом определяется способностью ее руководства эффективно использовать денежные средства. [4, с.10]

Основными источниками информации для анализа взаимосвязи прибыли, движения оборотных активов и денежных средств являются бухгалтерский баланс (Ф№1), приложение к бухгалтерском балансу (Ф№5), отчет о прибылях и убытках (Ф№2) и отчет о движении денежных средств (Ф№4).

Принципиальные различия между суммой полученной прибыли и величиной денежных средств заключаются в следующем: прибыль выражает чистый доход, полученный предприятием за определенное время (квартал, год), что не совпадает с реальным поступлением денежных средств. Она признается после совершения продажи, а не после поступления денежных средств (данный порядок предусматривается в учетной политике предприятия). При расчете прибыли затраты на производство продукции признаются после ее реализации, а не в момент продажи. Наличие прибыли не означает наличия у предприятия свободных денежных средств, доступных для расходования. Денежный поток выражает движение всех денежных средств, которые не учитываются при расчете прибыли: капитальные вложения, налоги, штрафы, долговые выплаты кредиторам, заемные и авансированные средства и др.

|

|

|

С точки зрения инвестора или владельца компании, денежный поток - это самый важный показатель деятельности компании. Инвестор или собственник не могут воспользоваться прибылью, какой бы большой она ни была, если компания не генерирует положительный денежный поток. Для возврата инвестиций и получения дивидендов может использоваться только положительный денежный поток. Денежный поток в отличие от прибыли не зависит от учетной политики и объективно отражает приращение денежных средств, которые могут быть доступны для финансирования и потребления.

Несмотря на различную природу денежного потока и прибыли, данные понятия часто путают. [7, с.16]

| Прибыль | Денежный поток |

| Отражает операции, как с денежными средствами, так и бартер и взаимозачеты | Отражает операции только с денежными средствами |

| Могут быть учтены операции, связанные не только в отчетном периоде, но также до и после него | Учитываются операции, совершенные только в отчетном периоде |

| Амортизация оборудования включается в затраты и уменьшает прибыль | Амортизация оборудования не влияет напрямую на изменение потока денег |

| При расчете прибыли не учитывается изменение оборотных средств | Увеличение оборотных средств приводит к уменьшению денежного потока |

| При расчете прибыли не учитываются инвестиции и операции с кредитами | Увеличение инвестиций приводит к уменьшению денежного потока |

Управление денежными потоками особенно важно для организаций с точки зрения необходимости:

а) регулирования ликвидности баланса;

б) оптимизации оборотных активов (оценка краткосрочных потребностей в денежных средствах, управления материально-производственными запасами и дебиторской задолженностью);

в) планирования временных параметров капитальных затрат и источников их финансирования;

г) управления текущими расходами и их оптимизации в процессе производства и реализации готовой продукции (работ, услуг);

д) прогноза экономического роста.

Управление денежными потоками включает следующие аспекты:

) учет движения денежных средств;

) анализ потоков денежной наличности;

) составление бюджета движения денежных средств.

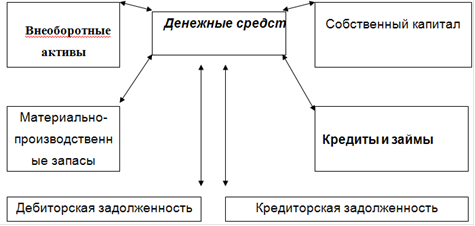

Оно охватывает ключевые направления деятельности предприятия, включая управление внеоборотными и оборотными активами, собственным и заемным капиталом (рис. 1).

Рис. 1 Движение денежной наличности предприятия

Денежный оборот организации складывается из поступлений и оттоков денежных средств в связи с осуществлением различных хозяйственных операций, которые по экономическому содержанию делятся на три вида:

|

|

|

текущие (операционные)

инвестиционные

финансовые.

В ходе управления денежными потоками предприятия главная роль отводится обеспечению эффективного формирования и распределения денежных средств в процессе его операционной деятельности. Операционная деятельность - основной вид деятельности предприятия, с целью осуществления которой оно было создано, она включает в себя поступление и использование денежных средств, обеспечивающих выполнение производственно - коммерческих функций хозяйствующего субъекта. Приток денежных средств формируется за счет поступлений выручки от реализации товаров, выполнения работ и оказания услуг, погашения дебиторской задолженности, получения авансов от покупателей. Отток денежных средств связан с осуществлением расчетов с поставщиками и подрядчиками, выплатой заработной платы персоналу, платежами в бюджет и внебюджетные фонды, погашением кредиторской задолженности, затратами по обслуживанию кредита, выплатами подотчетных сумм и т. д. [7, с.14]

Текущая деятельность характеризуется следующими признаками:

Главный компонент всей хозяйственной деятельности предприятия, основная цель функционирования;

Хозяйственные операции, входящие в состав текущей деятельности носят самый регулярный характер;

Носит приоритетный характер по отношению к инвестиционной, финансовой и другим видам деятельности.

Характер текущей деятельности организации определяется спецификой отрасли экономики, к которой она принадлежит. Поскольку операционная деятельность предприятия является главным источником прибыли, то она должна генерировать основной поток денежных средств.

Потоки денежных средств по инвестиционной деятельности включают поступления и использование денежных средств, связанные с приобретением и продажей долгосрочных активов (земельных участков, зданий, сооружений и иной недвижимости, оборудования, нематериальных активов), а также доходы от инвестиций долгосрочного характера. Источниками денежных средств для инвестиционной деятельности компании могут быть поступления от основной деятельности (амортизационные отчисления и нераспределенная прибыль); поступления от самой инвестиционной деятельности или поступления за счет привлечения источников долгосрочного финансирования (акционерный капитал и долгосрочные кредиты и займы). Так как при благополучном ведении дел организация стремится к расширению и модернизации производственных мощностей, инвестиционная деятельность в целом приводит к временному оттоку денежных средств, в связи с приобретением основных средств, нематериальных активов, капитальным вложениям в развитие производства, а также осуществлением долгосрочных финансовых вложений. [6, с.56]

Инвестиционная деятельность характеризуется следующими признаками:

Главная форма обеспечения роста операционной деятельности и по отношению к ее целями задачам носит подчиненный характер;

Формы и методы инвестиционной деятельности гораздо в меньшей степени зависят от отраслевых особенностей предприятия, чем его операционная деятельность. [8, с.14]

Финансовая деятельность - совокупность операций по привлечению дополнительного финансирования предприятия. Потоки денежных средств по данному виду деятельности включают поступления средств в результате получения долгосрочных и краткосрочных кредитов и займов, привлечения дополнительного акционерного или паевого капитала, а также оттоки, связанные с погашением задолженности по ранее полученным кредитам, выплату дивидендов. Финансовая деятельность призвана увеличивать денежные средства компании для финансового обеспечения основной и инвестиционной деятельности. [6, с.56]

Другими словами, финансовая деятельность трактуется как деловая активность организации по привлечению новых внешних, не заработанных денежных средств, но предоставляемых дополнительных источников денежных капиталов со стороны собственника и заимодавца. Рост денежной массы, вовлеченной в экономический оборот за счет такого рода экстенсивного расширения источников финансирования в денежной форме, как правило, приводит к росту валюты баланса, к увеличению обязательств перед собственниками и кредитными организациями.

Финансовая деятельность характеризуется следующими признаками:

Носит стабильный характер, осуществляется постоянно;

Формы и методы финансовой деятельности в значительной мере зависят от отраслевых особенностей и организационно - правовых форм деятельности предприятия.

Она является главной формой обеспечения развития основной и инвестиционной видов деятельности предприятия.

Необходимость деления деятельности предприятия на три ее вида объясняется ролью каждой и их взаимосвязью. Если основная деятельность призвана обеспечить необходимыми денежными ресурсами все три вида, и является основным источником прибыли, тогда как инвестиционные и финансовые операции призваны способствовать, с одной стороны, развитию операционной деятельности, с другой - обеспечению ее дополнительными денежными средствами. Денежные потоки тесно связывают все три сферы деятельности предприятия.

Рис. 2 Связь между основной, инвестиционной и финансовой деятельностью [7, с.15] 1 - денежные средства, используемые для приобретения долгосрочных активов, 2 - денежные средства, используемые на выплату основной суммы долга и дивидендов, 3 - денежные средства, используемые для приобретения долгосрочных активов.

Представленное на рис. 2 направление движения денежных потоков характерно для предприятий с устойчивым финансовым положением. На практике же, к сожалению, часто движение денежных средств имеет обратную направленность: происходит «подпитка» основной деятельности за счет инвестиционной и финансовой.

Денежный поток создаваемый текущей деятельностью организации, «перетекает» в сферу инвестиционной деятельности, где может быть использован для модернизации производства или других вложений, приносящих доход. Но этот же поток может «перейти» и в сферу финансовой деятельности, где будет использован, например, для выплаты дивидендов акционерам

Прямой метод оценки денежного потока и его сущность

Прямой метод имеет более простую процедуру расчета, понятную отечественным бухгалтерам и финансистам. Он непосредственно связан с регистрами бухгалтерского учета (главной книгой, журналами-ордерами и др.), удобен для расчета показателей и контроля за поступлением и расходованием денежных средств. Исходный элемент - выручка от реализации товаров (продукции, работ и услуг). При этом превышение поступлений над выплатами как по предприятию в целом, так и по видам деятельности означает приток средств, а превышение выплат над поступлениям - их отток. В долгосрочной перспективе прямой метод расчета величины денежных потоков дает возможность оценить уровень ликвидности предприятия. Прямой метод основанный на анализе движения денежных средств по счетам предприятия позволяет:

1) показывать основные источники притока и направления оттока денежных средств;

) делать оперативные выводы относительно достаточности средств для платежей по текущим обязательствам;

) устанавливать взаимосвязь между объемом реализации продукции и денежной выручкой за отчетный период;

) идентифицировать статьи, формирующие наибольший приток и отток денежных средств;

) использовать полученную информацию для прогнозирования денежных потоков;

) контролировать все поступления и направления расходования денежных средств, так как денежный поток непосредственно связан с регистрами бухгалтерского учета (главной книгой, журналами-ордерами и иными документами).

В оперативном управлении прямой метод может использоваться для контроля за процессом формирования прибыли и выводов относительно достаточности средств для платежей по текущим обязательствам.

Недостатком данного метода является то, что он не раскрывает взаимосвязи полученного финансового результата (прибыли) и изменения абсолютного размера денежных средств. Кроме того, данный метод требует больших затрат времени, чем другие методы оценки денежного потока, а полученная с его использованием отчетность менее полезна.

Порядок учета движения денежных средств по видам деятельности предприятия с использованием соответствующих счетов бухгалтерского учета приведен в Таблице 1.[12, с 23]

Таблица 1 - Схема составления отчета о движении денежных средств

| Наименование | Дебет | Кредит |

| Остаток денежных средств на начало периода | Сальдо по счетам 50, 51, 52, 55 | |

| ТЕКУЩАЯ ДЕЯТЕЛЬНОСТЬ | ||

| Поступление денежных средств: | ||

| от продажи продукции, товаров, работ, услуг, включая авансы полученные | 50,51,52,55 | 90,62 |

| от продажи материалов и запасов, продажи валюты | 50,51,52,55 | 91,62,76 |

| от целевого финансирования | 50,51,52,55 | 86,76 |

| от кредитов и займов, полученных под пополнение оборотных средств | 50,51,52,55 | 66 |

| от прочих поступлений денежных средств | 50,51,52,55 | 91,62,60,73,70 |

| Направление денежных средств: | ||

| на оплату товаров, материалов, работ, услуг, выданные авансы | 60,76 | 50,51,52,55 |

| на оплату труда | 70,73 | 50,51,52,55 |

| на отчисления в государственные внебюджетные фонды | 69 | 50,51,52,55 |

| на выплату дивидендов, процентов по ценным бумагам | 75,76,73,70 | 50,51,52,55 |

| на расчеты с бюджетом(на налоги и сборы по основной деятельности) | 68 | 50,51,52,55 |

| на оплату процентов по полученным кредитам | 26,91,66,67 | 50,51,52,55 |

| на прочие выплаты, перечисления | 76,71 | 50,51,52,55 |

| Итого денежных средств по текущей деятельности (приток,отток) | Поступление денежных средств по основной деятельности- выбытие(направление) денежных средств по основной деятельности | |

| ИНВЕСТИЦИОННАЯ ДЕЯТЕЛЬНОСТЬ | ||

| Поступление денежных средств: | ||

| от продажи основных средств, нематериальных активов, незавершенного строительства, долгосрочных финансовых вложений | 50,51,52,55 | 91,62,76 |

| от целевого финансирования | 50,51,52,55 | 86,76 |

| от кредитов и займов, полученных под долгосрочные инвестиции и финансирование капитальных вложений | 50,51,52,55 | 67 |

| дивиденды и проценты, полученные от инвестиционной деятельности | 50,51,52,55 | 91,76 |

| от прочих поступлений денежных средств | 50,51,52,55 | 91,76 |

| Направление денежных средств: | ||

| на оплату основных средств, нематериальных активов, объектов незавершенного строительства | 60,76 | 50,51,52,55 |

| на оплату труда | 73,70 | 50,51,52,55 |

| на отчисления в государственные внебюджетные фонды | 69 | 50,51,52,55 |

| на выданные займы, вложенные в уставные капиталы других организаций, прочие вложения, носящие долгосрочный характер | 76,58 | 50,51,52,55 |

| на выплату дивидендов, процентов по ценным бумагам | 75,76,73,70 | 50,51,52,55 |

| на суммы, выплаченные по финансовым вложениям долгосрочного характера | 75,76 | 50,51,52,55 |

| на суммы перечисленных налогов и сборов по операциям с долгосрочными вложениями | 68 | 50,51,52,55 |

| на оплату процентов по полученным кредитам | 66,67,08,58 | 50,51,52,55 |

| на прочие выплаты, перечисления | 76 | 50,51,52,55 |

| Итого денежных средств по инвестиционной деятельности (приток, отток) | Поступление денежных средств по инвестиционной деятельности - выбытие(направление) денежных средств по инвестиционной деятельности | |

| ФИНАНСОВАЯ ДЕЯТЕЛЬНОСТЬ | ||

| Поступление денежных средств: | ||

| от продажи краткосрочных ценных бумаги других финансовых вложений, носящих краткосрочный характер | 50,51,52,55 | 91,62,76 |

| от целевого финансирования | 50,51,52,55 | 86,76 |

| от кредитов и займов, полученных под финансирование краткосрочных финансовых вложений | 50,51,52,55 | 66 |

| от дивидендов и процентов, полученных от финансовой деятельности | 50,51,52,55 | 91,76 |

| от прочих поступлений денежных средств | 50,51,52,55 | 91,76 |

| Направление денежных средств: | ||

| на финансовые вложения, носящие краткосрочный характер | 76,58 | 50,51,52,55 |

| на выплату дивидендов, процентов по ценным бумагам | 75,76,73,70 | 50,51,52,55 |

| выплаченные суммы по финансовым вложениям краткосрочного характера | 75,76 | 50,51,52,55 |

| суммы перечисленных налогов и сборов по операциям с краткосрочными вложениями | 68 | 50,51,52,55 |

| на оплату процентов по полученным кредитам | 66,67,58 | 50,51,52,55 |

| на прочие выплаты и перечисления | 76 | 50,51,52,55 |

| Итого денежных средств по финансовой деятельности (приток, отток) | Поступление денежных средств от финансовой деятельности - выбытие (направление) денежных средств от финансовой деятельности | |

| Остаток денежных средств на конец отчетного периода | Остаток на начало отчетного периода + Чистый денежный поток от всех видов деятельности | |

Таким образом, при использовании прямого метода обеспечиваются:

• раскрытие значимых источников поступления денежных средств и направлений их расходования;

• связь с данными бухгалтерских регистров, отражающих валовые суммы основных компонентов денежных средств, полученных и выплаченных в ходе операционной деятельности;

• сопоставимость порядка раскрытия денежных оборотов подобно тому, как это делается применительно к финансовой и инвестиционной деятельности;

• возможность расширения минимального объема информации за счет детализации расшифровок из аналитического учета.

В результате при прямом методе предприятие получает ответы на вопросы относительно притоков и оттоков денежных средств и их достаточности для обеспечения всех платежей.

|

|

|