|

Базы данных информационных агентств и Интернет ресурсы субъектов-эмитентов

|

|

|

|

Если исследуемое юридическое лицо является эмитентом ценных бумаг, массу информации по его деятельности можно получить через информационные агентства. Большая часть этой информации абсолютно бесплатна.

На сегодняшний день эмитенты ценных бумаг являются, пожалуй, наиболее открытыми субъектами рынка. Они обязаны публиковать свои внутренние документы на сайте в Интернете в том числе: тексты уставов и изменений к ним, положений и кодексов корпоративного поведения, данные о совершении обществом крупных сделок, а также сделок с заинтересованностью ценой более 5 процентов активов, сведения о получении разрешения на размещение ценных бумаг за пределами Украины, о применении стандартов, о существенных ошибках в финансовой (бухгалтерской) отчетности, информация о предъявленных исках, удовлетворение которых может повлиять на их финансовое положение.

В заключении отметим, что при предпроектном анализе основная составляющая качественной работы заключается в умении сопоставлять полученные данные из различных источников на предмет их содержания, характера, постоянности публикаций, групп авторов. В случае если перед инвестором стоит задача обработки больших массивов данных из перечисленных в данной статье источников (по значительному числу компаний), наиболее приемлемыми инструментами остаются кластерный анализ и нейросетевые методы, позволяющие выделить группы с нужными характеристиками и показателями (числовыми и текстовыми).

Задача 1

Приобретение технологической линии оценивается в 32 050 грн., которая в конце срока службы может быть продана за 3 205 грн. Ежегодные расходы по эксплуатации линии составят 3 205 грн., но ожидаемая ежегодная экономия от ее использования составит 4 360 грн. при сроке эксплуатации 9 лет.

|

|

|

Рассчитать чистую текущую стоимость при ставке процента 9,5 % и IRR проекта и сделать вывод о целесообразности приобретения технологической линии (налоги и амортизацию не учитывать).

Решение

Этот метод основан на использовании понятия чистого современного значения (Net Present Value)

,

,

где CFi - чистый денежный поток,

r - стоимость капитала, привлеченного для инвестиционного проекта.

Термин “чистое” имеет следующий смысл: каждая сумма денег определяется как алгебраическая сумма входных (положительных) и выходных (отрицательных) потоков.

Процедура.

Шаг 1. Определяется современное значение каждого денежного потока, входного и выходного.

Шаг 2. Суммируются все дисконтированные значения элементов денежных потоков и определяется критерий NPV.

Шаг 3. Производится принятие решения:

для отдельного проекта: если NPV больше или равно нулю, то проект принимается;

для нескольких альтернативных проектов: принимается тот проект, который имеет большее значение NPV, если только оно положительное.

| Наименование денежного потока | Годы | Денежный поток | Дисконтирование множителя 9,5 % | Настоящее значение денег |

| Исходная инвестиция | сейчас | -32050 | 1 | -32050,0 |

| Ежегодные расходы | 1 | -3205 | 0,91324 | -2926,9 |

| 2 | -3205 | 0,83401 | -2673,0 | |

| 3 | -3205 | 0,76165 | -2441,1 | |

| 4 | -3205 | 0,69557 | -2229,3 | |

| 5 | -3205 | 0,63523 | -2035,9 | |

| 6 | -3205 | 0,58012 | -1859,3 | |

| 7 | -3205 | 0,52979 | -1698,0 | |

| 8 | -3205 | 0,48382 | -1550,7 | |

| 9 | -3205 | 0,44185 | -1416,1 | |

| Ежегодная экономия | 1 | 4360 | 0,91324 | 3981,7 |

| 2 | 4360 | 0,83401 | 3636,3 | |

| 3 | 4360 | 0,76165 | 3320,8 | |

| 4 | 4360 | 0,69557 | 3032,7 | |

| 5 | 4360 | 0,63523 | 2769,6 | |

| 6 | 4360 | 0,58012 | 2529,3 | |

| 7 | 4360 | 0,52979 | 2309,9 | |

| 8 | 4360 | 0,48382 | 2109,5 | |

| 9 | 4360 | 0,44185 | 1926,5 | |

| Остаточная стоимость | 3205 | 3205,0 | ||

| Современное чистое значение (NPV) | -22059,0 | |||

В результате расчетов NPV = (- 22059) < 0, и поэтому с финансовой точки зрения проект не следует принимать. Расчет показывает, что при r = 9,5 % получим NPV = (- 22059), то есть критерий является отрицательным и проект следует отклонить. Отрицательное значение NPV говорит о том, что исходная инвестиция не окупается, т.е. положительные денежные потоки, которые генерируются этой инвестицией не достаточны для компенсации, с учетом стоимости денег во времени, исходной суммы капитальных вложений. Стоимость собственного капитала компании - это доходность альтернативных вложений своего капитала, которое может сделать компания.

|

|

|

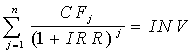

Математическое определение внутренней нормы прибыльности предполагает решение следующего уравнения

,

,

где: CFj - входной денежный поток в j-ый период,

INV - значение инвестиции.

Решая это уравнение, находим значение IRR. Схема принятия решения на основе метода внутренней нормы прибыльности имеет вид:

если значение IRR выше или равно стоимости капитала, то проект принимается,

если значение IRR меньше стоимости капитала, то проект отклоняется.

Таким образом, IRR является как бы “барьерным показателем”: если стоимость капитала выше значения IRR, то “мощности” проекта недостаточно, чтобы обеспечить необходимый возврат и отдачу денег, и следовательно проект следует отклонить.

В общем случае уравнение для определения IRR не может быть решено в конечном виде, хотя существуют ряд частных случаев, когда это возможно. Рассмотрим пример, объясняющий сущность решения.

Найдем отношение требуемого значения инвестиции к ежегодному притоку денег, которое будет совпадать с множителем какого-либо (пока неизвестного) коэффициента дисконтирования

Следуя прежней схеме рассчитаем коэффициент дисконта:

(32050 + 3205*9): (3205 + 4360*9) = 1,55

По табл. для n=9 лет находим

r = 60 % => k = 1,65

r = 65 5 => k = 1,48

Значит значение IRR расположено между 60 % и 65%.

Используя линейную интерполяцию находим

IRR = 60 % + (1,65 – 1,55): (1,65 – 1,48) * 1,55 % = 60,89 %

Задача 2

Фирма предполагает, что инфляция составит 6 % в год. Фирма желает компенсировать инфляционный процесс и получить реальную прибыль в размере 8 %.

Определить номинальную RRR для этого проекта.

Решение

8%-RRR-требуемый уровень доходности

|

|

|

Инфляция 6%

Тогда номинальная норма доходности будет (1,06*1,08)-1=0,14 или 14%

Литература

1.Виленский П.Л., Лифшиц В.Н., Смоляк С.А. Оценка эффективности инвестиционных проектов: Теория и практика. – М.: Дело, 2002.

2.Бригхем Ю., Гапенски Л. Финансовый менеджмент: Полный курс: в 2-х т. – СПб.: Экономическая школа, 2001.

3. Крушвиц Л. Инвестиционные расчеты. – СПб.: Питер, 2001.

4. Кулаков Н.Ю., Подоляко С.В. Расчет доходности инвестиционных проектов в случае нестандартных финансовых потоков. – М.: Сборник научных трудов, РосЗИТЛП, 2004.

5.Лытнев О.Н., Основы финансового менеджмента. Курс лекций. – М.: Дело, 2001.

|

|

|

12 |